TLT 的升级版TLTW,股息高达15%,是否能取代TLT ?

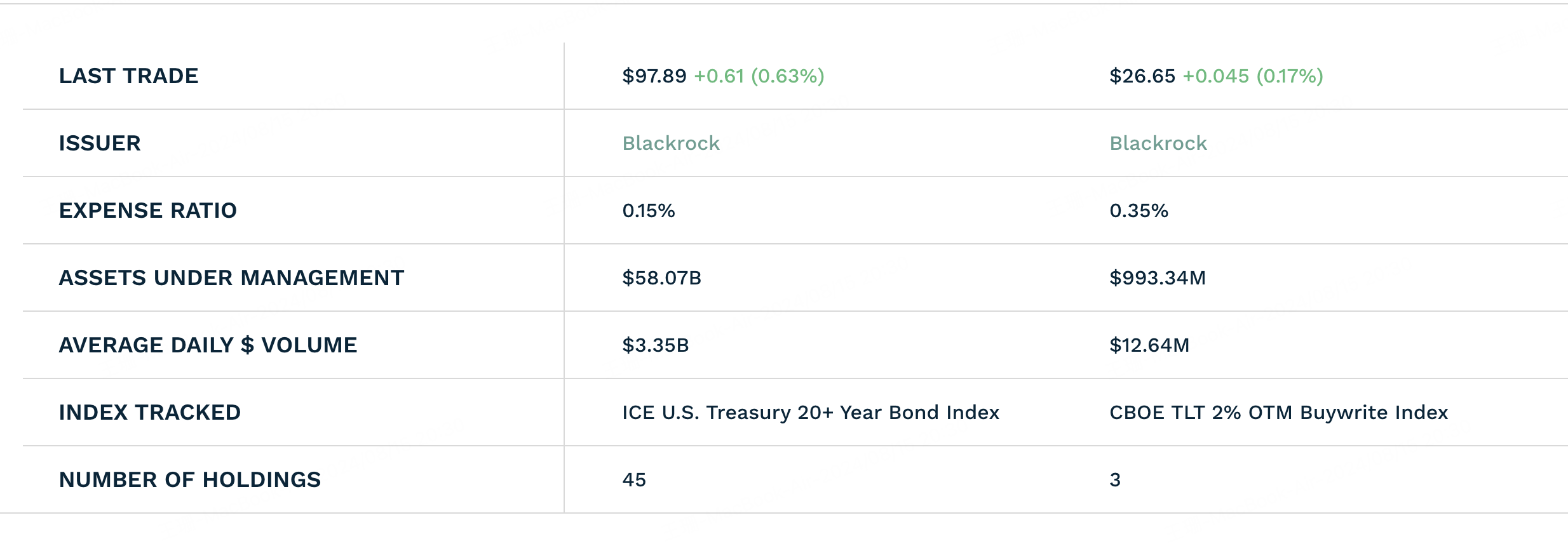

$iShares 20+ Year Treasury Bond Buywrite Strategy ETF(TLTW)$ 是iShare于2022年8月发行的TLT 升级版ETF,根据iShare 官网显示,TLTW 的AUM 已经超过10亿美元。

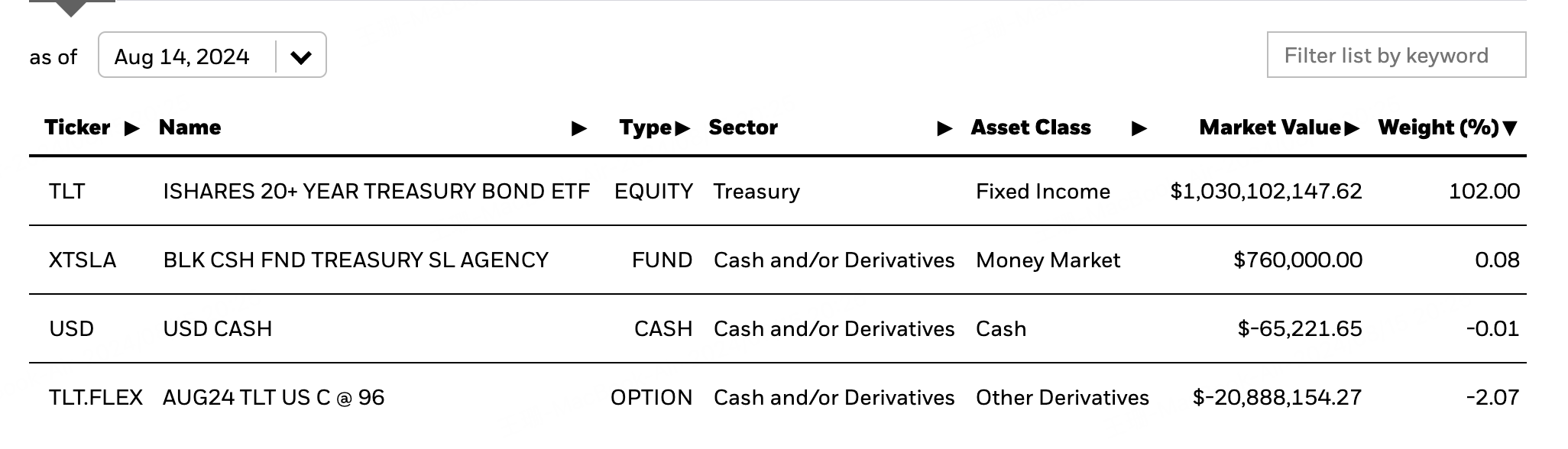

大家知道TLT 的持仓主要是一篮子超过20年的长期美债(超过40只),那么TLTW 的持仓则非常的简单粗暴,是TLT + TLT 的备兑期权 + 一点点现金。

因此,TLTW 是一个TLT 的备兑看涨期权组合。TLTW 持有的TLT 卖出看涨期权 Sell Covered Call,通常一个月到期,行权价较TLT 股价2%的价外期权。假设正股被行权卖出了,基金经理会在及时买回正股,并继续开仓下一个月的价外2%备兑期权。

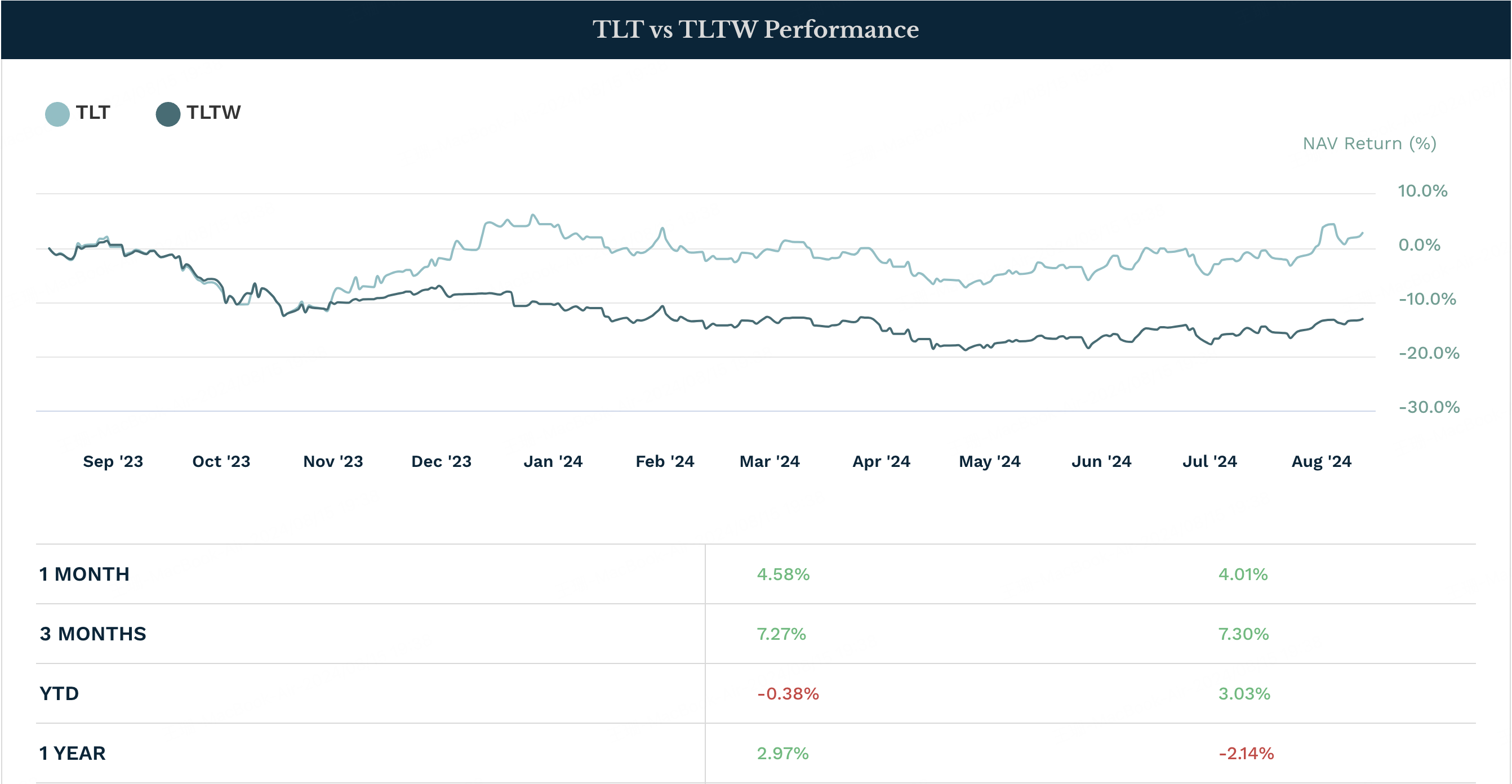

那么好处是,当TLT 股价下跌、或维持在一个小区间波动的时候,TLTW 可以通过卖期权的权利金获得额外收入,也是TLTW 在今年上半年TLT下跌之际能跑赢TLT的主要原因。

但不好的方面则是,额外的收入是有代价的。如果TLT 一个月内大涨超过2%,TLTW 的投资者就无法享受TLT 超出的涨幅收益。

也就是,与任何备兑看涨期权一样,TLTW 放弃TLT 潜在股价涨幅以换取权利金收入。比如当前,TLTW 持仓的8月26日到期的TLT Sell Call 的行权价是$96,而当前TLT 的股价已经超过$97。

意味着,等到期日,TLTW持有的TLT 会被以$96的价格行权平仓,随后又要以当时的价格买入TLT,如果到时候TLT 涨到$98,价差就是$2,一个月的权利金收益显然是没有这么高。

总结来说,长期美债在下跌或者横盘波动的过程中,TLTW会比TLT表现更好,而如果长期美债短期大幅反弹,TLT 表现会超过TLTW。

在ETF费用方面,TLTW 也是高于TLT的,TLT 仅0.15%的费用,但是TLTW由于有更多期权策略,因此管理费达35%。

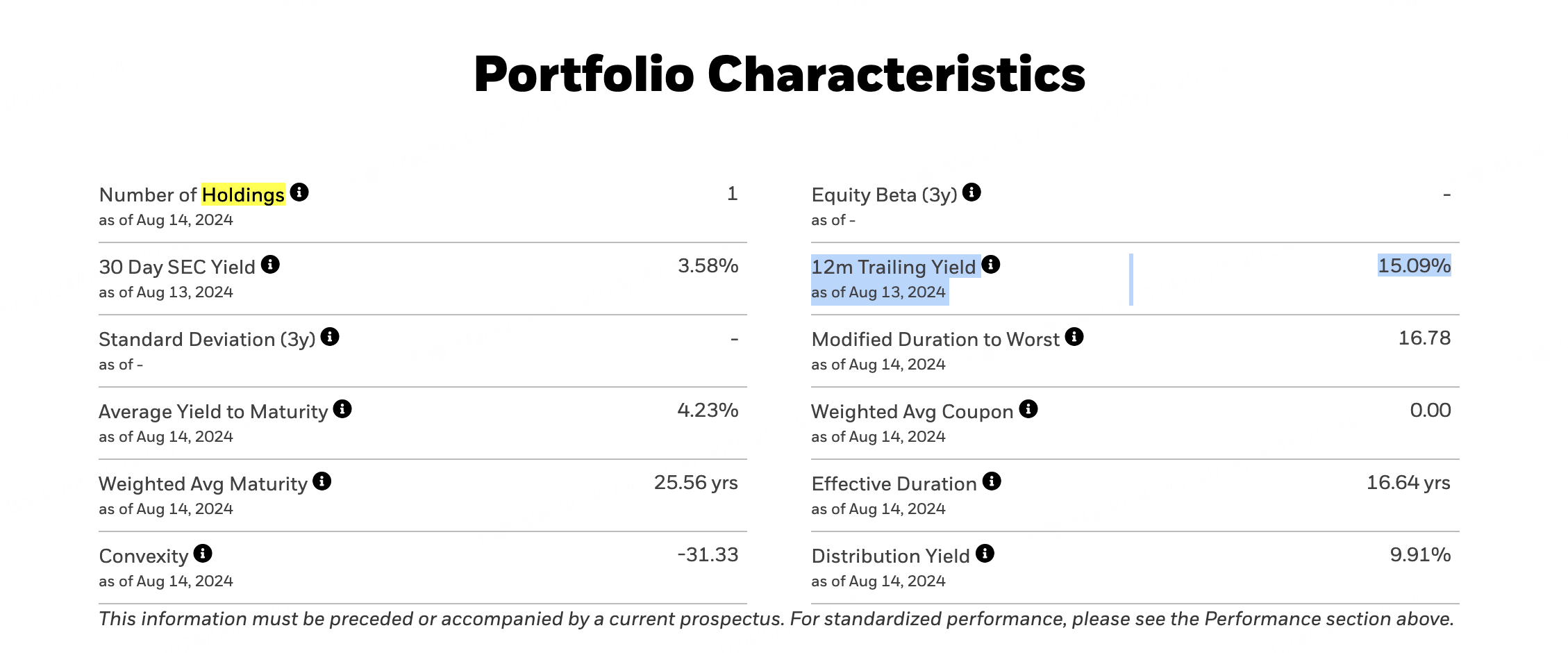

令人眼前一亮的是,TLTW 的年化股息率高达15%,TLT 的股息率是3.72%。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 我是股神的小腿毛·08-16买这个相当于基金经理帮我做covered call吗点赞举报

- orch·08-16这个策略我已经搞了很久了点赞举报

- 揭人不揭短·08-15股息高达15%点赞举报