SKG们跌落神坛,谁的机会来了?

作者|小满

声明|题图来源于网络。

惊蛰研究所原创文章,如需转载请留言申请开白。

尽管年轻消费者纷纷走上“理性消费”的道路,但在健康相关的消费领域,年轻人们还是抵挡不住网络潮流的诱惑,用真金白银捧红了一众网红消费品。

特别是对于长时间伏案工作、低头玩手机的年轻人来说,颈椎按摩仪因为解决了日常放松肩颈肌肉的需求,已然成长为普及率媲美电动牙刷、筋膜枪的网红产品,由此创造了可观的市场。

根据市场研究公司Statista的数据,2023年,全球按摩仪市场规模达到60亿美元,预计2024年将增长至75亿美元。然而,当颈椎按摩仪成为年轻人人手一件的网红标配,这一细分赛道的行业格局正经历新一轮的变革。

行业龙头能否“风采依旧”?

当前,国内颈椎按摩仪市场品牌众多。并且市场集中度较低,尚未出现垄断格局。除去松下、傲胜、荣泰、奥佳华等在传统按摩仪时代就布局行业赛道的老玩家,SKG、倍轻松是依靠线上渠道快速崛起的新兴品牌,此外还有大批跟随行业繁荣,以生产白牌产品为主的中小型企业。

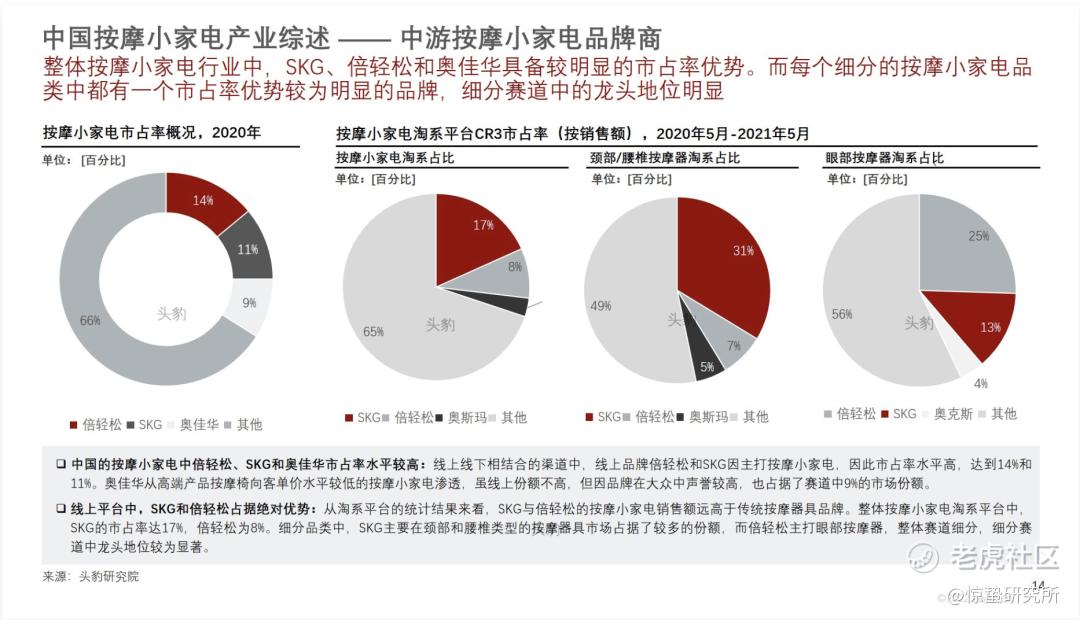

2022年,头豹研究院发布的《中国按摩小家电行业》报告显示,线上线下相结合的渠道中,倍轻松和SKG的市占率分别达到14%和11%。这两大头部品牌的增长,主要来源于线上渠道的快速发展。

成立于2007年的SKG以线上市场为主,招股书显示,其2022年营收为9.05亿元,其中线上渠道占比92%以上。欧睿咨询出具的《市场地位声明认证函》显示,按2021年B2C渠道零售额计,SKG品牌颈椎按摩仪销售额全国第一。2021年、2022年,SKG颈椎按摩仪连续登顶天猫、京东销售额第一。

2000年成立的倍轻松,自2020年起开始加速线上渠道布局。2021年12月21日,倍轻松在“上证e互动”平台回答投资者提问时提到,线上电商渠道收入占公司总收入占比已超过50%,并逐渐提升。2023年,在肩部爆款新品和短视频平台流量的加持下,倍轻松的线上直销和线上经销收入分别增长了67.5%和19%。

为何头部品牌能够实现线上增长?原因或许与产品本身没有太大关系。

颈椎按摩仪主要包含物理按摩仪和脉冲按摩仪两个大类。其中,物理按摩仪通常采用多凸显结构,利用夹角形状模拟人手按摩的抓、按、捏、揉、捶、打等手法,达到放松肩颈肌肉的效果;脉冲按摩仪则通过产生特定频率和幅度的电流脉冲,经过电极传递到人体肌肉组织,从而刺激神经末梢、增加肌肉血液循环,缓解疼痛和僵硬。

不过在实际体验上,无论物理按摩仪还是脉冲按摩仪都和真人按摩有着明显的差距。

日常爱好SPA和“马杀鸡”的95后女生小悦告诉惊蛰研究所,之前有朋友送给自己一台SKG的颈部按摩仪,不光有电流脉冲按摩还有热敷功能,但使用之后效果并不明显。

“电流刺激和热敷其实感觉很明显,但是不知道是不是没有对准颈椎部位的原因,用完了之后,感觉颈椎的不适并没有缓解,不像我去做按摩,出门的时候明显会觉得整个人轻松了。”

倍轻松的颈部按摩仪,小悦也在品牌线下门店体验过,“实际感受比电流刺激的会更明显一点,因为它是真的会像人手一样按摩。但是没办法完全固定,需要戴得很紧,要么就要用手按着。脖子是舒服了,手也累了。”

尽管实际体验有限,但SKG和倍轻松依旧能够成为线上渠道龙头,原因是品牌瞄准年轻女性这一主要消费群体,进行了大量的营销投放。

SKG先后在《这!就是街舞5》《妻子的浪漫旅行4》《乘风破浪的姐姐》和《中国新说唱2020》等热门综艺中露脸,还陆续签约杨洋、王一博、张凌赫等流量男星作为品牌代言人。

倍轻松更是不遑多让:旗下产品曾植入《向往的生活4》《我是歌手》《令人心动的offer》等多档综艺;代言人从肖战换到易烊千玺,一个比一个年轻。

据估算,倍轻松每年仅明星的代言费用就达到2000-4000万元。此外,倍轻松还勇闯Web3.0,曾斥资购入网红NFT项目无聊猿BAYC的头像,并将其作为“118早睡健康官”,试图以高热度的外部IP刺激公司营收。

头部式微,平价品牌趁机“上位”

对于依赖线上渠道的品牌而言,强大的营销投入必然能够带来可观的销售额。但当市场收紧,消费者越来越理性时,营销的成本也会陡然增长。因此,近几年SKG和倍轻松的经营不约而同地出现问题。

2021年,SKG在电商平台拿下颈椎按摩仪的销售额第一时,销量却下滑至405.04万件。2022年,SKG的颈椎按摩仪销量为237.72万件,与2020年的471万件相比近乎腰斩。同时,颈椎按摩仪产品在营收中的占比直降超30%,公司毛利率也逐年下滑。以此为背景,SKG陷入利润缩水、营收下滑的困境。

*图片来源:SKG官方微博

数据显示,2019年至2022年,SKG的营业收入分别为7.92亿元、9.91亿元、10.6亿元及9.05亿元。同期,SKG的净利润分别为2.13亿元、1.43亿元、1.32亿元、1.15亿元。而在2020年至2022年,SKG的销售费用分别高达2.10亿元、2.15亿元和1.65亿元,在营收中占比约两成。同期的研发费用从0.47亿元逐年攀升,但仍不足1亿元。

另一巨头倍轻松,上市之初就一直被诟病“重营销、轻研发”。

自加码线上渠道以来,倍轻松的营销支出继续水涨船高。2020年至2023年,倍轻松的销售费用分别为3.42亿元、4.85亿元、3.30亿元和6.88亿元,而同期研发费用仅为0.41亿元、0.37亿元、0.47亿元、0.58亿元,“销售、研发费用比”最高时超过13倍。

以2023年为例,倍轻松的销售费用同比暴增四成以上,在营收中占比近54%,其中推广费、招待费较2022年均已翻倍。因此,尽管倍轻松在2023年的营收增速直追上市首年的44%,达到12.75亿元,但全年业绩仍显示亏损。

在资本市场,两大头部颈椎按摩仪品牌也接连遇冷:在深交所连续更新4次招股书之后,SKG的创业板IPO梦最终泡汤;而倍轻松在今年7月15日的“上市三周年纪念日”,股价收于32.80元,市值缩水至28.19亿元,较上市首日的105.52亿元市值,减少了73.28%。

常言道“一鲸落万物生”,头部公司的受挫给了新玩家机会。

惊蛰研究所发现,最近几个月以来,有关颈椎按摩仪的推广内容遍布B站、小红书等各大平台,内容形式包含硬广、种草安利、评测、排行榜等,并且投放的产品主要集中于200元到500元价格带,在材质与主打功能方面的差异也不大。

比如在外形上,依旧采用的是市场常见的包含护颈式或披肩式两种设计,机身则主要由按摩头、控制按钮、充电口、可拆洗布套构成。而在材质上,这类颈椎按摩仪机身主体多为人造皮革,贴近皮肤的部分主要采用亲肤的冰丝和瑜伽布面料,具备一定的透气性和柔软度。续航时间为1小时左右,用户可通过按键调节按摩手法、力度及热敷档位。

据惊蛰研究所分析,之所以会出现这种惊人的相似,可能是因为品牌们选择了相同的贴牌代工厂。实际上,只要在1688上搜索“颈椎按摩仪”,就可以找到不少热销款颈椎按摩仪的源头工厂,进行贴牌生产。

而当消费者以为这些标价三位数的平价颈椎按摩仪已经足够“良心”时,代工厂给出的报价更令人大跌眼镜。例如在电商平台上售价几百元的披肩式颈椎按摩仪,在代工厂仅用40元到60元就能拿下。

平价品牌会有多少产品源自代工厂,消费者自然不得而知,但伴随着这轮集中投放,一些新品牌已经脱颖而出。如标价400元的妙界R3mini,已连续8周霸榜天猫颈椎按摩器热销、好评、回购三大榜单的前三,最近30天内付款人数超20万。同一产品在京东平台30天内种草、加购量飙升了5倍。其他营销投放明显增多的颈椎按摩仪品牌还有象术、西屋,以及NOFA、未野、凉介等新晋小品牌。

传统家电品牌申请出战

蠢蠢欲动的不止有小品牌。传统家电品牌这几年在看到头部让出的市场空间后,也迅速行动,加入抢滩颈椎按摩仪蓝海的队列中。

例如,海尔推出针对家庭、办公室、运动后等多种使用场景的产品;奥克斯的颈椎按摩仪产品多达30件以上,其中物理按摩仪占比九成以上,价格基本在100-400元;飞利浦的颈椎按摩仪产品数量在二者之间,含部分脉冲产品,价格较奥克斯高出100-200元,但单价超500元的产品不多。

与SKG、倍轻松等原生的按摩仪品牌相比,传统家电品牌有着更广泛的市场认知度和品牌影响力以及更深厚的技术积累与制造经验,价格设计更加亲民;与妙界等新晋品牌相比,传统家电品牌拥有更完善的售后服务体系和智能家居产品生态,有望提供更便捷和智能化的产品体验。

基于自身的差异化优势,一部分传统品牌在线上也获得了不错的销售成绩,其中以奥克斯、飞利浦的表现最为突出。

魔镜洞察数据显示,2022年,飞利浦颈椎按摩仪销售额同比增长1265.2%。近期,飞利浦的新品3204N登上天猫颈椎按摩仪热销榜单前三,30天内付款人数超4万;奥克斯另有2款售价200元以下的颈椎按摩仪产品,连续8周占据天猫回购榜前三,30天内付款人数分别达到10万和20万以上。

可以看到,传统品牌显然是想通过价格让利快速进入市场,再利用品牌影响力和口碑逐渐扩大市场份额。由此带来的影响,或许是未来会有相当长的一段时间,颈椎按摩仪市场将进入中低价位的竞争阶段,但这却是一件本应该早就发生的事情。

此前在社交媒体上,按摩仪的行业暴利问题曾引发社会关注。倍轻松的招股书中明确显示,某款售价1295.15元的头部按摩仪,实际成本仅为343.45元。同时,倍轻松的财报数据亦显示,2018年到2021年,其综合毛利率分别为58.19%、60.93%、58.36%、56.73%。

透过财报数据和产品拆解不难看到,按摩仪企业仅仅通过高投放、高定价就实现了50%以上的利润率,比某些高科技行业的上市公司还要高。而当集体回到合理范围内进行市场竞争时,企业才开始思考如何针对市场需求,结合使用场景,通过扩充产品矩阵来获得更踏实的增长。

换句话说,当下的颈椎按摩仪市场,消费者迎来了产品价格和价值的共同回归。

以长远眼光来看,除年轻人以外,叠加银发一族和康复人群的需求,国内颈椎按摩仪市场将继续扩容。同时,随着一线城市销量的饱和以及低价入门级爆品的涌现,二三线及低线城市将成为颈椎按摩仪产品的新增长点。

当颈椎按摩仪市场的头部品牌逐渐增多,行业集中度也随之提升,必将逐渐抬高进入门槛,新玩家需要通过更具创新性的产品与技术才能脱颖而出。

巨头的衰落不一定意味着行业的萎缩,也有可能是行业焕发新生的开始。

*文中“小悦”为化名。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。