同源康医药-B(02410.HK)这么冷🥶🥶——2024年8月新股分析

$同源康医药 -B(02410)$

保荐人:中信证券(香港)有限公司

上市日期 2024年08月20日(星期二)

招股价格:12.10港元-12.10港元

集资额:5.79亿港元-5.79亿港元

每手股数 500股

入场费 6111.01港元

招股日期 2024 年08月12日—2024年08月15日

招股总数 4788.00万股H股

国际配售 4309.20万股H股,约占 90%

公开发售 478.80万股H股,约占 10%

总市值 44.87亿港元-44.87亿港元

H股市值 23.30亿港元-23.30亿港元

发行比例 12.91%

市盈率 亏损

公司简介:

同源康医药是一家临床阶段的生物制药公司,致力于发现、收购、开发差异化靶向治疗并对其进行商业化,以满足癌症治疗中亟待满足的医疗需求。自2017年成立以来,公司已建立由11款候选药物组成的管线,包括核心产品TY-9591、六款临床阶段产品及四款临床前阶段或早期临床开发阶段产品。公司目前正在中国进行TY-9591单药治疗的关键II期临床试验,将其用于表皮生长因子受体(EGFR)突变非小细胞肺癌(NSCLC)脑转移的一线治疗,以及正在中国进行TY-9591单药治疗的注册性III期临床试验,将其用于EGFR L858R突变的局部晚期(IIIb至IV期)或转移性NSCLC的一线治疗。

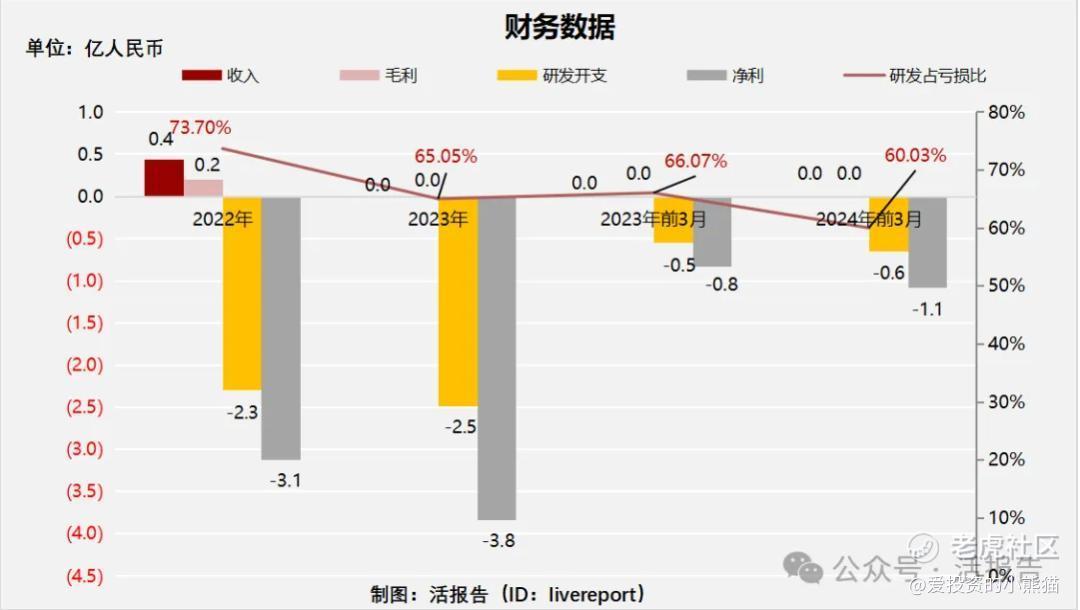

截至2023年12月31日止2个年度及2023年、2024年前3个月:

除2022年,公司未产生收入、毛利;

研发分别约为人民币-2.30亿元、-2.49亿元、-0.55亿元及-0.65亿元,2023年同比增长率为8.46%,2024年前3月同比增长率为17.68%;

净利润分别约为人民币-3.12亿元、-3.83亿元、-0.83亿元及-1.08亿元,2023年同比增长率为22.89%,2024年前3月同比增长率为29.52%;

研发占亏损比分别约为73.70%、65.05%、66.07%及60.03%。

来源:LiveReport大数据

公司2022年度收入0.44亿元,主要因与丽珠医药订立独占许可协议,为公司确认与授出TY-2136b相关的合作收入,公司尚未有产品商业化。

截至2024年3月31日,公司账上现金7720.8万,预付款项及其他应收款项4808.9万。

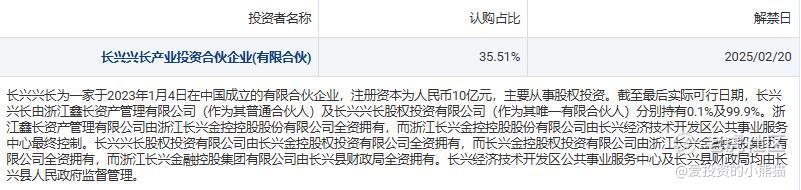

基石投资者:

基石投资者只有1家,认购占比35.51%,还是一个产业基金!

共有6个承销商

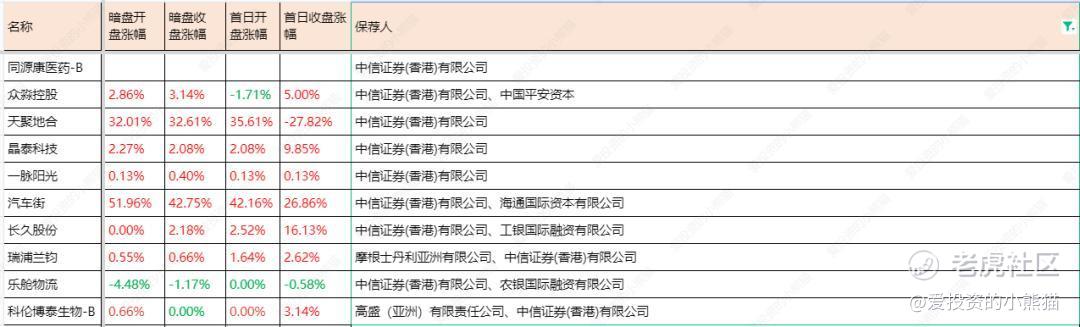

保荐人历史业绩:

中信证券(香港)有限公司

2.中签率和新股分析

(来自AIPO)

目前展现出来的孖展未足额

中签率分析:

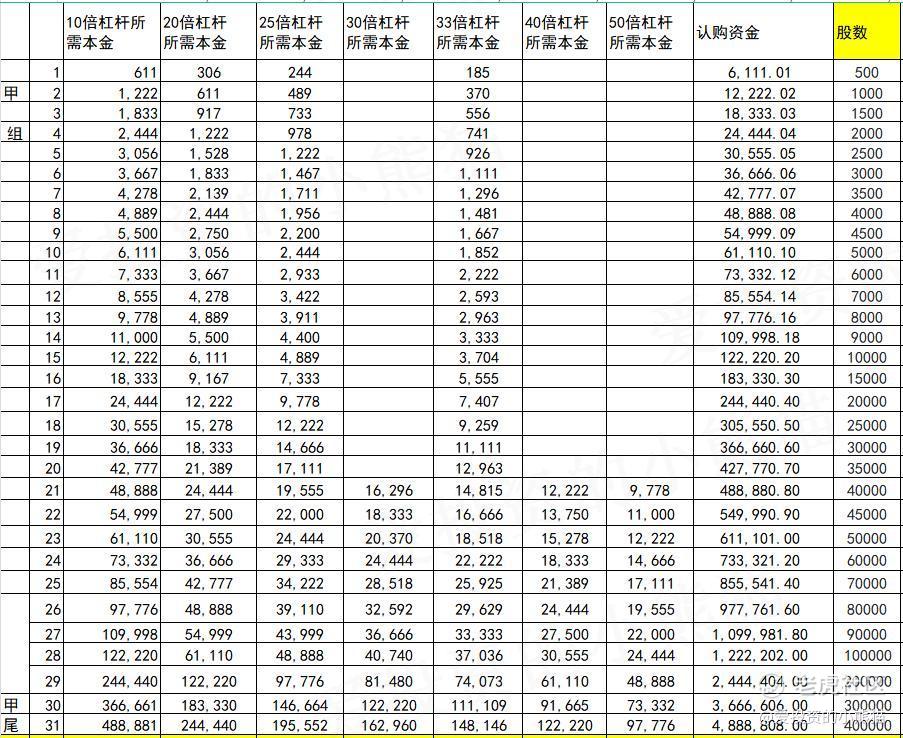

关于中签率方面,如果孖展在15倍以下,如果按照3000人,一手中签率应该是96%。

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙组头,这次是612万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

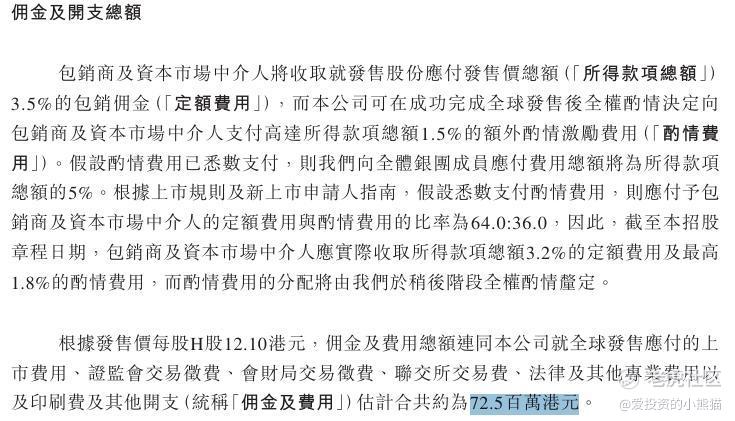

然后这个票招股书上按发售价每股H股12.10港元计算,公开的上市所有开支总额约为7250万港元,募资额约5.79亿港元,占比约12.52%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

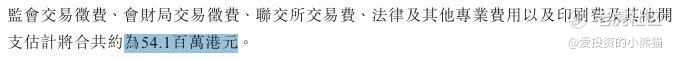

同源康医药在上市前经历了6轮融资,融资总金额超过了人民币9.49亿元;2023年12月完成D轮融资,已付的每股成本约人民币9.55元(相当于10.37港元),投后估值约人民币30.84亿元(相当于33.50亿港元)

7月上市的几个票表现都一般般,6月底之前的这一波新股都把大家搞怕了。募资发行比例12.91%,募资金额5.79亿港元,h股流通市值在23.3亿左右,算是一个中等规模的票了,又是带B的H股,建议还是谨慎认购吧。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。