【美股ETF投资】标普500指数财报创十个季度最佳表现,可以抄底了?

到目前为止,标普500指数中91%的公司已经报告了2024年第二季度的实际业绩。

在这些公司中,78%的公司报告了实际每股收益(EPS)超出预期,这一比例高于过去5年平均的77%,也高于过去10年平均的74%。总体来看,公司的收益比预期高出3.5%,但这一数值低于过去5年平均的8.6%和过去10年平均的6.8%。这些历史平均值反映的是所有500家公司实际业绩,而不仅仅是截至目前已报告业绩的公司。当前,第二季度的综合(结合已报告公司实际业绩和尚未报告公司估计业绩)收益增长率为10.8%,而上周为11.4%,在第二季度末(6月30日)为8.9%。

业绩概况

在2024年第二季度财报季接近尾声时,标普500指数公司相较预期的表现依然呈现出混合的局面。一方面,报告超预期收益的公司比例高于平均水平;但另一方面,收益超预期的幅度低于平均水平。然而,标普500指数仍然报告了比季度末更高的收益。总体来看,标普500指数的年度(同比)收益增长率达到了自2021年第四季度以来的最高水平。

到目前为止,标普500指数中91%的公司已经报告了2024年第二季度的实际业绩。在这些公司中,78%的公司报告了实际每股收益(EPS)超出预期,这一比例高于过去5年平均的77%,也高于过去10年平均的74%。总体来看,公司的收益比预期高出3.5%,但这一数值低于过去5年平均的8.6%和过去10年平均的6.8%。这些历史平均值反映的是所有500家公司实际业绩,而不仅仅是截至目前已报告业绩的公司。

在过去的一周中,通信服务业的公司报告了一个负的EPS意外,这部分抵消了由多个行业(主要是医疗保健和金融业)公司报告的正的EPS意外所带来的积极影响,导致标普500指数的整体收益增长率在此期间有所下降。自6月30日以来,金融、非必需消费品和信息技术行业的公司上调了EPS预期并报告了正的EPS意外,部分抵消了通信服务和能源行业公司下调EPS预期并报告负的EPS意外,这些因素是标普500指数整体收益增长率提高的主要贡献者。

因此,标普500指数在今天报告的第二季度收益相较于上周有所下降,但仍然比季度末时报告的收益要高。当前,第二季度的综合(结合已报告公司实际业绩和尚未报告公司估计业绩)收益增长率为10.8%,而上周为11.4%,在第二季度末(6月30日)为8.9%。

如果10.8%是季度的实际增长率,这将标志着自2021年第四季度(31.4%)以来报告的最高年度收益增长率。这也将是标普500指数连续第四个季度实现年度收益增长。

在所有行业中,有九个行业报告了2024年第二季度的同比增长,其中五个行业的增长为两位数:公用事业、信息技术、金融、医疗保健和非必需消费品。另一方面,两个行业报告了收益的同比下降,其中材料行业的降幅最大。

在收入方面,59%的标普500指数公司报告的实际收入超出了预期,这一比例低于过去5年平均的69%,也低于过去10年平均的64%。总体来看,公司报告的收入比预期高出0.5%,但这一数值低于过去5年平均的2.0%和过去10年平均的1.4%。如果0.5%是本季度的最终数值,那么这将是自2019年第四季度(0.5%)以来报告的最低收入超预期百分比。同样,历史平均值反映的是所有500家公司实际业绩,而不仅仅是截至目前已报告业绩的公司。

在过去的一周中,由多个行业公司报告的正负收入意外互相抵消,导致标普500指数的整体收入增长率在此期间没有变化。自6月30日以来,金融和医疗保健行业的公司报告的正收入意外是标普500指数整体收入增长率提高的主要贡献者。

因此,标普500指数在今天报告的第二季度收入相较于上周保持平稳,但仍然比季度末时报告的收入要高。当前,第二季度的综合收入增长率为5.2%,与上周持平,较第二季度末(6月30日)的4.7%有所提高。

如果5.2%是季度的实际收入增长率,这将标志着自2022年第四季度(5.4%)以来报告的最高收入增长率。这也将是标普500指数连续第十五个季度实现收入增长。

在所有行业中,有十个行业报告了收入的同比增长,其中信息技术、能源和通信服务行业的增长最大。另一方面,材料行业是唯一报告收入同比下降的行业。

展望未来,分析师预计2024年第三季度和第四季度的年度(同比)收益增长率分别为5.4%和15.7%。对于2024年全年,分析师预计年度收益增长率为10.2%。

未来12个月的市盈率为20.2倍,高于过去5年平均的19.4倍,也高于过去10年平均的17.9倍。然而,这一市盈率低于第二季度末(6月30日)记录的21.0倍市盈率。

在接下来的一周中,预计将有九家标普500指数公司(包括三家道琼斯30指数成分公司)报告第二季度的业绩。

2024年第二季度总结:

标普500公司收益超预期的比例较高,但超预期幅度较低。

总体收益和收入增长率依然保持较高水平,尽管部分行业表现分化明显。

未来的收益预期仍然较为乐观,但市盈率上升可能引发市场关注。

这一分析反映了标普500指数公司在2024年第二季度的财务表现和未来预期,为投资者提供了重要的市场洞察。

Q2 2024: Scorecard

Q2 2024: Growth

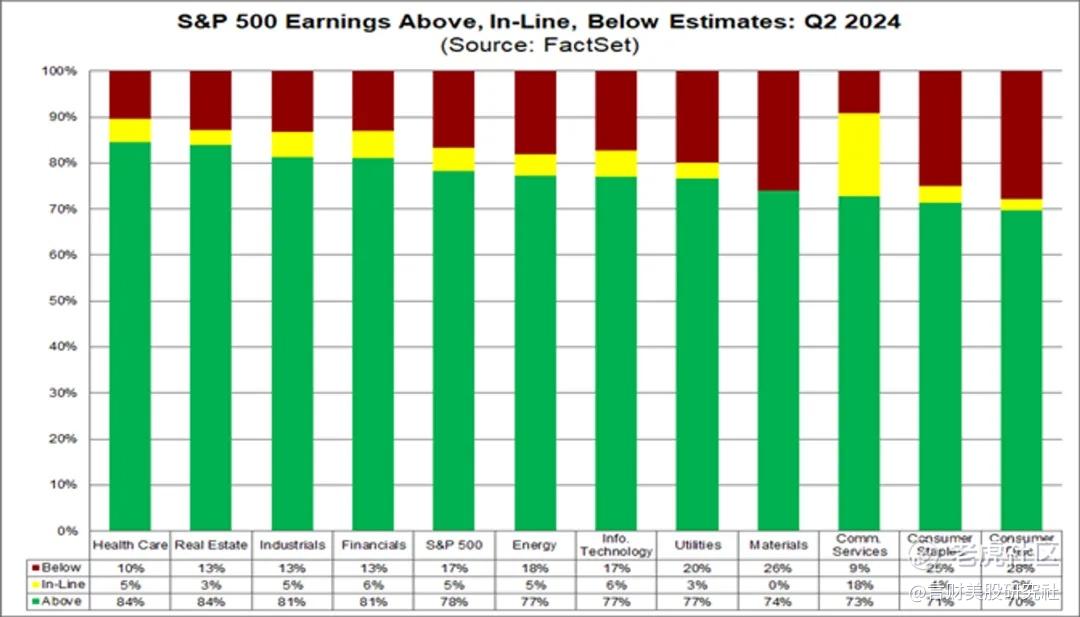

图1: S&P 500 收益超出、符合、低于预期的情况:2024年第二季度

整体表现: 图表显示了标普500各个行业在2024年第二季度中收益表现的统计。整体来看,大部分行业中收益超出预期的比例(绿色)较高,但通信服务业、消费必需品和非必需消费品领域有相对较高比例的收益低于预期(红色)。

行业表现: 医疗保健、房地产、工业和金融行业中,超过80%的公司报告了收益超预期。其中,医疗保健行业表现尤为突出,只有10%的公司收益低于预期。而通信服务业和非必需消费品行业中,超过20%的公司收益低于预期,这些行业相对表现不佳。

市场趋势: 这表明,在不同的行业中,公司的盈利能力和市场预期的符合程度差异较大。尤其是高增长行业如医疗保健和信息技术,表现出了强劲的盈利能力,而一些传统行业如通信服务和消费品行业则面临更大的盈利压力。

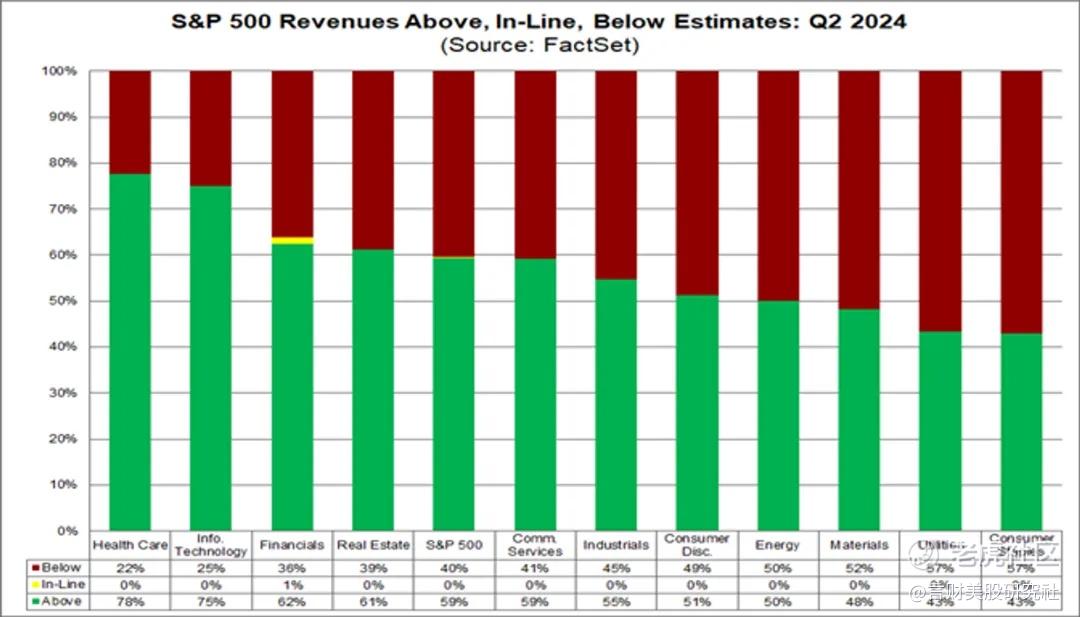

图2: S&P 500 收入超出、符合、低于预期的情况:2024年第二季度

整体表现: 在收入方面,图表显示超过50%的公司在多个行业中收入低于预期(红色)。尤其是在公用事业、材料、能源和工业领域,超过50%的公司收入不及预期。

行业表现: 医疗保健和信息技术行业的表现较好,有超过70%的公司收入超出预期。尤其是信息技术行业,收入超预期的公司比例达到78%。**金融、房地产、通信服务和工业行业的收入表现则比较平庸,其中金融行业有36%的公司收入低于预期。

市场趋势: 这一结果显示出在2024年第二季度中,公司在创造收入方面面临较大的挑战,特别是传统行业。而信息技术和医疗保健行业则继续引领市场,显示出强劲的收入增长潜力。

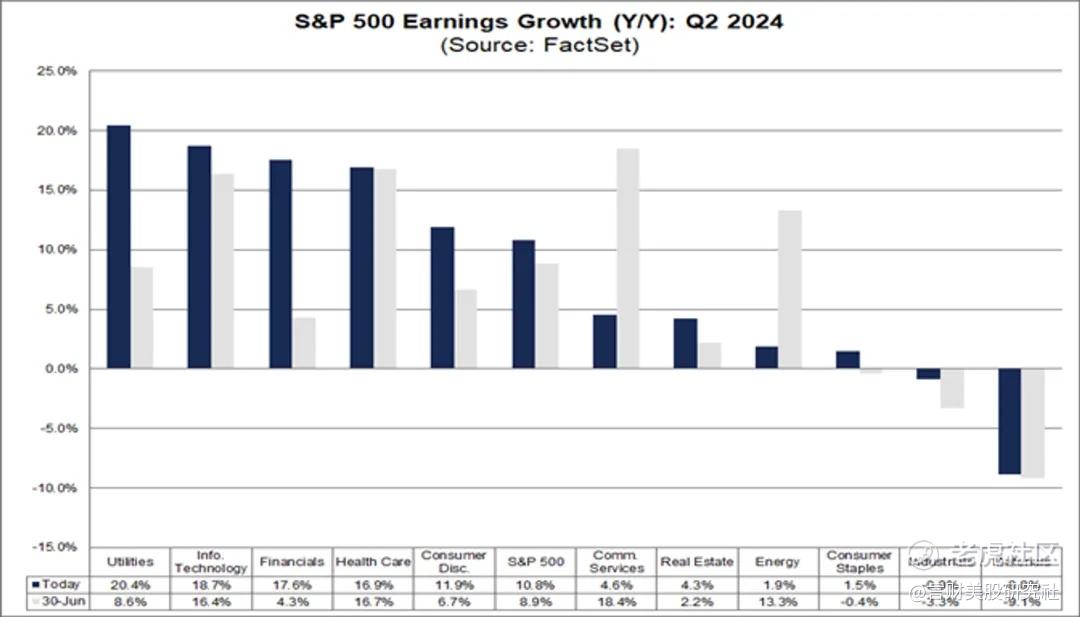

图3: S&P 500 收益增长(同比):2024年第二季度

整体表现: 这一图表显示了2024年第二季度标普500各行业的同比收益增长率。公用事业和信息技术行业的收益增长率尤为突出,分别达到了20.4%和18.7%,显示了强劲的增长动能。

行业表现: 值得注意的是,材料和工业行业的收益出现了负增长,特别是材料行业下降了9.1%。这些行业可能受到了全球需求放缓、成本上升等因素的影响。与此同时,金融、医疗保健和消费类行业的收益增长相对稳健。

市场趋势: 这些数据表明,2024年第二季度整体经济环境对于某些行业有较大的影响,尤其是那些与全球供应链和大宗商品价格紧密相关的行业。同时,科技和公用事业等行业依然保持强劲增长。

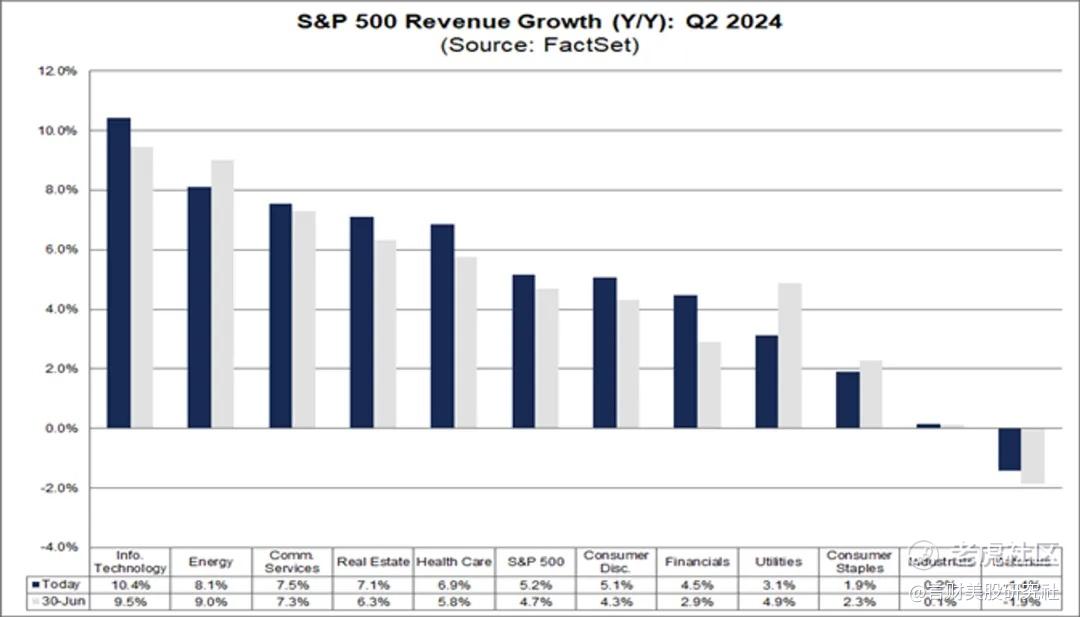

图4: S&P 500 收入增长(同比):2024年第二季度

整体表现: 图表展示了2024年第二季度标普500各行业的同比收入增长率。信息技术和能源行业的收入增长率最高,分别为10.4%和8.1%,显示了这些行业在推动收入增长方面的显著作用。

行业表现: 然而,工业和材料行业的收入出现了下降,特别是材料行业收入同比下降了1.9%。这表明这些行业在当前的经济环境下面临着更大的挑战,如需求疲软和价格压力。

市场趋势: 在收入增长方面,科技、能源和通信服务等行业表现出了强劲的增长趋势,而工业和材料行业的表现则反映了更大的不确定性和挑战。整体来看,2024年第二季度收入增长的驱动力主要来自于创新技术和能源需求的持续上升。

通过分析可以看出,2024年第二季度标普500公司整体盈利能力较强,特别是在科技和公用事业等行业。尽管某些行业如材料和工业面临压力,但整体市场的增长势头依然稳健。

对于投资者而言,关注这些增长驱动行业的潜在机会可能是未来投资策略的关键。

但全球的恐慌交易接近尾声,buy the dip,审时度势可以了。

重点关注ETF,参加我们前期重点分析过的品种:

【美股ETF投资】英伟达带动七巨头急跌,相关ETF迎来布局良机?

【美股ETF投资】降息在即,为何说云计算ETF迎来了最好的配置机会?

【美股ETF投资】crowdstrike宕机事件会带来网络安全ETF的投资机会?

【美股ETF投资】七巨头暂别,是时候拥抱等权重标普500ETF了

【美股ETF投资】纳斯达克大跌,做空对冲ETF,想长持又怕波动必备

【美股ETF投资】新高!这个LOF基金,国内基民享受美股降息红利必备!

全文完。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。