股价巨震,超微电脑财报到底是好是坏?

昨日,AI明星股超微电脑公布了2024财年四季报,对应截止今年二季度的成绩单,盘后股价先是暴涨17%,而后掉头直下,最终收跌13.28%: $超微电脑(SMCI)$

剧烈波动的背后,超微电脑的财报到底是好是坏?

超微电脑是全球最大的服务器主机解决方案供应商,主要产品包括服务器主机、存储、机柜解决方案、服务器管理软件等,AI爆火之后,得益于公司和英伟达之间紧密的联系,公司的服务器供不应求,股价暴涨。

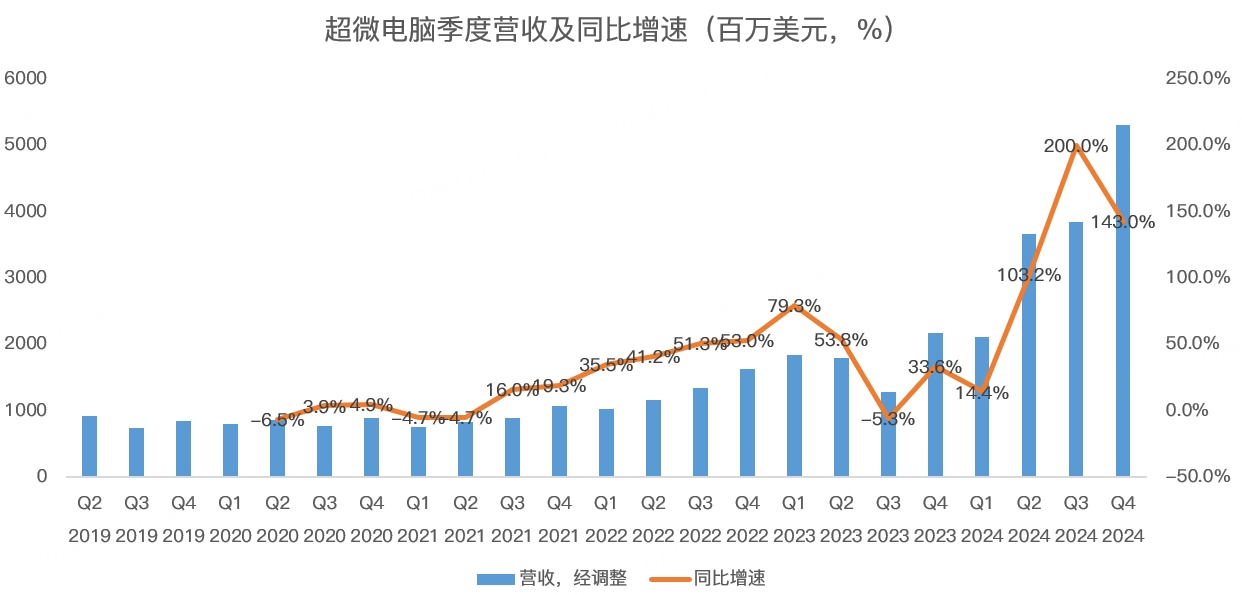

从24财年四季度来看,超微电脑营收53.08亿美元,同比大增143%,但略低于分析师预期的53.18亿:

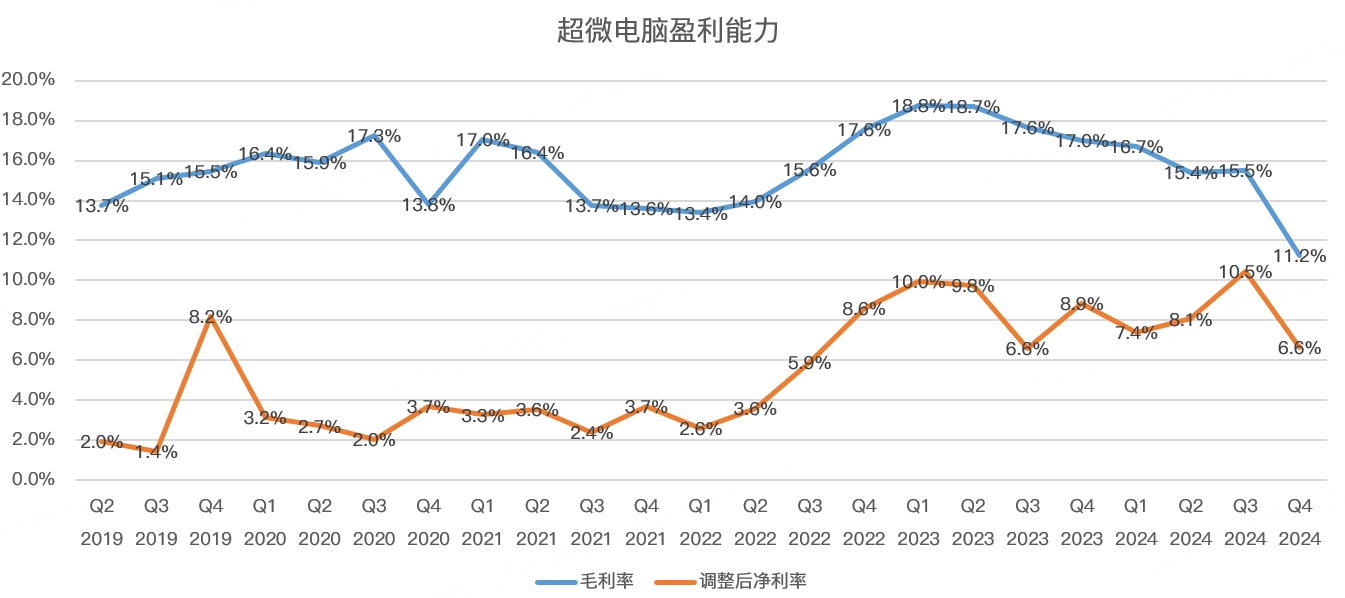

毛利率方面,24财年四季度为11.2%,大幅不及分析师预期,远低于去年同期的17%,创历史新低:

导致毛利率意外暴雷的主要原因是公司大力推行液冷方案,由于处于应用早期,成本较高,加上关键零部件短缺,导致约8亿美元的收入延迟到7月。

液冷是一种电子设备散热的方式,它通过将冷却介质流过电子设备的散热器,吸收设备产生的热量,然后将热量带走,从而降低设备的温度。相比传统的风冷方式,液冷可以更有效地降低设备的温度,提高设备的性能和寿命。

随着AI对计算能力和电力消耗加大,AI GPU转向液冷是必然的趋势,超微电脑预计它可以帮助客户节省高达 40% 的能源成本!未来 12 个月内,全球新数据中心部署中 25% 至 30% 将使用 液冷 解决方案。

随着液冷技术方案的成熟,超微电脑预计毛利率将逐步回升,预计在2025财年结束前恢复到正常范围,公司此前给出的毛利率目标是14%-17%。

展望未来,超微电脑预计2025财年一季度营收在60-70亿美元之间,大大超出分析师预期的54.7亿!同时,超微电脑预计2025财年营收在260-300亿美元,大超分析师预期的236.4亿!

盈利方面,超微电脑预计25财年一季度调整后每股收益在6.69-8.27美元,中位数7.48美元,略低于分析师预期的7.68美元预期。

超微电脑并未给出2025财年每股受益预期,或因利润变化难以预测。

总的来说,超微电脑本次财报大超预期的地方在于未来营收指引大超预期,而盈利能力受液冷方案推广的影响,利润增速远低于营收,给市场带来冲击,因此导致了股价先是暴涨而后暴跌。

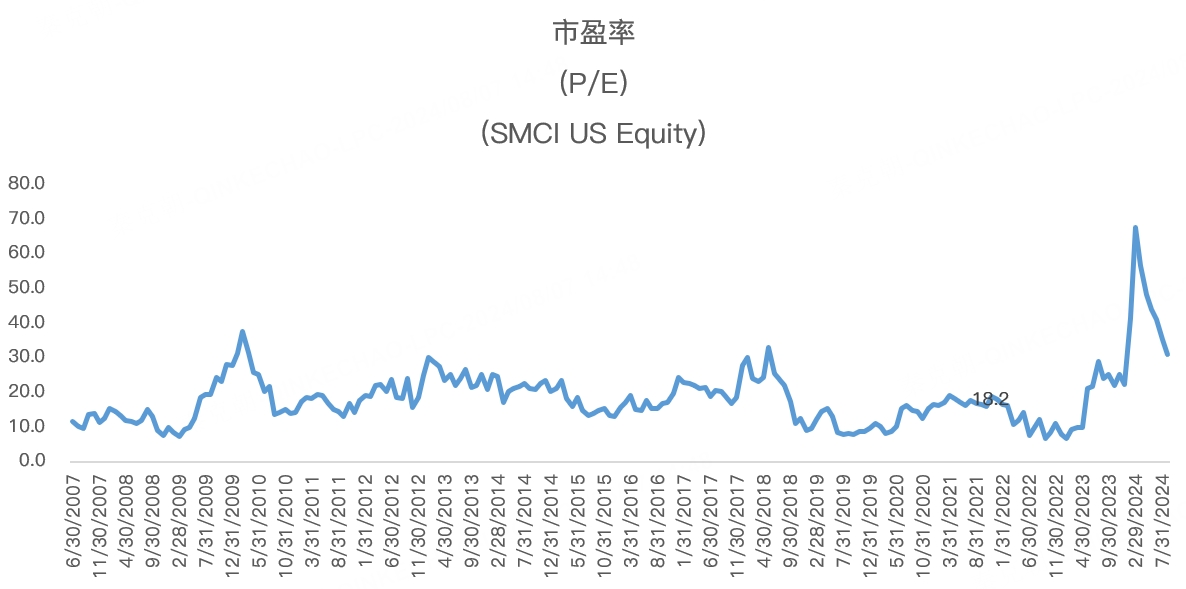

从估值上看,超微电脑当前市盈率在31倍,历史均值在18倍左右:

根据管理层给出的2025财年营收指引及盈利能力预测,未来一年,超微电脑的市盈率或降至18倍左右。

由此来看,超微电脑即使2025财年收入大增,估值也只是合理,后市能否止跌回升,需要等待2026财年指引,而此时谈2026,还为时尚早!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

本来还想买,看完你的分析还是等一等算了

市盈率降至18倍左右我再来看

在资本家眼里利润就是一切