再谈衰退预期和互联网巨头泡沫

预期大逆转,但这可能还只是前奏。

非农数据就不再复读了,目前市场已经比较充分定价美联储9月降息50bp和到年底前降息100~125bp了,当然市场反应也是一片血洗,除了美债和标普公用事业医疗保健板块之外所有资产都被踩踏,包括避险和受益于低利率的黄金,这里或许已经出现了一些小的流动性危机,而“坏消息就是坏消息”的交易逻辑也开始被体现。那么,这份非农数据真的有这么差吗?如果衰退真来了,可能受益的方向有哪些呢?本文试着再简单谈谈我的理解看法。

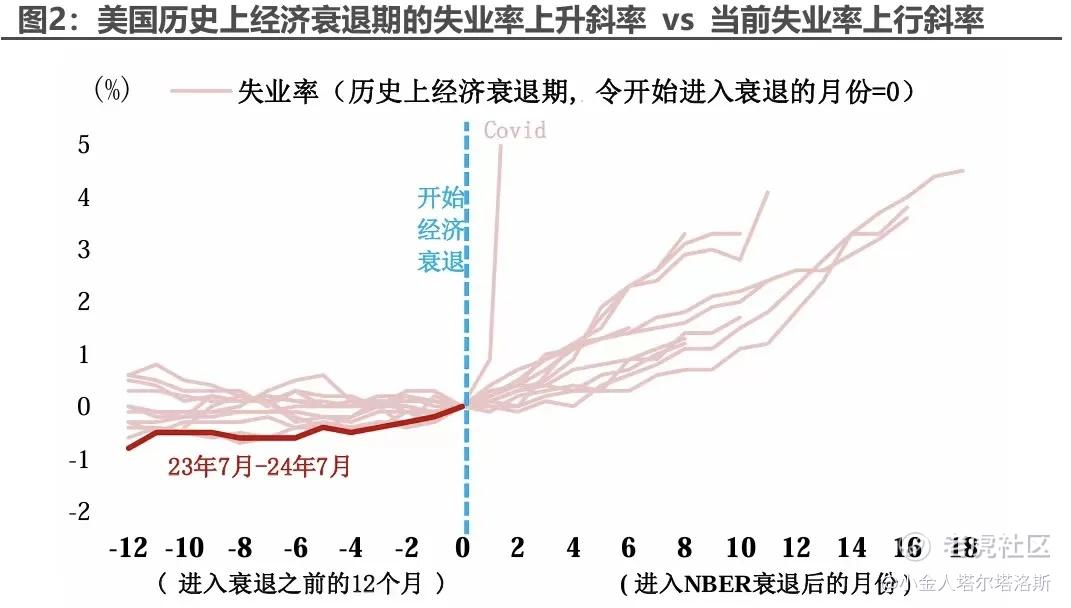

本次非农数据确实不够强,但几个可能被过度悲观预期的因素如下:首先是制造业和营建业就业增长,逆转了过去一段时间的颓势,零售等行业就业也增长,而对非农拖累最大的IT行情此前一直有裁员的信息,本次更像是误差累计后的修正,金融行业本次贡献-4000人,理由也差不多,而新增就业最多的教育医疗行业尽管增速大幅放缓,但仍然贡献了+5.7万人,第二大贡献力量娱乐就业也大增,+2.3万人,这是被疫情重创的行业,目前算是终于恢复到了疫情前水平了;而政府就业放缓也拖累了整体就业,实际上这可以算是一种“挤水分”,使得整体就业更接近私人非农就业,美银也认为,非农大幅放缓和政府支出同比转负有关,这也是经济边际走弱的因素之一;更多结构方面,由于飓风影响,短期失业人数较多,使得失业率上升0.1到0.2个百分点,此外由于劳动参与率的提升(62.6%到62.7%),许多新进入劳动力市场的人也被统计到了失业人口里面,还有其他因素是,兼职就业的下跌,临时失业的上升(还是甩锅飓风),不过好消息是,全职就业人数上升,对家庭调查的就业人数也上升,对过去的“兼职拉动就业”和“家庭企业调查剪刀差扩大”等一些质疑也是一定程度上的修正,外加前值和前前值下修不多,这几次非农数据的夸大不严重;当然,高盛此前也指出,美国的失业率可能被低估了0.1到0.2个百分点,加上各种因素,上行到4.3%未必不可能。萨姆法则方面,本次是先触发萨姆法则再可能衰退,确实也罕见,所以有人认为这次萨姆法则可能会史无前例失效;移民方面,本次移民和非法移民的影响可能消退,本土岗位开始增加,就业趋势出现逆转,也可以解释一些家庭调查就业上升的情况;笔者认为,本次非农数据尽管大爆冷,但未必意味着美国劳动力市场迅速失去动力,劳动参与率增加,就业数据挤水分,以及飓风等多方面因素可以解释,机构认为,美国8月的失业率可能会继续回到4.1%的水平,新增就业也会大幅上行,届时对美联储降息的预期可能又要暴力修正,可能又是50~75bp这个水平,而美元和美债收益率或许会因此反弹,衰退交易或又要开始大逆转,美林螺旋桨实在不开玩笑;本次超级疲软的非农应该会促进美联储降息,但9月直接暴力降息50bp也有点困难,就和2022年加息周期刚开始时候3月直接50bp一样,有些被过度交易了;当然,对美联储降息的押注方向是正确的,后续美国经济放缓应当也是意料之内,但会不会衰退不知道。

当然,如果8月失业率还维持在4.3%甚至更高水平,那可能不得不开始衰退交易了,做多债券黄金,做空原油和顺周期板块这些常见操作笔者就不多说了,笔者这里想猜测一下美元和大型科技股的情况。

美元方面,考虑到美联储暴力降息和日央行加息的操作,美元应当下跌;不过因为预期被计价,还有衰退引起的恐慌性抛售,其他央行跟进降息等,美元或许先跌后涨,复刻次贷危机和疫情走势;即使美联储后续开始QE,叠加美国铁定宽松的财政政策,可能又会是疫情这样的高增长,高通胀(实际上增长率可能会变低),美国的经济衰退拖累全球,美元再次成为避险资产;笔者研究了70年代到现在每次全球性金融冲击,主要是大滞胀,互联网泡沫,次贷危机,疫情等,还有小一点的比如亚洲金融风暴,欧债危机这样的情况,美元指数几乎都上涨,而随后下跌取决于美联储的利率以及美国经济基本面,比如互联网泡沫破裂后美元指数下跌,就和美国低利率以及偏低的GDP增速有关;如果本次按照互联网泡沫剧本来,那么美元指数极端情况下可能会测试2002年左右的高位,然后下跌到90左右,但考虑到长期中性利率抬升和其他经济体更低的增长趋势,本次美元指数的下行空间或稍为有限,但见顶后会扭转次贷危机以来的趋势,顺带一提,笔者目前依旧不认为美元指数已经在2022年见顶,DXY很有可能测试120的位置,尽管现在看来比较遥远。

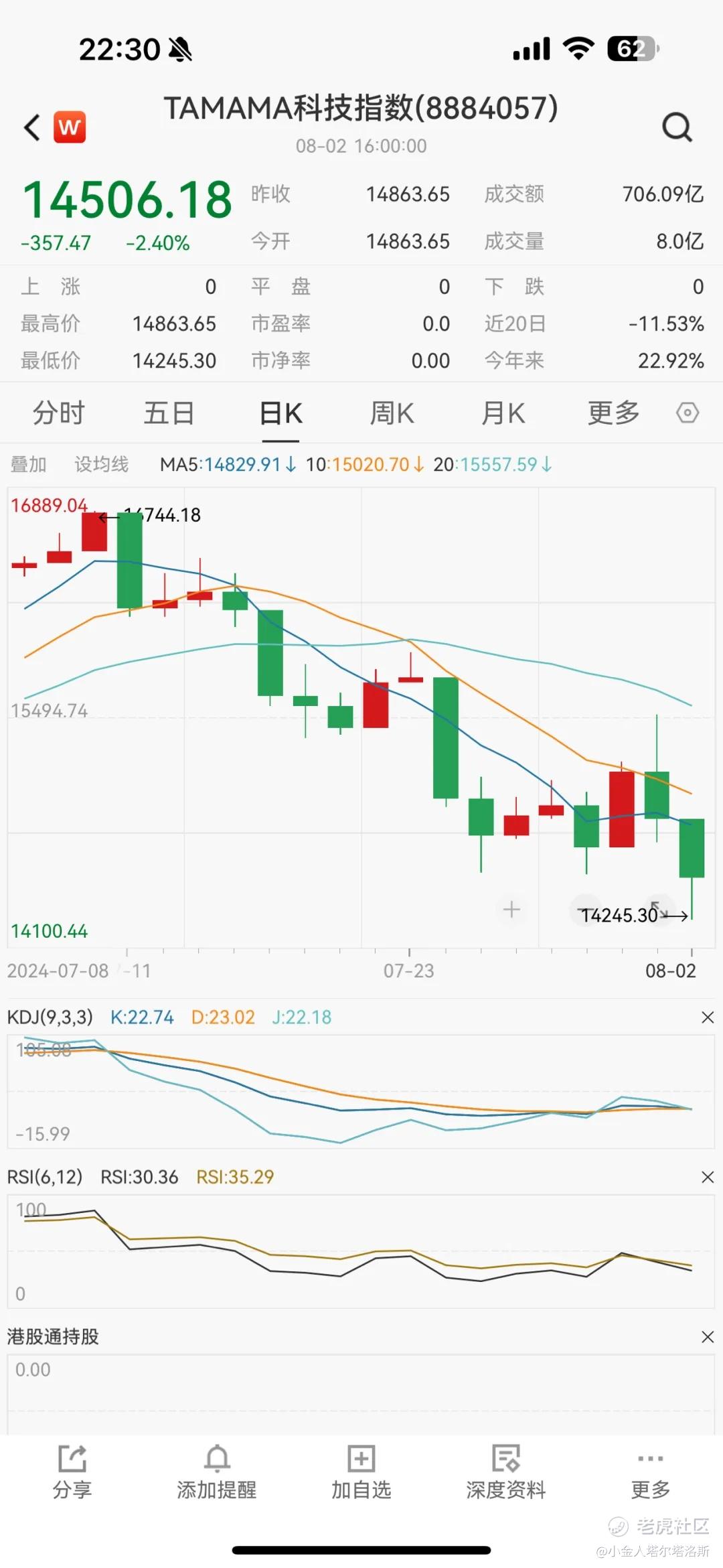

股票方面不多说,但如果真的发生了轻微的经济衰退(严重的无法计价)标普500指数可能会出现20%以上的下行(个人的基准预测中2026年会有这种情况),在高位回调超20%后,或许会是不错的买点;医疗保健,公用事业这些是常规的避险板块,但笔者认为,大型科技股在衰退期也是应该买入的,就像笔者之前谈到的一样,本次Mag7的抱团也计价了部分硬着陆的因素在里面,而周五真的开始衰退交易的时候,Mag7整体下行,但稍好于大盘,主要是亚马逊过于逆风;苹果和微软这俩其实是常见的避险股票,原因不外乎是创新能力强,需求无太多周期性,现金流充沛等,而此外,“坏消息就是好消息”在科技股身上最为明显,对于部分板块来说,坏消息就是坏消息,好消息就是好消息,尤其是小盘股罗素2000;而在衰退期美联储降息和QE会提供大量低息贷款,有助于大型科技股逆势扩张并购,提高护城河,在下一轮复苏前积蓄足够的力量,从而一次次地当赢家。目前,大型科技股也跟着大盘开始下行,而如果真的发生了一些不好情况,资金可能又会来到大型科技股避险,参见去年硅谷银行倒闭后纳指大幅跑赢其他指数的情况,这次目前是无差别抛售,但如果确信出问题了,大盘无差别抛售的时候应该恰好会是Mag7这些买点,他们可能会再次扛起大盘成为大盘逆子。

至于美国经济到底会不会衰退?科技股是破裂还是回调后复活?难说,笔者倾向于软着陆+调整后继续上涨的组合,但按照历史,依旧预测明后年标普500指数可能出现年线20%以上跌幅的预测,此外美联储9月点阵图的降息范围可能是2~4次,但如果预期再次大逆转,也许还是降息2~3次,美林螺旋桨过于可怕,不敢随便押注什么情况。

笔者持有大型科技股。

风险提示:美国经济超预期恶化;美国通胀超预期;美联储鹰派程度超预期;AI投资远不及预期等。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

美联储暴力降息和日央行加息是组合拳,对股市是利空