经济衰退是不是花旗集团的机会

有外国分析师表示,经济衰退是一次很好抄底花旗的机会。因为作为G-SIB的一份子,花旗具有非凡的韧劲。

作者:IP Banking Research

像花旗、摩根大通和美国银行这样的美国全球系统重要性银行(G-SIB)资本充足且流动性强,与全球金融危机前相比,它们的风险敞口要温和得多。从某种意义上说,多德-弗兰克法案后的监管体系在很大程度上降低了大型银行的风险。

毫无疑问,作为对贝塔系数最敏感的G-SIB银行,花旗很可能在市场下跌时被大量抛售,但这是以低估值购买花旗证券的机会。然而,关键的要点是,花旗(及其大型美国同行)具有非凡的韧性。

在本文将提供一些关于美国经济衰退可能如何影响花旗集团各个业务的见解,以及投资者应该关注什么。

花旗集团通过5个不同的部门运营:

- 包括财政和贸易服务("TTS")和证券服务("SS")的服务部门

- 包括固定收益、货币和商品(FICC)和股票交易的市场部门

- 包括债务和股权资本市场以及咨询(例如,并购咨询)的银行部门

- 包括花旗全球财富管理部门的财富部门

- 包括美国信用卡和零售银行业务的美国个人银行业务。

经济衰退如何影响花旗集团?

总体而言,影响可能包括以下几点:

- 预计利率将下降,并触发美联储的反应机制降息(幅度可能很大)。这将对净利息收入("NIM")产生不利影响。

- 预计贷款损失会激增,花旗将增加其储备。

- 股票和固定收益交易的波动性增加。

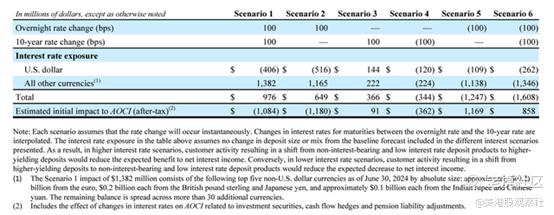

花旗在其10-Q报告中披露了基于静态资产负债表的预测,反映了其对利率的敏感性:

举例来说,在第六个情景下,利率下降100个基点,花旗的税前收入预计将减少约16亿美元。请注意,美国利率只贡献了2.62亿美元,而其他货币,主要是欧元、英镑和日元,贡献了其余部分。所有货币利率不太可能同时以相同的方向和幅度变动,尽管如此,花旗的这一预测说明了方向是负面的。矛盾的是,在这种情况下,花旗可能会从其资本比率的提高中受益,由于AOCI的增加(由于其证券投资组合的未实现收益)增加了8580万美元。需要记住的另一点是,这是基于静态资产负债表的分析,人们可以预期花旗将通过重新定位其流动性组合以及调整定价策略来减轻负面影响。

从积极的方面来看,人们可以预期,通过增加债务和股权资本市场发行以及并购咨询,银行部门的活动将增加。例如,较低的利率倾向于激励公司发行债券和其他证券,因为融资成本较低。

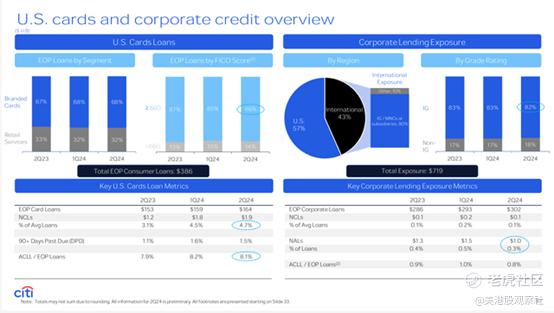

在经济衰退期间,增加的贷款损失通常是银行的担忧。对于花旗来说,主要风险在于其美国信用卡贷款,而其公司贷款敞口则通过向主要是投资级跨国公司贷款、对冲和/或担保贷款来缓解。与地区银行同行不同,花旗几乎没有商业地产(CRE)敞口。

如上所见,对于其美国信用卡组合,花旗根据CECL方法(预先确认终身损失)预留了期末贷款的约8.1%。这是一种相当保守的准备金,基于预期的失业率约为5%。在经济衰退期间,失业率可能会远高于5%,预计花旗将需要在这种情况下进一步增加储备。

从积极的方面来看,花旗在FICC和股票交易业务的市场将从不可避免的市场波动中受益(就像我们在过去几天看到的那样)。在经济的拐点,市场参与者倾向于重新定位他们的投资组合,导致固定收益流量增加,其中VIX的飙升有利于交易银行的市场标记活动。银行的债券库存通常也会因利率下降而被标记上涨。市场交易方面的收益通常(在很大程度上)抵消了消费贷款组合上额外信贷准备金。

如何交易花旗?

在这样的下跌中,花旗的估值可能会暂时下降到有形账面价值(TBV)的0.5倍,这从基本面估值的角度来看是相当脱节的。这是进攻和购买长期看涨期权的时候。

花旗不太可能遭受资本的永久性损失。换句话说,这是一个暂时的下跌,可能是由算法或其他市场或技术原因驱动的,这些原因与股票的内在价值几乎没有联系。

总结

市场的说法在几天内似乎发生了变化,从软着陆到增长恐惧和衰退。一些市场人士认为这是美联储的政策错误,鲍威尔先生再次迟到了。

谁都没法预知未来,但这个市场有一种晚期周期的感觉。可能会出现普通衰退,美联储有足够的火力来应对它。

当涉及到花旗时,它具有非凡的韧性,应该从多元化商业模式中受益。 $花旗(C)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 喜来乐开怀·08-05好的时机 [财迷][看涨]点赞举报