小米深度研究报告

欢迎关注公众号:价值称重机, 有更详细的内容。

一、公司基本信息:

创始人:

关于创始人雷军,用三个关键字来形容就是顺势而为、勤奋和亲民。关于顺势而为,就是一个关于方向的判断,对于雷军而言,这个“势”就是 AI和IoT。在勤奋上,雷军是在互联网圈出了名的劳模,他属于全能型的CEO,除了企业大方向的把控,很多事情可以看到他是亲力亲为的,比如在营销上,在企业陷入困难时候他亲自担任手机部主管,在产品的设计上,他会永远把自己当作是一个初创企业老板去做。在亲民上,一句“Are you Ok” 已经传遍大江南北,这也是为什么喜欢小米的人会这么狂烈,更多地还是被雷军的人格魅力所吸引的。在亲民上,雷军是少有的大老板亲自穿上印度当地服饰去门店助威的。

股权结构

小米采取AB股权结构,2020期中财报显示,雷军拥有51.21%的投票权,林斌拥有27.48%的投票权。

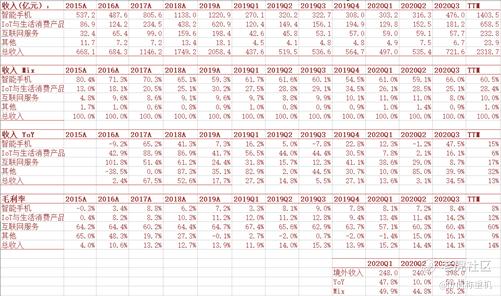

公司业务

公司主营业务分为三大块,手机、Iot、互联网。目前收入最大占比是手机,占60%,其次是IoT占28%,互联网是10%。对应苹果的互联网占比在20%。收入增长上疫情期间小米Q2最差是-1.2%的增长,Q3实现大幅增长是得益于抢占华为的市场份额和欧洲和拉美市场的顺利扩张,还有印度市场的恢复。IoT收入增幅目前暂时放缓,表现一般。互联网收入增长受益于疫情,但是Q3增速回落,主要是因为互联网收入与手机保有量有关系,受Q1Q2的出货量收缩的影响。在盈利端来看,高端机和互联网的增长是未来的主要驱动力。

公司产品:

手机:

手机上小米品牌开始走高端路线,红米品牌秉持着小米一开始的性价比路线。

小米11:

芯片采用了高通最新发布的骁龙888,是高通的首款5nm制程(进入了5nm的竞争),率先搭载Cortex X1(性能提升25%),也是高通首次采用5G基带集成方案(跟随麒麟的5G集成方案)。WIFI使用了WIFI 6增强版(网速比标准版快2.1倍)。无线快充和屏幕上也有所突破。入门款定价还是3999元。

红米:

红米系列充当性价比和冲销量的角色。

物联网产品:

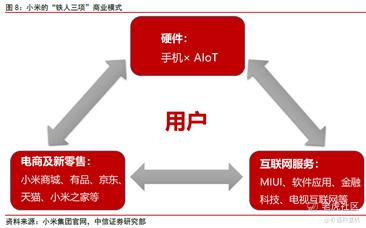

公司战略:

目前公司战略铁人三项。具体闭环是手机*AIot的策略连接到更多用户,更多用户的话会形成网络效应和互联网效应,线上互联网的应用和数据能够提升零售效率,零售效率的提升反过来提高硬件的销售。还有一点是反过来,手机*AIot更多的SKU也能够提高线下效坪和线上GMV。

关于IoT的策略中,

具有交互能力强和大件型的白电小米采取自营,因为这些将会形成未来打造智慧家庭的主要因素。而一些外围的设备则通过投资的方式让生态链企业来进行生产,通过品牌、渠道、运营输出赋能生态链企业。

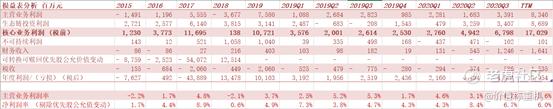

财务分析

从利润表来看,公司的TTM经营利润实现10%左右的增长,而在投资的TTM利润增长了177%。

在资产端,今年的净运营资产反而是大幅缩小了,而生态链的投资从290亿提升到395亿。

行业规模

手机:

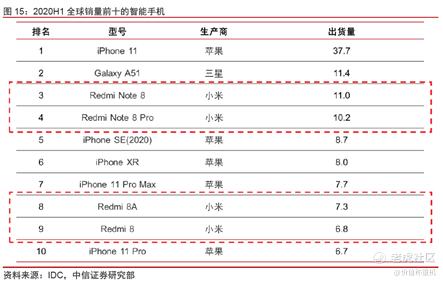

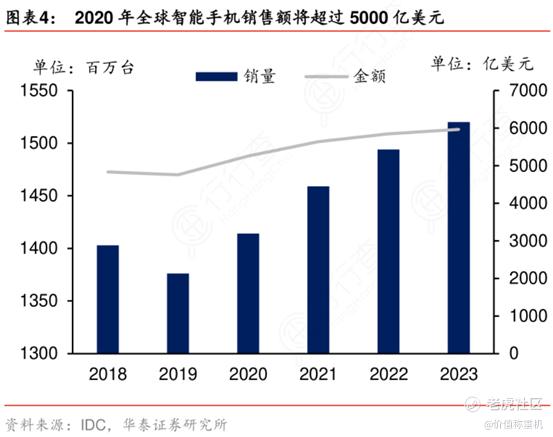

2020年手机规模为3.25万亿元,根据小米TTM手机收入为1403亿元。

市场份额根据出货量来算,小米为13.1%。

物联网:

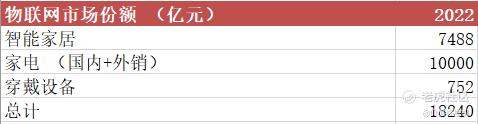

物联网预计2022年市场规模到1.8万亿,小米TTM物联网收入为6.58亿元,如果按5%的市场份额来算(目前小米手机按销售渗透率来计算在4%),小米物联网收入空间至少有900亿元。

二、波特五力模型分析:

行业竞争

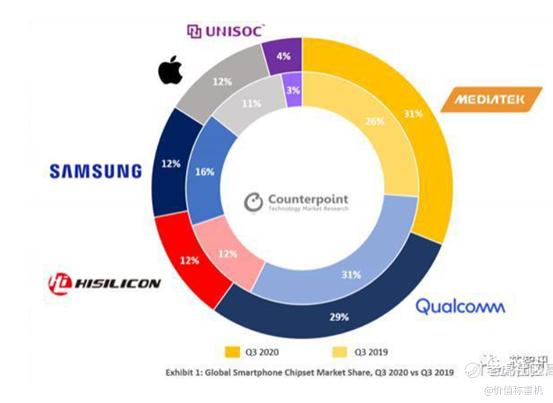

按芯片和操作系统的角度来看,由于华为的断供事件行业格局发生了重大变化。本来芯片技术主要阵型是苹果系、华为系、高通系和三星系。现在变成苹果、高通和三星系。操作系统上本来是苹果系和安卓系,现在变成苹果系、安卓系和华为系。目前来看,苹果在操作系统和芯片都是第一梯队,中短期难以逾越。第二梯队是高通/安卓,三星/安卓,现在华为芯片由于断供所以给了其他竞争者抢占市场份额的机会。

上游议价

上游手机芯片是核心护城河,小米目前没有自研的智能手机芯片,在技术上属于潮流跟随者,处于相对被动的状态。但是竞争格局的变化中短期对小米的上游产业链情况有所改善,中短期来看小米和高通都是绑定在一起,因为小米的销量等因素对高通来说是利益最大化。所以,小米也是第一个拿了高通最新的888芯片提早发布旗舰机,第二梯队目前来看技术差距不大使得手机产品的差异化小,具有先发优势的产品能够更快地抢占市场份额。同时,曾学忠的加入也是帮助小米修复上游供应链的关系,做好供应链管理工作。

下游议价

下游来看目前小米的门店渠道相对于HOV来说数量要少,并且返点相对HOV要小,整体来说要弱于HOV对渠道的掌控。小米目前是1200家门店,不过明年开始计划要做到10000-15000家。为了提高门店的掌控,小米用自身丰富SKU的IoT来提高门店效坪,支持门店运营,并且做到价格保障(就是小米线上主动降价时候,线下跟着降价所产生的亏损由小米来承担)。小米也有高返点的IoT SKU,来抹平综合的返点,使其达到HOV的水平。

进入门槛:

门前来看智能手机的竞争已经进入巅峰对决,外来的竞争者在技术研发上和对供应链的掌控上已经很难短时间提升,进入门槛较高。

潜在替换:

未来最有可能替换智能手机的是AR眼镜,智能手表和脑机接口。不过目前来看这些技术远远不够成熟,中期内也难以完全代替智能手机的作用。

三、SWOT分析:

Strength:

1. 在IoT上小米的丰富的SKU能够提高小米品牌认知度、线下零售效坪

2. 小米的生态链运营模式除了帮助小米以较少的运营资金快速打造性价比高的物联网SKU,同时增加了小米的投资收入

3. 目前来看小米与高通进行深度绑定,能够抢先拿到高通最新研发的芯片,具有先发优势

4. 小米营销能力突出,CEO亲民度高,具有很强的人格魅力,为品牌认知度进行背书

Weak:

1. 在技术的制高-芯片技术上没有自研,芯片技术受制于捆绑的芯片设计商

2. 物联网仍然存在“连接”的阶段,人工智能化不高,小米手机与IoT产品协同性不高,用户粘性低

3. 互联网收入受限于手机的保有量,用户付费率低

Opportunity:

1. 华为事件导致竞争格局改变,市场让出了部分份额

2. 5G手机换机潮,在需求端上提高了行业景气度

3. 虽然手机制高点难以攻克,但是物联网在操作平台,边缘技术,通信接口标准,人工智能上能够打造壁垒,从而反哺手机技术能力

4. 全球化市场空间大,小米通过性价比优势打破定价机制不合理的市场

5. 小米全球出货量规模上去后,形成一定的网络效应,提高用户的互联网粘性和付费率

6. 关注三星最新的5G旗舰机产品,如果产品力不足,也给予了小米提高高端机份额的机会

Threat:

1. 小米进入高端机时代,在定价上与苹果相遇,在往上提价上具有压力

2. 物联网在一些电脑或者PC上,手机的技术对其具有延展性,所以华为可能复制在智能手机的打法

3. 因为小米海外收入占比超过一半,国际形势的变化会对出货量造成威胁

4. 华为如果恢复断供,仍然对小米造成威胁

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 红色的老韭菜·2020-12-31666666,不错1举报