宾州的一声枪响与另一种宏观可能

本文首发于特朗普枪击事件第二天,现在虽然蓝党换了候选人、短期的震荡行情也走了大半,但逻辑依然可供参考(短期震荡、中期反弹、长期不确定)。

-----

按:本文视角为近几个月的市场走势,切口较小,我们的风格是,不过分追逐新闻热点,等到信息更充分后,比如说川普公布新的施政纲领,再推出更长期的文章,即枪声与另一种宏观可能(下)。

注:本文前面对美国经济现状的分析偏向学院派,如果想直接了解此次事件对市场的冲击机会,可直接拖到最后部分。倾向于认为美国股债的波动率或因此增加。

正文:

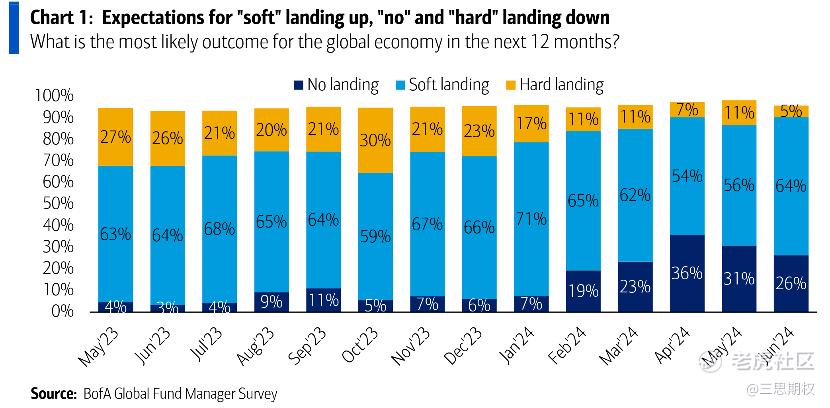

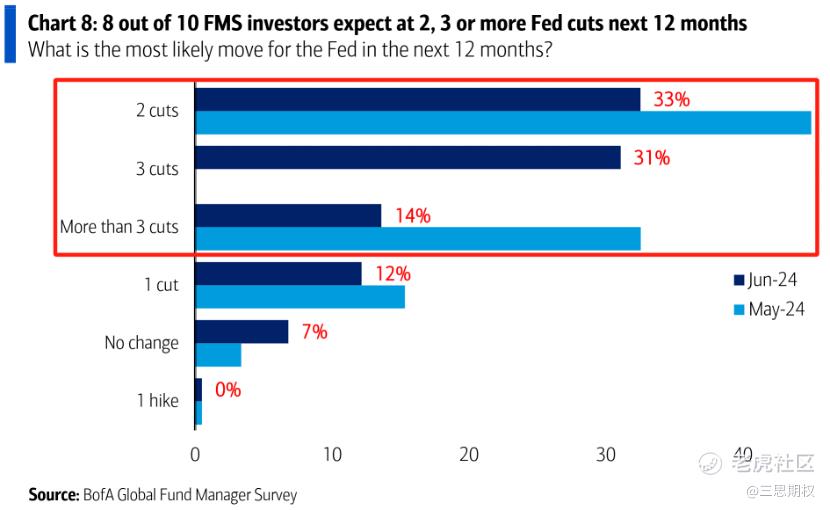

上月美银调查报告结果再次拥抱金发女郎叙事,近9成的受访者认为:美国经济不会衰退或者仅出现软着陆。近8成的参与者预期:为了防止通胀迅速回落和货币政策过紧导致衰退,美联储需要在未来12个月最少降息2次。这两个观点步调一致,都非常乐观。

熟悉的朋友都知道,我们一直对这类高度抱团的一致预期持怀疑态度(但需注意,预期瓦解也需要导火索,尤其是当前的经济数据尚未证伪这一叙事,就像投资者通常不会以估值太贵来作为卖出热门股的理由)。

图:近9成的受访者认为:美国经济不会衰退或者仅出现软着陆。

图:近8成的参与者预期:未来12个月美联储最少会降息2次。

在枪击事件之前,可能会让’金发女郎’叙事走弱的原因有,一是更长期的历史数据显示美国经济成功软着陆的概率较低(只有33%),二是可能,若美联储货币政策收紧幅度不够,美国通胀会居高不下或再次反弹。三也可能,美联储用力过猛、就业过快恶化导致经济陷入衰退(无论是华府的政治氛围还是美国居民当前健康的杠杆率,后一种可能至少在今年风险不大,详情见本文第二部分)。

理论上讲,美联储对调控的难点在于确认目前经济在周期中的位置。但在实质性的衰退信号出现之前,通胀反弹的风险不能忽略。尤其是在此次枪击事件之后,川普及其新政上台的概率进一步增加,上一轮特朗普行情的通胀交易或许会勾起一些投资者的回忆。

1.“通胀反弹”风险的技术性理由

在谈通胀之前,首先需要确认的是,如果仅基于当前的经济数据和换届预期,目前美国经济衰退的风险并不高。的确,近期公布的部分数据有走弱的迹象,但衰退风险还不突出。比如,ISM数据不太好,但S&P类似的调查结果却很强势。

再比如,非农就业数据在放缓,整体就业市场在弱化,但还没有太多裁员的迹象出现。如下图,WARN(企业向劳动局提交的大规模解雇)数据以及失业金申请增速都还在较低水平。

图:企业向劳动局提交的大规模解雇数据(蓝线)以及失业金申请增速(绿线)都还在较低水平

下面重点聊聊CPI,这也是无论从经济层面还是政治层面在下半年的重要变量。

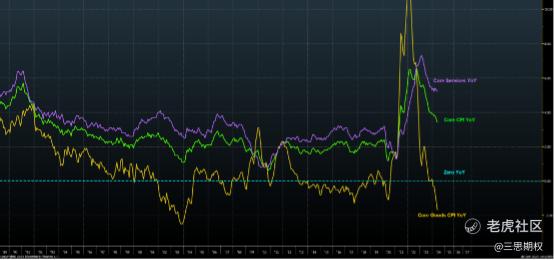

首先从核心服务业CPI来看,未来综指CPI有较大可能性反弹。如下图,参考历史数据,在没有衰退出现的情况下,CPI综指和核心服务业CPI在出现2.5%+的差距后,大概率CPI综指会走高,向核心服务业CPI靠拢。

图:核心服务业CPI和CPI综指年增速

其次,宽松的金融环境指数也预示着CPI可能走向更高。如下图,以目前金融环境指数走势来看,今年10月的CPI综指或比去年高200基点。

图:CPI年增速和金融环境指数变化

最后,从CPI细分项的走势来看,核心CPI上涨的概率也比较大。去年年底时,商品价格增速下跌到-1.7%(是00年互联网泡沫时期外65年来最低点),助力核心CPI下行,当时服务业CPI增速维持在5%+。

图:核心CPI和核心服务业、核心商品CPI

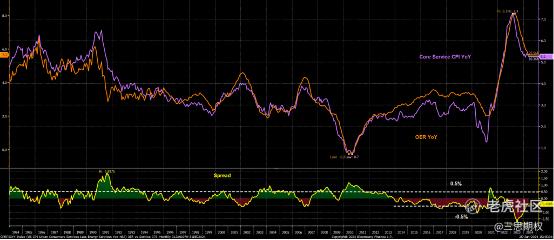

更值得注意的是,一些分析家认为OER(Owners' equivalent rent, OER)下滑会带动核心服务业CPI一起下降,但是我们认为OER下行和核心服务业CPI下行之间并不存在必然联系。从去年夏天起,OER已经下降200基点,同时期核心服务业CPI降幅只有一半,年底后更是横盘不动(上图紫线)。核心服务业CPI下降幅度不及OER,原因和历史数据的走势有关。

如下图,2014年以前核心服务业CPI和OER之间的速度差稳定+75基点左右,去年7月以来,两者差值下降到-50基点。也就是说核心服务业CPI已经超跌OER,未来若回归均值,有可能OER下降125基点而服务业CPI保持不动。

图:核心服务业CPI和OER年增速走势

2.“通胀反弹”与衰退概率低的中长期理由:健康的美国居民杠杆

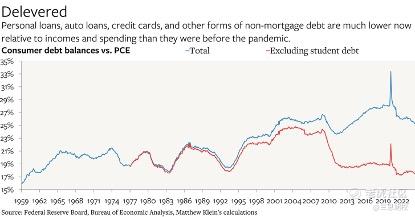

根据估算,当前的美国个人储蓄率处于自2022年初以来的最高水平,家庭部门杠杆率持续下行并创历史新低。

图:相对于个人收支情况,美国居民的个人负债率处于历史低位水平

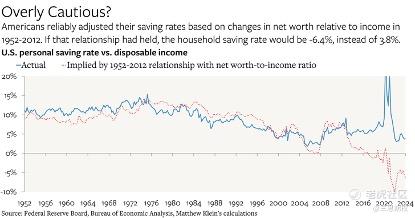

如果刻舟求剑,从很远的过去直到2012年,美国的个人储蓄率与家庭净资产与可支配收入之比之间有一个稳定的长期关系。但自2012年以来,美国家庭对财富增长的变现趋于保守。如果旧关系保持不变,今天的个人储蓄率将会是约为-6.4%(即净借款状态),而不是现在这种净储蓄很高的状态。

目前,美国个人储蓄率和历史趋势之间的差距比疫情前任何时候都要高,也比2022年初以来的几乎所有季度都要高,这就说明目前美国居民的储蓄状况极为健康。

图:近十年的美国居民要比历史上谨慎很多,要是按照2012年以前的规律,当前的美国居民储蓄率应该是负6.4%,而不是当前很高的净储蓄状态。

概括的来讲,这是低借贷杠杆、估值增长和较高的资产积累率的结果。

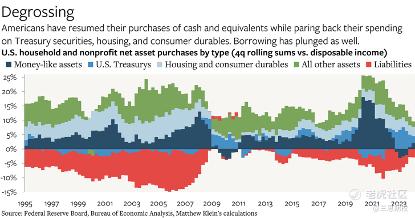

美国居民资产购买量从2020-2021年的每年4万亿美元的峰值降至现在的每年2万亿美元,但借贷量从每年1.4万亿美元的峰值降至现在的每年6000亿美元。相对于可支配个人收入,家庭借贷占比从住房热潮时期的8%降至现在的3%。这比疫情前几年还低,也比自20世纪50年代以来的几乎任何时候都低,除了2008-2012年紧缩时期。

图:美国家庭的净资产购买情况,近两年购买量有所降低,但借贷量降幅更大

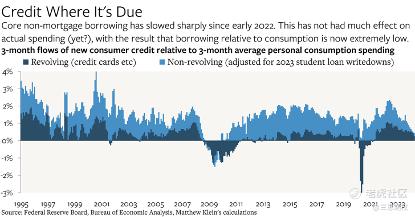

美国家庭部门的非抵押信贷的月度数据也显示了类似的情况。即使考虑到2023年学生债务豁免的影响,借贷相对于支出的增长也在急剧放缓。。

图:即使考虑2023年学生债务豁免的影响,美国个人的借贷增速相对于支出的也在急剧放缓

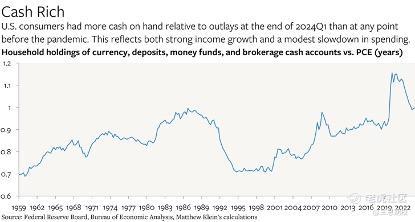

目前,得益于持续的储蓄流动和部分资金从美国国债转向货币市场基金,美国人当前持有的现金和等价物相对于消费支出的比例仍接近历史高点(下图)。在2022年Q1到2023年Q3的急剧下降后,这一比例在过去几个季度有所回升,而且各收入阶层的现金水平也普遍高于疫情前的趋势。

综上,目前看来,即使就业市场出现大幅降温,美国家庭部门由于其储蓄和低杠杆率的新特征,也能在一定程度上缓释就业降温对宏观经济的影响,从而使得快速衰退这一宏观场景发生的概率大大下降。

图:美国家庭手上的现金量相较于支出仍处于历史高位

l 宾夕法尼亚州的一声枪响,提示美国股债波动率双升的风险

众所周知的是,由于本周末美国前总统受到枪击,其选举民调大幅攀升并且各大财团纷纷向其靠拢,市场可能已经有苗头去直接交易特朗普胜选之后的政策组合情景,并且对成熟的美国大选年美股季节性规律产生一定扰动。若单看特朗普施政纲领的国内影响,关税和延长减税政策似乎对美股大盘的效应是相互抵消一负一正。

但值得注意的是,市场可能会担心由于包括欧洲在内的其他大型经济体联合抵触特朗普的美国优先政策,从而导致大型科技股产生部分波动(稳定赚取全球化高附加值利润的美国科技巨头,也是美股与美国经济有时冷暖不一的原因,也是其经济利益时常与草根的政治利益不一致的原因)。同样的,特朗普的上台,或也会让那些在前几年受益于脱钩断链和资金转移的所谓西方盟国比已经有多年调整的东方大国和北方邻居受到更大的冲击。

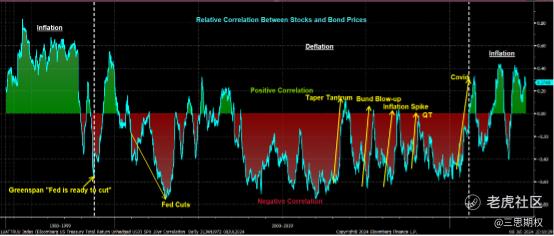

基于当前信息,还很难言说这一30多年以来没有见过的戏剧性场景会如何扰动股市(话说30多年前中枪的里根总统其实和川普有很多相似之处,而且当前共和党的纲领基调其实也是当时里根奠定的),但是,如果考虑本文前两个章节,我们或可以博弈一把由于通胀前景超预期+特朗普风潮导致的股债波动率上升。

图:美国股债相关性

实事求是的讲,根据模型分析,本文上述对 “通胀走高”的判断可能会领先市场两个月。尤其要注意的是,现在国债市场流动性不太好,美债的波动率可能相对流动性水平而言太低了(见上一期公开文章中的分析),而目前美国的股债相关性又很高,所以一旦债券波动性起来,无论是债券收益率上或下,都会对目前美股造成一定冲击。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

如果大漂亮的经济出现危机,咱们肯定也会跟着遭殃的

其实我也觉得美国经济不会衰退或者仅出现软着陆

你总是能在繁杂的信息中看到关键

你总是能在繁杂的信息中看到关键