市值俩月蒸发200亿后再战港股,朱义之子走向百利天恒权力中心

出品 | 创业最前线

作者 | 王亚静

编辑 | 蛋总

美编 | 李雨霏

审核 | 颂文

登陆上交所1年多后,百利天恒向港交所发起了冲击,试图打造“A+H”双上市平台。

7月10日,现代生物医药企业四川百利天恒药业股份有限公司(以下简称:百利天恒)递表港交所,高盛、摩根大通、中信证券为其联席保荐人,阵容可谓豪华。

在冲击A股时,百利天恒的故事还主要围绕着销售化药制剂与中成药制剂展开,2018年至2023年,其收入在10亿元上下波动,利润也在盈利、亏损之间跳动。

就在递表港交所的这一年,百利天恒的业绩发生了翻天覆地的变化。

2024年前4个月,百利天恒的收入超过50亿元、溢利超过48亿元,而业绩实现跨越式增长的背后,就是这一次百利天恒IPO故事的核心——双抗ADC产品BL-B01D1。

围绕着BL-B01D1,百利天恒展开了此次赴港之旅,而在BL-B01D1研发公司任职多年之后,公司创始人朱义之子朱海也走向了董事会。

1、狂揽超50亿,为什么是BMS?

百利天恒已经是资本市场的老面孔了。

早在2014年时,百利天恒就曾向深交所创业板发起冲击,但最终并未成行。直到2021年,百利天恒才转向上交所科创板,并于2023年1月如愿以偿登陆资本市场。

此次递表港交所,距离百利天恒登陆上交所不过一年多的时间,但讲述的故事已经出现了翻天覆地的变化。

公开资料显示,百利天恒拥有两大业务板块,分别为:化药制剂与中成药制剂和创新生物药。

在上交所上市时,其收入全部来自于化药制剂与中成药制剂业务板块,创新生物药均处于研发阶段,尚未产生营业收入。

因而,其业绩表现平平。2018年至2020年,其营业收入在11亿元上下波动,净利润从未突破4000万元。

(图 / 百利天恒招股书(上交所版本))

但在递表港交所两天前(即7月8日),百利天恒自愿披露了一则消息,事关BL-B01D1(EGFR×HER3双抗ADC)项目研究成果在《柳叶刀·肿瘤学》(The Lancet Oncology)发布。

两天后的港股招股书上,BL-B01D1就成为了“重头戏”。百利天恒声称,BL-B01D1是全球首创也是唯一进入临床阶段的靶向EGFR×HER3的双抗ADC。

其多项临床研究已入组了1000多名患者,覆盖肺癌、乳腺癌、头颈鳞癌、鼻咽癌、食管癌、胃癌、结直肠癌、胆管癌、尿路上皮癌、前列腺癌、卵巢癌、子宫内膜癌、宫颈癌等十余种肿瘤,均呈现出了积极的疗效和可控的安全性。

BL-B01D1确实带来了真金白银的回报。2023年12月,百利天恒与BMS(百时美施贵宝)达成了共同开发、共同商业化BL-B01D1的全球战略许可及合作协议。

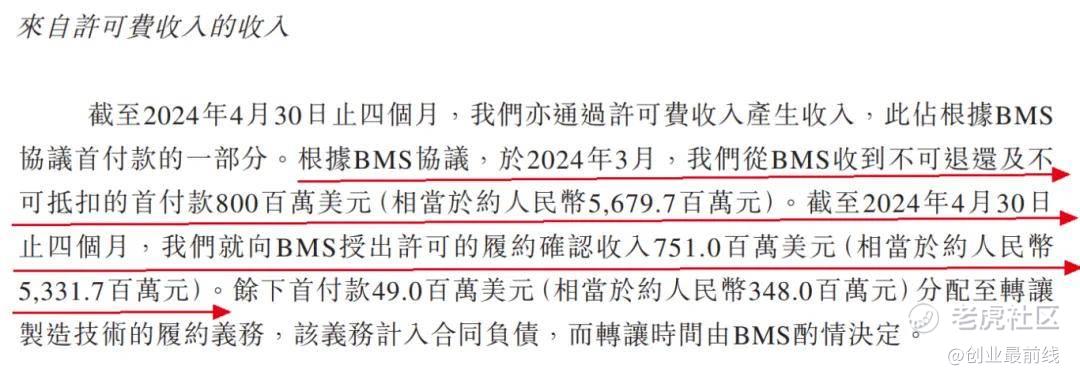

根据与BMS的协议,于2024年3月,公司从BMS收到不可退还及不可抵扣的首付款8亿美元(相当于约人民币56.797亿元)。在2024年前4月,确认收入7.51亿美元(相当于约人民币53.317亿元)。

(图 / 百利天恒招股书(港交所版本))

狂揽超50亿元的百利天恒,业绩直线上升。

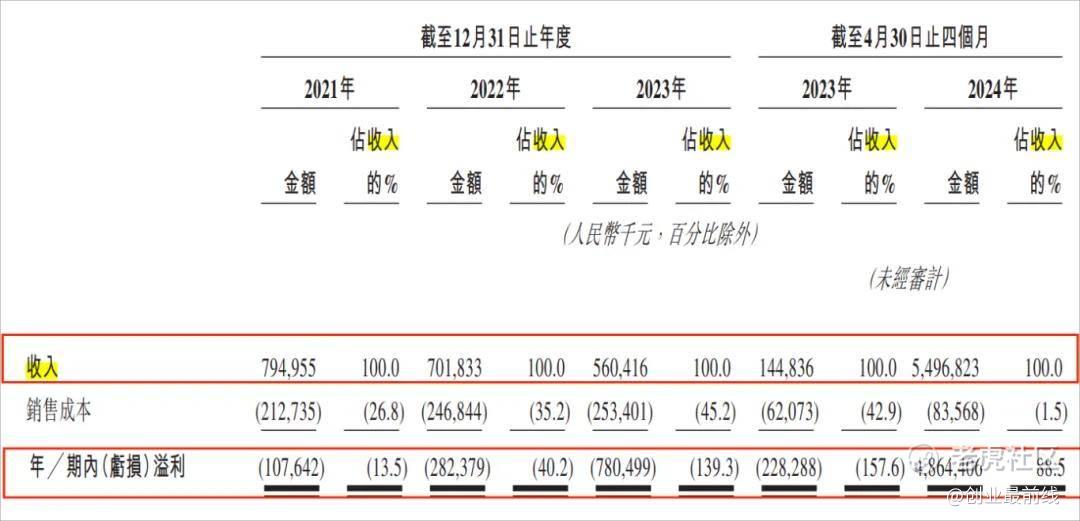

招股书显示,2021年-2023年,百利天恒的收入分别为7.95亿元、7.02亿元、5.60亿元;溢利分别亏损1.08亿元、2.82亿元和7.80亿元。

到了2024年4月,其收入达到了54.97亿元,溢利扭亏,高达48.64亿元。

(图 / 百利天恒招股书(港交所版本))

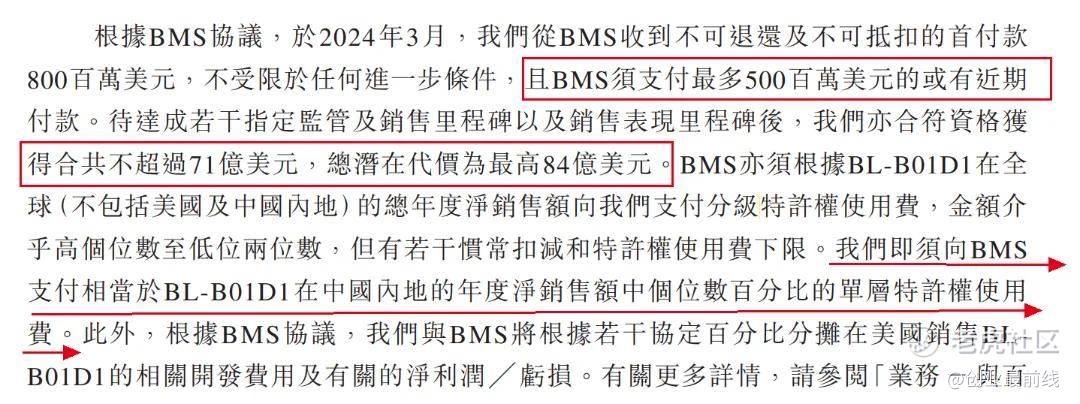

按照百利天恒的说法,BMS可能在近期向公司支付最高5亿美元的付款。

此外,若达到相关注册及销售里程碑,公司将有资格获得最多71亿美元的额外里程碑付款,潜在交易总额最多为84亿美元。

(图 / 百利天恒招股书(港交所版本))

外界十分惊讶百利天恒能够将BL-B01D1以如此高的价格和BMS进行合作,但很少有人去问,为什么合作方是BMS,而不是其他药企,这大约并非偶然。

「创业最前线」发现,于2017年至2022年在百利天恒任职董事的DAVID GUOWEI WANG,曾在1998年2月至2000年4月,任BMS制药研究所药物遗传学主任。

不仅如此,DAVID GUOWEI WANG还是百利天恒投资方之一奥博资本的股东之一。

2、曾收问询函,二代走进董事会

关于BL-B01D1引发的争议,其实要更早一些。

在登陆上交所2个多月后(即2023年3月份),百利天恒收到了上交所的问询函,问题主要集中于公司计划变更部分募投项目子项目的事项。

(图 / 百利天恒公告)

具体而言,公司停止了用于新冠药物研发的2224.80万元,并将双特异性抗体药物临床研究的拟投入募集资金金额由2.87亿元压缩至2.07亿元;四特异性抗体药物临床研究的拟投入募集资金金额由2.74亿元压缩至3407.29万元。

与此同时,新增对ADC药物BL-B01D1投入,拟投入募集资金高达3.42亿元,一跃成为抗体药物临床研究项目中投入最高的项目。而在早期的计划中,BL-B01D1并不在募投项目之列。

对此,上交所要求百利天恒补充披露公司上市3个月内重点研发方向发生重大调整的背景、原因和合理性,并披露募投项目确定、推进和变更的相关决策流程,项目变更的主要决策人。

百利天恒回复上交所时表示,创新药研发是一个不断探索的过程,而BL-B01D1近期取得了具备突破性疗效的临床研究数据,在满足原募投项目现阶段研发资金需求的前提下,调减其后续阶段研发资金用于支持进展较快的BL-B01D1。

而统筹变更募投项目的人正是朱义。除朱义之外,BL-B01D1还与另一个人密切相关——朱义之子朱海。

2014年,百利天恒在美国西雅图创建了SystImmune,并开始研发BL-B01D1。至今,朱义仍担任SystImmune执行董事兼总经理。

而朱海进入百利天恒的第一站就是SystImmune。2019年10月,朱海加入SystImmune,历任生物统计学家、高级生物统计学家、首席生物统计学家、生物测定部门主管、生物测定部门副总裁及首席执行官特别助理。

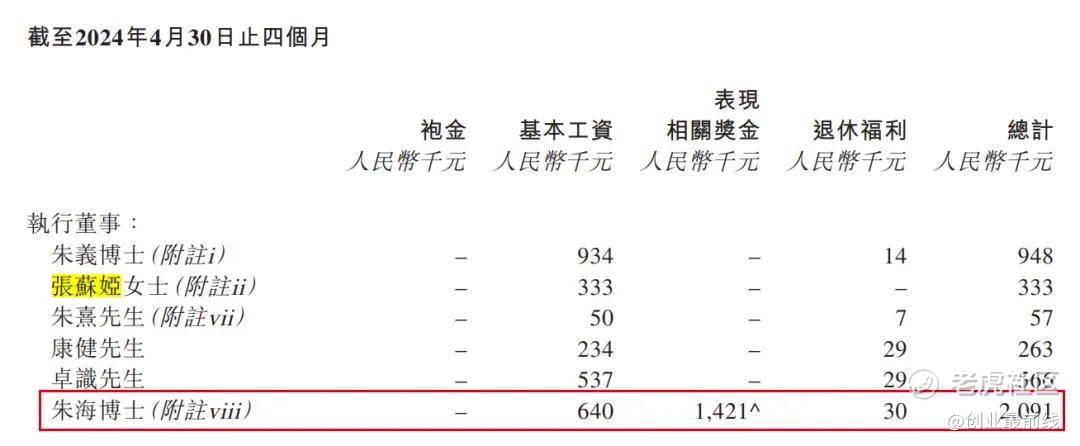

「创业最前线」注意到,朱海凭借BL-B01D1获得了一份高达上百万的奖金。2024年前4月,朱海薪资达到209.1万元,其中表现相关奖金高达142.1万元。

(图 / 百利天恒招股书(港交所版本))

对于这笔奖金,招股书解释称,公司若干执行董事有权收取奖金,这些奖金乃根据向若干客户收取的里程碑付款的百分比厘定。而从百利天恒披露的招股书来看,上半年获得付款的创新药,也仅有BL-B01D1这一个项目。

在BL-B01D1项目之后,朱海在SystImmune的职位更上一层楼。2024年4月,朱海获委任为SystImmune的首席技术及数据官。

在百利天恒,35岁的朱海也在逐步走向权力中心。

招股书显示,2024年1月30日,朱义的弟弟朱熹辞任执行董事,次月19日,朱海获委任为执行董事,负责集团的主要运营决策及直接日常管理,似上演了一出“叔叔让位予侄子”的剧情。

不过,「创业最前线」注意到朱熹以及朱义的妹妹朱英仍是百利天恒的股东,同时,朱英还是百利天恒附属公司百利药业的监事。

此次港股IPO前,朱义手握百利天恒约74.34%股权,百利天恒的大权仍在朱氏家族手中。

3、奥博资本减持套现6亿,股价已回落

回顾登陆A股这一年多的历程来看,百利天恒算得上是“低开高走”。

在2023年1月登陆上交所时,百利天恒发行价为24.70元/股,募资总额约为9.90亿元,较原计划募资金额14.22亿元缩水约30%。

(图 / 百利天恒招股书(上交所版本))

虽然冷淡开场,但其股票在上市后一度受到追捧。在A股上市3个月后,每股股价突破百元;到2024年6月11日时,其股价出现盘中最高值215.71元/股,对应的总市值达到865亿元。

就在股价攀升之时,却有股东选择减持套现。

2024年3月,OAP III(奥博资本)以每股109.25元的价格,以询价转让的方式向21名机构投资者转让合共552万股A股股份,套现6.03亿元。

(图 / 百利天恒公告)

这些股份明显低于奥博资本原计划转让的股份。按照计划,奥博资本原计划转让601.5万股。

而机构投资者的态度也并不是非常积极,本次询价转让的《认购邀请书》共送达69家机构投资者,包括16家基金管理公司、12家证券公司、3家保险公司、6家合格境外机构投资者、32家私募基金管理人,但最终仅收到21家机构投资者的报价单。

(图 / 百利天恒公告)

奥博资本减持百利天恒的意思其实早有显露。

「创业最前线」注意到,A股招股书提及,奥博资本原就要求,若百利天恒在2023年12月30日,未能实现合格上市或出售(出售指百利天恒全部或大部分股权或资产被出售或百利天恒被第三方并购),奥博资本有权要求朱义和百利天恒回购其所持全部或部分权益,出售价应该是奥博资本支付的投资总价款的2倍。

(图 / 百利天恒招股书(上交所版本))

只不过,因科创板原则上要求IPO公司递表前清理对赌协议,双方在2021年3月签署协议解除这一权利。

而想要减持套现的股东显然不止奥博资本一个。

就在BL-B01D1为公司挣回巨额资金、公司又要打造“A+H”双上市平台这样一个前途光明的时间点,百利天恒的股价开始大幅回落。

Wind数据显示,7月22日,百利天恒A股股价报收164.95元/股,较盘中最高值下滑超过50元/股,跌幅24%,总市值为661.45亿元。在一个多月里,百利天恒的总市值蒸发超200亿元。

此时此刻,百利天恒再战港交所,还能获得资本市场的青睐吗?

*注:文中题图来自摄图网,基于VRF协议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。