新纽科技打新分析,医疗、金融双赛道抢跑,能否成为下一个“明源云”?

$新纽科技(09600)$ $明源云(00909)$ $Veeva Systems Inc.(VEEV)$

新纽科技(09600.HK),今起开启招股申购,申购截止时2020年12月24日 。下面胖猫第一时间为大家分析新纽科技投资价值及申购策略。

招股概况

股票名称:新纽科技(09600.HK)

招股日期:12月21日-12月24日招股

发行股份:发行2亿股,其中90%为配售,10%为公开发售。

发售价:3.06元-4.36元

每手股数:800股

所属行业:软件服务

发行市值:24.48亿~34.48亿港币

发行市盈率:66.73倍~94.58倍

入场费:3523.14港元

暗盘交易:2021年1月5日

上市日期:2021年1月6日

保荐人:未来金融

绿鞋:有

基石:有,12.32%

IPO引入2名基石投资人弘毅金涌、财通基金,分别认购4850万元、3000万元,约占总募资金额的12.32%,设立6个月禁售期。

新纽科技投资价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

新纽科技是一家以大数据、人工智能相关领域解决方案及软件产品在金融行业、医疗行业实践与落地应用为主的软件服务商。

新纽科技专注为国内外金融企业、医疗行业客户提供全面的IT系统产品、技术解决方案与相关系统建设服务。

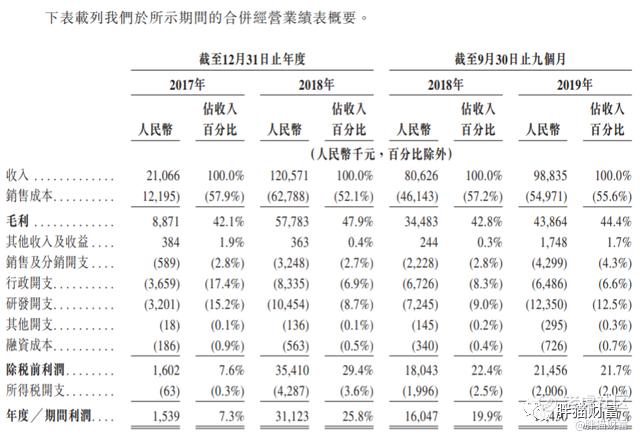

指标一、公司财务状况分析(胖猫评分8分/10分)

营收:新纽科技的收入分别约为2106.6万元、1.21亿元、1.49亿元,年复合增速达到165.9%,2019年及2020年6月30日止六个月的营收分别为0.56,0.59亿,同比增长约5%;

净利润:净利润分别为153.9万元、3122.3万元、3826.3万元,年复合增速达到398.6%,2019年及2020年6月30日止六个月的利润分别为240.2万、305.4万,同比增长27%;

毛利率:毛利率逐年提升,从2017年42.1%增至2018年的47.9%并进一步提升至2019年49.1%。其中核心业务金融结构IT解决方案的毛利率从41.6%增至46.6%并进一步增至48.9%。毛利率保持相对稳定。

【胖猫分析】

1、从营收结构看,营收稳步增长,主要得益于金融领域传统解决方案

从未调整净利润看,自2017年到2019年,2017-2019年时,其收入分别为2106.6万、1.21亿、1.49亿。2018年时的收入增长近1亿元,这主要得益于金融领域传统解决方案收入为9937.3万元,较2017年时的2067.6万元大幅增长。

2、从盈利能力看,毛利率步步连升,净利率水平大幅改善

主营业务更能看出公司经营情况。根据公司招股书,2017至2019年分别为42.1%、47.9%、49.1%。2018年时毛利率的增长主要由金融领域的传统解决方案所带动,而2019年时毛利率的增长主要由金融领域中新型解决方案以及医疗领域在收入增长后边际成本下降,从而提振公司整体毛利率。

净利润方面,新纽科技2018年的经调整净利润率为25.8%,较2017年时提升18.5个百分点,这是因为业务规模变大之后,企业边际成本大幅下降。而2019年时的经调整净利率为25.7%,与2018年持平。

3,资产结构整体较为良好,经营现金流状况不容乐观

新纽科技2019年时流动比率为4.5倍,资产负债率仅23.67%,表现出了软件企业的轻资产特征。但经营活动现金流量净额的变化却反映了一系列问题。在2018年收入大增之际,新纽科技的经营活动现金流量净额却为流出1641.1万元,且2019年再流出191.9万元。经营活动所得现金流出的增加可能导致可用于满足其经营业务的现金需求及投入业务拓展的现金金额减少,进而可能会对新纽科技的业务产生不利影响。

指标二、行业前景及IPO表现(胖猫评分8分/10分)

【胖猫分析】

新纽科技在中国2500名金融机构IT解决方案提供商中排名前100,且公司目前是中国唯一一家医疗治疗控制与安全预警平台提供商。

1、深耕并依赖于金融领域传统解决方案业务,赛道已是一片红海,市场竞争剧烈且高度分散,想象空间狭小

2019年时,新纽科技的收入大头来自于金融领域的传统解决方案服务,该业务占比65%,在中短期内,该业务是影响公司业绩表现的关键因素。新纽科技已在中国70家银行、信托公司、资产管理公司等金融机构实施传统型解决方案。而在2019年时,全国有4188家银行机构,133家证券机构、168家保险机构,以及其他金融机构508家,合计4997家。市场空间虽大,但市场竞争剧烈且高度分散,很多大型金融机构拥有自研团队,新纽科技并无明显优势。

在新型解决方案以及基于人工智能与大数据支撑的解决方案中,主要靠记账式柜台债系统、分布式交易平台以及RPA解决方案三款产品。在记账式柜台债系统中,市场天花板相对明显,截至2020年3月31日时,中国共有48家合资格开展柜台债业务的银行,其中28家已部署记账式柜台债系统,11家有自己内部的IT团队,即只有17家在聘请第三方提供商做记账式柜台债系统,而其中的9家已是新纽科技客户,剩余8家则已被其他竞争对手发展成客户,可见该业务发展空间相对较小。

分布式交易平台的前景则相对较好。分布式交易平台是一种应用云计算的技术,将成为未来金融机构的主流IT结构,可帮助金融机构满足其新业务需求。据灼识报告显示,自2019-2024年,该业务的市场规模将增至65亿元,同比增长15.2%。而当前该领域中的市场玩家不足50名,且仅有不到20名实现了商业化。

RPA解决方案中,该技术是应用于金融IT行业的新型技术,目前市场中并无主导者,玩家不超30人。

2、转型医疗领域创新解决方案,市场前景广阔,想象空间巨大

医疗领域的创新解决方案则有广大市场前景。据灼识数据显示,截至2020年3月31日时,中国医疗大数据解决方案行业有数百家市场参与者,但其中大部分仍处于早期发展阶段,而新纽科技在细分的医疗质量控制与安全预警平台中是国内目前唯一的提供商,具有一定先发优势。新纽科技已将该系统的实施拓展至包括中国人民解放军总医院、陆军军医大学第一附属医院等具有行业示范性作用的44家医院,其中29家为三甲医院,并手握240个已确定的医疗质控及安全预警平台的订单,在可预见的未来业绩增长具有保障。该赛道未来想象空间较大,肯定会受资本市场青睐。

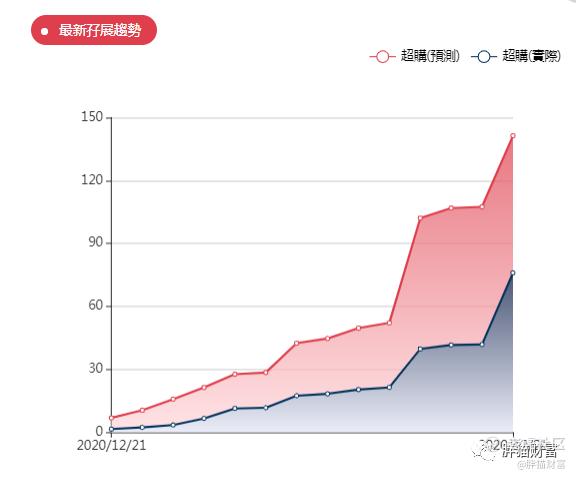

指标三:新股中签率预估评分(评分12分/20分)

【胖猫分析】从中签率角度看,由于此次新纽科技入场费3523.14港元,入场费定价偏低。新纽科技转型医疗SAAS赛道前景广阔,公司本身基本面尚可,预计申购人数在30-40万人左右比较合理,目前市场申购热情较高,最终超购会超过100倍。此次新纽科技预计一手中签率在10%左右,中签水平较低,预计申购50手以上能稳中1手。

指标四:保荐人往绩评分(评分12分/20分)

【胖猫分析】本次上市由未来金融独家保荐,也是未来金融做保荐人首秀。据悉,未来金融是一家极具特色的精品投行,创始团队成员来自于摩根大通、花旗、瑞银、中信建投国际、中银国际、交银国际等中外资知名投行,专注于服务中国及亚洲范围内的高增长企业,致力于帮助高科技、医疗及消费等领域的优质企业与资本市场对接,为市场不断注入新的活力,也为企业和投资者带来价值。整体看来保荐人为未来金融是一家主要做科技领域IPO的新投行,创始人来自中外资大投行,保荐人首秀,值得期待。

指标五:基石投资者评分(胖猫分16分/20分)

【胖猫分析】IPO引入2名基石投资人弘毅金涌、财通基金,分别认购4850万元、3000万元,约占总募资金额的12.32%,设立6个月禁售期。此次新纽科技引入了联想旗下的弘毅资本、以及民生加银为基石投资人,分别认购4900万元、3000万元。值得一提的是弘毅资本旗下的二级市场基金虽然活跃于港股市场,但是对于做基石投资人非常谨慎,最近的一次仅有海底捞。据悉弘毅资本团队一直都有在关注SaaS行业,认为新纽科技切入医疗信息化是一个非常高天花板的行业,具有发展潜力,可以适当抄大佬作业。

指标六:超额认购倍数(胖猫分8分/10分)

【胖猫分析】最近打新市场情绪回暖,前期热门大票申购资金陆续释放,加上新纽科技金融,医疗双领域SAAS赛道标签概念,在港股市场上有一定稀缺性,大家申购热情很高,最终孖展会超100倍。

指标七:估值水平评分(胖猫评分8分/10分)

按全球发售完成后3.06元-4.36元的招股价,可得上市总市值约24.48亿港元-34.48亿港元,按2019年0.38亿利润看,新纽科技静态市盈率(PE)约64倍-114.93倍,动态市盈率PE月40.8-57.5倍,招股区间比较阔,上下限定价浮动40%,对公司估值水平影响巨大,主动权掌握在新纽科技手里。

新纽科技可对标的企业包括明源云、Veeva System等。对标港股的明源云(6988.HK),其最新市值约为950.08亿,PE为371.550倍,自2020年9月上市之后公司的股价涨幅达到1倍左右。相比明源云的静态市盈率371.550倍,新纽科技估值水平和明源云老大比水位差距很大,当然实力差距和所处赛道也有很大区别,如果成为医疗赛道下一个明源云还有很长的路要走。

新纽科技如果对标美股Veeva System,Veeva System受到资本市场追捧的原因,亦是以创新的视角切入了医疗SaaS领域并获得了强劲的业绩增长。估值的角度来看,Veeva System滚动市盈率目前超过50倍,2020年Veeva System股价即将翻倍的。新纽科技静态估值较高,动态市盈率和Veeva System几近持平,如果对标美股的话水位不大。

新纽科技相比最新轮融资估值8亿元翻了1.5倍,且PRE-IPO轮投资者投资成本较此次IPO发行价折让57.51%。胖猫认为新纽科技估值水平不低,长远看所处医疗saas赛道想象空间巨大,让二级市场无尽遐想。

胖猫新股评分汇总:

新纽科技投资价值评分合计——80分

新股申购评级:

积极申购:综合评分总得分 ≥80 分 √

谨慎申购:60 分 ≤ 综合评分总得分 < 80 分

放弃申购 :综合评分总得分 < 60 分

胖猫点评

整体看新纽科技此次上市亮点较多,但也有一定风险值得关注:

1、经营现金流持续净流出,收现能力不断削弱,收现受制于客户

新纽科技应收账款总额处在持续增加状态,从2017年的379.8万元大幅增至2019年前9个月的8531.1万元,应收账款周转天数也从报告期最初的33天大幅增至215天。这两项财务指标突出反映了报告期内公司收账能力出现的持续弱化。究其原因新纽科技主营业务收入来源于金融领域传统解决方案,而金融机构大多内部财务体系繁杂且有固定的付款周期,导致新纽的收账周期完全“受制于”客户,从而造成公司可能出现的短期财务紧张的问题以及出现不可避免的融资成本。

2、保荐人未来金融首秀,容易出彩

未来金融是一家极具特色的精品投行,创始团队成员来自于摩根大通、花旗、瑞银、中信建投国际、中银国际、交银国际等中外资知名投行,专注于服务中国及亚洲范围内的高增长企业。首秀项目表现值得期待,也是未来投行项目参考的重要依据,一般不会差。

3、前期多轮融资并无禁售期,增加上市抛压

新纽科技18年4月至19年11月曾进行多轮融资,最新一轮PRE-IPO发售价较中间价折让57.51 %,并无设立禁售期(除袁宇凯先生外),额外增加抛压,是一个减分项!

4、估值水平不低,所处医疗SAAS赛道想象空间较大,有先发优势

截至2020年3月31日时,中国医疗大数据解决方案行业有数百家市场参与者,但其中大部分仍处于早期发展阶段,而新纽科技在细分的医疗质量控制与安全预警平台中是国内目前唯一的提供商,具有一定先发优势。

短期从IPO的角度看,该股有绿鞋,有基石,估值水平不低,业绩水平尚可,有一定经营现金压力,招股区间较阔,估值水平不低,所处赛道想象空间大。保荐人首秀,值得期待。整体看来新纽科技亮点多于痛点,胖猫对新纽科技上市后表现持积极乐观的态度。

免责声明:

此报告所载的全部内容仅作参考之用。此报告的内容不构成对任何人的投资建议。笔者认为此报告所载资料的来源和观点的出处客观可靠,但笔者不担保其准确性或完整性。笔者不对因使用此报告及所载材料而造成的损失承担任何责任。此报告不应取代个人的独立判断。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。