从奈飞财报,看Q2科技股整体趋势

$奈飞(NFLX)$ 率先在7月18日盘后公布Q2业绩,当季(Q2)业绩没有太大问题,也略超一点与市场预期,除了自由现金流的增速有些下滑。而对Q3的指引略微保守,收入预期比市场稍低0.8%左右。

盘后刚出财报时发生巨震,在几分钟内上下波动超8%,但最终平稳保持在收盘价附近,这也给这个财报季定了个基调:

经过连续上行的牛市,市场对大公司的预期已经相当丰满,因此略微一点Miss就会让投资者很敏感;

由于科技公司板块轮动的资金流出,使得财报的“利好”更难变现至股价,易跌难涨;

针对波动性的交易可能反客为主,成为这个财报季的主旋律。

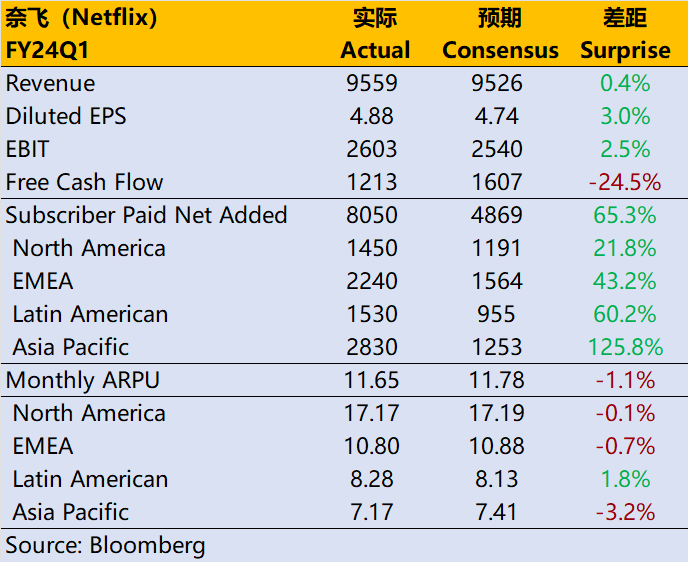

财报综合概览

收入同比增速17%,继续创两年以来最佳,比市场预期稍高一点。从上个财报季到现在股价涨幅也超过20%。并预期2024财年收入增长13%至15%。奈飞的2024年的收入增长依赖于打击共享账号的成果以及广告业务的发展;

利润继续增长,营业利润率保持在27%的水平,继续得益于高利润率的广告业务的增长。全年的营业利润率指引从上个季度的25%上调至26%;

订阅用户净增805万,小幅高于市场预期,不过下个季度的指引显得比较保守,公司表示会低于去年的增长。因为去年Q3是打击共享账号开始的第一个季度,因此基数变得较大,因此这一miss也可以理解。而另一方面,增长的驱动还是来自亚洲地区,比如日本、印度、印尼等地区,增加了这几个的地区的渗透率,对于后续的光业务推进也有很强的作用。

广告业务的增长明显,广告支持套餐用户增长34%,同时在提供广告的国家,约30%的新注册用户选择广告支持套餐,在整体落地广告套餐的市场,选择广告的用户占比已经达到了45%,这类套餐有着相对更低的定价,因此也拉低了整体的ARPU,但另一方面,也对未来的广告增长(按点击算)有更高的期待。

指引到底有没有miss?这还需要关注汇率的影响。Q2外汇中性(剔除汇率影响)的收入增长率达到22%,高于美元计价的17%。这5个点主要来自美元强势带来的影响,拉美地区的阿根廷汇率大贬值,造成以当地货币计价的收入增长(9.9%-18.5%)并没有显现出优势。另一方面,Q3的收入指引同比增长14%,如果是中性汇率来算,就是增长19%了,甚至超过了这个季度。因此汇率的因素很重要。接下来如果美联储有望在9月降息,可能会使得美元走弱,给公司带来更多的汇率优势。

自由现金流的下滑,可能不是坏消息。去年因为好莱坞编剧的罢工潮,使得各家流媒体厂商的内容投入都不多,奈飞因为本身内容库存较多也吃进一波红利。而现在开始继续在内容方面的投入,可能会对现金流造成影响,但也是进一步增强内容储备。另外,Q2公司继续保持了16亿美元的回购。如果现金流下滑明显,可能这一趋势无法维系。

财报发布之前,正值科技股回调,因此奈飞的股价已经回调一波。再加上财报刚公布时,投资者更聚焦于几个miss的点,因此一度下跌超7%,但是后来也反应过来,实际上指引并不miss,而且汇率逆风可能在Q3就开始改变,而利润率的影响,往往还需要在广告业务增速稳定了之后才能体现,因此投资者还是乐于保持目前的估值。

财报具体数据

用户增长:

新增付费用户805万,超市场一致预期。

全球订阅用户总数达到2.7765亿。

财务表现:

收入达95.59亿美元,同比增长17%,略高于预期的95.3亿美元。

每股收益4.88美元,符合预期。

广告业务:

广告支持计划用户增长34%。

在提供广告计划的国家,约30%的新注册用户选择广告支持计划。

内容投资:

维持170亿美元的年度内容支出。

盈利能力:

运营利润率提高到27.2%,同比增长近5个百分点。

全年运营利润率目标上调至26%。

现金流:

自由现金流为12.13亿美元,低于分析师预期的16亿美元。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 豆腐王中王·07-19回顾了奈飞的Q2财报,虽然自由现金流下滑,但整体业绩不错。[得意]点赞举报

- 贝克汉姆零距离·07-19谢谢大佬的详尽解读,感觉受教了点赞举报