【美股复盘】牛市狂欢还是泡沫前奏?2024上半年15%涨幅的深层解读!

时间如梭飞奔,转眼半年结束了,又到了盘点总结时。

关键要点

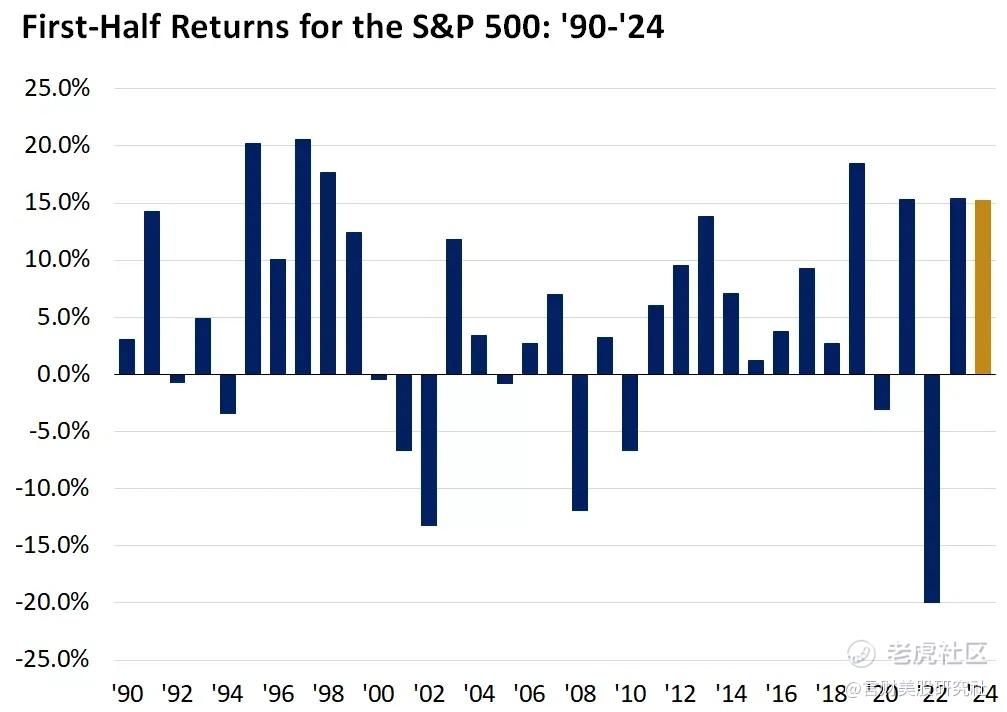

股市:2024年上半年,股市表现强劲,标普500指数(S&P 500)回报率达到15%,创下30多次新高。这是过去35年中排名前七的最佳开局之一。历史数据显示,上半年表现优异的年份,全年回报率通常也较高,平均回报率达到29%。

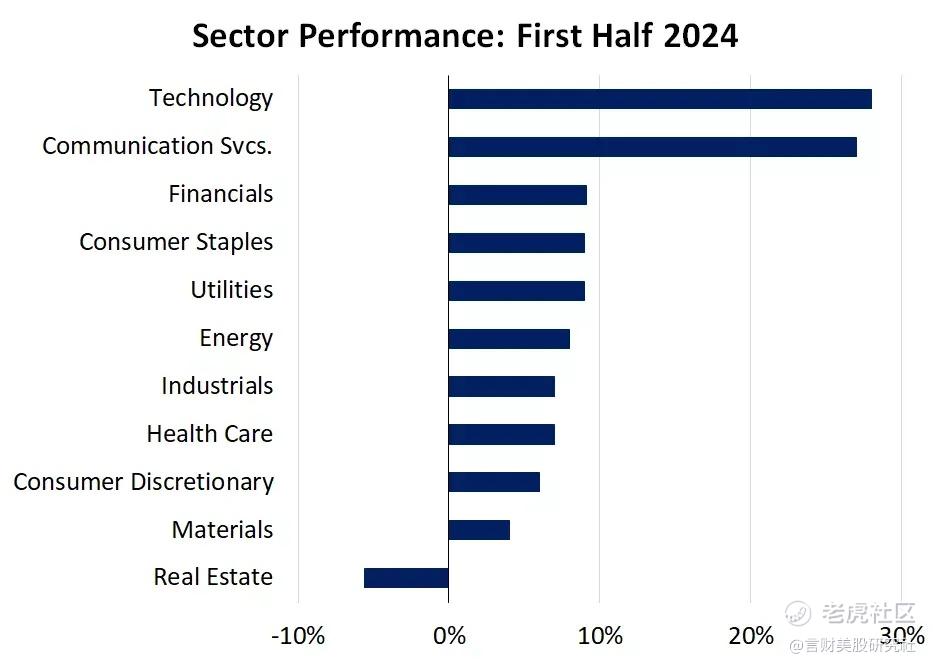

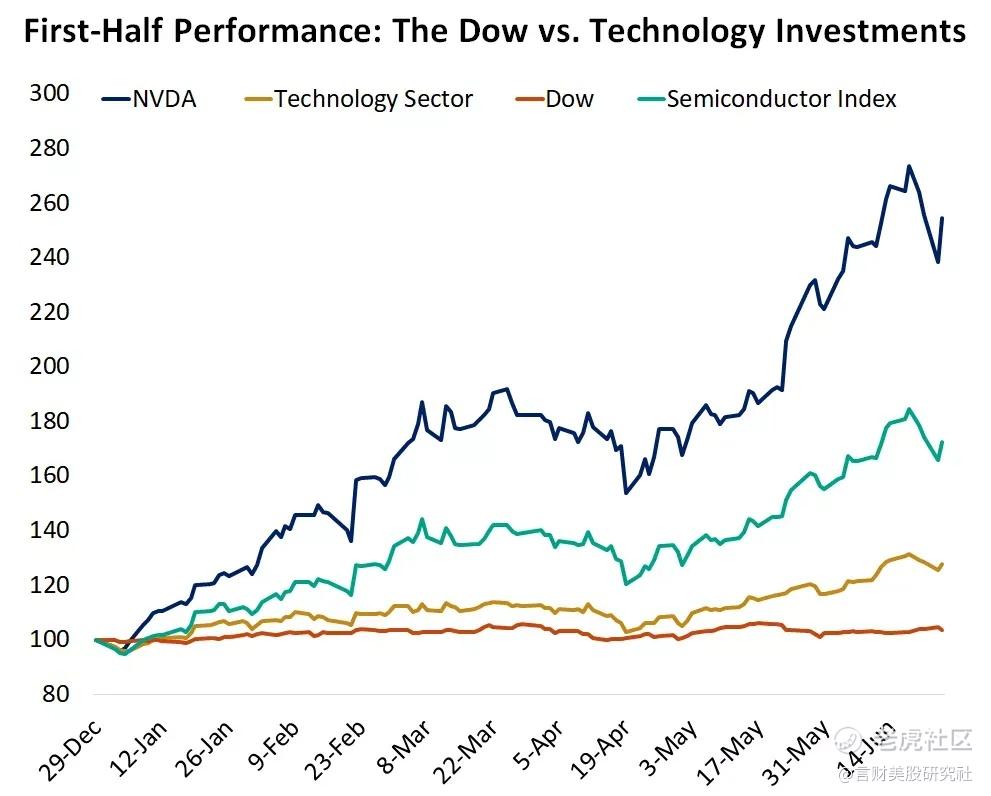

大型科技股:得益于对AI的持续兴奋,大型科技股再次成为赢家。特别是被称为“Magnificent 7”的公司(NVIDIA、微软、苹果、谷歌、特斯拉、Meta、亚马逊)表现出色,平均涨幅达39%。其中,NVIDIA股价上涨约150%,成为全球市值最大的公司。

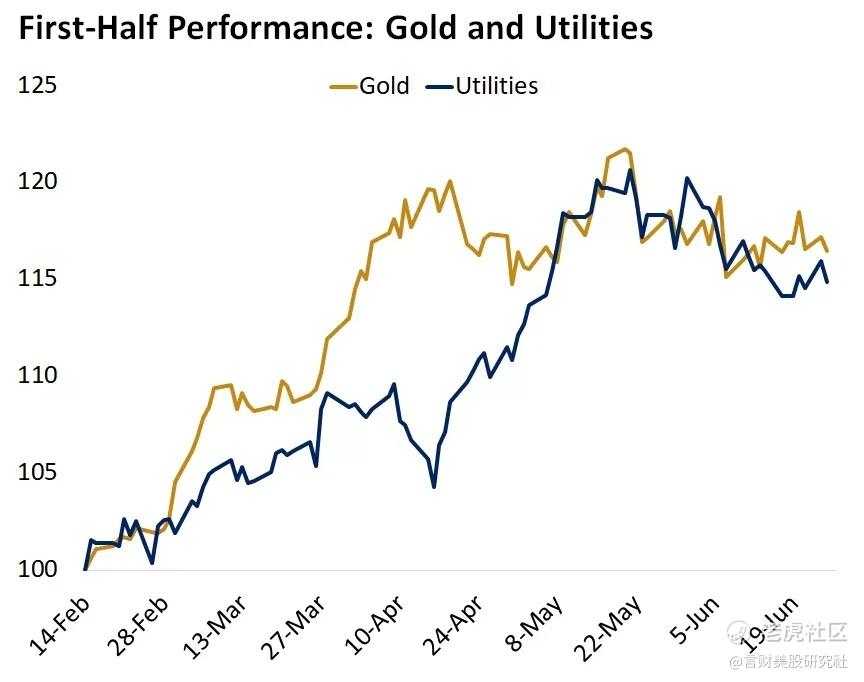

防御性板块:除了科技股,一些传统的防御性板块如公用事业和黄金也表现强劲,自2月中旬以来上涨约15%。

赢家有哪些?

第一,股票

表现:标普500指数上半年回报率达到15%,创下30多次新高。历史数据显示,上半年上涨10%或以上的年份,其全年回报率平均达到29%。

展望:尽管我们不预计下半年会完全复制上半年的涨幅,但市场仍有可能继续上涨,尤其是在美联储放松政策和企业利润进一步上升的背景下。

第二,AI成夜空中最亮的星星

表现:AI热潮推动大型科技股表现出色,“Magnificent 7”公司平均涨幅达39%。NVIDIA股价上涨约150%。

展望:我们认为AI将对经济增长和企业利润产生长期且显著的影响。尽管当前科技股估值较高,但科技股仍有望继续表现良好。

防御性板块也不逊色

表现:公用事业和黄金等防御性板块自2月中旬以来上涨约15%。

展望:在选举焦虑、经济疲软和通胀上升等因素的推动下,防御性板块可能继续表现良好。

输家

波动性大幅度降低,做多波动率

表现:2024年市场波动性较低,VIX指数(恐惧指数)达到2019年以来的最低水平,年均值为13.8,为七年来最低。

展望:尽管历史上市场在平静之后不会立即下跌,但我们预计下半年市场可能出现更多波动,尤其是在选举和经济疲软的背景下。

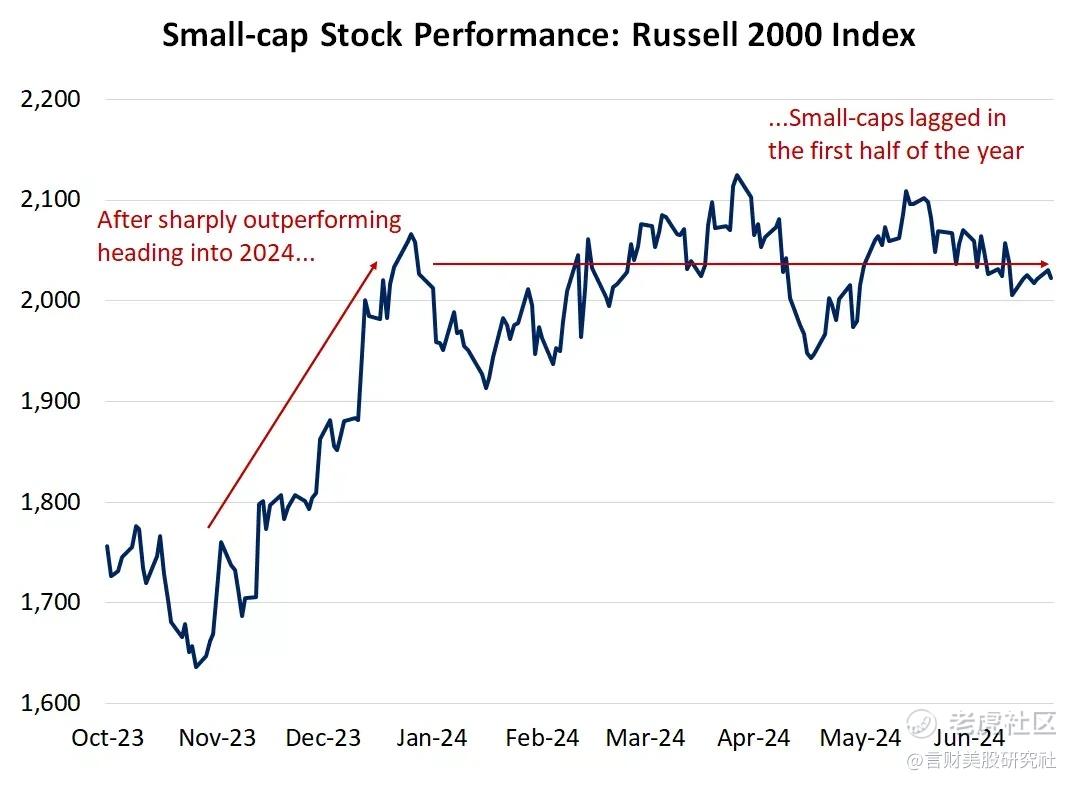

小盘股

表现:小盘股上半年表现逊于大盘股,主要受制于大型科技股的超额涨幅和融资成本上升的影响。尽管如此,小盘股过去12个月的回报率仍超过11%。

展望:小盘股的表现可能需要利率下降、美联储政策宽松和经济增长加速的支持。虽然经济复苏可能需要更长时间,但宽松的货币政策环境可能为小盘股带来积极影响。

利率预测

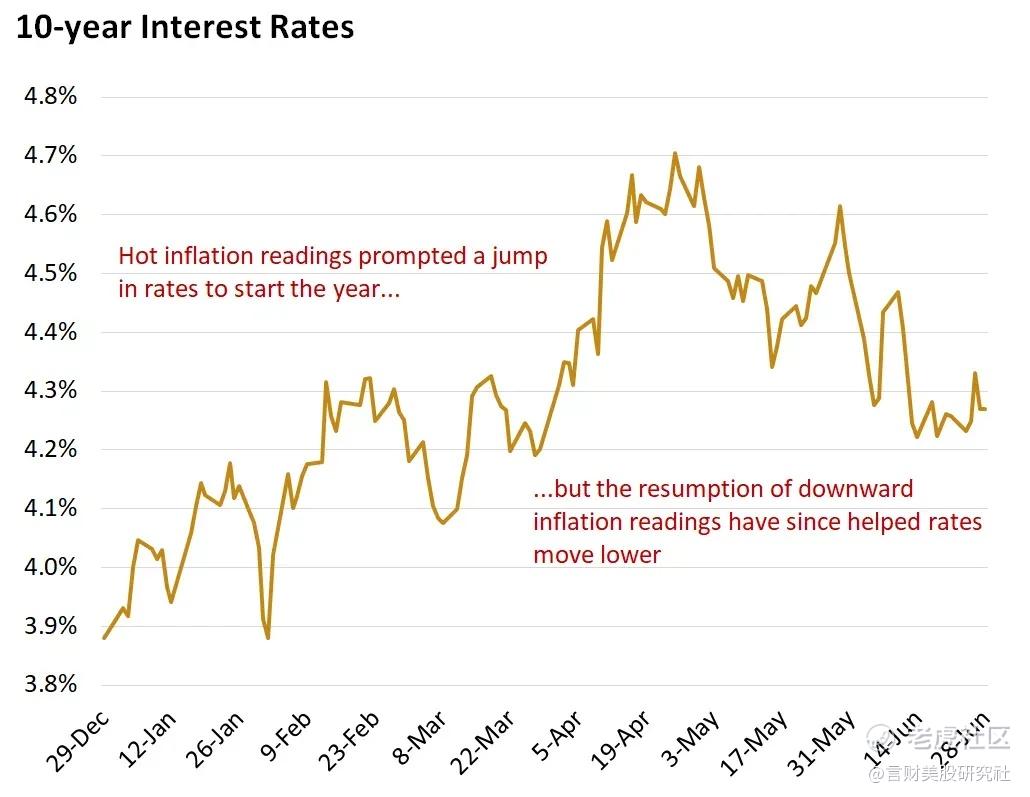

表现:市场一度预期利率会在高通胀和预算赤字的推动下上升,但实际情况是利率在上半年先升后降。期货市场年初预期美联储将在3月开始降息六次,但实际情况是通胀数据顽固,推迟了降息时间。

展望:我们预计随着通胀放缓、美联储政策宽松和经济活动疲软,长期利率将逐步走低。我们修正了对美联储降息的预期,认为2024年可能会降息一次(最多两次),但过程会较为缓慢。

总体来看,2024年上半年,股市表现强劲,大型科技股和防御性板块领涨。尽管波动性较低,小盘股和利率预测表现不佳,但整体投资环境仍然乐观。下半年,市场可能会经历更多波动,但在宽松货币政策和积极基本面的支持下,投资者有理由对未来持乐观态度。

下半年展望:长期利率近期走低,10年期国债收益率从4月份的4.7%降至6月份的4.3%以下。我们维持观点认为,随着通胀放缓、美联储政策宽松和经济活动疲软,10年期利率将逐步走低。我们修改了对美联储降息的预期,因为我们认为最近和即将到来的数据支持在2024年降息一次(如果通胀之星一致,可能降息两次)。我们认为,美联储将满足于在宽松周期中放慢脚步,寻求减少限制性货币设置以支持经济,同时试图避免恢复加息的可能性,这对市场来说将是一个非常不利的情况。我们认为这将采取“削减-暂停-削减”过程的形式,评估传入的数据以告知时间安排。我们认为,下一阶段的货币政策将是宽松的。虽然市场可能会在第一次降息前后经历一阵阵消化不良,但美联储降息周期的大背景对经济和投资状况普遍有利。

全文完。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。