错位的周期,非典型的通胀

作 者 | 白一

来 源 | 广域投资研究

本次“通胀交易”的背景

本轮通胀周期发轫于2019年四季度

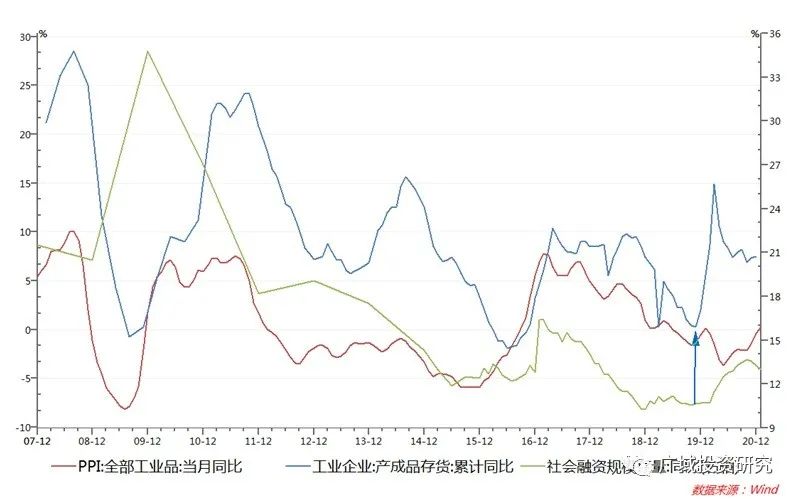

长度为3-4年的库存周期很大程度上决定了中国经济的短期波动,体现为工业品价格与工业部门库存水平的规律波动,前者往往领先后者见底或见顶,并可以作为后者的领先指标。

2019年四季度,PPI与工业企业库存同比增速先后触底回升,同时央行主动下调公开市场操作利率,信用投放加速,社融存量同比增速也开始回升。

随着工业品库存与价格完成出清、信用开始扩张,2019年四季度出现了新一轮通胀周期的苗头。

图1 工业品库存与价格在2019年四季度出清

供需周期错位主导趋势

但2020年初的新冠疫情打乱了原本的周期节奏,中国与海外经济先后被迫进入暂停状态。中国最先摆脱疫情影响,且我国为应对疫情推出的刺激政策主要作用于企业部门,以保证企业部门现金流的稳定为主要目标,避免了大规模企业破产,工业部门产能并未受到明显冲击。因此中国工业品的产出能力在二季度便已基本恢复正常。而海外国家经历了第二轮和第三轮疫情高峰,其带来的被动停工造成产出能力明显下降。而且与中国经济刺激政策思路不同的是,美国的救助政策主要作用于居民部门,目的是保证居民部门现金流和资产负债表的稳定,即侧重于保需求而非保供给。从全球角度看,总需求基本保持稳定,而总产出能力明显下降,因此我们看到工业品价格的快速走高。同时中国承接了海外的过剩需求,外需成为二季度之后中国经济的重要拉动力量。

进入2021年后,海外疫情好转,但产出恢复较慢(包括极端天气对美国原油及相关产品造成的供给下降),同时拜登政府新一轮刺激计划即将落地,使得市场预期产出缺口进一步扩大。因此在中国春节假期前后,海外工业品价格出现快速走高。通胀预期叠加美联储对利率上行的默许,以美债为代表的海外国债收益率快速上升,对高估值的权益资产造成负面冲击,进而通过风险偏好压制工业品价格,造成了全球金融市场的大幅波动。

中美政策周期影响节奏

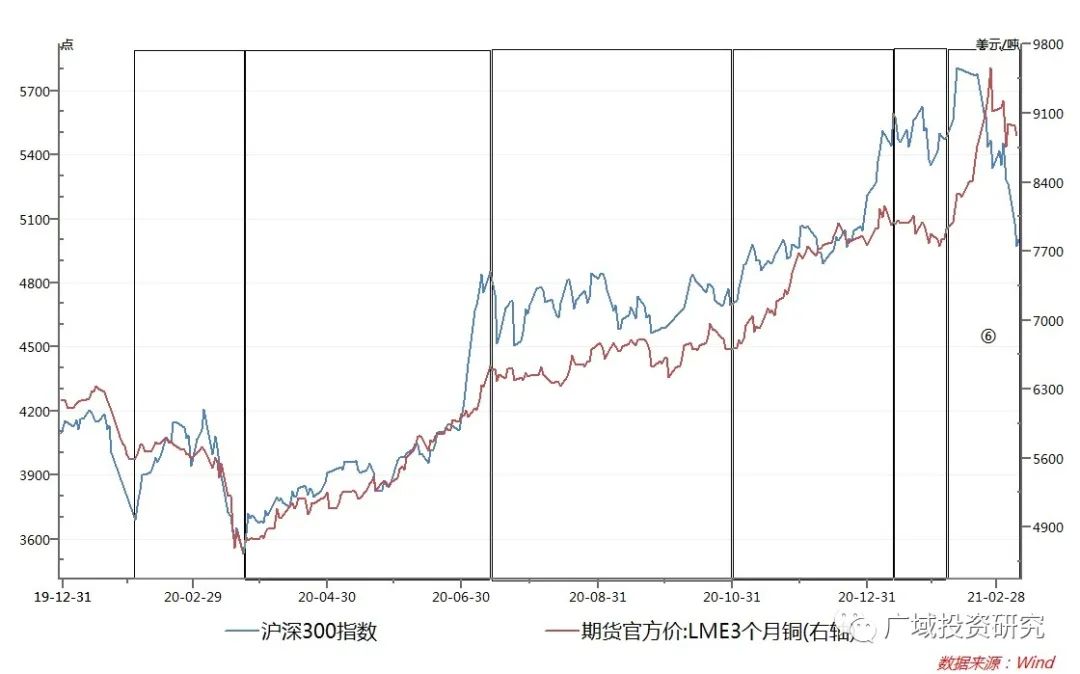

如果我们以沪深300指数或铜价为代表,观察疫情以来国内金融市场走势的话,可以大致分为6个阶段,分别是2-3月疫情爆发时的市场剧烈波动、4-7月全球各国共同救市以及中国内需拉动带来的价格上涨、8-10月海外第二轮疫情以及中国政策收紧造成资产价格区间震荡、11-12月中国央行宽松叠加拜登当选刺激需求预期、1月中国货币政策回归中性带来的风险偏好下降、2月至今工业品价格大幅走高并抬升美债收益率。

图2 沪深300指数分段走势

如上图可以看出,资产价格的上涨并非一帆风顺。简单概括,当中美政策取向同向时,资产价格的上涨比较流畅。例如,2020年二季度的中国宽信用周期,以及2020年11-12月,中国信用债市场冲击造成的央行短暂宽松。而当中国政策表现出明显的收紧取向时,资产价格表现为区间震荡,例如2020年三季度以及2021年1月。

综上,本次通胀交易的背景可以简单概括为两个周期的错位,即全球需求与供给周期的错位主导了工业品及股指的上涨趋势,而中美政策周期错位则影响了资产价格的节奏。

本次“通胀交易”的非典型特征

与以往的通胀周期相比,本次“通胀交易”表现出一些非典型特征。

产量减少是价格上涨的重要推动力

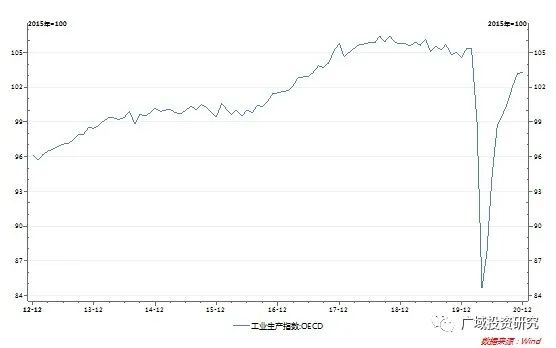

疫情爆发对全球供给能力造成明显冲击。原材料方面,OPEC+主导的减产行动造成了500万桶/日的产量减少,铜矿产量2020年也减少2%左右。中间品与产成品方面,海外产能利用率下降尚未恢复到疫情前水平,仍有大量产能被动闲置。事实上,产量的减少并非由于产能不足,无论是原材料还是产成品,当疫情等外部约束消失之后,闲置产能可以快速恢复生产以弥补供给的不足。

图3 海外产能利用率

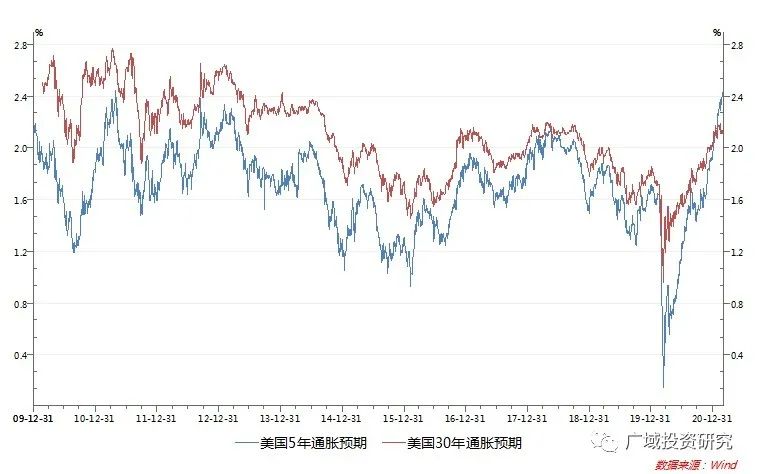

金融市场上交易出来的通胀预期结构也可以说明这一点。5年通胀预期高于30年通胀预期,市场给出的未来通胀走势是前高后低,这一方面说明市场不认可需求可能出现新一轮“超级周期”,另一方面也说明随着供给的恢复,未来通胀将趋于平稳。

图4 5年通胀预期高于30年

中国没有爆发性需求

在新的大型经济体进入快速工业化之前,中国仍是最重要的存量与边际需求来源,但我们看到中国总需求表现相当温和。首先,类似“四万亿”规模的经济刺激计划并未出现,信用扩张表现非常克制。其次,中国居民部门仍处于需求不足的状态,一个证据是核心CPI的低迷,这也说明地产的火热并非源于总量的快速扩张,而是在存量格局下挤占了其他需求。

“通胀交易”的未来走向

信用扩张确认见顶

中国银行间市场流动性收紧是从2020年5月开始的,央行通过公开市场操作主动降低超储率,带来银行间市场回购利率与国债收益率的显著上行。

2020年11月,社融存量同比增速确认见顶,信贷脉冲也在二、三季度确认见顶。信用扩张一般领先总需求6个月左右,领先工业品价格9个月左右。因此今年二、三季度,我们大概率可以看到总需求与工业品价格增速的见顶回落。

图5 中国信贷脉冲与PPI

居民-地产链条难以发力

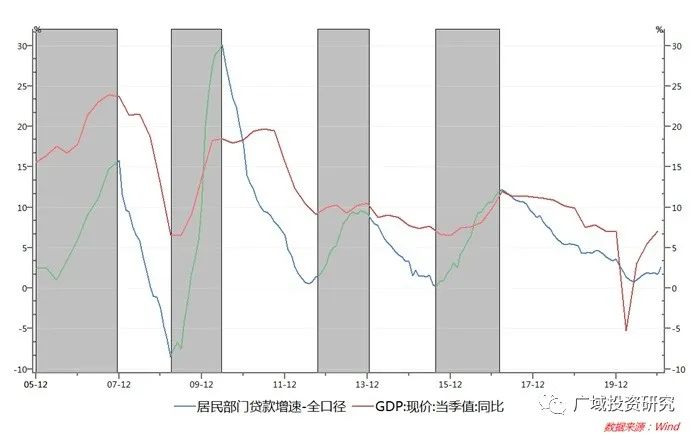

在实体经济层面,居民部门是总需求最重要的推动力。中国过去每一个经济回升周期,都伴随着居民部门的加杠杆。背后的原因一方面是随着经济结构转型,居民消费在经济中所占比重越来越大。另一方面,居民部门的杠杆行为直接影响地产销售与投资,地产投资涉及众多经济部门,对经济的拉动作用非常显著。

图6 居民信贷增速高于全口径增速对应GDP回升期

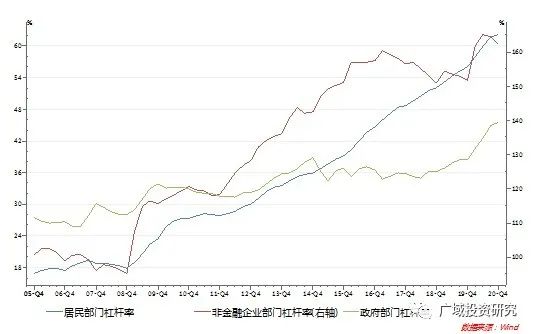

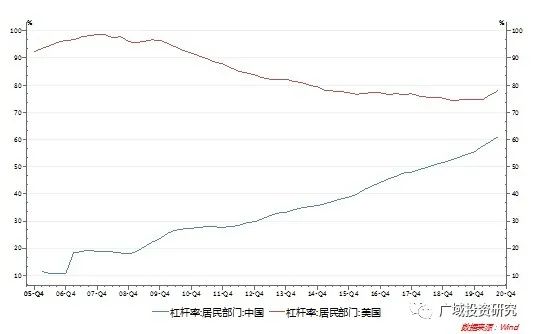

但当前我们看到,经过过去几轮加杠杆周期,居民部门杠杆率已经超过60%,是最近十年杠杆率上升最快的部门。横向比较来看,中国居民部门杠杆率已经与欧元区和日本基本持平,与美国的差距也缩小到只有17个百分点。考虑到社会保障以及不同文化下的消费习惯,中国居民部门进一步加杠杆的空间比较有限,指望居民部门再一次加杠杆来拉动经济并不现实。

图7 中国不同部门杠杆率

图8 中美居民部门杠杆率对比

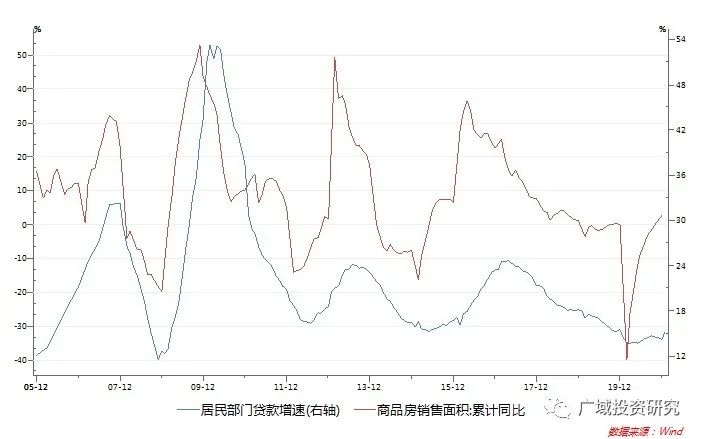

此外,政策层面也通过限制地产相关贷款占比来间接调控居民部门杠杆水平。2020年底公布的《房地产贷款集中度管理要求》将商业银行分为五档,每档对应依次递减的房地产贷款及个人住房贷款占比上限。根据上市商业银行公布的2020年上半年数据进行测算,房地产贷款额度仅剩余1万亿左右。由于个人按揭是居民部门贷款的主要组成部分,当房地产贷款占比接近上限后,居民部门贷款增速大概率将持平或略低于全口径贷款增速。居民部门贷款增速受限,将抑制地产销售增速,未来地产销售大概率将在一个较长的阶段内处于低速增长或者负增长状态。

图9 地产销售增速与居民部门贷款增速对应

从房地产企业的角度来讲,销售收入(包括首付与按揭)在资金来源中占比最高。而“三条红线”政策与《房地产贷款集中度管理要求》进一步将国内贷款增速压低到15%以下。房地产企业资金来源同比增速未来大概率处于5%左右,相应的地产投资增速中枢也大概率处于5%以下。

财政注重“可持续性”

2020年全年政府部门杠杆率上升7.1个百分点,增幅创2005年有数据以来新高,“财政可持续性”被高层领导不断提及,并成为今年《政府工作报告》中的新提法。此外,今年广义财政赤字规模较去年减少1.3万亿左右。政府部门杠杆率今年继续大幅上升的可能性不大。而此前交通部长透露的全年交通投资目标较去年下降10%左右,也预示了今年并非政府投资大年,基建投资大概率将处于5%以下的低增速水平。

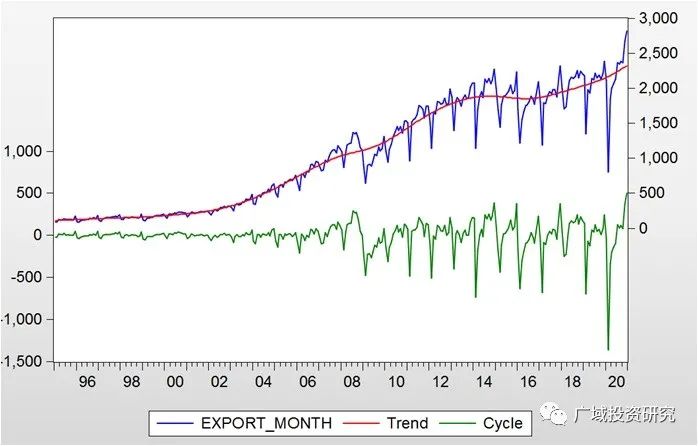

出口周期项有向下修复的可能

去年下半年以来,出口受到海外产出不足以及需求恢复的共同影响而表现强劲,成为支撑中国经济的重要因素。今年出口能否继续表现强劲将在很大程度上决定全年经济走势。我们认为,今年的出口一方面受到海外经济回升的拉动,另一方面受到中国出口份额修复的拖累,整体来看可能相对平淡,难以有超预期表现。

如果海外疫情不再出现大的反复、疫苗接种过程顺利的话,海外国家的产出能力大概率将恢复。我们也看到欧盟商品贸易出口同比在去年年底转正,越南、韩国的出口同比增速也回到疫情前水平,海外生产能力的恢复可能削弱中国的出口份额。

图10 中国出口滤波

综上所述,供给不足是本次“通胀交易”的重要特征,在产能未受到明显破坏的情况下,疫情的好转将使得海外产出能力快速恢复。在需求端,随着疫后刺激政策已经确定性进入收缩阶段,中国总需求增速大概率将于今年年中见顶,而其他国家尚不能取代中国在全球需求中的地位。产出缺口继续扩张的空间已经比较有限,而今年下半年错位的供需周期将反向修复。因此,我们认为本次通胀周期的高度与时长都比较有限,当前已经进入后半段,如果原材料与中间品供给能力超预期恢复,工业品价格的上涨也可能提前结束。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

看不懂,周期趋势怎样,不同周期对各行的影响怎样,哪些板块利好,哪些利空[晕] [晕] [晕]