【美股ETF投资】10%分红率,“分红饥渴”时代不容错过的收益ETF

我们进入了一个“分红饥渴”的时代。

在这个动荡不安的低增长年代,习惯了高增长的我们,怅然若失,以往面对一年动辄30%上涨的房价,5%的分红,我们都看不上,但时过境迁,现在经济下行,红利从未如此之香。不要说5%的分红,现在国内3%的收益率产品都挤破头了。

今天,我带大家来深入了解一类近两年在美股很流行的收益ETF,分红率年化有10%,稳稳的幸福,以XYLD为例,年化股息率有接近10%,9.37%。

那么这类ETF的高股息率是如何实现的?我们在后文深度展开分析。

相信大家对定投纳指都不陌生了,纳斯达克ETF跟标普ETF都是传统的指数ETF,今天我们看的这一类ETF,叫收益ETF,英文全称:Income ETF,具体有什么异同呢,我们来看看:

收益ETF(Income ETFs)和通常的指数ETF(Index ETFs)都是投资者常用的工具,但它们在投资目标、结构和特点上有显著的不同:

收益ETF(Income ETFs)

投资目标:收益ETF的主要目标是提供定期收入,而不是资本增值。它们通常投资于高收益资产,如高股息股票、公司债券、政府债券、优先股和房地产投资信托基金(REITs)。

资产组合:这些ETF持有的资产往往具有较高的定期收益支付特性。组合可能包括高股息股票、债券、优先股、REITs等。

收益分配:收益ETF通常每月或每季度分配收益。其分红率可能比传统的指数ETF高,但这也可能伴随着较高的波动性和风险。

风险与回报:尽管收益ETF旨在提供稳定的收入流,但其所持资产(如高收益债券或高股息股票)可能具有较高的市场风险和信用风险。

费用:收益ETF的管理费用可能相对较高,因为管理这些资产需要更多的分析和筛选工作。

通常的指数ETF(Index ETFs)

投资目标:指数ETF的目标是复制特定指数的表现,如标普500指数、纳斯达克100指数等。它们主要关注资本增值,投资者通过价格的升值来获得回报。

资产组合:这些ETF持有的资产是根据特定指数的构成来选择的。它们通常涵盖广泛的市场,持有大量的股票以反映整个市场或特定市场板块的表现。

收益分配:指数ETF也会分配股息,但通常其收益分配率较低,因为大多数指数股票的股息率相对较低。

风险与回报:指数ETF的风险主要来自市场波动。它们的多样化程度较高,单个股票的风险被分散。

费用:指数ETF通常具有较低的管理费用,因为它们的投资策略是被动管理,主要是复制指数,而不需要频繁的买卖和分析。

两类ETF深度比较

投资目标:

收益ETF侧重于收入,适合寻求定期收益的投资者。

指数ETF侧重于资本增值,适合寻求长期资本增长的投资者。

资产组合:

收益ETF主要持有高收益资产,组合较为集中。

指数ETF持有的资产广泛分布于整个市场或市场的特定板块,组合更加多样化。

收益:

收益ETF提供较高的定期分红,但波动性可能较高。

指数ETF的分红较低,主要通过资本增值获利。

风险:

收益ETF的风险可能更集中于信用风险和市场波动。

指数ETF的风险主要来自市场整体波动,但因多样化程度高,单一风险较低。

费用:收益ETF的费用相对较高。指数ETF的费用相对较低。

收益ETF和指数ETF各有优缺点,适合不同的投资需求。收益ETF适合那些希望获得稳定收入的投资者,而指数ETF则更适合那些追求长期资本增值的投资者。投资者在选择时应根据自己的投资目标、风险承受能力和投资期限来决定。

今天介绍一种通过卖出期权生成收入的交易所交易基金。这些ETF通过持有基础资产(如股票或指数)并卖出相应的期权来获得期权溢价,从而为投资者提供稳定的收入流。

收益ETF(Income ETFs)通过卖出期权来生成收入的策略是一种常见的方式。具体来说,这种策略通常包括以下两种主要方法:

覆盖式看涨期权策略(Covered Call Writing):

基本原理:ETF持有基础资产(如股票或指数),并同时卖出与这些资产相关的看涨期权。

收益来源:当ETF卖出看涨期权时,买方支付期权费(权利金)给ETF。这些期权费即为收益来源之一。即使基础资产的价格没有显著上涨,ETF依然可以从期权费中获得收入。

风险与收益:这种策略在基础资产价格上涨时有一定的限制收益,因为如果价格上涨超过期权的执行价格,ETF必须以执行价格卖出资产。但如果基础资产价格下跌,ETF仍然会持有这些资产,并从期权费中获得部分补偿。

保护性看跌期权策略(Protective Put Writing):

基本原理:ETF持有基础资产,并同时卖出与这些资产相关的看跌期权。

收益来源:当ETF卖出看跌期权时,买方支付期权费给ETF,这些期权费也成为收益来源之一。如果基础资产的价格不跌到看跌期权的执行价格以下,ETF保留全部资产并获取期权费。

风险与收益:这种策略为基础资产提供了一定的下行保护,因为如果基础资产价格大幅下跌,买方可以执行看跌期权,ETF会被迫以执行价格买入资产。但在市场价格不跌破执行价格的情况下,ETF依然可以保有资产并获得权利金收入。

收益ETF的收益来源

收益ETF通过这些期权策略主要从以下几个方面获得收益:

期权费(权利金):ETF通过卖出期权(无论是看涨期权还是看跌期权)获得权利金。这是收益ETF主要的收入来源。

股息收入:如果ETF持有的是股票,除了期权费外,还能从所持股票中获得股息收入。

资本增值:虽然收益ETF的主要目标是生成收入,但在基础资产价格上涨的情况下,仍有可能通过资产增值获得收益。不过,由于覆盖式看涨期权策略的限制,资本增值的潜力可能受到一定的限制。

具体案例

例如,某收益ETF持有一篮子股票,并卖出这些股票的看涨期权。假设每个月收取的期权费是每股2美元,而这些股票每股的股息为1美元。在一个月内,这个ETF的每股收益可能包括:

期权费收入:2美元

股息收入:1美元

总收入:3美元

假如该股票价格上涨超过期权执行价格,ETF需要以执行价格卖出股票,可能放弃了部分价格上涨的收益。但是,这种情况下,ETF依然获得了期权费收入。

收益ETF通过卖出期权获得期权费收入,并结合持有基础资产(如股票或指数)获取股息等其他收益,为投资者提供稳定的收入流。这些策略为投资者提供了一种平衡收益和风险的方法,适合那些希望在市场波动中获得持续收入的投资者。

案例分析

1. Global X NASDAQ 100 Covered Call ETF (QYLD):

策略:每月卖出纳斯达克100指数的看涨期权。

效果:提供高股息收益率,但在市场大幅上涨时收益有限。

实操:通过持有纳斯达克100指数成分股并每月卖出期权来获取期权费,适合寻求稳定收入的投资者。

2. JPMorgan Equity Premium Income ETF (JEPI):

策略:持有高质量股息股票并卖出S&P 500指数的看涨期权。

效果:结合股息收入和期权收入,提供较高的整体收益。

实操:通过持有高质量股息股票和卖出期权来增加收入,适合寻求稳定和多样化收入的投资者。

收益ETF通过利用覆盖式看涨期权策略或保护性看跌期权策略,为投资者提供稳定的收入来源。这些策略在不同市场环境下具有不同的效果,投资者需要根据自身风险承受能力和投资目标选择合适的策略和ETF产品。通过定期监控和调整,收益ETF可以为投资者提供持续的现金流和风险管理。

以下是一些著名的收益ETF:

1. Global X NASDAQ 100 Covered Call ETF (QYLD)

策略:每月卖出纳斯达克100指数的看涨期权,以获得期权溢价。

优点:提供高股息收益率,适合寻求稳定收入的投资者。

缺点:在市场大幅上涨时,收益可能受到限制。

2. Global X S&P 500 Covered Call ETF (XYLD)

策略:每月卖出标普500指数的看涨期权,收取期权费。

优点:提供稳定的股息收入,降低了市场波动带来的风险。

缺点:在市场快速上涨时,潜在收益有限。

3. JPMorgan Equity Premium Income ETF (JEPI)

策略:通过持有高质量股息股票并卖出S&P 500指数的看涨期权,来生成收入。

优点:结合了股息收入和期权收入,提供更高的整体收益。

缺点:在市场上涨期间,股票的价格上涨潜力可能被期权收入限制。

4. Nationwide Risk-Managed Income ETF (NUSI)

策略:使用覆盖式看涨期权和保护性看跌期权策略,提供稳定的收益和下行保护。

优点:结合了股息收入和期权收入,同时提供一定的下行保护。

缺点:保护性看跌期权的成本可能会降低整体收益。

5. WisdomTree CBOE S&P 500 PutWrite Strategy Fund (PUTW)

策略:通过卖出S&P 500指数的看跌期权生成收入,持有的现金用于对冲市场风险。

优点:在市场下跌时表现较好,提供稳定的期权收入。

缺点:在市场上涨期间,收益可能不如其他策略。

6. Horizons NASDAQ-100 Covered Call ETF (QYLD)

策略:卖出纳斯达克100指数的看涨期权,提供每月股息。

优点:适合寻求高收入的投资者,尤其是加拿大投资者。

缺点:与QYLD类似,在市场大幅上涨时收益有限。

7. Global X Russell 2000 Covered Call ETF (RYLD)

策略:每月卖出罗素2000指数的看涨期权,收取期权溢价。

优点:提供高股息收益率,适合寻求稳定收入的投资者。

缺点:在小盘股市场大幅上涨时,潜在收益有限。

这些收益ETF通过卖出期权生成收入,适合寻求稳定现金流的投资者。不过,在选择此类ETF时,需要考虑市场风险、潜在收益和下行保护等因素。

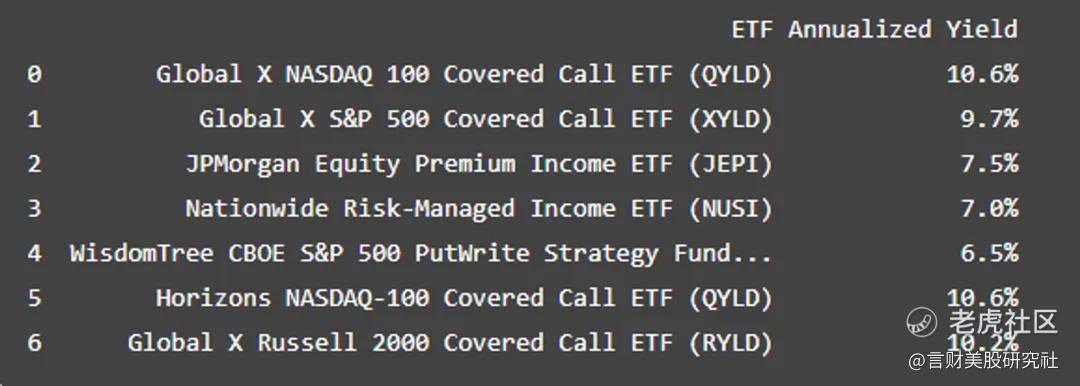

这些收益ETF通过卖出期权生成收入,适合寻求稳定现金流的投资者,总结如下:

Global X NASDAQ 100 Covered Call ETF (QYLD):10.6%

Global X S&P 500 Covered Call ETF (XYLD):9.7%

JPMorgan Equity Premium Income ETF (JEPI):7.5%

Nationwide Risk-Managed Income ETF (NUSI):7.0%

WisdomTree CBOE S&P 500 PutWrite Strategy Fund (PUTW):6.5%

Horizons NASDAQ-100 Covered Call ETF (QYLD):10.6%

Global X Russell 2000 Covered Call ETF (RYLD):10.2%

这些数据可以帮助您更好地理解不同收益ETF的潜在收益和特点。在选择时,除了年化收益率,还需考虑市场风险、潜在收益的限制以及下行保护等因素。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

$Global X S&P 500 Covered Call ETF(XYLD)$ $纳斯达克100 Covered Call ETF-Global X(QYLD)$ $JPMorgan Equity Premium Income ETF(JEPI)$ $Nationwide Nasdaq-100 Risk-Managed Income ETF(NUSI)$ $WISDOMTREE PUTWRITE STRATEGY FUND(PUTW)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。