委内瑞拉发行百万大钞,比特币成为吉芬商品,一枚晶圆赚10000元,这个世界到底有多疯狂

今天看了一条委内瑞拉央行的声明,说将会发行面值为20万、50万以及100万的玻利瓦尔纸币,目的是:为满足当前经济需求。

在过去的一年中,委内瑞拉通胀飙涨了3000%,去年10月,委内瑞拉进口一批印钞纸,打算印制面值10万的纸钞,但飞快的贬值让这种10万面值的钞票迅速退出时代。

目前这100万面值的纸币,在委内瑞拉有史以来面值最高的纸币,但是由于委内瑞拉贬值严重,这100万玻利瓦尔仅仅只相当于0.53美分。

当国家发生此类法币贬值之后,有超过66%的交易是直接以外汇进行的,只有当乘坐公共交通以及购买含有补贴的燃油时,当地民众才会使用玻利瓦尔。

这简直就是翻版的津巴布韦。

津巴布韦是非洲土地上神奇的国家,人人都是亿万富翁,但是人人都吃不饱饭。人人都是亿万富翁,这是因为津巴布韦的本币价值低廉,按照之前的汇率,10万亿津巴布韦才能换1美分,也就是说大概80万亿津巴布韦才能换1元人民币,所以,如果你拿出一元资产换成津巴布韦,你也是亿万富豪。

在这种情况下,一千亿津巴布韦只能买一个面包,五万亿津巴布韦可以做一次公交,七十万亿津巴布韦才能买到一次水果,可以说,在津巴布韦,钞票可能还不如废纸值钱。

津巴布韦作为贫穷的代名词,似乎已经深入人心,然而在其建立之初,津巴布韦让人记住更多的,是“非洲南部的粮仓”这一名片。从非洲的粮仓到人人都是亿万富翁的饥饿国度,津巴布韦到底经历了什么?

和几乎所有的非洲国家一样,津巴布韦也有过一段被殖民、反抗的历史。在被殖民时期,由于气候宜人,津巴布韦集中发展农业,每年都能出口大量的农产品,是贸易集散城市和非洲中部经济大城之一。在农业发展起来后,又因拥有丰富的矿产资源、大量的土地以及低廉的劳动力,津巴布韦开始发展工业,并取得了不菲的成绩。

二战后,由于全球反殖民及民主浪潮的兴起,非洲各殖民地独立的热情高涨,在长期不间断的抗争下,1980年,津巴布韦终于迎来了第一位黑人领袖,成立了津巴布韦共和国。凭借着被殖民时期建立的较好工业基础以及发展良好的农业,津巴布韦成立之初,工业需求能够自给自足、农产品出口海外,一时之间风光无两。

但由于长期被殖民领导,津巴布韦的黑人领袖并无执政管理的经验,连年的旱灾加上土地分配不均衡(全国土地面积的49%被20多万白人移民占有)等因素下,津巴布韦的财政经济逐渐出现困难。1980年至1985年,津巴布韦的人均GDP从近1000美元跌至近600美元,2018年金融危机下更是跌至近300美元。可以说,自从津巴布韦独立后,其经济便一直呈下滑趋势。

为了应对经济危机,津巴布韦想出了一条“妙计”——不停加印货币,而疯狂印钞带来的直接后果便是通货膨胀(在货币流通条件下,货币实际需求小于货币供给)。按2008年7月的官方统计,津巴布韦的通胀率甚至达到231000000%。这之后,津巴布韦却没有及时止损,反而发行了市值500亿元和1000亿元的新钞票,2009年,该国又发行了10000亿面值的新钞。

相比之下,此前因受到疫情冲击,美国在经济数据难言乐观的前提下,同样进行了疯狂印钞,但却并没有陷入跟津巴布韦同样的境地。或许有人会提出疑问,同样是在经济衰退下“印钞”,为何美国却能有持无恐,不见其货币高通胀?

首先是基于美元在全球的主导地位——自布雷顿森林开始,美元就逐渐与黄金、石油挂钩并成为一种国际货币,而当美联储向市场投入大量美元时,这些资金会流向全球;反过来看,美国的印钞可以理解为在向世界各国收取“铸币税”(即货币税),因此美联储大量印钞短时间内不会让美国通胀率大幅上升。其次,美国印钞的方式是通过购买国债来释放流动性,而一旦美国资本及金融市场资金充足,美联储则可以通过抛出购买的国债,以此收回美元;更重要的是,美元的国际储备货币地位也在很大程度上抑制了其国内通胀的上升。

言下之意就是,津巴布韦的“印钞”与美国的“印钞”完全无法相提并论,津国的“印钞”只会不断稀释本国货币的购买力,从而导致通胀率的不断上升。

值得一提的是,根据南非媒体报道,今年年初,津巴布韦正式与中国签署了货币交换协议。货币互换协议指的是一定条件下,任何一方可以用一定数量的本币交换等值的对方货币,用于双边贸易投资结算或为金融市场提供短期流动性支持,到期后双方换回本币,资金使用方同时支付相应利息。通过此举,津巴布韦可以改善能够改善其深陷困境的双边贸易。

基于津巴布韦货币的“高通胀率”,有人提出疑问,一是津币这么廉价,中国为何还要签署互换协议?二是为什么会选择人民币,而不是美元欧元?

首先,中国是津巴布韦良好的贸易合作伙伴。公开数据显示,中津双边贸易额已从2002年的1.9亿美元增长到2018年的13多亿美元。其中,津巴布韦最大发电站、价值15亿美元的万吉发电站的扩建项目就是中企投资,预计到2021年将为当地创造3000个新的就业岗位。

除此之外,中国还投资1.4亿美元扩建穆加贝国际机场,不仅可以改善津巴布韦的国际形象,还能使其成为非洲东南部的重要过境中心。津巴布韦目前还积极寻求与中国在电子支付、通讯、能源、环境工程、国际机场建设等领域的合作,希望借鉴中国的经济发展模式,摆脱该国目前的经济发展困境。

其次,津巴布韦的“本币崩溃”很大程度上源于美国的经济惩罚措施。自从2009年的恶性通货膨胀后,津巴布韦不得不取消了自己的主权货币津元,且一直使用美元、南非兰特等外币作为流通货币,可以说,津巴布韦完全被“美元化”。直至去年,津相关部门不得不宣布,如果继续使用美元等外国货币,津巴布韦经济将无法发展。目前,津央行已取消债券货币与美元之间的官方汇率,这意味着津巴布韦在经历美元荒和世界最高油价的困境后,津国已经意识到减少对美元依赖的重要性。

与此同时,曾经被视为世界货币的比特币现在却越来越发展成为吉芬商品。

所谓吉芬商品,是指在价格上升的时候需求反而增加的商品,就是在其他因素不变的情况下,当商品价格在一定幅度内上升时,需求量反而增加。当价格下降时,需求量减少。

这个概念的提出最早是在19世纪。1845年爱尔兰发生灾荒,英国经济学家罗伯特·吉芬发现,在土豆价格上升时,土豆的需求量反而增加了。这一现象在当时被称为“吉芬难题”,这种需求量与价格成同方向变动的特殊商品后来也被称作吉芬商品。

今年以来,我们可以看到一个奇怪的现象,比特币的大幅上涨却引发了一种奇特现象:随着价格大涨,参与者越来越多,进一步推动价格的上行。

这种循环的不断重复,被一些人调侃为驱动比特币走高的永动机,在经济学上,这种现象被成为吉芬商品。

当然,比特币现在作为一种虚拟投资商品,可能会让大家有科技感,但从不会让大家心安,因为这太虚幻了。

目前代表核心现金科技的就是芯片了,造芯片就基础的部件就是晶圆,那么晶圆到底有多赚钱呢?

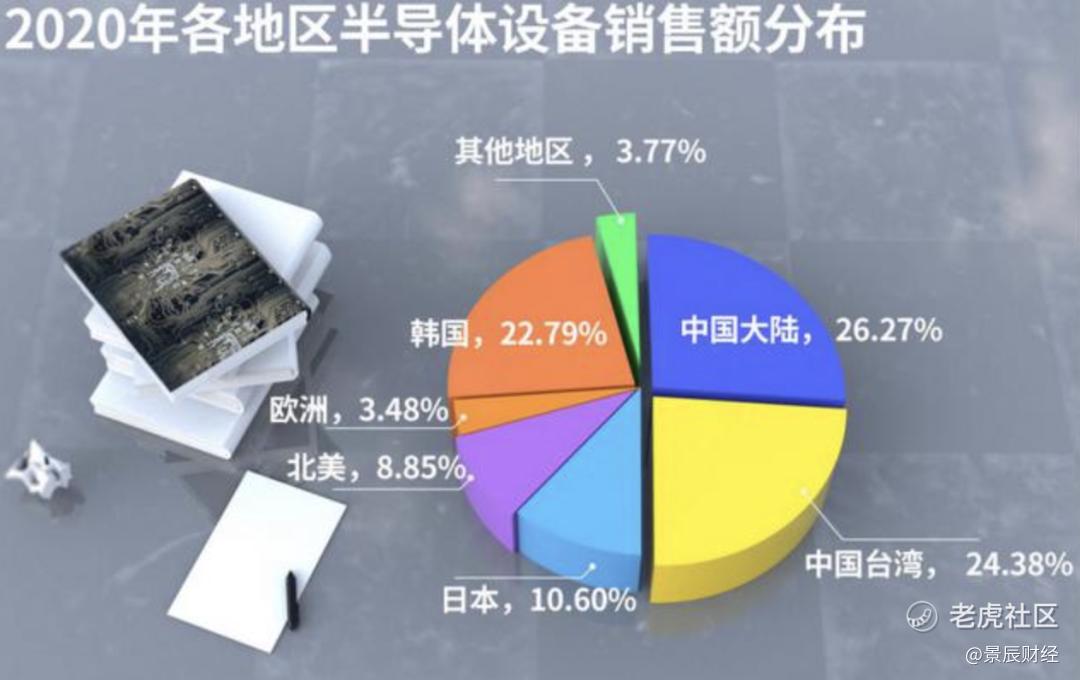

据市场研调机构IC Insights发布的评估报告,2020年台积电每片晶圆营收达1634美元(折合约10568元人民币),单枚芯片营收居全球半导体产业之首。按照美元计算,台积电的芯片营收为中芯国际的684美元(折合约4424元人民币)2.3倍以上。

由于芯片产能发展超前,台积电已经成为全球第一大代工巨头,美国科技巨头苹果、高通、英特尔纷纷将订单交到台积电手上。1月中旬公布的数据显示,台积电该司在2020年的总销售额达到467.5亿美元(折合约3024亿元人民币),同比大增25.2%,年增长率创下历史新高。

由于芯片产业能发挥巨大的经济效益,我国对于芯片国产化一事也愈发重视。为了进一步帮助我国集成电路企业的发展,日前国家开发银行公开表示,2021年准备新增股权投资500亿元以上,继续加大对集成电路、先进制造业以及科技创新方面的股权投资力度。说白了就是,国开行将会把更多地将资金投给半导体产业。

全国多地也在将攻克芯片生产等“卡脖子”难题纳入经济发展的轨道。例如,今日(3月4日),上海就宣布要在2025年以前,将上海临港建成世界级的“东方芯港”,并争取实现超过1000 亿元的集成电路产业规模。

另外,我国芯片第一大制造商——中芯国际也有望迎来一波新的增长。据报道,3月1日当天,美国下发通知,同意部分美国企业给中芯国际供应14nm-28nm芯片工艺的设备和零部件。美媒的分析指出,此举意味着中芯国际能够进一步释放产能,拿下海内外更多的芯片订单。

最后,讲讲昨天提到的美国非农数据。

昨天美国的非农数据非常亮眼,随后,美国股市走出了漂亮的反弹。

相信鲍威尔在前夜的讲话之前,多少已经了解到了这份就业报告的整体状况。总体来看,就业报告符合他的两个基本观点:第一是经济正在复苏,的确非农就业报告的强劲表现也印证了这一点,第二就业市场不会很快复苏,即使失业率下降一个百分点到6.2%,按照这样的速度,年底美国失业率大概会落在5.5%以下的区间,距离4%的充分就业水平仍然有较大的距离。

当然,数据的另一个重要的评判标准是趋势,也就是如果美国失业率能够快速回落到6%以下,那么美联储的政策退出可能需要比预期的更早——这样的情形下,趋势上来看,市场对于长期政策正常化的预期是合理的。

非农就业数据出炉前,市场的各种讨论让颇有些魔幻主义的色彩,有人说非农就业数据一旦好于预期,那么股市会跌得更厉害,理由是非农就业数据会继续推高美国国债的利率水平。

这个在当下看起来并不奇怪的观点,事实上让我们陷入了一个悖论——美国经济复苏带来的再通胀预期,导致了美国股市的调整,与此同时,从一个相对长期的角度来说,美国经济复苏应该会支撑股市。在这样的悖论面前,很多人陷入更多的讨论之中。所以到底一个好数据会如何影响各金融市场,最终达到一个均衡呢?

隔夜的金融市场给出了答案。美股在盘前的一阵调整后,在开盘后出现了明显的回升,最终主要市场以上涨收盘。

与此同时,国债收益率则走出了相反的走势,最终以债券收益率的微涨收盘。

某种程度上,这就是一个相对理想的组合,也就是说股票市场和债券市场同时反映出经济复苏的预期,但温和的利率上扬不会影响股票市场的上涨趋势。

因为从企业盈利的角度来看,在经济复苏过程中,企业的利润会有进一步的上升,从而在估值上抵消无风险利率上行带来的压力。

在这个过程中,美国金融市场的自我调节能力得到了一定的展示,但更重要的是,美股存在的结构性泡沫并不是普遍现象,泡沫只是在某些领域和某些行业表现得较为突出。

在我看来看,更值得关注的其实是美元的走势,隔夜美元看似波动,但其实走出了坚定的上涨行情。

市场对于澳币等商品货币的抛售,以及欧元接近1.19的位置,CNH跌破6.50关口,都表明了一个相对确定的市场心态,即此前看空美元的观点和头寸正在逐步转向。

这一趋势对于新兴市场来说大概率不是一个好消息。

大好周末,安心过周末。

各位,晚安。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

不能让老百姓过上好日子,就算亲爹他也是害了你。