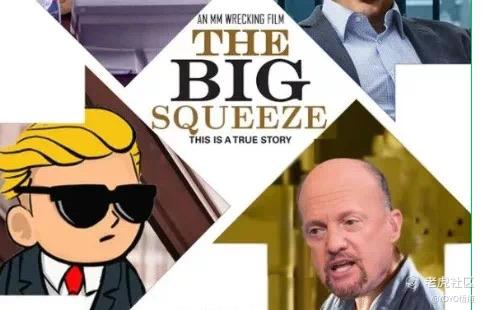

美国散户如何爆打华尔街对冲基金

太震撼了!又见证历史!美国多头散户史诗级抱团,揭竿而起,上演了一场“多空世纪大战,惊天逆袭,用期权拉爆美国百亿美元对冲基金,一路披荆斩棘,血洗华尔街!逼死华尔街空头

上半场:美国多头散户史诗级抱团,用期权拉爆美国百亿美元对冲基金,逼死华尔街空头

事发生于2021.1.21 ,香橼(做空机构)傲慢的声称游戏驿站这股票实际只值20美元,相当于当前股价三分之一不到,这引发美国Wallstreetbets散户们强烈不满,群起而攻,进而演变成了美国散户与华尔街对冲基金的多空对决。

故事的上半场:美国Wallstreetbets 社区散户的多头完胜。

这些完全不信奉理性和价值投资的角色,信奉YOLO(你只活一次 You only live once),把股市当赌场,一致认为买看涨期权是唯一发家致富的道路,动不动就ALL IN。很多散户人在这场赌局中实现逆袭,有人2019年投入5万变成了2200多万,单车变摩托,一飞冲天了

大空头,华尔街的对冲基金惨败收场,据说涉及金额250亿美金。

香橼(著名做空机构)投降,黯然离场... ...

Point72(对冲基金)7.5亿美元,全部陪光... ...

Citadel(对冲基金)20亿美元,打光殆尽... ...

Melvin(千亿资产的明星对冲基金)直接爆仓,濒临破产!

为什么华尔街对冲基金输得如此惨烈呢,在我看来至少有以下几点:

1、股票做空股风险巨大风险

首来自于股价上涨的风险:理论上股价上涨空间无限,上不封顶。(一年内从最低价2.57最高涨到482,涨了150倍),

另外 ,做空可能出现轧空的踩踏事件,这是做空者的噩梦。通常来说,做空率很高(比如说高于30%),这意味着很多空头可能不得不进行回补,进一步推动股价上涨。而游戏驿站做空率居然达到140%,如果股票上涨,发生轧空的踩踏事件的可能性几乎是100%。

2、对冲基金不得不遭受做空时用期权作对冲这个工具的反噬

做空股票,还可以卖出看涨期权,赚取权利金。卖期权,收益有限,而风险无限。卖期权类似保险公司卖保险,出险概率虽低,但万一出现集体性系统性风险事件时,那也是致命的打击。例如这个29号周五到期,行权价为120元的看涨期权合约,从0.01涨到252元,2天内25200倍。

作为卖看涨期权的大空头,不亏得七窍出血才怪了,这时买股票对冲,买看涨期权对冲,但期权这么贵,隐波这么高,股价这么离谱,即便些做法,只是饮辄止渴,无济于事。

3、期权做市商无对冲工具,无力回天

拿着负gamma的期权做市商,已经没有了任何对冲手段,因为股价上涨理论上时没有封顶的

由于,股票跳涨,机构持有的这个负gamma敞口可以直接让一家中型做市商破产,续钱的机会都没有了,一夜归零。

4、不尊重行情不懂得人性

在资本博弈中,价值投资与情绪面的对抗,短期内谁占主导其实是很显而易见

价值投资没有问题,但在当下对于任何抛物线上涨的市场行情,问题不在于上涨是否合理,而在于何时停止。当“偿付能力都出现了问题,市场可能还保持着非理性状态”。价值回归是需要时间,可是是风险来临时,已经没时间了也没子弹了。

丘吉尔说过一句话:“不要浪费每一场危机”。每一次危机都隐藏着机会。危机越大机会也就越大。

资本市场不讲武德,多空世界,彼此就是对手,不是你死就是我亡。其中也伴随着空头倒戈,多头反目,相爱相杀,瞬息万变,谁能笑到最后,还不好说呢!风险来临,别出局,也别旁观,但是杀不死你的必然使你强大

这上半场结束,但精彩还在继续,期待下半场 。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- YOYO悟道·2021-01-29自己先点赞1举报