美联储的宿命:彻底服务于政治?

不说不行,上周真的是最近一个月来,外部宏观环境变化最精彩的一周,主打的就是一个刺激:

6月3日周一,机构和市场过度解读了欧佩克+成员国将在九月份退出减产的消息,国际油价开启暴跌,拉开了精彩一周的序幕;6月5日,加拿大央行宣布降息25个基点,成为西方发达国家中第一个降息的国家;紧接着在6月6日,欧盟宣布五年来首次降息25个基点,美股的降息交易也在这几天重新活跃。

到了7日,美国这边连着来大的。拜登宣布寻求购买600万桶石油战略储备,油价闻声飙涨,布伦特原油瞬间收复79美元/桶关口;接着,美国发布非农就业报告,就业远超预期旺盛的同时,失业率重新涨回4%,扑灭了自加拿大降息之后美股市场热衷的降息交易,也让黄金、白银等商品立即暴跌……

一系列的变动看似眼花缭乱,但却是一系列量变积累到如今产生的质变。西方国家内部,再跟随美联储维持高息,对经济的伤害要远大于可能实现的“通胀控制”;在美联储这边,实际经济数据对其降息决策的影响远小于政治需求;而在波云诡谲的国际环境中,美元一统江湖的地位也已经开始松动。

01 五月数据矛盾?这不重要

在加拿大和欧洲央行的降息决策落地之后,市场给予美联储的期待是很高的,但在当地时间6月7日,非农就业数据大超预期之后,让这份期待迅速落空,美股市场和黄金、白银等受益于降息的商品,也在数据发布之后暴跌。

但仔细拆解这份“大杂烩”式的劳动力市场数据之后可以发现,它们之间其实充满了互相矛盾的信号;更重要的是,在它发布之后美联储一反常态,并没有对这一数据进行过多的评论。要知道,劳动力数据可曾是他们最看重的宏观指标之一。

那接下来,就好好看看这份数字都有啥吧。

根据美国劳工统计局在7日披露的数据,5月份非农就业增加了27.2万个工作岗位,远远超出了分析员预估的17万和上期的16.5万;时薪环比增长0.4%,也快过预测的0.3%,是今年1月份以来最为强劲的一次数据。

除了这项调查之外,政府还会向一部分家庭和居民散发调查问卷,以民意调查的形式统计工作状况。该统计结果表明,失业率从之前的3.9%上升至4%,就业人数实际下降了45.6万人。一方面是就业岗位大幅增加,另一方面则是就业人口大幅下降,这种看上去割裂的数据恰恰反映出美国经济现在的状态。

一部分人觉得美国经济好到不行,呈现出“过热”的现状;另一部分人则觉得美国经济出现了裂缝,正是经济衰退的前兆。但在我们看来,真实情况很有可能介于两种极端判断的中间地带,即美国经济的运行处于常态化的位置。

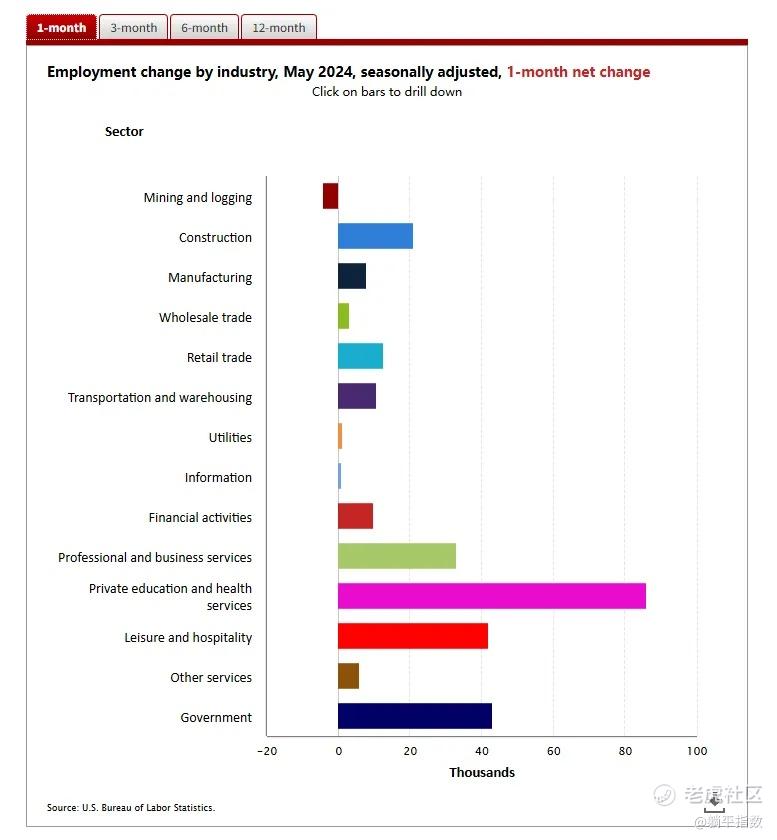

仔细拆分五月份的劳工就业数字也可以发现,除采矿业和伐木业外,每个行业都增加了就业岗位,其中,尤其以医疗健康为甚。医疗保健在5月份增加了6.8万个工作岗位,比4月份报告的增幅有所上升,也高于过去12个月的平均月度增幅;但运输和仓储、建筑和制造业等关键工业部门的涨幅相对较差,这可能反映出关键经济部门的商业活动减弱。

但其实,美国劳工统计局在特定月份的数据,有着比较宽的置信区间(约90%),如果把这个区间算上,那五月份增加的岗位数字大概在13.8万至40.6万之间,鉴于家庭失业调查上升至4%,真实的新增就业岗位很可能落在13.8万至披露的27.2万之间。即便如此,也是一个相当火爆的数据了。

已知的是,市场对于这一数据的判断,是今年内美联储降息预期减缓、减弱;那接下来的问题就来了,美联储到底会怎么看、看什么呢?

之前我们也曾分析过,美联储通过不断对外释放信息来进行“预期指导”,比较出名的操作是去年末的时候意外宣布要进行降息,引发整个美股市场的“降息交易”,半导体、科技股等美股权重股快速上涨,叠加黄金、白银等等大宗商品迎来了一波暴涨周期。

但从今年三月份到现在,美联储进行了多次拉扯,开始拿数据说事“教育市场”。特别是这次五月份的就业数据出来之后,美联储的表态非常奇怪“如果数据不好,说明经济不太行,那我们就会提前降息;如果数据好,也不一定说明经济就好,我们也不一定推迟降息”。

总而言之,数据好还是不好你们自行判断,但降不降息我们说了算;但现在的问题在于,越来越多的市场分析机构和经济学家,甚至美联储内部,也开始有了不同的声音,长期维持这么高的利率,到底能不能管得住通胀,还是说压根就不好使?

但凡接触过经济学知识的其实都知道,政策利率在控制通胀时不会都那么管用,会受到许多外部因素的影响。比如,高股价使人们更愿意消费,美国60年代的婴儿潮一代正在消费他们高昂的退休基金,美国政府正在大量借贷以填补预算赤字。

在投资方面,拜登政府启动了从芯片工厂到绿色技术的资本支出,而可再生能源(风能和太阳能)比煤炭或天然气更加需要大规模投资;而在劳动力市场方面,量大且廉价的非法移民正在支撑美国的就业岗位,这些移民更倾向于兼职养活家庭,其实在很大程度上,虽然拖慢了美国实际工资增加的节奏,但也创造出大量消费需求。

以上种种外部因素,对于通胀控制都是不利的,把高利率和控制通胀之间强关联缺乏理论依据;更何况利率本身还有延后效应,高利率环境对经济发展带来的负面影响很可能还没反映出来。从经济学的角度,解释美联储目前有些自相矛盾的拉扯,可能是不够的。

02 美联储还能“独立”吗?

通常情况下,强势的劳动力市场数据,会让企业提高薪酬招聘,而这些因招聘提高的劳动力成本,最终都会转嫁到消费者的头上,推动CPI和通胀继续高企,从而迫使美联储继续保持高利率的政策。

但实际上,过去几个月的变化可以看出,只凭单月的经济数据,其实没办法动摇美联储的决定;甚至,美联储自己对于经济数据前后不一的表态也证明了,他们只是想维持高利率而已,经济数据支持那就拿它当借口,经济数据不支持那就以我为主。

这种“经济学和美联储之间只能死一个”的奇怪现象,背后映射的其实是美联储的政治诉求。按照他们自己的说法,美联储是“相对独立”的;但实际上,一个朴素的道理是“权力只对权力的来源负责”,美联储不受政治的影响,只是一厢情愿罢了。

按照目前美联储主席、副主席和委员的任命规则,他们需要由美国总统提名,并经由参议院银行委员会举行听证会审核,之后由参议院进行简单多数投票表决。表决通过这些官员即可走马上任。值得一提的是,美国总统随时可以发起对美联储主席副主席的弹劾建议,并由国会审议通过后罢免。

当然,为了维护所谓“相对独立”的地位,美联储主席通常不会被罢免;但这并不代表说美联储就真是独立的。从这一轮加息开始,他们的目的从来都不是控制通胀这么简单。

从开始加息至今,美联储的目的其实就有这么几个:第一,收割全球新兴市场(主要是中国);第二,控制因前期放水带来的快速通胀,防止美国经济硬着陆;第三,维持美元在全球商品和供应链中的霸主地位。相对来说,第一和第三个目的其实是相辅相成的,在我们看来也是美联储的主要目标;第二个目的虽然算不上捎带着,但最起码给美联储提供了一个不错的宣传口号。

第一个目的,不仅是没有达成,而且效果远不及美联储预期。1987年加息引爆日元和英镑,1994年引爆墨西哥比索,2015至2018年加息引爆土耳其和阿根廷货币危机等等。但在这次加息周期,似乎没有什么主要新兴经济体因此发生货币危机和崩溃,但美国的几个“好兄弟”,如日韩、欧盟等等受到的磨难可是一点也不小。

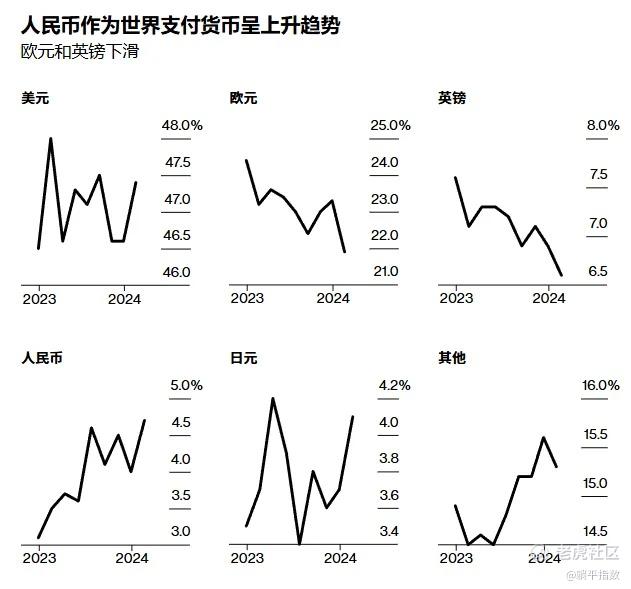

第三个目的,也没有达成,但问题并不在美联储,而是白宫。最近几年,美元被过度“武器化”,动不动就要制裁这个制裁那个,特别是对俄罗斯的制裁,不仅没有让俄罗斯的经济陷入困境而崩溃,反而让美元在供应链和商品体系中的统治地位松动。

根据SWIFT的统计,人民币自去年11月开始就超越了日元,成为全球第四大贸易货币;截至三月末,人民币在全球贸易中的份额占比达到4.7%,和2010年相比份额扩大了47倍,与排名第三的英镑相差无几。不仅如此,人民币在最近几年也开始在不涉及中国的国际贸易中使用,愿意持有人民币的国家也越来越多。

而第二个目的,控制通胀和防止经济硬着陆,虽然还没能达成目标,但多少也能算控制住了。去年至今,美国名义GDP的增长一直没有失速,通胀也是肉眼可见地在下降,说明加息还是起到了本应起的作用。

在第一、三个目的基本已经不可能再实现的情况之下,美联储只能一直拿着国内通胀来说事了。只不过,通胀控制也是一个不可能实现的任务,最终,一切的结果都要看政治需要;如果存在一次降息的话,或许大选前的9月份是一个不错的节点。

03 结语

美元的武器化,正是埋葬美元的祸首之一;也是如今美联储首鼠两端、难以下定决心降息的一大因素。

之所以美元能有如今的地位,一个根本因素在于它无可匹敌的流动性,美元计价的资产是全球最多的;但当美元开始越来越频繁被武器化,就意味着世界上有越来越多的资产不被美元计价,也无法使用美元交易。更何况,看看这几年被美国制裁最严厉的国家,伊朗、俄罗斯、委内瑞拉等等,无一例外地都是主要产油国。

这个世界上没有一个国家的经济发展不需要石油,相比之下,美元的确是需求度没那么高的那个。在这股美元替代的大势中不止有中国,巴西、印度、沙特和南非等等,这些在各个区域有着影响力的大国,都在贸易上开始与美国和美元保持一定的距离。

当然,现在去谈颠覆美元霸权还为时尚早,但当这个体系开始越来越松动时,其实已经创造了历史。 $三倍做多富时中国ETF-Direxion(YINN)$ $纳斯达克OMX交易所(NDAQ)$ $恒生指数(HSI)$

声明:本文仅用于学习和交流,不构成投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。