买美债“不花钱”:卖出实值看跌期权

宏观经济层面,美国的经济数据近来终于迎来降温!

周二,人们对于美国数据的着眼重心,主要放在了最新的劳动力指标上。而美国劳工统计局发布的职位空缺和劳动力流动调查(JOLTS)结果显示,2024年4月末职位空缺数量录得805.9万,为2021年3月以来新低,明显低于市场预期的837万,3月数据也从848.8万下修至835.5万。

这使得职位空缺数与失业人数之比降至1.2 : 1,为2021年6月以来的最低水平。需要指出的是,这一比例是美联储官员密切关注的一个数字,其曾在2022年达到2 : 1的顶峰,但之后已经明显放缓。

芝商所(CME)的FedWatch工具显示,目前市场预计美联储9月降息的可能性已高达约65%。作为对比,上周这一预期还不足50%。

市场对美联储降息预期的变化,在近来美债收益率的走势上,体现的尤其明显。素有“全球资产定价之锚”之称的美国10年期国债收益率在最近短短几个交易日,已累计重挫了逾25个基点。

各期限美债收益率在周二再度集体下挫。其中,2年期美债收益率跌3.5个基点报4.779%,5年期美债收益率跌5.8个基点报4.351%,10年期美债收益率跌5.9个基点报4.332%,30年期美债收益率跌6.1个基点报4.477%。

什么是卖出看跌期权?

卖出看跌期权是指交易者通过卖出看跌期权来进行期权交易。卖出看跌期权也称为无担保看跌期权或裸看跌期权。如果投资者卖出看跌期权,则该投资者有义务在看跌期权买方行使期权时购买标的股票的股份。

如果交易者卖出看跌期权,他们可能认为股票价格将保持在卖出的看跌期权的执行价格之上。如果标的物的价格保持在看跌期权的执行价格之上,则该期权将到期作废,而卖出者将保留期权费。如果标的物的价格跌破执行价格,卖出者将面临潜在损失。一些交易者也使用卖出看跌期权来用更便宜的价格购买标的证券。

做多美债案例

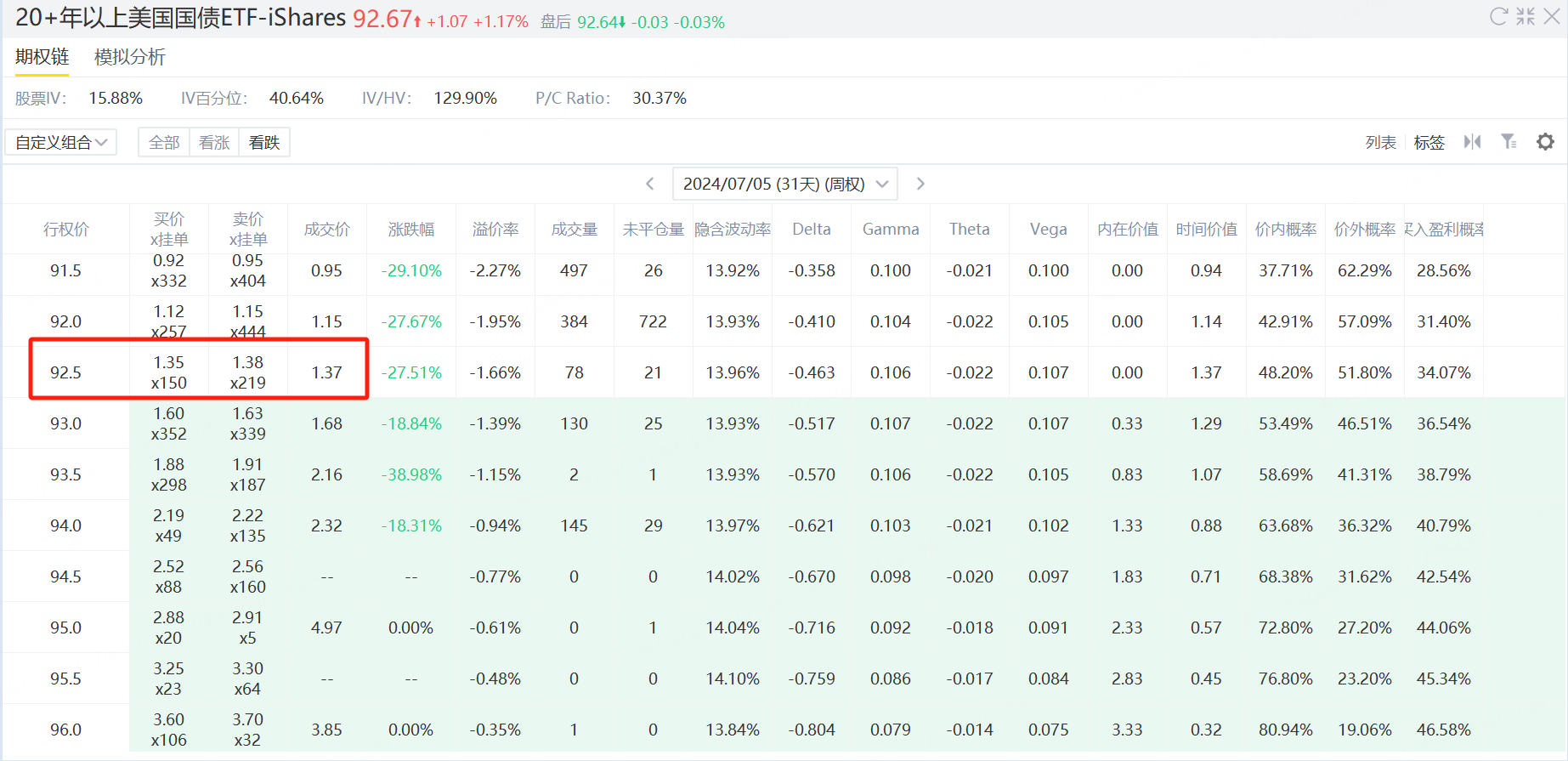

美债ETF TLT目前价格为92.67,卖出不同价位的看跌期权,可以用不同的“力度”做多美债。

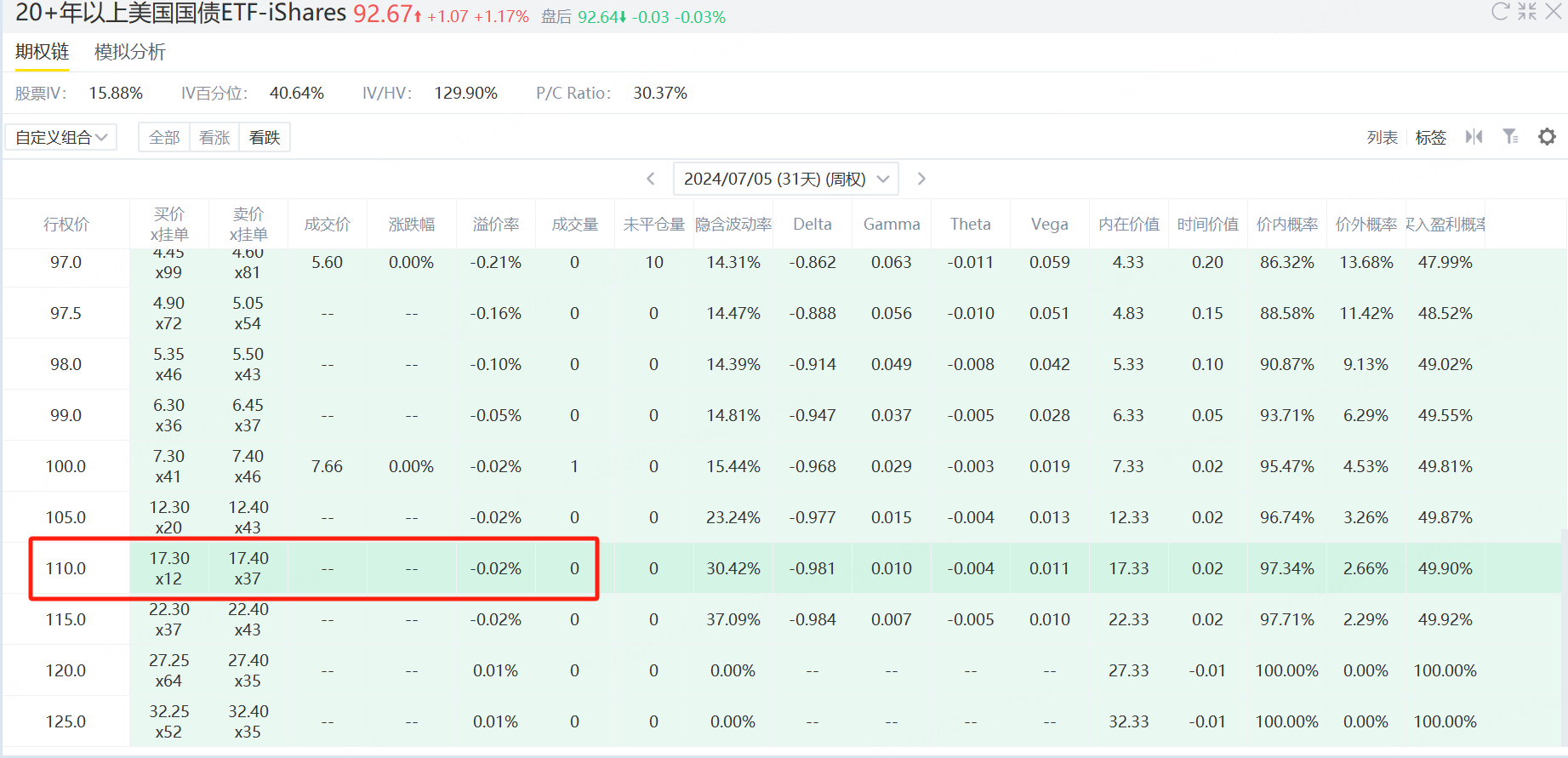

通过卖出实值看跌期权,能以更大“力度”做多美债。对美债更为看好投资者,可以选择同样行权日期但行权价为110价位的看跌期权卖出。这样执行策略之后,在7月5日之前,美债价格92.5到110之间的涨幅,投资者都可以获得收益,并且相较股票,投资者会多获得一些溢价。

与直接购买股票相比,卖出实值看跌期权,不用占用账户大量的资金,同时可以获得比直接购买股票更高的收益,并且可以利用账户里省下来的资金进行其他交易。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看

这篇文章不错,转发给大家看看