散户VS机构的“世纪多空对决”又会不会成为压跨美股的最后一根稻草

2020年初的的新冠疫情成为压跨美股的最后一根稻草。

2021年初这场散户VS机构的“世纪多空对决”又会不会成为压跨美股的最后一根稻草?

雪崩时没有一片雪花是无辜的

风险来临,没有人是局外人。

2020.12.26在广州举办了一场线下的《2021年投资策略会》,当时提示了风险与机会

2021年初这场散户VS机构的“世纪多空对决”又会不会成为压跨美股的最后一根稻草?

结果现在不知道,但是这个可能性现在越来越高。

第1, 全球股市都在高位,而且都已经摇摇欲坠了,岌岌可危。很多国家股市已经调头了。这个大家自己可以复盘下

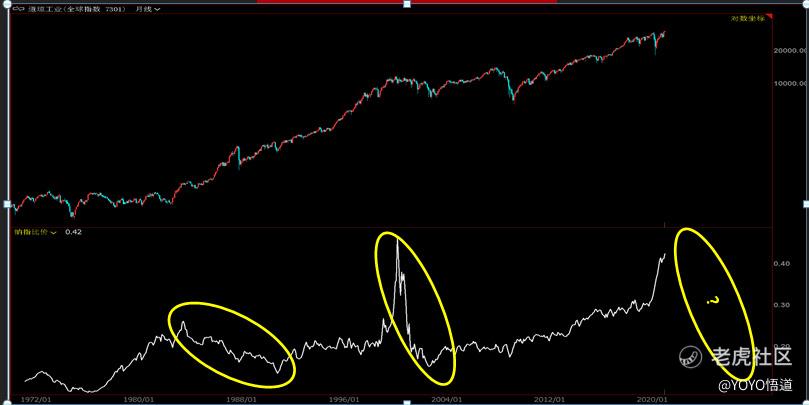

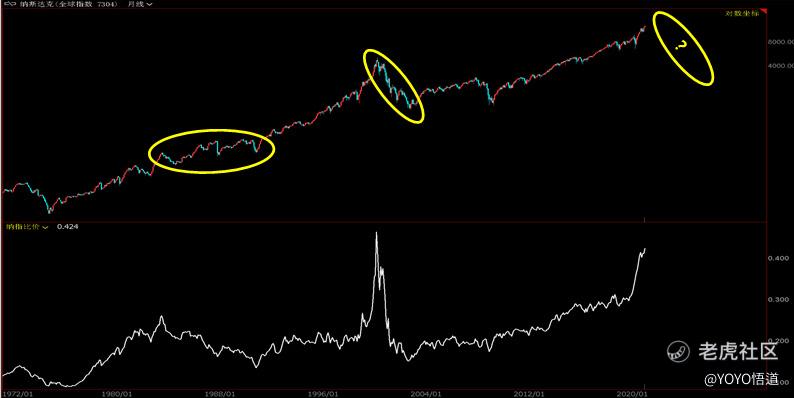

第二、周线级别,自纳指、道指,自2009年3月份以来的上涨,已经在200%的极限位置了

第三、恐慌指数又出现了抬头,,日线上,下行5浪结束,开启上涨态势

第四、纳指与道指的比价偏离处于历史高

第五、 散户VS机构的拼杀,上半场散户完胜, 机构惨败,但风险提前到来了

虽然散户现在赢了,但是社会的财富始终聚集中少数人(富人),交给机构在打理。

一些科技股,如苹果、特斯拉等,那机构为了自救续命,完全有可能抛售这些股票。

于是标普、纳指、道指的调整就是必然了。调整有多深不得而知,但调整的风险越来越高。

于是在这场资本游戏中,散户会如何守住之前的财富,抵御未来的风险,利用好这次危机,十分重要。

《黑天鹅》这本书的作者,以前说过一句话“我认为股票会上涨,但我要做空”。

这很不符合逻辑对吧。 如果股票上涨的空间是5%,而上涨的概率是60%; 但下跌的空间是30%,而概率是40%,那么,上涨与上跌的盈亏比:(5 %*60%):(30%*40%)=1:4, 此时是你会如何选择呢?

也许在后面的又有不少的能把握危险,实现逆袭,因为有期权这个风险与不对称的工具

简单说一下期权工具应用策略,不作为投资参考

1)看好后市: 如果持有股票多头, 买入看跌期权,构建保险策略,锁定股票下行的最大亏损,享受股票上涨的潜在收益

2)不看好后市: 认沽期权,以小博大,享受杠杆收益(风险有限,收益无限)

最后

又要重复一段话了,丘吉尔说过一句话:不要浪费一场危机”。每一次危机都隐藏着机会。危机越大机会也就越大。危机对于很多人来说却是脱颖而出的机会,真正的聪明人决不会放过任何一次危机。但是风险来临,别出局,也别旁观。

2020是一个玄幻的年份, 2021年的荒诞不经甚至不输2020。风险是无处不在,意外和明天谁先来,无可预期。

请记住,雪崩时所有的雪花❄️都不是无辜

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- IK股票世界·2021-02-02有可能啊,空头死完之后,大家就开始争相卖股票了,这个时候找不到接盘侠的话可能会形成一个塌方,参考gme现在的走势点赞举报

- 专薅羊毛融·2021-02-02正常调整一下更健康,不是压垮,是会吸引更多中小散户过来美股,依旧会再创历史新高点赞举报

- 金克拉·2021-02-02呼叫大D哥1举报

- 名侦探巴菲特·2021-02-02[强]点赞举报