美股初学者投资日记(46)天欲其亡,必令其狂

好久没连续2周写日记了,这一周发生了好多事情,突然很多灵感。然后就是我的股票群和朋友圈最近多了好多新人谈论股票,他们都特别关注GME,AMC,BB,NOK等几支热门股票。我对这些股票也有一些自己的看法。

先来说说海航集团破产重整的事情,1 月 29日晚,海航集团正式发布公告宣布破产重整。同时申请破产重整的还有海航系63家子公司。如果被法院受理这个破产重整,这将是中国企业破产史上最大的破产重整案。

图片来自于网络

有句老话:天欲其亡,必令其狂(我要含沙射影后面的文章)。海航集团在2015年至2017年通过资本运作疯狂扩张,海航集团并购投资规模大约是500亿美金。海航曾经100亿美金收购CIT飞机租赁公司;60亿美金收购英迈集团;65亿美金收购希尔顿集团25%的股份;海航还曾收购了德意志银行的股份成为其最大股东等等一系列超大金额海外收购。海航的自身市值也水涨船高,辉煌的时候超过1.2万亿人民币市值。但是这么疯狂的并购和投资,没有造就一个世界级的大公司。几年时间海航就从一个资本超级巨星陨落。2019年的时候海航甚至连员工工资都没法发放。如今海航的清算基本完结,结果是严重资不抵债。

这里有个小插曲:破产重整和破产重组的区别。我也不是很懂,如果说错了请各位读者纠正。重整和重组虽然只有一字之差,但两者区别却是很大。破产重组不是一个法律约束,是股东,债权人和借债人之间的协商。例如债权人的钱还不上了,破产重组可能是公司剥离掉一些不赚钱的项目继续经营,企业还有盈利还债的能力。只是推后还款日期或者减少还款数目。只要借款双方达成一致就好。(毕竟股东和债权人少拿点比一分钱都没有强)。破产重整是法律程序,进入重整之后,债务就会停止计算利息。这种重整可能是公司没得救了,窟窿太大,钱是还不上了,就等法院判了。

最近几个国内外的基金经理大受投资人追捧(特别是受年轻投资人追捧)。在国内的是易方达的张坤,在美国的是ARK系的Catherine Wood(简称木头姐)。最近各国央行大放水,全世界的股市全是牛,各国股市打破历史再创新高。业绩特别亮眼的基金经理大受投资人追捧。现在股市的投资人平均年纪越来越年轻,不是所有人都有专业的投资背景知识和经验,把钱交给基金经理管理是一件好事。但是也不能把业绩短时间内(10年之内)表现不错基金经理巴菲特化(毕竟巴菲特只有一个,前无古人,后无来者,你大爷永远是你大爷)。

先谈谈易方达的张坤,这位基金经理的投资业绩最近表现的相当亮眼,本周一他管理的易方达蓝筹精选单日上涨了5.05%,而周一沪指只上涨了0.48%。一夜之间张坤上了微博热搜,粉丝还给他取名ikun,此坤坤的人气不输篮球打得好的彼坤坤(哈哈哈哈,不是黑哈,只是一个幽默的包袱)。由于人气实在太火爆了,大量资金涌入了易方达蓝筹,易方达也是一而再再而三的对这支基金实行限购。(不是易方达有钱不赚,而是不是每个人都有巴菲特那种管理几千亿基金的本事) 其实按照均值回归理论,那些曾经有过超额收益的基金在更长的时间周期之内,大概率会跑输大盘。 (请记住这句话,让我们一起来见证)

图片来自于网络

再来谈谈美国ARK的木头姐,本周美股表现惨的,大盘三大指数纷纷下跌。其中周三下跌的最狠,纳斯达克下跌了2.6%,道琼斯也下跌了600多点。那么在大盘下跌,木头姐的ARK基金表现的如何呢?ARKG下跌4%,ARKF下跌了4.6%,ARKW下跌了2.96%,ARKK下跌了2.45%。看来木头姐的ARK基金在大盘下跌的时候也不能幸免,甚至跌幅比大盘更严重(ARK是主动ETF,也就是说有像木头姐这样厉害的基金经理在随时操作,所以ARK的ETF比其他被动ETF的管理费更高)。再看看ARK在自己的持仓股票下跌在大盘下跌后是如何操作的:她会逢低买入吗?会抄底自己的重仓股吗?答案好像是否定的。在ARK的重仓股下跌过程中,ARK非但没有补仓甚至还在卖出自己的持仓,这种操作很没有道理,看起来像极了韭菜的操作。为什么鼎鼎大名的ARK基金会有韭菜般的操作呢(ARK在特斯拉下跌时出售了9444股特斯拉,套现800多万美金,出售了18万股ROKU,套现了7400多万,卖了TDOC16392股,套现450万美金,SQ卖了18000股,也套现300多万等等)

图片来自于网络

按道理说大佬们都是“别人贪婪我恐惧,别人恐惧我贪婪“,当自己看好的股票下跌时应该逢低买入,木头姐不止一次公开表示过特斯拉的股票会超过1万美金每股,怎么在特斯拉几百块钱就把特斯拉卖掉了,还是下跌的时候卖的。这就回到了最初的观点了,目前股市的投资人年轻人越来越多,年轻人,没经过股市牛市熊市的洗礼经验不多,心态不稳(当然说的只是大部分)他们把这些基金经理偶像化,去追逐这些明星基金经理。那么在大盘上涨时,年轻人把钱都放到基金经理那,基金经理补仓自己的股票,越买越涨。但是大盘下跌时,这些年轻人又承受不住压力,要把基金卖掉,这就导致像ARK基金没有足够的现金去兑付给投资人。只能卖掉自己部分的持仓,换成现金兑付给投资人。卖出股票,会导致股价进一步下跌。这也是导致ARK的持仓越跌越狠,熊市里还跑不赢大盘。木头姐无奈,巧妇难为无米之炊,只能作出韭菜般的操作。

很多曾经的明星基金经理,在短暂辉煌之后大部分最终也都跌落神坛。毕竟基金经理也不是超人,过度追捧他们可能最后失望多过希望。

说说这周的股票情况吧,(S&P500:周五收盘3714.24比上周收盘3841.47下跌了127.23点,下跌了3.31%)我目前持有16支股票和1支ETF,持股价值$15042.70,目前现金持有$14.64,总共资产是$15057.34,比上周$16088.76减少了$1031.42,下跌了6.41%,比大盘表现差一些。以下是我最新持仓:

最近有一段时间没谈论蔚来了,蔚来现在是世界第五大汽车制造商,市值900亿美金。蔚来的股价从一年来从52周最低的1块多,涨到了50多,涨了40多倍。这样的涨幅很罕见,长远来说不知道对蔚来是好事还是坏事,就看李斌的功力了。蔚来很多内部员工也因为蔚来股价的暴涨实现财务自由了,从蔚来内部发行的公司报纸看,目前在蔚来内部员工之间讨论最多的就是蔚来的股价,大家都在谈什么时候股价能破百。(这不是个好现象)我是喜欢慢牛,长牛的。蔚来股价这么暴涨,好处是蔚来暂时不用在为资金发愁了;坏处是能不能利用好这么大一笔资金。股价暴涨也让部分员工实现了财务自由,这些员工们心态是否发生了改变?大家还有没有拼命干的动力了?大家会说,阿里腾讯那些企业不也干的好好的嘛,但是人家可没有一年涨40的经历。对蔚来的思考和观察我还会继续。

图片来自于网络

文章都看到这了,一定是我的真爱粉,也能听进我一句劝,不要去碰GME,AMC等这些被爆炒的垃圾股,更不要去碰狗币这种没有任何价值的虚拟货币(风险极大,没有任何人,任何机构的监管保证你的合法权益)下面我尽量从我的视角把这件事梳理一下,也发表一下我的看法和对WSB事件的预测。这件事还在进行中,看看到事情的最终,我是啪啪打脸还是预测成功。

最近各个股票群都在讨论WSB事件,朋友圈不炒股票的人也在转发关注甚至开始亲自下场看能不能分得一杯羹。我平时喜欢用小红书看短视频,最近给我推送的都是关于“狗币”的帖子或者视频。人类的贪婪在这些人身上发挥的淋漓尽致。都在想一夜暴富,想抓住以前比特币没抓住的机会,利用这次WSB的“帮助”让自己一夜翻身,从此财富自由过上想过的生活。

图片来自于网络

长久以来都是机构收割散户,散户们也对机构有一种仇视情绪。但是机构的本质是成千上万的散户聚集到了一起,机构自己又不印钱,只是在帮助部分散户管理资产。所以机构可以被看成行动一致的散户。而没有找机构管理资产的人,自己管理自己的资产的人就是普通的散户大军了。通常普通散户大军自己做自己的,所以不会有投资行动的一致。所以这次通常行动不一致的散户行动一致了,并且把行动一致的散户(机构)干翻在地,确实罕见。但是这件事情是否可以复制?能不能反复发生呢?

GME是美国最大的线下游戏产品零售商店,2012年之前,游戏大多都是以硬盘卡带的载体出售,这就需要消费者去线下实体店购买,所以GME的生意做的不错,一直处于盈利。但2012年之后,游戏行业发生了改变,游戏不单单只能通过硬盘卡带为载体出售,还可以去网上下载(不过下载后占主机内存,所以游戏主机内存不大的玩家可能还会选择暂时购买卡带,等主机的内存足够大,价钱足够便宜,硬件游戏载体可能就全部消失了。)另外电商的崛起,也让线下实体店倍受打击。所以GME的生意每况愈下,2016年后,GME就处在长期亏损的状态。所以这公司大家用正常逻辑去想一下就是四个字早晚得完。这就是为什么市场上机构也好其他散户也罢都在疯狂做空GME。

图片来自于网络

大家无脑都做多会出现泡沫,那么大家无脑都做空同样也会出现泡沫。市场上大家都不看好GME,这就导致了大家都在做空GME的股票。做空的概念和做多不太一样。做空就是你觉得这个股票未来会下跌,你先去券商或股票拥有人那借出股票,然后在市场上卖掉。等股价下跌,再以更低的价格把股票买回来还给券商。这样就赚了中间差价。但做空的风险很大,不仅要支付借出股票的利息,而且亏损没有上限(你10块钱一股借的的股票然后卖掉,想等他跌倒5块一股的时候买回来还回去。但有可能股价不跌反涨,可能涨到20,30甚至更高,所以等你要把股票买回来的时候股价可能涨了1倍,2倍甚至是无限。做多最多赔光本金;做空理论上会给你造成无限的亏损。希望看我文章的朋友不要轻易去选择做空)

刚才说了GME经营每况愈下,大家都在抢着做空GME。但是做空需要去有股票的人手里借股票。一家公司在市场上流通的股票是有限的,大家都去做空,大家都要借股票,这就导致了做空要借的股票,远远高于GME在市场上流通的股票。一旦股价有所上涨,这些做空的人或者机构要平仓买股票还回去。是买不到足够的股票的。WSB正是发现了这个漏洞,在市场上疯狂抢购股票,购买上涨期权。把股价抬升,把做空的逼入绝境,空头在股价上涨的压力下又无奈做出平仓的选择,那就要在市场上买回股票,这就进一步导致了GME的股价不断上涨。短短几个交易日内股价涨了几十倍。

机构往往是看不上散户的,因为散户很难达到行动一致。可能股价上涨,部分散户就把自己手里的股票卖了获利了结。著名做空香橼的创始人Andrew还说,机构们随便砸砸盘,散户心态崩了就跑光了。他说GME的股价最多就值20美金(个人觉得他的股价估值还是相当合理的)做空主力Melvin资本更是借入更多的股票来做空GME。但是这次WSB的散户们异常团结,不断往里冲,导致GME的股价持续暴涨,做多的亏损大不了是本金全无,但是做空的亏损就是无限的,因为你不知道股价要涨到多少。这百亿美金市值Melvin资本估计也没想到散户有这么大的力量。最终导致失败收场,损失惨重。

图片来自于网络

股市常常是违反传统经济学原理的,传统经济学伦理是当一种商品的价格上涨买的人会变少;一种商品的价格下降,买的人会变多。所以商场都是打折促销,没见过哪个商场加价促销的。但是股市正好相反,股票这种商品越是打折越没有人买,越是加价,买的人越多。当散户们,看到WSB让买的股票都在暴涨,那么就都会追随WSB的号令,越涨越买。这件事背后也有电影《大空头》原型迈克布理的身影,他也在市场上疯狂购买GME的股票,也是把GME股价拉高的幕后推手。所以这次也不光是散户收割了机构,也有机构在收割机构。但注定这次散户收割机构的案例很难复制。那些继续跟着WSB买的人股价凭胆量赚到的钱还会凭实力送回去。(我的预测,看看到时候准不准)

图片来自于网络

GME的股价飙升几十倍已经完全超出了基本面,不用说这是一家年年亏损的公司,就算是苹果,谷歌这样的公司股价狂飙几十倍那也早已背离了基本面。这样的股价注定是难以维持的。据有关新闻报道,GME的最大股东韩国的一家资本公司早已把手中的全部股票抛售,GME的管理层,也都纷纷抛售了自己持有的股票。迈克布理更是早就把GME的股票全部抛售赚得盆满钵满。WSB的几个大V这些带头大哥我想也没少捞。之前买入GME股票的散户也吃着肉了,后来买入GME股票的也喝着汤了。但是最后买GME的就真是韭菜了。不单被机构收割还要被其他韭菜收割。你永远不知道你是先上车吃肉喝汤的还是后上车给他们接盘的。(你能在市场上买到股票,就说明有人在市场上卖股票)

图片来自于网络

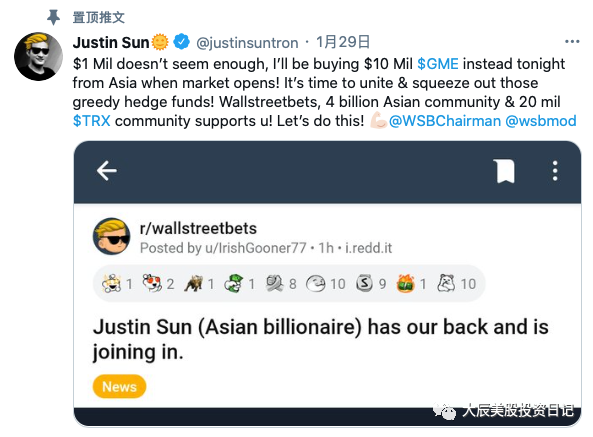

经过GME事件后,WSB一战成名。后来又在组织散户购买其他类似股票如AMC,BB NOK等。各大券商纷纷限制购买GME,AMC这些股票。原因是券商的大股东也是这些机构资本。他们选择把散户的网线,停掉散户的服务器。这是有些不讲武德了。不过大腿就是大腿,小胳膊掰不过大腿。他们不但可以停止你的交易还能游说股票交易的规则制定者重新制定规则(虽然我这么说你可能觉得很残酷)。

现在的很多散户对WSB异常崇拜,觉得他们是干翻华尔街的英雄,跟着他们有钱赚。现在除了和他们买股票还要买入风险更高的虚拟货币。散户们为了追求一夜暴富的机会不惜承担高额的风险。但是在股市里,风险和回报不是挂钩的,高风险可不意味着高回报。

图片来自于网络

摘抄著名投资大佬李录的一段话:什么是股票市场?它是一种将小储户的资金集中起来投资企业的机制。市场的设计意味着它会慢慢成为一种美妙的、不断自我强化的双赢机制——如果企业盈利好,那么同时作为员工、股东和消费者的小储户就得益。作为员工,他们的工资增加,储蓄增加,随着储户越来越富裕,他们将消费更多企业生产的产品,同时将更多的资金投入到企业中,企业得到成长。如果这种现象大规模地发生,从根本上来说对社会是有益的。这就是股市的初衷。

股市的投机者赚快钱的肯定是违背了股市成立的初衷,因为股市的根基是这些上市公司,如果上市公司没法在股市里正常融资。没法得到发展,经济走下坡路,那么股市也得崩盘。只是短暂的倒卖股票,通过和其他投资人(机构也好散户也罢)博弈赚取差价,实现少部分人赚取了钱,那么股市的规则制定者也会改变股市的规则,去避免一些投机行为伤害股市的根基。

图片来自于网络

投资只要安全的富有一次就行,不要拿自己辛辛苦苦赚回来的钱去冒风险。

我的想法和做法皆只是个人见解 ,不可以成为你投资的指导,股市有风险,入市需谨慎谨慎再谨慎!谢谢你见证我的成长,我们下周再见!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。