港股打新|心通医疗打新分析及申购策略,抢额度抢到心痛!心通打新性价比不低于快手?

最近抢额度抢到心痛,抢心通额度同样心痛。。在小伙伴们不懈催更下,胖小猫手脚并用,白天抢额度,晚上写分析。今天就来分析下心通医疗(02160.HK)吧,今起开启招股申购,申购截止时2021年01月29日。下面胖猫第一时间为大家分析心通医疗投资价值及申购策略。

1、招股概况

股票名称:心通医疗-B(02160.HK)

招股价:11.10-12.20港币

总市值:262.65亿-288.67亿港币

发售股数:205,620,000股(205,620手)其中:公开发售股数20,562,000股(20,562手;可予重新分配最大为102,810手)

总募集范围:约22.82亿-25.09亿港币

公开发售募资额范围:约2.51亿港币

保荐人:J.P. MorganSecurities (Far East) Limited、花旗环球金融亚洲有限公司、中国国际金融香港证券有限公司

稳定价格操作人:J.P. Morgan Securities (Asia Pacific) Limited

一手入场费:12,322.94港币

申购日期:2021年01月26日——2021年01月29日 09:29:59

交易日期:2021年02月04日 09:00:00

绿鞋机制:有(绿鞋金额:3.76亿港币)

基石:有,16名基石

2、心通医疗打新价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

微创心通医疗科技有限公司是一家中国医疗器械企业,专注于心脏瓣膜疾病领域创新的经导管及手术解决方案的研发和商业化。集团的使命是持续创新,为心脏瓣膜疾病患者提供能改善其生活质量的最佳普惠医疗解决方案。

指标一、公司财务状况分析(胖猫评分5分/10分)

财务状况:截至2018年及2019年12月31日止两个年度,集团并无盈利并录得净亏损,于往绩记录期间的净亏损主要归因于大额研发成本。核心产品VitaFlowTM II产生的研发开支(包括资本化开发成本及于损益中确认的研发成本)分别为人民币46.1百万元、人民币52.9百万元、人民币40.8百万元及人民币15.7百万元,分别占同期总研发开支的41.6%、40.5%、50.1%及31.0%;年末现金及现金等价物增加;流动比率、速动比率偏小。

【胖猫分析】

1、从业绩水平看,亏损年年有,今年特别多,研发成本水涨船高

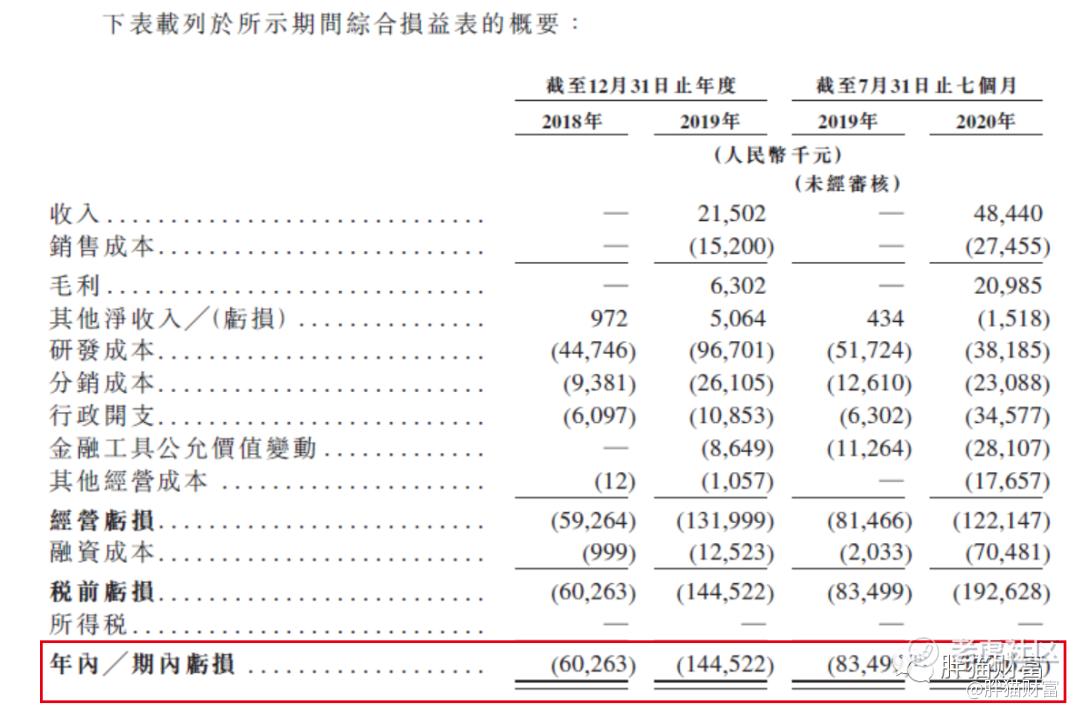

医药行业一直以来都属于前期需要巨额投入的行业,因此亏损是医疗概念股的通病,心通医疗也不例外。据招股书数据显示,公司在2018年度、2019年度以及截至2020年7月31日止七个月,分别亏损人民币6026万元、人民币1.45亿元、人民币1.93亿元。

而在2018年度、2019年度以及截至2020年7月31日止七个月的亏损数据中,公司产生经营性现金净流出分别为人民币7022万元、人民币1.43亿元及人民币7568万元,该等经营性现金净流出主要是由于公司于往绩记录期间产生大额研发成本。

连年亏损,研发支出居高不下,导致微创心通医疗不可避免的出现现金流吃紧。截至2020年7月31日,公司的现金及现金等价物为人民币6.98亿元。公司估计截至2020年7月31日的现金及现金等价物将足以维持公司的财务能力28.4个月。这样看来,心通医疗选择回港上市无非就是希望借此拓宽自己的融资渠道。

2、从销售模式看,心通严重依赖代销模式,然代销模式销售费率反高于直销,进而拖累毛利率水平低于行业平均水平

自产品上市以来,心通医疗就一直寄望以代理商渠道而非学术教育拓展市场。招股书显示,公司共有19家代理商,相比2019年新增7家。据公开信息,心通医疗VitaFlow终端价格在18~19万元上下,但招股书显示,公司给代理商的价格只有8万元左右,这意味着大半收益留给了代理商渠道。

因大部分原材料依赖进口,心通医疗的生产成本高于竞争对手,代理商模式则进一步压低了毛利率空间。招股书显示,2019年及2020年前7月,心通医疗的毛利率分别为29.3%和43.3%,远低于其他同类医疗器械企业的平均毛利率水平。单就TAVI行业来看,启明医疗在2018年及2019年的毛利率分别高达85.8%和83.5%,沛嘉医疗(09996.HK)2019年毛利率为64.24%,均高于心通医疗。

3、从业务模式看,仅有一款人工心脏瓣膜产品VitaFlow商业化,业务增势迅猛,或成为行业老大

公司仅有一款人工心脏瓣膜产品VitaFlow实现商业化,整体尚未盈利。VitaFlow自2019年8月上市后,截至当年底,5个月销售271件,而2020年前7个月销售601件,显示销量增长势头强劲。据此,有分析认为,心通医疗可于2020年底完成市场份额反超,成为行业老大。

指标二、行业前景及IPO表现(胖猫评分6分/10分)

【胖猫分析】

1、医疗器械市场增长潜力较大,加之国家大力支持,行业前景较好

受新冠疫情影响,全球对医疗器械行业需求及升级转型都有了更多期待。尤其是我国不断推出政策支持医疗器械行业的技术转型升级,再加上对国家持续加大医疗基础设施建设投入的乐观预期,人们对其需求或得到一定的持久性释放。心通医疗的母公司就实现了年内232.31%的涨幅,那么,心通医疗被机构看好一定程度上受到了母公司利好的影响。

2017年全球医疗器械市场销售额为4050亿美元,同比增长4.6%;预计到2024年销售额或将达到5945亿美元,2017-2024年间复合增长率为5.6%,行业未来的发展潜力可观。

2、所处TAVI与TMV两个细分赛道同样受资本市场看好,市场增长潜力巨大

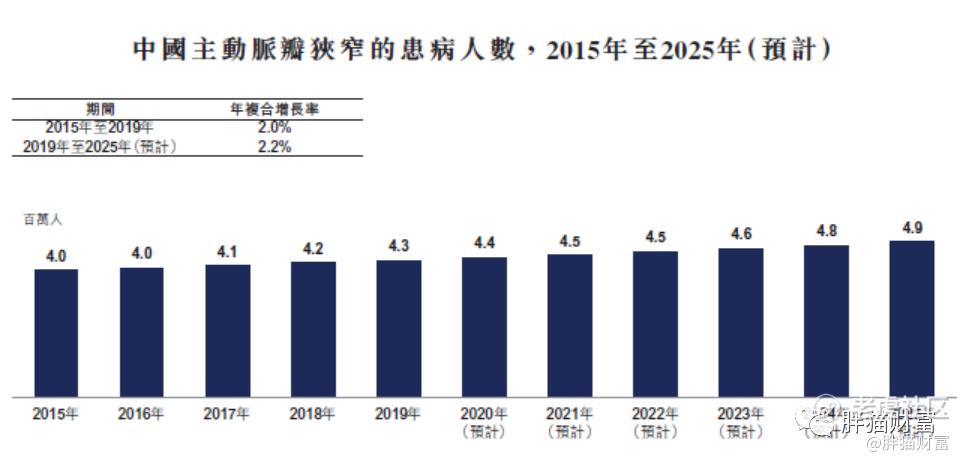

在TAVI领域,根据弗若斯特沙利文的资料,预计全球TAVI市场规模将从2019年的48亿美元增至2025年的100亿美元,年复合增长率为12.9%。其中中国TAVI市场将从2019年的人民币3.92亿元增至2025年的人民币50.55亿元,年复合增长率为53.1%。

在TMV领域,2019年,全球和中国的二尖瓣返流患者分别为9670万人和1060万人。根据弗若斯特沙利文的资料,随着TMV修复╱置换产品市场需求不断增加及创新性TMV技术不断出现,到2030年,预期全球TMV市场规模将达174亿美元,最终将增至全球TAVI市场的三到四倍。

3、从竞争格局看,TAVI产品缺乏先发优势,TMV尚处早期研发阶段,行业竞争激烈

VitaFlowTM虽已盈利,但并不是最早出现在市场的产品,缺乏先发优势。启明医疗和EdwardsLifesciences在该行业的地位不容小觑。除了这些与心通医疗一样已经跑通了TAVI商业化道路的公司外,还有很大一部分医疗器械企业的同类产品正处于临床阶段,这样潜在的竞争对手可能拥有比微创心通医疗规模更大的商业基础设施以及更好的财务、技术和人力资源。微创心通医疗未来无疑将面对更加严峻的竞争环境。

指标三:新股中签率预估评分(评分12分/20分)

【胖猫分析】从中签率角度看,由于此次心通医疗入场费12,322.94港币,入场费定价偏高,单手1000股,可分配手数最多只有205,620手。心通医疗所处赛道前景较好,业绩基本面未盈利,受资本市场青睐有佳。预计申购人数在80-90万人左右比较合理,目前市场申购热情较高,最终超购会超过100倍。此次心通医疗预计一手中签率在3%左右,中签水平较低,预计申购150手以上能稳中1手,乙头预计分配2-3手。

相比快手而言,心通一手中签率相差不大,但心通稳中一签的档位明显低于快手,乙头分配手数也优于快手,中签水平这方面看心通吊打快手。

指标四:保荐人往绩评分(评分16分/20分)

【胖猫分析】本次上市由摩根大通、花旗环球金融亚洲有限公司、中国国际金融香港证券有限公司联席保荐。第一保荐人摩根大通近两年共保荐了9家企业上市,暗盘录得7涨1平1跌,首日录得7正2负,迄今有3只破发。今年以来共6个项目,医药股4只+回归中概股2只,暗盘与首日全线收涨,业绩优秀,值得期待。

指标五:基石投资者评分(胖猫分18分/20分)

【胖猫分析】引入的10名基石投资者中,包括H高瓴资本、泰康人寿、易方达香港、雪湖资本、华夏基金以及昆仑集团有限公司等,合共认购9.69亿港元。基石阵容豪华,都是知名投资机构。按中间价计算,约占发售股份40%,比例较高,设六个月禁售期,凸显资本市场对心通的一致看好。

值得一提的是公司上市前就已经云集了一众明星股东,包括CDG、GIC、海通基金、清池资本、高瓴资本、华泰证券等。其中,高瓴持股2.13%,控股股东微创医疗持股50.06%。

指标六:超额认购倍数(胖猫分18分/20分)

【胖猫分析】最近打新市场情绪高涨,快手又掀起万人空巷,额度难求的浪潮。目前心通医疗市场申购热情较高,预计最终超额认购会超过100倍。

指标七:估值水平评分(胖猫评分6分/10分)

按全球公开发售后的23.7亿股本计算,公司市值为263-289亿港元。由于公司尚未盈利,不适用PE估值法,但在市净率方面与同行基本一致。

根据中金对心通估值,2021年微创心通合理估值启明医疗(372亿)>微创心通>沛嘉医疗(182亿),预计微创心通合理估值在300亿港元-350亿港元左右。目前公司招股市值为262亿港元-288亿港元,上市后的股价约4%-34%增长空间。预计微创心通上市后股价约7%-48%增长空间,发行估值尚有诚意,估值水平上看给二级市场留了一定水位。

胖猫新股评分汇总:心通医疗投资价值评分合计——81分

新股申购评级:

积极申购:综合评分总得分 ≥80 分 √

谨慎申购:60 分 ≤ 综合评分总得分 < 80 分

放弃申购 :综合评分总得分 < 60 分

3、胖猫点评

整体看心通医疗此次稳价人是摩根大通,2020年保荐8个项目,首日表现全涨。基石方面,引入CPEFund等16家投资者,合计认购125万美元,假设按照发售价范围上限定价且未行使超额配股权,合计占发售股份约38.6%。我们认为公司引进众多基石投资者,核心TAVI产品VitaFlow具备巨大未被满足医疗需求,市场潜力可观。

短期从新股申购的角度看,盘子并不小,有绿鞋机制,有Pre-IPO投资者,16名基石认购约40%公开发售股份,阵容豪华。第一保荐人兼稳价人摩根大通往绩优秀。受疫情影响,国家大力支持,所处TAVI与TMV两个细分赛道受资本青睐,想象空间巨大。估值方面也较为合理,给二级市场留了一定水位。综合各方面情况看,该股有较高的认购价值,胖猫对心通医疗上市后表现持积极乐观的态度。

4、申购策略

甲组:心通医疗此次申购不适合多账户现金摸,最终一手中签率很可能不超过3%,如果多账户现金申购太浪费时间精力。对于确定性高的票优先要提高中签率,甲组最优策略是单户尽量融资上,相比快手此次心通医疗稳中一手档位也低很多,预计申购150手以上稳中一手算,入场费不超过1.3万港币,单账户放10万尽力抢20倍杠杆争取稳中一手的档位,最大化单户中签率。

乙组:有条件小伙伴尽量上乙头,很多券商乙组能支持预约,也避免抢额度的拥挤,心通乙头预计分配手数在2-3手,中签分配数量优于快手。此次快手如此火热,最终乙头分配估计也就是稳1手争2手就不错了。

当然心通预计涨幅相比快手可能会差点,但中签分配情况明显优于快手,整体性价比不逊于快手,心通同样值得积极申购。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。