谈一谈美联储5月议息会议笔记:利率更高更久,关注AI带来的生产力提升风险

美联储会议纪要的放鹰信号引发了金融市场的震荡和波动,谈一谈美联储5月议息会议笔记:利率更高更久,关注AI带来的生产力提升风险

"higher for longer" 表达了与会联储官员的总体意见,这一观点在会议纪要中得到了反映。它指的是对利率保持较高水平的预期,并暗示这种高利率状态可能会持续更长时间。这种观点反映了官员们对当前经济形势和通胀压力的担忧,以及对货币政策的谨慎态度。通过会议纪要的分析,可以看出一些官员认为,为了确保通胀稳定在目标水平附近,可能需要保持高利率更长的时间,这也符合 "higher for longer" 的理念。

通胀数据不佳:一季度通胀数据未能达到预期,这导致美联储官员认为需要更多时间才能对通胀的降至目标感到有信心。这表明了他们对通胀压力的现实看法,可能会推迟对货币政策的调整。

观望态度:美联储官员表现出更加谨慎和观望的态度,暗示他们不急于采取降息措施,并且高利率可能会保持更长时间。这表明了他们对当前经济形势的谨慎态度,愿意等待更多数据和迹象来指导未来的政策决策。

加息预期:多名官员表示,一旦通胀重新加速,他们愿意进一步加息。这显示了美联储官员对通胀风险的担忧,以及他们愿意采取行动来控制通胀的决心。

金融市场反应:美股指数、原油等资源类股和债券市场在纪要公布后出现微幅波动,并迅速扩大跌幅。这表明市场对美联储会议纪要的放鹰信号产生了明显的反应,投资者对未来货币政策走向产生了担忧和不确定性。

美元指数上涨:美元指数加速上涨至一周来的高位,显示出市场对美联储会议纪要的鹰派信号的反应,以及对美元走势的预期变化。

综合来看,美联储会议纪要的放鹰信号引发了市场的不安和波动,投资者将密切关注未来美联储的政策走向,以及通胀数据和经济指标的变化。

美联储会议纪要的要点:

1. 金融市场和公开市场运作的发展:会议纪要显示,与会者对金融市场的发展和公开市场运作的情况进行了审查。他们注意到,尽管金融市场在过去几个月出现了一些波动,但总体上仍保持了相对稳定。公开市场运作的顺畅进行对于货币政策的执行至关重要,与会者对市场流动性的维持和操作执行情况表示了满意。

2. 工作人员对经济形势的审查:与会者审查了工作人员对当前经济形势的分析和评估。尽管存在一些短期因素影响经济增长,如供应链问题和劳动力市场紧缩,但工作人员普遍认为,美国经济仍在稳步复苏的轨道上。他们对未来几个季度的经济增长预期保持了乐观态度,但也强调了全球经济环境的不确定性。

3. 工作人员对财务状况的审查:与会者对工作人员对财务状况的审查表示了重视。工作人员对通胀数据和财务指标进行了详细分析,指出了通胀压力的上升以及一些财务领域的挑战。尽管通胀率有所上升,但工作人员普遍认为这种压力是暂时的,且通胀水平仍处于可控范围内。

4. 与会者对当前形势和经济前景的看法:会议纪要展示了与会者对当前形势和未来经济前景的看法。尽管存在一些短期风险和挑战,但与会者普遍认为,美国经济正朝着复苏的方向发展。他们对未来经济增长的预期保持了乐观态度,但也认识到经济复苏仍面临一些不确定性,特别是在全球供应链恢复和劳动力市场紧张方面。

5. 委员会政策行动:最后,会议纪要总结了委员会在本次会议上的政策行动。尽管当前并未做出利率调整等具体举措,但委员会一致认为,维持当前货币政策的宽松立场是适当的。他们强调了对通胀数据的密切关注,并表示将根据经济形势适时调整货币政策,以实现经济增长和通胀稳定的双重目标。

在会议纪要中,关于通胀压力上升和财务领域挑战的深度分析包括以下方面:

通胀压力上升:

原材料价格上涨: 与会者注意到,原材料价格上涨,特别是能源和工业金属等关键领域的价格上涨,对通胀构成了一定的压力。这可能源于全球供应链问题、生产能力受限和全球需求复苏等因素。

劳动力成本增加: 与会者讨论了劳动力市场的紧张状况,包括低失业率和工资上涨,这些因素也可能加剧了通胀压力。

需求推动: 会议纪要提到了消费者和企业对一些商品和服务的需求增加,这也对价格产生了一定的推动作用,加剧了通胀压力。

财务领域的挑战:

企业成本增加: 与会者可能指出,原材料价格上涨和劳动力成本增加导致了企业的生产成本上升,这可能对企业的盈利能力和投资意愿产生影响。

货币政策调整风险: 会议纪要讨论了随着通胀压力上升,央行可能被迫调整货币政策的风险。利率上升可能导致企业和个人贷款成本上升,进而对经济活动和消费产生影响。

财务市场波动: 与会者关注了财务市场的波动,尤其是股票市场和债券市场的表现,以及可能出现的投资者情绪变化。这种波动可能受到通胀预期和货币政策走向等因素的影响。

综合来看,通胀压力上升和财务领域的挑战可能是当前经济面临的主要挑战之一。这些因素可能会影响企业和个人的经济决策,同时也需要央行密切关注,并在必要时采取适当的货币政策行动来平衡经济增长和通胀稳定的目标。

根据会议纪要,与会者对当前形势和经济前景的看法包括以下具体细节:

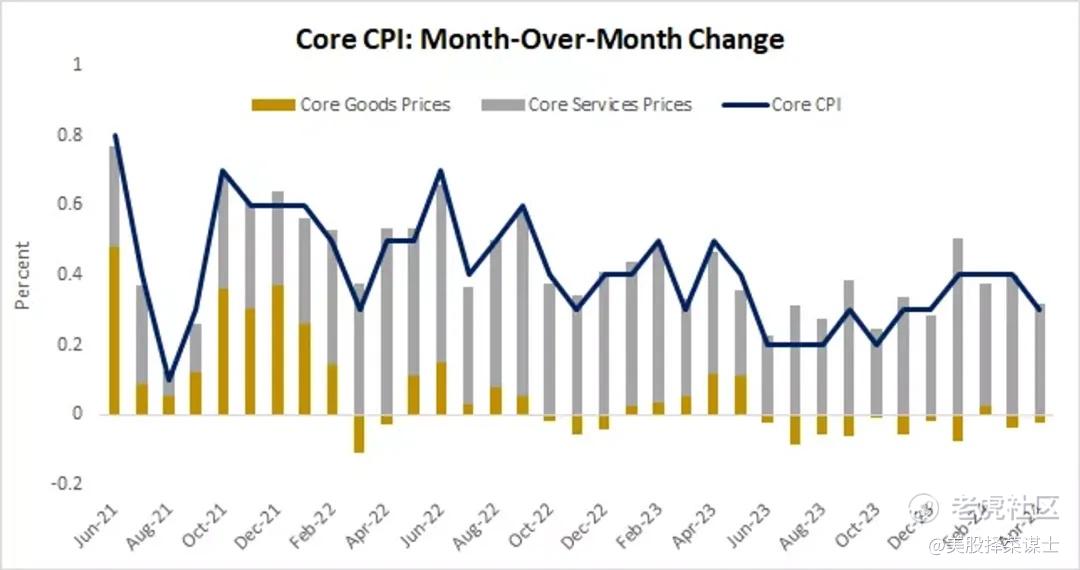

通胀状况:与会者指出,尽管通胀在过去一年有所缓解,但最近几个月缺乏进一步向2%目标迈进的进展。核心服务价格(不含住房)在第一季度上升,而核心商品价格也在数月内首次上升。住房服务通胀放缓的程度低于预期,主要因为市场租金的增长放缓没有完全传导至这一通胀类别中。

通胀预期和风险:多位与会者强调,他们高度关注通胀风险,并认为近期的通胀上升是广泛的,不能被过分低估。他们担忧高通胀继续侵蚀家庭购买力,特别是低收入家庭。部分与会者认为,由于市场租金增长放缓逐步传导,住房服务价格可能会逐渐下降,但这一过程可能会比较缓慢。

劳动力市场:与会者一致认为,劳动力市场状况依然紧张,尽管劳动力需求和供给的平衡有所改善。就业增长强劲,失业率维持在较低水平。工资增长虽有所缓解,但部分劳动力成本指标在最近几个月没有放缓迹象。移民增加和劳动力参与率提升,有助于缓解劳动力市场紧张。

经济活动和增长:与会者普遍认为,尽管第一季度实际GDP增速较2023年下半年有所放缓,但经济活动继续以稳健的步伐扩展。消费支出依然坚挺,尽管高利率对耐用消费品购买产生了压力。住宅投资在第一季度的增长也强于去年下半年。

消费和家庭财务状况:与会者讨论了家庭消费和财务状况,指出消费支出在第一季度保持稳健,这得益于低失业率和稳定的收入增长。然而,许多与会者预计消费增长将在今年放缓,因为工资增长预计会减速,且许多家庭的财务状况正在恶化。低收入家庭的财务压力尤为显著,信用卡和分期付款的使用增加,贷款拖欠率上升。

商业投资和前景:商业投资增长温和,高利率对固定投资构成了一定压力。然而,一些与会者报告称,企业在技术和业务流程改进方面的投资增加,提升了生产能力。政府支出对部分地区的商业扩展也起到了支持作用。

经济前景和风险:与会者对经济前景的看法充满不确定性,他们普遍认为,需要更多时间才能确信通胀正在朝着2%的目标迈进。一些与会者指出,全球经济增长放缓、国内商业房地产市场状况恶化或金融条件突然紧缩,都是潜在的下行风险。同时,他们也看到,技术创新和生产率提高可能带来经济增长的上行风险。(技术创新和生产率提高通常会涉及到各种领域的技术进步,包括人工智能(AI)、机器学习、自动化等。在会议纪要中提到的技术创新和生产率提高带来的经济增长上行风险,其中确实可能包括人工智能在内的新兴技术所带来的潜在影响。人工智能的应用可以提高生产效率、降低成本,推动经济增长,因此,在会议讨论中提及这一点是很可能的。)

Some participants suggested that the recent increase in productivity growth might not persist because it reflected one-time adjustments to the level of productivity or reflected continued elevated volatility in the data over the past several years. A few participants commented that higher productivity growth might be sustained by the incorporation of technologies such as artificial intelligence into existing business operations or by high rates of new business formation in the technology sector.

金融稳定性:与会者讨论了金融系统的脆弱性,特别关注银行部门的未实现资产损失、高商业房地产风险、对未保险存款的依赖、网络威胁和金融机构间的联系。他们还注意到,私人信贷市场的快速增长应予以监测,以评估其对整体金融系统的潜在风险。

通过这些具体细节,美联储会议纪要显示了与会者对当前经济形势和未来前景的全面评估,他们对通胀、劳动力市场、经济活动以及金融稳定性的看法,将指导未来的货币政策决策。

根据美联储会议纪要,工作人员对财务状况的审查具体包括以下细节:

市场利率和通胀预期:会议纪要显示,市场预期的联邦基金利率路径在2024年显著上升,市场参与者对2024年显著政策宽松的预期降低。随着市场对通胀持久性的再评估,所有期限的名义国债收益率大幅上升。市场基于通胀的不确定性仍然处于历史高位。

股票和债券市场:广泛的股票价格指数在会议期间略有下降,投资级公司债券的收益率差别几乎没有变化,而投机级公司债券的收益率差别则有所扩大。标准普尔500指数的一个月期权隐含波动率显著上升,这主要是由于地缘政治紧张局势的加剧,但仍处于适度水平。

短期融资市场:短期融资市场在会议期间保持稳定,隔夜逆回购协议(ON RRP)设施的使用量在这一期间大致稳定,主要反映了货币市场基金(MMF)转向国债的再分配速度放缓。未来几个月ON RRP的使用量预计会有所下降。

信贷市场:在国内信贷市场,借贷成本普遍上升,30年期合规性住宅抵押贷款利率增加,仍接近近期高位。信用卡新发放的利率在2月份略有下降,而小企业贷款利率在3月份上升,并保持在高位。商业和工业贷款(C&I)价格条款在2024年第一季度几乎没有变化,在过去几个季度有所收紧后,第一季度的贷款标准有所放松。

商业房地产(CRE)贷款:银行在4月高级贷款官员意见调查(SLOOS)中报告了进一步收紧所有类别的商业房地产(CRE)贷款标准。过去一年中,银行CRE贷款余额的增长显著放缓,反映了这一期间贷款标准的收紧,尽管第一季度CRE贷款余额的增长有所回升。

家庭信贷:尽管有一些最近收紧的迹象,信贷仍然对大多数消费者可用。符合条件的和政府支持的贷款对住宅房地产借款人保持开放。信用卡余额继续以稳健的速度增长,但许多SLOOS受访者表示,在第一季度进一步收紧了信用卡的贷款标准。汽车贷款的增长在1月和2月有所放缓,且银行报告在第一季度收紧了汽车贷款的标准。

信贷质量:尽管家庭贷款的信贷质量整体保持稳健,信用卡和汽车贷款的拖欠率在第四季度显著高于疫情前的水平。住宅抵押贷款的拖欠率在2月几乎没有变化。公司债和杠杆贷款市场的非金融公司借款的信贷质量总体上保持稳定。商业抵押贷款支持证券(CMBS)池中的贷款的平均拖欠率在3月略有下降,但仍处于较高水平。银行的不良CRE贷款(即逾期90天或处于不计利状态的贷款)比例进一步上升,特别是办公楼担保的贷款。

金融系统的稳定性:工作人员继续将金融系统的脆弱性评估为显著,但将资产估值的脆弱性评估为较高,因为许多市场的估值相对于风险调整后的现金流来说处于高位。房价相对于基本面(如租金和国债收益率)仍然较高,但按揭借款人中权益较低的比例仍然较低。商业房地产价格继续下降,特别是在多户和办公楼领域,这些领域的空置率仍然较高。

通过这些具体细节,美联储会议纪要中展现了工作人员对财务状况的全面评估,指出了市场利率、信贷市场、信贷质量以及金融系统稳定性等方面的变化和挑战。

根据美联储会议纪要,工作人员对经济形势的审查具体包括以下细节:

经济增长:在会议期间,工作人员对经济增长的展望略有调整,尽管第一季度的经济增长表现不佳,但他们普遍预计未来几个季度将会有所改善。他们指出,尽管经济增长放缓,但就业市场依然强劲,消费支出和商业投资也表现稳健。

就业市场:工作人员注意到,尽管失业率在一定程度上下降,但劳动力市场的供需矛盾仍然存在。他们指出,劳动力参与率的回升速度相对较慢,部分原因是由于供应链问题和劳动力匹配不足所致。尽管如此,就业市场持续稳固,失业率继续保持在相对低位。

通胀压力:工作人员对通胀压力的看法略有分歧,一些人认为通胀上升可能是暂时性的,与供应链瓶颈和能源价格上涨等因素有关,而另一些人则担忧通胀上升的持续性。他们表示将密切关注通胀数据,以确定是否需要进一步行动。

货币政策前景:在审查经济形势时,工作人员对货币政策的前景也有所讨论。他们普遍认为,目前的货币政策立场是合适的,但对于未来的政策调整可能会有一些不同意见。一些人支持维持当前政策,以支持经济的稳定增长和就业市场的进一步改善,而另一些人则主张逐步收紧货币政策,以应对潜在的通胀风险。

风险因素:在审查经济形势时,工作人员也注意到了一些风险因素,包括地缘政治紧张局势、全球供应链问题、金融市场波动性增加等。他们指出,这些风险因素可能对经济增长和通胀产生影响,并表示将密切监测并及时采取适当的政策行动。

通过对经济增长、就业市场、通胀压力、货币政策前景和风险因素等方面的审查,工作人员在美联储会议纪要中展现了对经济形势的全面评估,为未来的政策决策提供了重要参考。

根据上文提供的会议纪要内容,关于通胀预期与高利率维持时间,有以下具体表述:

通胀预期:会议纪要指出,与会官员对通胀预期的评估显示出一定程度的担忧。尽管一季度通胀数据不佳,但部分官员对通胀持续上升的可能性表示了关注。他们认为,需要更多时间观察通胀数据,以确定通胀降至目标水平的时间和方式。

高利率维持时间:官员们在会议上表达了对高利率维持时间的意见。纪要显示,部分官员认为,在当前经济环境下,需要采取更加审慎的态度,不急于降息。他们认为,高利率可能需要维持更长的时间,以确保通胀稳定在目标水平附近。

综合来看,会议纪要暗示了对通胀预期的关注,并表达了一些官员对高利率维持时间的看法,暗示高利率可能会保持更久的可能性。这些表述反映了央行官员对当前经济形势和通胀压力的担忧,以及对货币政策的谨慎态度。

【4月以后经济数据持续放缓,美联储也会相机行事】

在2022年,整体通胀达到顶峰,夏季期间在食品和能源价格飙升的情况下,整体CPI达到了高点。核心CPI则在9月份见顶,随着供应链开始恢复,投入价格开始放缓,并且美联储的限制性政策开始发挥作用。尽管受到大流行的影响,消费者价格达到了40年来的高点,但核心通胀飙升的显著驱动因素是二手车、休闲和酒店服务以及住房(房价和租金)价格的上涨。

至于CPI的基本趋势,整体核心CPI同比下降至3.6%,为三年来的最低水平。最近上行压力的来源主要是保险费,但上个月出现了一些减弱的早期迹象。此外,服务价格近期居高不下,在4月份有所回落,而商品价格在汽车和家居成本下降的推动下继续大幅下降。报告指出,庇护所仍然是美中不足的,价格有所放缓,但只是逐渐放缓。

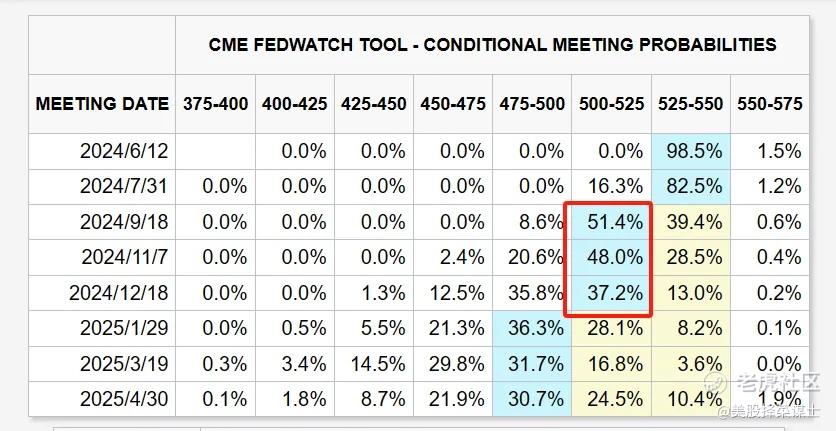

总的来说,由于服务价格的缓解,4月份核心通胀有所降温,这表明通胀压力可能在一定程度上得到了缓解。从降息预期来看,年内降息一次是目前CME的预期。

美联储会议纪要显示出了通胀和经济前景的分歧,给市场带来了更多的不确定性。未来,投资者需要密切关注通胀和经济数据的变化,以及美联储在这一背景下的政策调整,以便及时调整投资策略,规避市场风险。

全文完!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。