行情波动期,做好底仓管理更重要!

债市悄悄走牛,债基也跟着站上了C位。

Wind数据显示,截至4月底,年内1884只中长期纯债型基金平均收益1.58%,其中1879只实现了正收益,正收益比例达到99.73%。335只短期纯债基金平均收益1.24%,其中332只实现正收益,比例达99.10%。

(数据来源:wind,时间区间为2024/1/1-2024/4/30,仅统计今年之前成立的基金主代码。以上数据仅供参考,指数的历史业绩不预示其未来表现。基金有风险,投资需谨慎。)

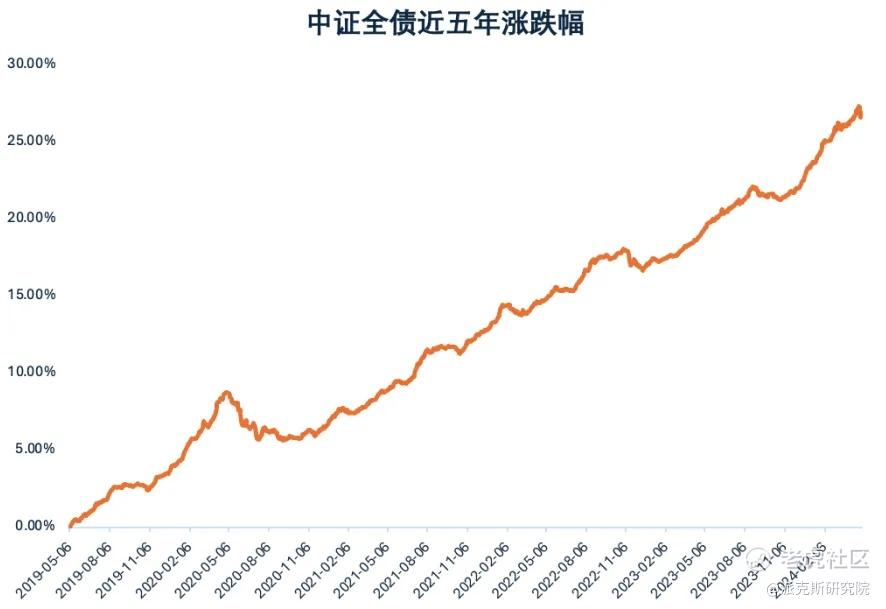

中长期看,债市收益十分可观,近一年、三年、五年分别涨6.60%、16.71%、27.21%。

数据来源:wind,统计区间:2019/5/1-2024/4/30,指数历史行情走势不预示其未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

在市场涨涨跌跌的轮动之中,如果配置一个优质的债券底仓,能给持有人带来莫大的投资助益和底气。

人生建议:不管行情如何,优先配好底仓,买优质债券类产品。

底仓配置好搭档,“温柔顾家”不操心

其实仓位管理绝对没有一个正确的标准,因为每个人的资金量,对亏损的承受能力,对投资的认知等等都不同,很难做到一个办法适用所有人。

但是就底仓配置而言,专业团队管理可以帮上大忙。

比如国泰同益18个月持有期混合基金(A类:010834;C类:010835),不妨从策略、持有期、基金经理等角度分析一下这只产品。

01

“泰”懂你!

在行情起伏不定的环境中,稳健、低波是很多投资者的首要追求,在这一点上,国泰同益18个月持有“泰”懂你,采取稳健的投资策略,以固收类资产投资为主。

众所周知,债券久期对纯债类基金产品收益的影响相对显著。一般而言,久期越长,债券价格的波动越大,利率风险相对越大。久期越短,债券价格的波动越小,利率风险也相对越小。

因此,在遇到市场利率变动时,久期越长的纯债型产品,其波动会相对越大。投资如水上行舟,顺势而为随机应变很重要,一位懂得利用久期,力求通过信用利差、期限利差、个券利差的波动来获取超额收益并且不过度承担信用风险的基金经理,显得尤为可贵。

国泰同益基金经理刘嵩扬,是北京大学金融学硕士出身,具备12年金融从业经验。刘嵩扬具备丰富的信用债投资研究经验,投资框架比较清晰:以信用债挖掘为主,通过信用利差、期限利差、个券利差的波动来力求获取长期稳定的阿尔法收益。

他先后管理的产品类型涵盖银行委外专户、基本养老、企业年金、公募基金等多种类型,历史管理规模 450亿元,投资风格稳健,信用债定价能力强,历史超额收益显著,对信用风险控制能力出色,所投资的债券从未“踩雷”,代表产品国泰合融、国泰丰鑫深得投资者认可。(数据来源:基金定期报告,规模数据截止至2024年3月31日。管理产品:国泰和融纯债,国泰丰鑫纯债,国泰农惠定开债(一年封闭)。)

如果说基金经理是为投资者遮风避雨的大树,那基金管理人,就是为人才生长提供营养的沃土。国泰基金历经两轮信用违约高潮的考验——2020年底的煤钢行业信用危机和2021年以来的地产信用危机,都凭借公司信评团队出色的风险识别能力,成功规避信用风险。过往成功规避的有永煤、华夏幸福、紫光系、世茂、融创等。

02

“泰”给力!

债券投资界有一名言,“在债券上,你赚钱很慢,亏钱很快。”想必大家都听过。比起一些权益类基金经理一招功成名就的高调,固收投资基金经理更像是“扫地僧”的角色,比起冲收益,他们更在乎的是积硅步而致千里,比起给力一阵子,更重要的是给力一辈子。

以刘嵩扬代表产品国泰合融纯债为例,策略上保持久期市场中性,同时利用各类利差波动的机会来运行alpha策略,力争创造超额收益。在这只基金上,刘嵩扬有几次经典的操作。

2022年一季度,他抓住了久期变化的时点,在1月中下旬减仓,3月下旬加仓,这些操作带来了比较突出的超额收益。二季度因为相对平淡,他在杠杆和久期方面偏向于中性谨慎的态度,通过持仓一些高评级的煤炭钢铁债券,也获得了较好的超额收益。

持续稳定的超额积累,带来了荣誉回报。截至2024年一季度末底,国泰合融A近3年业绩排名同类前8%,获得了银河证券、海通证券最新的三年期五星评级。除了业绩十分优异外,国泰合融纯债在2023年为投资者盈利3.16亿元,是2022年利润的55倍。

数据来源:海通证券、银河证券、基金定期报告、Wind;基金业绩数据截至2024/3/31。基金成立日为2019年12月26日,刘嵩扬自2020年7月10日起管理国泰合融纯债。评级数据截至2024年3月。国泰合融平均指wind中长期纯债型基金,排名指银河证券长期纯债债券型基金(A类)。利润部分:截至2023/12/31,国泰合融规模为85.05亿元;截至2022/12/31,国泰合融规模为26.23亿元,2022年实现收益0.54亿元,全年利润为0.06亿元。我国基金运作时间较短,过往业绩不代表未来表现,其他基金业绩亦不构成对本基金业绩表现承诺。

03

“泰”舒适!

从持有期角度看,国泰同益18个月持有可以辅助我们保存实力,有助于获得长期投资的正反馈。

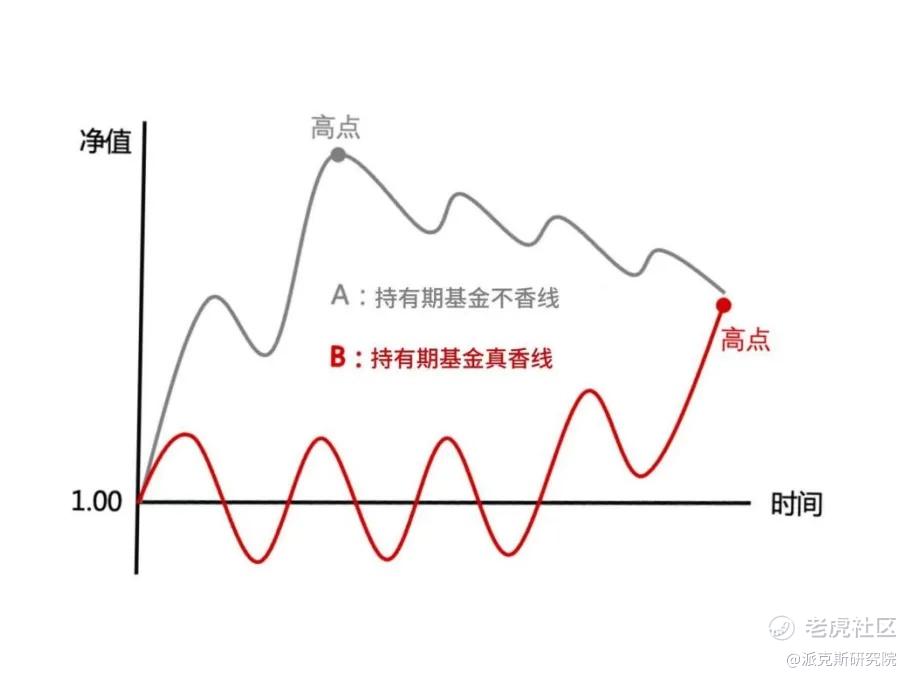

我们具体来剖析一下,先来说说投资持有期基金的投资体验是怎样的,以下面这幅图为例,有两条模拟净值曲线:灰色的净值走势A是有持有期基金投资体验“不香线”,红色的净值走势B是这类基金投资体验“真香线”,两者最后的净值都是一样的,但是走势区别很大。

图1,风险提示:以上信息仅为示意,非真实市场表现,仅供参考,不构成任何投资建议。上述假设旨在体现持有期基金净值走势不同时产生的投资体验差异,实际市场走势存在其他情形且无法预测,基金有风险,投资须谨慎。

理想的情况是:在A灰色曲线走到高点时,落袋为安。因为这只在基金产品净值很快创出了新高的情况下,后面都是在新高之下震荡和不断回撤,投资者的账户收益在被侵蚀。然而大多数投资者大概率都不太具备从高点精准退出的能力,侥幸的几次运气也很难复刻。

说这么多,其实观点很明确:持有期可以帮助投资者避免了在错误的时间点“上下车”,实现了用“几年的时间去等待最后上涨的几个月”。投资的过程中难免遇到市场回调,在低点耐不住寂寞赎回,就会错过净值修复后带来的收益机会。

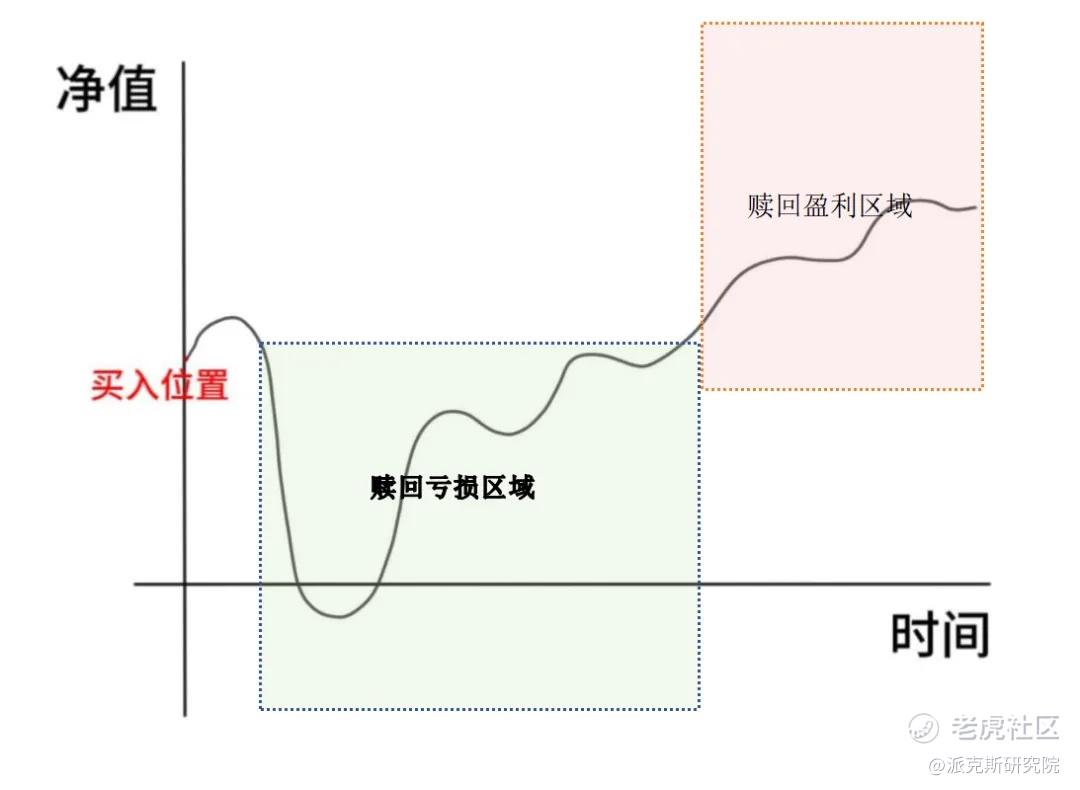

图2,风险提示:以上信息仅为示意,非真实市场表现,仅供参考,不构成任何投资建议。上述假设旨在体现持有期基金净值走势不同时产生的投资体验差异,实际市场走势存在其他情形且无法预测,基金有风险,投资须谨慎。

就像我们图2所表示的,净值一开始产生了回撤下行,如果在前期没管住手赎回,将产生亏损,但是在波动中最后走出了新高,在“赎回盈利区域”我们会相信其带来的好处,它使得投资者能够忍受短期波动,去做长期投资,有助于解决基金收益等于投资者收益的问题。

总结

展望后市,2024年上半年大概率仍处于温和复苏的经济周期位置,流动性处于中性水平。从基本面的角度核心关注居民资产负债表的修复情况,另一方面需关注后续是否有超预期政策出台,作为大类资产的切换点。当前阶段配置国泰同益18个月持有期混合基金,就像投资路上遇到了好搭档,不求轰轰烈烈,但求细水长流。而在这条路上,能够让你更从容地等待下一个投资风口到来。

注:国泰同益为混合型基金,理论上其预期风险与预期收益水平低于股票型基金、高于债券型基金和货币市场基金。本基金投资港股通标的股票时会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。投资有风险,投资者在进行投资决策前应仔细阅读本基金的《招募说明书》和《基金合同》等法律文件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策,以上内容不构成投资建议。

文中提及基金及全部同类基金自2019年至2023年业绩及业绩基准业绩如下:国泰农惠定期开放债券型证券投资基金(成立日期2019/03/20,业绩比较基准为中证综合债指数收益率,刘嵩扬自2020/07/03管理至今):2.85%/3.59%,2.19%/2.97%,5.75%/5.23%,2.09%/3.32%,5.68%/4.81%;国泰合融纯债债券A(成立日期2019/12/26,业绩比较基准为100%*中证综合债指数,魏伟自2023/06/02管理至今,刘嵩扬自2020/07/10管理至今):0.05%/0.17%,2.88%/2.97%,4.84%/5.23%,2.48%/3.32%,5.64%/4.81%;国泰丰鑫纯债债券型证券投资基金(成立日期2019/09/17,业绩比较基准为100%*中证综合债指数收益率,刘嵩扬自2020/07/03管理至今):0.72%/1.19%,1.52%/2.97%,5.47%/5.23%,1.78%/3.32%,5.51%/4.81%;国泰信利三个月定期开放债券型发起式证券投资基金(成立日期2019/03/25,业绩比较基准为中证综合债指数收益率,刘波自2023/04/24管理至今,刘嵩扬自2020/07/10管理至今):2.43%/3.51%,2.53%/2.97%,5.04%/5.23%,2.24%/3.32%,4.23%/4.81%;国泰兴富三个月定期开放债券型发起式证券投资基金(成立日期2019/07/26,业绩比较基准为100%*中证综合债指数收益率,胡智磊自2023/06/02管理至今,刘嵩扬自2023/07/05管理至今):1.67%/2.08%,3.16%/2.97%,4.40%/5.23%,2.50%/3.32%,3.66%/4.81%;国泰惠信三年定期开放债券型证券投资基金(成立日期2019/10/31,业绩比较基准为每个封闭起始日公布的三年定期存款利率(税后)+1.5%,刘嵩扬自2020/07/03管理至今):0.44%/0.72%,2.92%/4.25%,3.06%/4.25%,2.73%/4.25%,2.39%/4.25%;国泰聚盈三年定期开放债券型证券投资基金(成立日期2019/12/26,业绩比较基准为100%*中证综合债指数,刘嵩扬自2020/07/03管理至今):0.03%/0.17%,2.35%/2.97%,2.34%/5.23%,2.50%/3.32%,2.77%/4.81%;国泰瑞泰纯债债券型证券投资基金(成立日期2021/07/08,业绩比较基准为100%*中证综合债指数,刘嵩扬自2021/08/27管理至今):1.62%/2.78%,2.27%/3.32%,4.81%/4.81%;国泰信瑞纯债债券型证券投资基金(成立日期2022/11/15,业绩比较基准为100%*中证综合债指数,索峰自2022/11/15管理至今,刘嵩扬自2023/05/18管理至今,胡智磊自2023/08/25管理至今):0.39%/0.01%,2.95%/4.81%。国泰同益任职时间较短(任职时间2023/11/23),过往业绩暂不列示。数据来源:产品定期报告,数据截至2023/12/31。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。