过去35年美股市场的增长斜率

付鹏在FICC大类资产视频中提到:美国市场大类资产配置可以节省很多的人力和精力,最简单标普500ETF。

大部分人的收益来自这个斜率,来自股息分红、回购股票和企业盈利的增长,而不是来自投机性回报.

巴菲特也反复说标普500,标普500.

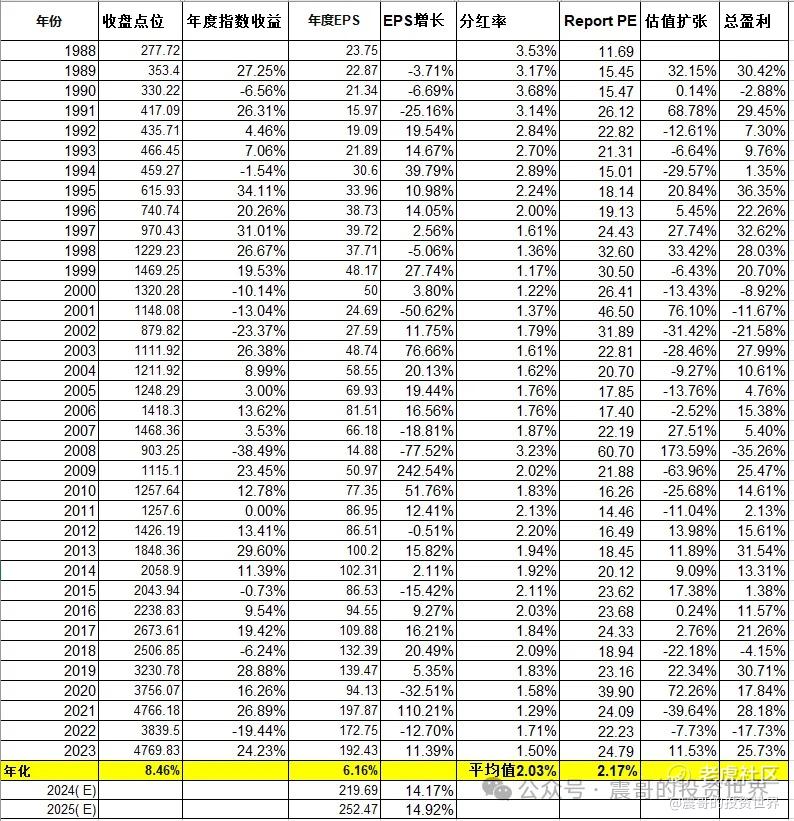

本篇文章将盘点从1988年到2023年35年的标普500指数收益率,盈利增长,分红和估值情况 (为什么从1988年开始:标普500官网提供的EPS数据从1988年开始),35年涵盖了2000年互联网泡沫,2008年经济危机,2020年疫情,基本说明了问题。

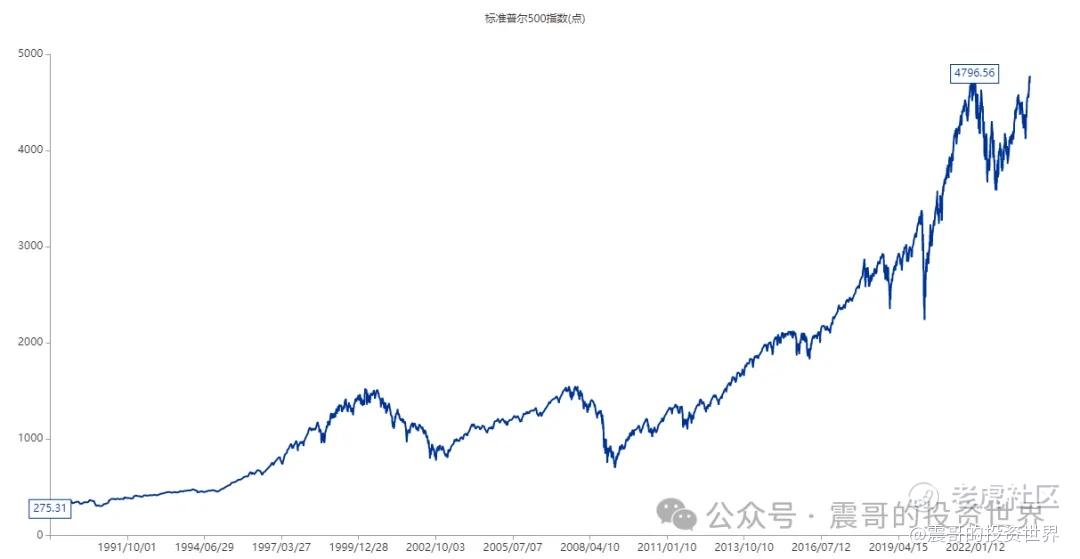

1988-2023年标普500收益率

(1)标普500从1988年底的277.72涨到2023年底的4769.83点,总共涨了17.17倍,年化涨幅8.46%。

(2)盈利增长:标普500 EPS从1988年底的23.75涨到2023年底的192.43点,年化涨幅6.16%,占指数年化涨幅的73%。也就是说标普500指数增长73%是盈利贡献的

(3)分红:平均分红率2.03%。加上EPS年化的6.16%,年化大概在8%左右,这个就是标普500的增长斜率。

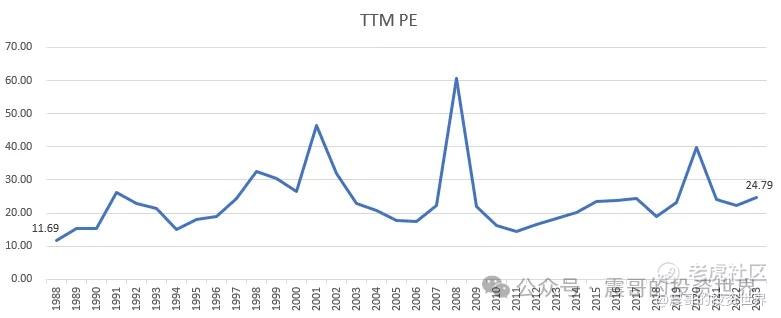

(4)估值增长:标普500 TTM PE从1988年底11.69涨到2023年底的24.79。年化估值扩张2.17%,占指数增长的27%。估值根据不同的坏境波动非常大:从年度曲线看最高60倍,最低11倍。估值扩张+盈利增长会带来双击

(5)分年度指数增长,EPS增长和估值扩张

总结

(1)从过去35年看,美股是一个高斜率市场,平均斜率(EPS年化 + 分红)8%左右。

(2)EPS是标普500盈利的主要来源,贡献了73%,盯着企业盈利是王道

(3)估值会根据不同情况波动,从10倍PE到60倍PE不等

(4)美股虽然是长期向上,但如果买在高点也很痛苦。从年末收盘数据看:

--1999年底1469点买入的,差不多到2012年才解套(忽略分红)。

--2021年买入的,到2023年解套

附完整数据

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。