瑞典银行有望发股息,隔壁家银行馋哭了。

戳上面的 蓝字 关注我们获取更多精彩内容!

“疫情”时期如何交易?加入群聊,同交易大神聊宏观,获取独家投行信号,体验同时与500位交易者头脑风暴的机会。本群已破400人,添加群管理员Stella微信:WEEX333 发送入群申请。

虽然瑞典地处欧洲,但是它并没有加入欧元区。而最近瑞典金融监管局传出的消息,在乐观的情况下,一些银行可以被允许支付股息。

消息一出,可是把隔壁英国和欧盟的“孩子”给馋哭了。

疫情伊始,欧洲的金融监管局要求:为了保证疫情期间的金融稳定,欧洲各银行在10月份前都不可以派发股息。消息一出,欧洲各银行股票开始了暴跌之旅。

投资者通常持有银行股以赚取稳定的收入,当然投资者也可以随时将资金放到科技股等高增长股票。没有了股息,银行股的吸引力瞬间失去了绝大部分。

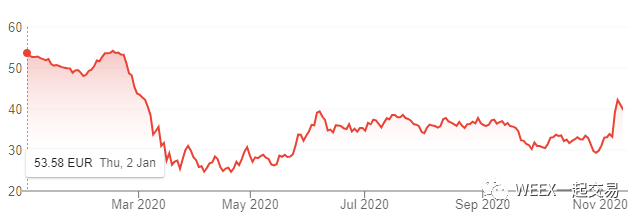

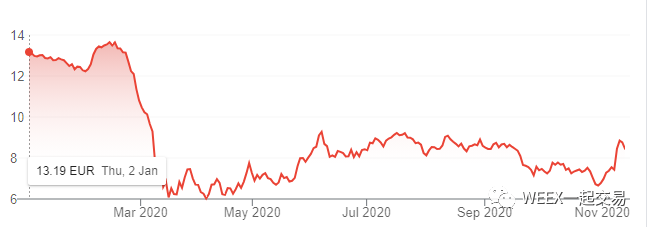

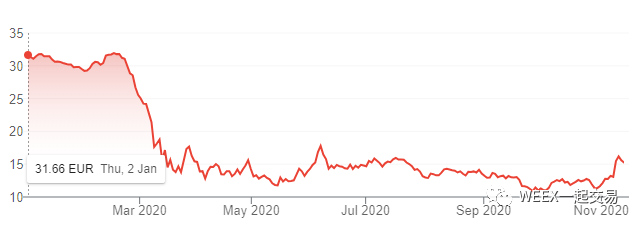

自英国央行和欧洲央行要求它们停止支付股息以来,英国和欧元区银行股的股价难看的不能再难看了。欧洲银行业的老大哥-汇丰银行,其股价从疫情前的近40美元,一度跌到17多美元,股价腰斩下,还多砍了一刀。而其他大行诸如法巴,法农,法兴,股价更是跌的惨不忍睹。

下面几张图,大家可以感受一下,下五图为欧洲五家银行的本年度股价走势。

花旗银行的罗尼特·戈斯说,这(停止派息)对于银行来说,弊大于利。如果银行股失宠,那么他们将很难再募集到资金了。

而现在,欧洲开始第二轮的封锁,但很多银行也交出了高于预期的业绩。因此,很多银行的老板们要求恢复股息。

11月11日,瑞典(非欧盟区)提议,如果银行能保证稳定盈利的话,可以恢复派发股息。

消息一出,可以馋坏了那些欧洲区的银行们,因为再不派股息,投资者们怕是要把银行股给遗忘了?

第三季度,欧洲银行的业绩好于预期,主要源于三个因素:稳定的收入,备用金下降和更健康的资本比率。

先讲稳定的收入。一些银行在疫情一开始,抓住市场机遇,大量买进债券和货币交易,从而实现收入的增长:

第二个因素:贷款损失准备金急剧下降。拨备的计算模型主要基于国内生产总值和失业预测。但最终的数据并没有预期的糟糕,因此银行无需大量增加备用金。同时,政府的持续支持使家庭和企业得以维持生计,因此坏账率好于预期。

当然,并非一切都是那么的美好。11月9日,另一家法国银行法国兴业银行表示将裁员640个工作岗位,主要是在其投资部门。加上西班牙桑坦德银行和荷兰ING公司最近几天宣布的裁员,今年裁员总数已超过75000人,预期将超过去年的80000人。

尽管如此,银行老板们还是希望给他们的股票投资者们派发股息,以慰藉他们受伤的钱包和小心灵。

监管机构面临艰难的选择。一方面,欧元区银行通过了欧洲央行最新的压力测试,这表明该禁令的实施过于谨慎。另一方面,监管机构担心,第二波疫情会使得新的政府支持推迟出台,派息禁令可能被延长。

欧洲央行估计,在严峻的情况下,欧元区的GDP在2020年下降超过12%,而在2021和2022年仅增长3-4%,银行的不良贷款可能达到1.4万亿欧元,远高于2007-09年全球金融危机和2010-12年的主权债务危机。

尽管瑞典(不在欧元区)暗示该禁令一段时间内还会存在。监管机构可能会将禁令延长一段时间,例如三个月。这样会使得许多银行要到5月份才派发下一笔股息,对银行股的股票来说,下跌的损失远超过股息。

今年3月份,欧洲最大的汇丰银行中断了其长达74年的股息派发。10月27日,汇丰银行的老板表示,它目前正在考虑分发“相对保守的”股息。

但是监管者们似乎还是对派发股息很保守。11月9日,在彼得森国际经济研究所举办的网络研讨会上,欧洲智库银行总干事安德里亚·恩里亚表示,他认为“停止支付股息”的“建议”会使欧洲各银行处于不利位置。

如果欧洲的金融监管局能够适当放宽股息派发的限制,那么可以预见的是,欧洲地区以及英国的银行股价将会受到极大的提振。

据预测,欧洲央行很可能在年末之前,宣布放宽派息限制,欧洲各大银行业的股价也是应声而起。

WEEX一起交易

WEEX333邀请你每天种草,陪你一起交易环球市场。我们只为你筛选有价值的交易机会。环球市场研报精华、精选投行购物车,5分钟一网打尽。12人豪华投研团队,每日遍览海外【顶尖投行、中行、建行】等机构1000余份研报,只干货,不废话。扫码添加群主Stella微信哦~

想轻松get投行内参策略吗?领取WEEX外汇交易时钟本月特惠福利,包年低至499元~ 长按 👆 上图二维码 👆 订购吧!

● 推荐 | 美联储的漩涡·名人,鲍威尔。

● 推荐 | QE虽好,可不要贪杯哦!

● 推荐 | 聊聊这个新来的大法官楼

戳下面的

原文阅读,

浏览更多宏观干货!

在看是鼓励~~~

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。