特斯拉公布财报后暴涨11%

4月23日周二美股盘后,全球市值最大的汽车制造商特斯拉发布2024年一季度财报。

尽管营收和盈利均低于预期,并维持2024年“明显更低的”汽车产量/交付量增速指引,但公司称将加速推出更廉价的经适车型,“打脸”前几日取消研发Model 2的媒体报道,盘后股价飙升8%。

有分析称,平价特斯拉Model 2的计划被视为实现马斯克销售增长雄心的关键。他曾在2020年表示,特斯拉希望到2030年销售2000万辆汽车,是全球最大汽车制造商丰田汽车当前销量的两倍。

财报电话会令其盘后股价进一步上涨且整体涨超11%。马斯克称,预计廉价车型将于2025年初便投放到市场,甚至不排除提前到2024年后期:

“那将是相当快的。下一代产品线将建立在现有生产线的基础之上,并不要求建设新的工厂。”

马斯克还释放乐观基调称,预计将于2025年年底之前销售人形机器人Optimus Humanoid Robot。

特斯拉周二收涨1.8%,周一曾跌3.4%至142.05美元,刷新2023年1月以来的15个月新低,在七日连跌期间累跌近19%,今年以来累跌近42%,是标普500成分股中跌幅第二深。一季度股价曾跌29%,为2022年底以来最大跌幅,也是公司2010年IPO以来的第三大季度跌幅。

财报发布前,华尔街分析师对特斯拉的共识评级为“中性”,目标股价175.67美元,较当前股价还有21%的涨幅空间。其中11人评级“买入”,3人推荐“持有”,4人建议“卖出”。

特斯拉营收和盈利连续三个季度逊于预期,营收创十二年最大降幅,利润腰斩

财报显示,特斯拉一季度营收同比下降9%至213亿美元,低于市场预期的223亿美元,既是2020年二季度新冠疫情扰乱运营以来的近四年里首次同比下滑,也是2012年以来最大降幅,较去年四季度的251.7亿美元环比下滑超15%,主要由于全球对电动汽车的需求放缓。

有分析称,此次营收的降幅甚至比该公司2020年的降幅还要大,当时归咎于疫情造成的生产中断。

特斯拉的利润端持续受到降价策略和投资AI等举措的挤压。净利润砍半、同比下滑55%至11.3亿美元,市场原本预期19亿美元。一季度调整后EPS为每股收益0.45美元,低于分析师预期的0.52美元,较上季度的0.71美元和去年同期的0.85美元均呈现环比和同比回落。当季营业利润同比下滑56%至近12亿美元,营业利润率从去年四季度的8.2%进一步降至5.5%。

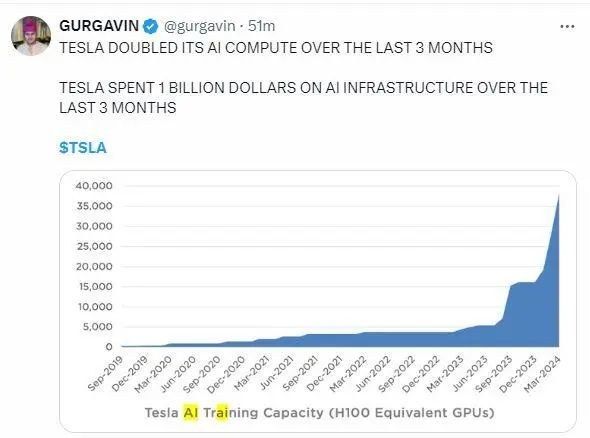

此外,公司的资本支出增至27.7亿美元,同比增长34%。一季度的自由现金流为负25亿美元,导致季末的现金及其等价物和投资环比减少了22亿美元,主要由于当季库存增加27亿美元和对人工智能基础设施的资本支出为10亿美元,未来几个月将继续增加核心AI基础设施能力。

此前便有人预测,其毛利率在一季度将出现自2017年初投产“平民神车”Model 3以来的七年最低水平。巴克莱和瑞银都认为自由现金流会“小幅转负”,这将是该公司2020年初以来首个季度现金为负数,还是在大举投资机器人出租车和更便宜新型电动汽车的关键时刻。

一季度特斯拉的汽车业务收入同比下降13%至173.4亿美元。能源生产和存储部门的收入同比增长7%至16.4亿美元,与同比激增140%的毛利润均创历史新高,储能部署量再创纪录至4.1 GWh;服务和其他收入同比增长25%至22.9亿美元。

重申今年车辆销量增长“显著更低”的悲观预测,但称将加速推出更廉价新车型

在业绩指引中,特斯拉重申“目前正处于两个主要增长浪潮之间(的平台期)”:

“第一个增长浪潮始于Model 3/Y平台的全球扩张,我们相信下一个增长浪潮将由自动驾驶的进步和新产品的推出引发,包括基于我们下一代汽车平台构建的产品。未来不仅是属于电动的,而且是自动驾驶的。

2024年,我们的车辆销量增长率可能会明显低于2023年的增长率,因为我们将致力于推出下一代车辆和其他产品。今年我们的能源发电和存储业务收入增长率将超过汽车业务。”

值得注意的是,特斯拉依旧维持2025年下半年开始投产“新车型”的承诺,并称将加速推出更经济实惠的车型以及专用机器人出租车Robotaxi产品。对上述“更经适新车型”的叙述,直接“打脸”了几天前有媒体对特斯拉已放弃研发起售价不足3万美元Model 2的报道。

财报声明称,一季度车辆平均售价下滑,对人工智能、电池升级和其他研发项目的投资导致运营费用增加,以及Cybertruck电动皮卡产量提升的成本、车辆交付量下滑等造成运营利润不振。

但原材料、运费和关税降低正令每辆车的单位成本逐季连续下降,在北美推出Autopark(自动泊车)功能也令FSD智能辅助驾驶系统的收入确认同比提高。

财报还透露,第一季度AI训练计算量增超130%,4月份单周生产超过1000辆Cybertruck,美国得州的Model Y产量升至历史新高、而且单位销售成本降至历史新低。公司预计中国市场的需求全年通常会得到改善,“当我们进入智利等新市场时,其中许多产品将由上海超级工厂供应。”

有分析称,特斯拉在今年头三个月在AI计算中投入了10亿美元,令其更像是AI公司而不是车企。

为什么重要?

继一季度交付疲弱、裁员和Cybertruck全面召回之后,周末的全球降价措施加剧了投资者日益增长的担忧。随着投资者情绪下滑和公司财务状况有所减弱,人们急需了解特斯拉当前和未来前景的最新情况,可以说,本次财报很可能是决定特斯拉近期命运的“十字路口”。

“大多头”券商Wedbush直言,周二的财报和电话会议对特斯拉和CEO马斯克都是“关键时刻”,甚至是该公司历史上最重要的时刻之一,将对股价产生巨大影响。在混乱的一季度之后,特斯拉需要安抚投资者,借机保证近期只是遭遇了“意外的减速带”,而不是衰退之路的开端。

一方面,特斯拉一季度的全球交付量与产量均低于预期,交付量同比下滑8.5%,是2020年以来近四年里首次同比回落,甚至低于分析师最悲观的预期,较去年四季度创新高的交付量环比跌去两成。叠加上周全球裁员至少10%的消息,都凸显降价未能有效刺激EV需求的困境。

同时,一季报前爆出特斯拉搁置研发不足3万美元最便宜Model 2车型、转而全力押注8月8日发布无人驾驶出租车(Robotaxi)的消息,均代表特斯拉的优先事项和增长策略正从进军更大众市场转向“全自动驾驶”技术,可能会影响到长期股东的构成,进而导致股价变动。

有分析称,特斯拉股价的逻辑长期以来一直基于对大众市场销售和无人驾驶汽车的未来预期,而不是当前的销售额和利润。因此,本次财报为投资者厘清下阶段发展方向和战略提供宝贵契机:

“目前,投资者除了在消化不断下跌的股价、令人失望的销售数据,以及将公司总部从特拉华州迁至德克萨斯州的有争议计划,还面临着另一个难题:特斯拉将凭借更廉价车型成为一家大型EV制造商,还是一家规模较小的自动驾驶技术提供商。”

德银指出,当前来看,特斯拉的未来似乎与“破解完全无人自动驾驶的代码”息息相关,这代表着“重大的技术、监管和运营挑战”。

最关注什么?

当特斯拉周二公布一季度业绩时,预计马斯克将面临分析师的严厉质疑,涉及销量下降、来自中国电动汽车制造商的竞争加剧以及特斯拉未来关键产品的命运。在股票暴跌后,投资者关注电动汽车需求、公司近期业绩指引和产品路线图布局。

投资者还想知道特斯拉是否正在发生重大方向转变。美国银行分析师John Murphy指出,2023 年底以来,人们对特斯拉的信心已经恶化,将重点关注与增长举措相关的管理层评论,特别是更廉价电动车Model 2倚赖的“下一代平台”、AI和全自动驾驶的机器人出租车Robotaxi。

在新市场方面,市场高度关注马斯克推迟原定的印度之行、在南亚建设工厂和投资芯片生产,以及墨西哥超级工厂的兴建和投产等话题,还想知道Cybertruck电动皮卡的销量情况。上周提交给监管机构的文件称,去年11月底启动交付以来,Cybertruck的销量并不高,仅不足4000辆。

华尔街怎么看?

全自动驾驶(FSD)的显著突破令马斯克可能将公司的未来押注于自动驾驶,特别是Robotaxi,因此暂时放弃开发和售卖更廉价电动车。然而,面对众多的监管障碍、高企的成本和自动驾驶技术尚未成熟的现实,Robotaxi可能无法支撑特斯拉的下一个增长阶段。

尽管高盛认为特斯拉仍是自动驾驶/ADAS技术领域的领导者之一,从长远来看,相信软件和数字服务可以成为其业务的重要推动力,但不少分析师认为,在电动汽车需求疲软的严峻挑战下,特斯拉现在转向无人驾驶的机器人出租车、而非更便宜电动汽车的策略充满风险。

评级“减持”的摩根大通称,特斯拉将一季度交付量失望归咎于红海冲突令运输改道和德国工厂涉嫌纵火袭击而停产等物流挑战不能令人信服,“上周特斯拉宣布大规模裁员,相当于人员产能的减少,这等于毫无疑问地表明,交付量下降是需求下降的结果,而不是供应受阻的产物。”

摩根士丹利曾在3月预言特斯拉今年会亏损,随后下调季度交付量预测。富国银行担心特斯拉正沦为“一家没有增长的成长型公司”并将评级下调至“卖出”。美国银行依旧相信更廉价Model 2会在2025或2026年推出,但也承认“由于电动汽车基本面疲软和围绕电气化主题的情绪不振,特斯拉股价一直面临重大压力,投资者将重点关注特斯拉的需求和未来增长计划”。

一直极力看好特斯拉的Wedbush指出,一季度交付量对特斯拉而言属于噩梦级别,接下来的几个月是至关重要的“岔路口”,在投资者耐心开始减弱,以及机器人出租车“并非短期内的增长解决方案”时,如果特斯拉不能提供新的战略前景,其股票将面临“更黑暗的日子”:

“虽然我们在特斯拉的历史中看到过更脆弱的时期,例如2015年、2018年和2020年,但这一次显然有点不同。许多特斯拉的长期信徒第一次开始放弃这个(高增长)故事并认输了。”

一季报前撤销“买入”评级的德银认为,特斯拉放弃更廉价电动车、转而“All in”无人全自动驾驶如果真是一种战略层面的“论点改变”,该股可能需要经历股东构成的潜在痛苦转变:

“之前押注特斯拉电动汽车销量和成本优势的投资者可能会认输出局,并最终被目光更长远的人工智能/科技投资者所取代。

然而全力以赴追求自动驾驶存在相当大的风险。8月发布机器人出租车绝不意味着该技术已经准备就绪,技术、监管、获取足够多的数据和运营方面的挑战可能会阻碍其商业前景。我们担心Robotaxi技术的开发存在相当大的执行风险,而且车队部署可能需要数年时间。

而原定于2025年投产的Model 2 推迟开发,则造成了在可预见的未来特斯拉消费产品阵容中没有新车的风险,这将在未来多年内对其销量和定价带来持续的下行压力。”

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。