薅客户羊毛,砍员工薪水,券商日子也难熬

继上周被媒体爆出集体降薪之后,4月9日,又有财经媒体报道:券商又“降息”了。

对内砍员工工资,对外砍客户保证金活期存款年利率,券商到底怎么了?

一两家调整,尚可理解,但是集体如此干,就不正常了!难道他们的日子过不下去了吗?这背后隐藏了什么真相?

01

降薪,向员工反向讨薪

(图中数据截至3月31日)

随着券商2023年年报陆续披露,券商公司员工薪酬情况也相继揭晓。在已发布年报的26家上市券商中,超一半券商2023年员工人均薪酬较上年度下降。

别惊讶,请托住下巴,还有更让你震惊的!

在集体降薪的队伍中,中金证券、国泰君安、中信证券、中信建投证券、华泰证券等等,这些国内券商巨头,赫然在列。

具体来看,中原证券2023年人均薪酬33.55万元,较2022年下降13.23%,降幅最大。

两家头部券商中金公司、国泰君安紧随其后,2023年人均薪酬分别为69.72万元、64.75万元,较2022年分别下滑11.34%、9.39%。人均薪酬较2022年降幅超过5%的还有华安证券、中国银河证券。

相较于2021年的数据,券业“降薪潮”的趋势更为显著。海通证券以40%的人均薪资降幅高居首位;招商证券、信达证券、中原证券、广发证券、中金公司的人均薪资幅度在30%左右;国泰君安、中信建投、中信证券的降幅则超过10%。

如果说,前面的降薪员工有权抱怨,但反向讨薪的可别抱怨,这是讨回违法违规所得的薪酬!

2022年8月,财政部下发《关于进一步加强国有金融企业财务管理的通知》。《通知》要求金融企业要建立健全薪酬分配递延支付和追责追薪机制,金融企业应当制定绩效薪酬追索扣回制度。

随后,诸如光大证券、中信证券、山西证券、首创证券、华林证券、东兴证券等,大部分均相继推出了薪酬追索扣回制度,对于违法违规的薪酬要追索扣回。

为何降?收入少了,硬性支出却多了,唯有降薪来填坑。

02

降息,挣利差保收入

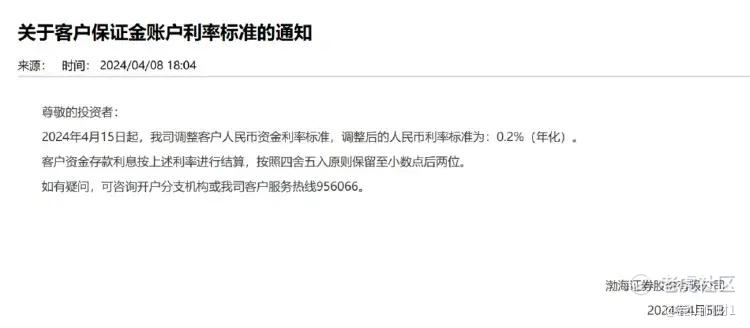

4月8日,渤海证券发布通知称,2024年4月15日起,公司调整客户人民币资金利率标准,调整后的人民币利率标准为:0.2%(年化)。客户资金存款利息按上述利率进行结算,按照四舍五入原则保留至小数点后两位。

这消息一出,在金融圈炸开了锅。非独渤海证券一家,至少还有多家券商也在近日发布了调整客户保证金账户利率的消息。

仅3月份,就有东莞证券、爱建证券、开源证券相继推出了“降息”政策。

据悉,投资者资金账户存款是指,投资者股票账户里面的可用资金,没有买股票的话,钱就在账户趴着,券商会按照活期利率给投资者结算利息。按照上述券商的公告,券商会按0.2%(年化)的利率标准来计算利息。

其实,在此之前,券商保证金利率已经经过了几轮调整,利率逐步走低,从更高一点到0.25%再到0.2%。比如信达证券、华金证券等,早在6月份去年就下调至0.2%。

尽管保证金账户存款利率下调对客户影响不大,调整幅度并不大,且客户保证金金额一般不大,且有些会购买理财产品,但是,对于券商来说,这个利差却不可小觑。

刚刚公布的某中型券商2023年年报显示,在财富信用业务中,“客户保证金利差收入等”收入是2.83亿元,占营业总收入的比重是4.45%。2022年,该项业务收入是2.82亿元,占比是5.28%。

从内部节俭降薪,再从客户下手薅羊毛,券商这是有多大的坑要填?

03

转型才是根本出路

哪来到坑?为何降薪、降息?

收入少了,硬性支出却多了,所以不得以而为之!

截至4月9日,26家已披露2023年年报的券商上市公司中,多大10家营业收入出现不同程度的下滑,其中降幅最大的华鑫股份,达到了惊人的86.32%;9家净利润出现下滑,其中幅度最大的海通证券,降幅高达84.59%。此外,营收净利双降的达到7家。

如果股市处于大熊市中,券商营收净利大幅下降,尚可理解,但当下属于震荡市,并不算“大熊市”,交投也算活跃。

虽然,IPO有所放缓或者说监管趋严,但并未暂停,包括上市公司再融资也在正常推进中。

那么,当前券商业绩下滑的根本原因在哪里?

对此,有分析认为,在市场环境不佳和监管政策变化的情况下,许多券商的传统业务如自营业务和其他非自营业务受到冲击,导致业绩下滑。

还有观点认为,受宏观经济环境和政策影响,券商在某些时期可能会面临客户交易量减少、资金净流出等压力,从而导致业绩下滑。

在麓山君看来,这些都是表面原因,实际上,更为深层次的是,整个行业正在上演一场深度变革中。

如今,券商早已不是过去“躺着就能挣钱”的时代了,通道作用也越来越弱化。那么,券商将何去何从?

今年春节前,东海证券网络金融负责人在朋友圈如此说道:“繁花总落尽,生长又一春。持续奔赴的业务型网金(网络金融业务),又一个新年,又一个增长点。”

网络金融,确实是未来券商转型的一个重要方向。在26家已披露年报的券商中,其实已有一个答案了——华泰证券。

华泰证券2023年业绩实现了营业收入净利润双增长,且增幅均超过了10%。华泰证券虽然在IPO业务中,排名行业第六,但是其自营和资管业务取得大幅增长,尤其是自营收入低基数下接近翻番。

根据年报信息,公司坚定推进FICC量化交易战略转型,持续推进业务数字化转型,FICC大象交易平台业务功能模块不断优化,CAMS信用分析管理系统在信用研究和定价交易上不断升级核心能力,权益交易业务方面持续完善绝对收益投资交易体系。

最值得一提的是,“涨乐财富通”月活维持行业第一(达到830.8万),股基成交保持行业头部地位。经纪业务方面在佣金费率下滑背景下承压,但成交额仍保持头部地位。

据前述东海证券网络金融负责人介绍,所谓的数字化转型,就是将大部分业务转型,包括机构、投顾、经纪业务都向,彻底代码化,从而实现业务增长几乎“零边界成本”。

比如以前投资顾问,最大服务半径300客户,而互联网化后,以直播短视频的方式,可以服务于万备以上客户。此外,随着新媒体的热潮,券商将实现IP化,内容化,矩阵化,将完全不是以往的传统券商。

七八年前,券商利用互联网导流,以华泰证券为代表,实现了日活逼近千万以上行业现象级APP,与此同时,还在向平台化发展,已实现了类似于支付宝、微信平台化APP。

与此同时,这也是中小型券商实现先现象级增长的最好时机,比如与互联网金融融合发展的平安证券,实现了客户从70万增长到2000万跨越式发展。

正所谓,客户在哪里,券商就应该在哪里。如今越来越多的客户向线上发展,那么,券商也要随之往线上发展。

在可以预见的未来,抖音、小红书、视频号将是券商IP资源争夺阵地。

来源:麓山侃财

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。