商管挖利,新希望服务2023年业绩亮眼

经历板块深度调整的物业企业,陆续给出2023年度业绩,部分物受因地产拖累呈现出增速放缓甚至亏损现象。其中, $新希望服务(03658)$ 凭借高质经营,实现业绩稳中有进。

物管行业深度调整,增速放缓业绩求质

如今,重回现金流模式、回归服务本质、强调有质增长已成为行业共识,而一向注重发展“物业+”业务、独立外拓能力以及习惯长期稳定回报投资者的新希望服务,展现出不俗的逆势成长能力。

2023年,公司营收总额同比增长10.7%至12.61亿元,归母净利润2.15亿元,归母净利率保持17.1%的行业中高位水平,经营净现金流更是同比大幅增长87.1%至3.35亿元,盈利能力、财务质量同步提升。

业绩亮眼的同时,持续高比例分红还在提升公司的资金吸引力。

公告显示,新希望服务2021年派息率为35%,2022年提升至50%,2023年建议宣派末期息每股人民币0.091元,连同中期股息每股人民币0.067元,全年共派息每股人民币0.158元,派息比率达60%。

其实,在增速放缓的大背景下,轻资产模式本就受市场青睐,而新希望服务这样偏向稳定增长、经营质量优异、资金安全的企业,再有持续高股息回报,尤其会受到关注。

通过“物业+”挖掘增利,提升客户粘性

不同于“旧物业”局限于传统的住宅“四保”服务,如今的“新物业”在原有的基础上,升级服务内容,包括增值服务、城市服务和智慧物业等,商业模式和业务布局发生大幅转变,越来越多的企业在“物业+”上探索服务的广度与深度。

近年来借助流量以及与业主的高粘性优势,与业主生活紧密相关的社区增值服务业务愈加丰富。2022年,500强企业社区增值服务收入同比增长2.1%至561.2亿元,占多种经营收入的比例为40.2%。其中社区电商、社区家政、社区美居装修2022年收入增速分别达到7.6%、14.0%、16.7%。

可以说,“物业+”能够打开整个行业的成长上限。

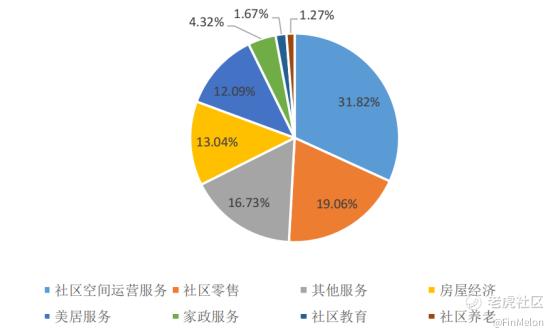

以社区零售为例,目前已经形成了社区团购和线上商城两种商业模式,2022年社区零售占社区增值服务收入的比重已达到19.06%,且50%以上的业绩来源于传统“三节”,节日礼盒、节日福利等是驱动零售业绩增长的主要因素。一旦物企社区零售破圈,能从各大电商、团购、本地服务巨头等手中分出一杯羹,即将带来较大的额外增量。

其次,是空间运营服务层面,作为2022年百强物企增值服务中占比最大部分,空间运营服务包括社区传媒、停车场及其他运营管理服务,这类服务易于开展,且不易受到宏观经济及房地产市场下行的影响,未来极具开发空间。

不过,与大多数物企不同的是,除了常规开展的各类增值服务外,新希望服务还是当前市场上少有的同时具备“物业+商业+生活+团餐”综合能力的物企,能在做精做深物业管理的同时,持续深度链接新希望集团,提供“物业+商业、物业+团餐、物业+零售、物业+集采”等多种形式的“物业+N”民生服务解决方案。

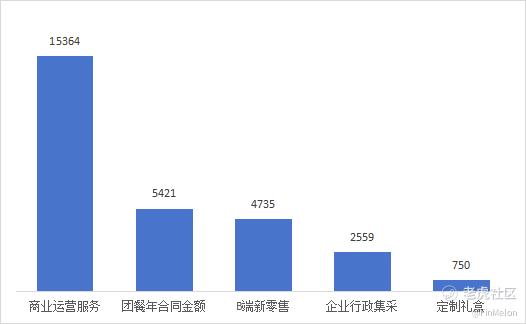

在团餐业务层面,公司一方面加强对B端物业项目的挖掘,适时进行服务推荐;另一方面,通过成熟的市场化团队,不断开拓优质新客户。截至去年底,公司在管团餐项目22个,其中50%为“物业+团餐”综合类后勤服务,单年合同金额达5421万元。

在其它“物业+”层面,公司为成都明宇金融广场、明宇大厦提供“商业+酒店+物业”综合服务,实现单年收入5900万元,净利润721万元,收益远高于单物业服务所得。

当然,“物业+”模式不仅在营收端有较大贡献,其人员复用也能显著降低人力成本。具体来看,可以通过标准化模式和统一管理平台,实现多项目即时管理,使得同一批员工能够服务于不同场景,从而减少因项目分散而导致的重复招聘和培训成本。

另外,新希望服务还通过数字化升级,持续推动管理更“精”、人员更“轻”、业务更“清”,进一步提升效率。当前,公司已在90多个在管项目中落地智慧门禁、智慧车场管理等,实现24小时平台客服、运营AI化、客户体验自动化闭环管理。以成都中鼎国际项目为例,落地系统后的第2个月,质量评分达到4.6分,提效又提质。

不仅如此,通过深度业务挖掘、有效的数字化运用以及高质量的管理创新,公司进一步降低管理费率,2023年以13.4%的管理费效比,较去年同期再下降2.2个百分点。

此外,凭借精准且优质的服务能增加投入产出价值,也能进一步增强客户粘性。

新希望服务·中鼎国际项目就是典型的“物业+商业+团餐+生活”多类场景覆盖案例。2023年,中鼎316开街,开业率达到78%,为周边商务客群提供了丰富的社交场景;中鼎食堂,日均服务可达1500人次左右,月均宴席接待约30次,满足上班旅安心普惠的就餐需求;生活方面定制礼盒、牛奶自提等,满足企业集采及常用品零售需求;物业服务则保障大楼的正常运行,连续多年客户满意度95分以上。

综合而言,通过“物业+”的提供,实现业绩质量与客户满意的双效提升。

区域深耕,聚焦高能级城市

前文可知,当前市场环境下,物企可转换的合约面积减少,加强第三方外拓成为物企保持市场竞争力关键。

据中指研究院发布的《中国物业服务企业新增合约面积TOP50》数据显示,2023全年TOP50企业新增合约面积约17.68亿方,较去年同期下降26.09%,其中新增合约面积、新增第三方拓展面积及新增关联方承接面积同比分别减少25.85%、19.37%及22.02%。

受全国房地产开发投资增速持续下滑的趋势,预计2024年关联方交付仍将继续减少,而选择区域深耕的物企或能获得更稳健的长远发展。

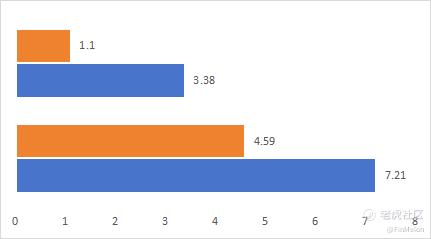

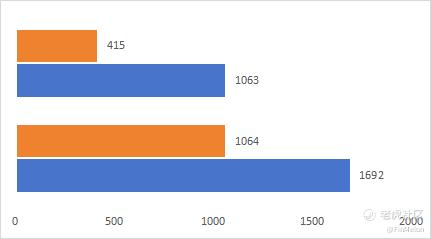

之于新希望服务而言,重点选择以成都为主的西南及华东高能级城市进行深耕,且已获得成效。2023年,公司在这两大区域的管理规模及营业收入,均占总规模和总营收的8成以上。

细分来看,公司于西南的营收为7.21亿元,占比57.2%;其中成都贡献4.59亿元,总比重达到36.4%,且管面中45.8%来自于独立第三方。华东区域收入3.38亿元,占比26.8%,同比增长19.6%。

得益于这样的深耕策略,新希望服务可不断提升知名度与品牌影响力。尤其是成都,既是国家重要战略级城市,经济发展迅速,人口增长稳定,房地产市场相对活跃;同时,作为大本营,公司在此拥有丰富的资源和成熟的产业链,理解当地文化与居民需求;此外,公司还与当地的其他国资平台合作,扩展市场份额,2023年即完成对锦官新城物业的收购,并与武侯国有资本、经开园区投资等成立合资公司,获取到双华数字产业园、铁佛公园等优质项目。

围绕“融投管退”,把握商业运营机遇

当前,我国城市发展进入城市更新重要时期,小体量商业重新成为热点,蕴含着较多的商业运营新机会。

基于过往经验及市场机会,新希望服务围绕“融投管退”进行商业组织设置。报告期内,公司在管14个商业轻资产项目,平均出租率87.7%,主要布局于成都、昆明等城市,覆盖专业市场、商业街区、产业园区、写字楼等消费场景,全年共计贡献收入1.54亿元,同比增长30.1%,毛利率达60.2% ,有望为公司业绩增长再添强力驱动。

此外,中短期上游地产的政策催化近期受益于白名单、物业贷等融资端利好驱动,关联地产企业的信用预期得到修复,有可能带动物业板块行情回暖。凭借深挖“物业+商业+团餐”、区域深耕策略,新希望服务验证了其业绩持续增长趋势和经营现金流不断优化能力,有望迎来市场资金的不断青睐。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

现在这金融市场,这样基本面稳妥的企业比较靠谱

这公司跟那个卖猪饲料的企业是不是有什么关联?

均线共振,已经走出了右侧交易的趋势

5倍多的市盈率,给人的感觉很稳