稳了!下周,继续涨

本周,上证指数涨幅0.28%,已连涨5周。主要宽基指数以上涨为主,中小盘相对占优;行业层面,红利板块成为血包,逆势收跌,顺周期板块和新质生产力主题持续表现。

一周来看,万得全A涨幅2.03%;中证A50、沪深300、中证500、中证1000和中证2000涨幅分别为1.39%、0.71%、1.95%、3.45%和4.44%。小盘风格明显跑赢。

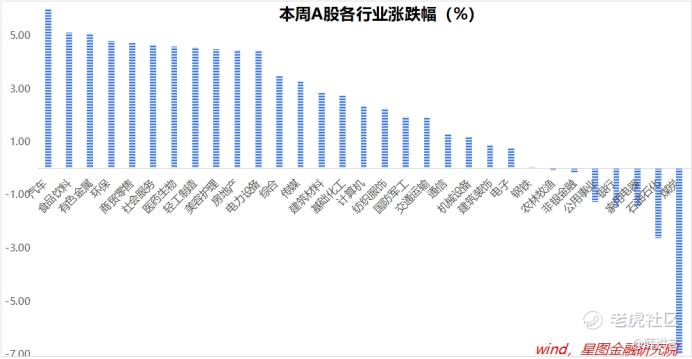

行业层面,汽车(6.09%)、食品饮料(5.12%)、有色金属(5.08%)、环保、商贸零售、社会服务等领涨;煤炭(-7.24%)、石油石化(-2.6%)、家用电器、银行、公用事业等逆势收跌。煤炭成为最大血包。

成交金额看,本周两市日均成交额超过万亿,活跃度较高。北向资金净流入328.2亿元,创去年8月份以来新高。2024年1月22日以来,北向资金已累计净流入1021亿元。

板块层面,年内超额收益明显的红利板块迎来调整,其他各板块轮番表现。

中证红利指数周内下跌2.78%,资金开始流出,不过年内累计涨幅仍有8.07%,有明显的超额收益。对红利板块,下跌本身会提高板块吸引力,在中长期资金持续入市背景下,红利板块支撑较强,向下调整空间有限。

不过,随着市场情绪持续回暖,接下来的行情中,红利板块大概率要退居二线。继续看好顺周期板块和新质生产力主题的演绎。

先看顺周期板块。3月5日,政府工作报告明确了5%的经济增长目标。相比过去两年4.1%的GDP平均增速,2024年增长5%,预示宏观基本面迎来拐点。宏观基本面拐点来临时,顺周期板块通常会成为领涨主线,以银行、白酒、能源、资源、建筑材料等为典型代表。

除三大工程驱动的资源、建筑建材外,大消费也是典型受益者。一方面,传统基建增量空间有限,更多财政资金将从投资领域转向消费领域,无论是改善社会保障还是加大消费补贴,消费领域都会受益;另一方面,基本面反转提振居民收入和消费信心,利好消费板块。食品饮料、家用电器、新能源汽车,都有表现机会。

银行、证券、保险也是典型的顺周期板块。现阶段受地产拖累,顺周期逻辑演绎不顺畅,后续地产预期一旦好转,大金融板块的上涨弹性最值得期待。

再看新质生产力。在政府工作报告中,“大力推进现代化产业体系建设,加快发展新质生产力”被列为2024年十大工作任务之首。后续,相关产业政策相继落地,“新质生产力”主题行情有望在资本市场中持续发酵。

落实到产业层面,新质生产力现阶段以战略性新兴产业和未来产业为主要载体,包括但不限于新一代信息技术、智能网联新能源汽车、高端装备、新兴氢能、新材料、创新药、生物制造、商业航天、低空经济、量子技术、生命科学等新领域。

新质生产力涉及领域比较广、比较新,个股很难把握,更适合以指数的形式进行布局。就A股主要的宽基指数中,科创100指数是较好的映射标的。

科创100指数选取科创板中市值中等且流动性较好的100只证券作为样本,比科创50市值更小,且行业更分散,弹性更好。当前,科创100指数前五大行业为医药生物(30.3%)、电子(18%)、电力设备(14.6%)、计算机(11.9%)和机械设备(8.7%),合计权重83.5%。

就下周来看,稳增长、调结构各项政策密集落地,指数层面大概率仍会震荡上涨。行业层面,受年报扰动,或缺乏明确主线。对投资者来说,应以不变应万变,基于中期逻辑选定标的,耐心持有,直至行情走完。

附:市场热点点评

1、证监会集中发布四项政策文件,A股改革提速

周五收盘后,证监会集中发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》、《关于加强上市公司监管的意见(试行)》、《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》以及《关于落实政治过硬能力过硬作风过硬标准全面加强证监会系统自身建设的意见》等4项政策文件,标志着A股改革提速。

四项政策文件,与此前吴清主席两会记者会上的主张“证监会要做好入口监管,企业IPO不能以圈钱为目的,要全力把造假者挡在资本市场门外”一脉相承,与建设“一个基石”和“五个支柱”的工作要求一脉相承。一个基石是指高质量的上市公司,五个支柱则是指更合理的资金结构、更完善的基础制度、有效的市场调节机制、更优质的专业服务和更严格的监管执法。

投资者是市场之本,上市公司是市场之基。2024年以来,证监会旗帜鲜明地提出以投资者为本,夯实上市公司质量就成为重中之重。

资本市场改革提速,对A股中长期牛市行情的意义不需赘言。短期看,围绕资本市场改革主题,下周券商板块或有表现机会,带动市场情绪继续回暖。

2、2月金融数据不及预期

周五收盘后,2月金融数据发布,不及市场预期。

2月社会融资规模1.58万亿元,低于市场预期值2.42万亿元;其中,新增人民币贷款1.45万亿元,与市场预期值1.43万亿元接近。

1-2月数据看,社会融资规模增量累计为8.06万亿元,比上年同期少1.1万亿元。其中,对实体经济发放的人民币贷款增加5.82万亿元,同比少增9324亿元;政府债券净融资8958亿元,同比少3320亿元;企业债券净融资6592亿元,同比多1293亿元。

就人民币贷款结构看,1-2月,新增居民短贷-1340亿元,同比少增2899亿元;新增居民中长贷5234亿元,同比多增2140亿元;新增企业短贷1.99万亿元,同比少增985亿元;新增企业中长贷4.6万亿元,同比少增100亿元。

社融及贷款数据不及预期,可能会对下周初市场情绪产生负面影响。尤其是银行板块,首当其冲。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。