每10年的长趋势投资主题轮动

在现代资本市场中,每十年都有一个重要的投资主题。

每个10年,不同的资产类别、行业或地区都会在长达10年的时间内吸引投资者,推动资产的投资回报并跑赢市场其他类别。

每十年的投资主题轮动

这些定义十年的主题往往是多种因素共同作用的产物,包括宏观经济环境、地缘政治、货币政策或其他结构变化(如技术颠覆)。

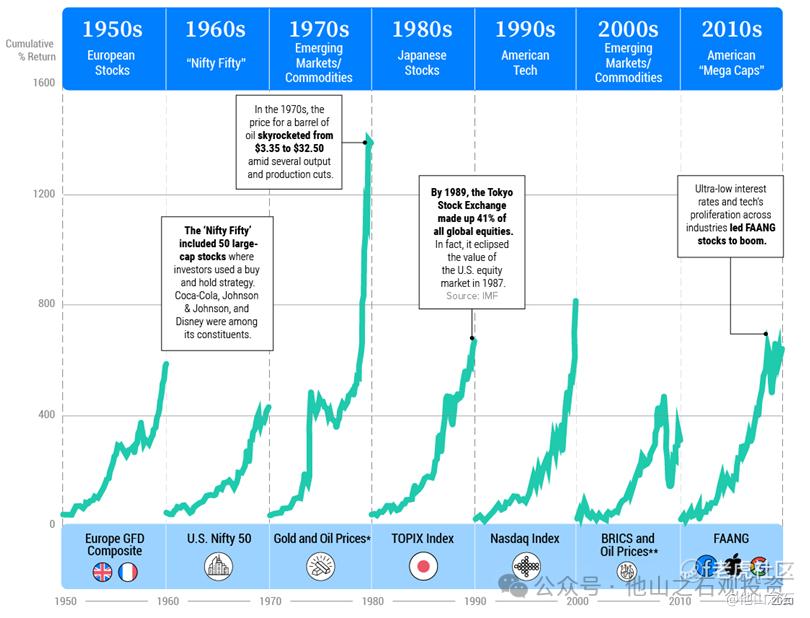

以下是自20世纪50年代以来的主要投资主题,每个主题在每个时期的累计回报率至少为400%:

1950年以来的每10年投资主题

(图表来源:摩根士丹利资产管理公司)

20世纪50年代,欧洲股市在战后复苏期间出现了繁荣。随着欧洲变得更加一体化,企业和政府的大量投资推动了市场的良好趋势。

在20世纪60年代,投资者涌入“漂亮50”的蓝筹股,包括强生、迪士尼和可口可乐等公司。主要前提是,从长远来看,这些公司具有强大的特许经营权,将带来高回报。然而在1973-1974年熊市期间,漂亮50的股票暴跌。

在20世纪70年代,由于石油减产和减产,石油价格从3.35美元飙升至32.50美元,大宗商品以及新兴经济体的石油和黄金出口国在市场占据主导地位。

在20世纪80年代,日本股市大幅上涨。1989年,东京证券交易所一度占全球股票市值的41%。而就在它超过了美国股市的价值的两年后,日本市场就遭遇的崩盘。

崩盘的部分原因,是美国强劲的经济增长,吸引了投资者的目光。美国科技股在整个20世纪90年代蓬勃发展。尽管许多高科技股票在2000年的崩盘中消失了,但其中一些股票至今仍保留着。高通公司是做为一家半导体公司,1999年增长了2620%。亚马逊和思科也是那个时代的幸存者。

2000年代,投资者从增长型资产转向大宗商品和新兴市场,这一次是金砖四国——巴西、俄罗斯、印度和中国占据了市场的主导地位。

2010年代,随着科技在无数行业应用激增,FAANG股票上涨。

未来十年

每一个十年的投资机会都是由长趋势的投资主题来定义。主题从历史上看,会在全世界的各类资产类别轮转。未来10年的主题机会来自哪里?

有些人认为是美股。诚然现在的加息周期结束,以及美国持续的牛市让投资者的眼光聚焦于此。然而,对于现在关注度最高的美股,2020这10年将会遇到的问题是:

规模:美国股市规模占全球总份额的43%,但美国经济产出仅占全球26%。这之间出现巨大的脱节。

估值:美股与其他市场的估值有明显差异。与世界其他地区相比,美国股市处于100年来的最高相对水平。

纵观资本市场关注的各种投资主题,有3大主题是许多投资者持续关注和认可的。

1. 资源稀缺

目前,人类社会能够运行的能力取决于从地球上提取燃料、食物、水和其他自然资源的能力。全球人口的增长和人均收入的增加给某些领域的有限资源带来了压力,而人类经济中的气体排放对气候的影响使这一状况变得更加严峻。资源稀缺给资源效率创新带来压力,资源效率创新渐渐成为经济增长的动力。

2. 去全球化

(去)全球化正在成为重塑经济秩序的过程,这种秩序是在上世纪最后的几十年和本世纪开始的几年演变而来的。在此期间,企业和政府跨境合作,使供应链更加高效。从发达国家到发展中国家,制造业和其他技术领域的巨大变化降低了运营成本,提高了利润。这种情况现在正在改变。西方的政治动荡、中国经济崛起为美国的有力竞争对手、全球疫情和俄乌战争都暴露了全球化经济的脆弱性。企业开始更重视稳定的供应链,而不是高效的供应链。

3. 服务型经济

在发达国家和发展中国家,与制造业和农业相比,服务业在经济中快速发展。这在一定程度上是城市化伴随着教育水平、竞争力和专业化水平的日益提高的结果。虽然服务经济的大趋势对于经济发展非常重要的,有巨大的有影响力。

这几个主题下,都可能会产生可观的投资机会。但在近期,尤其是大选年临近,全球化和资源稀缺将成为政治和经济议程的首要问题。这些主题以及其他主题的发展,也将成为他山之石不断深入探究的主题。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。