雪球变成了雪崩,是什么惹的祸?

元月21日周一,A股大跌2.7%,有传言这跟雪球产品暴雷、导致股市雪崩有关,更有甚者一度传出:江疏影买入雪球产品敲入爆仓,几个亿血本无归,说什么的都有。

但是有一点可以肯定是,雪球滚崩了。

注意,此雪球和那个雪球基金平台不是一个东西,只是名字相同,我当时看到的时候,也恍惚了下。

我们今天来聊下它到底是什么?

为啥会爆掉呢?

有什么规避的方法吗?

01

先来看一下这个雪球产品

雪球本质是一款较为复杂的金融衍生品,它一般会有挂钩的标的,这个标的可以是指数,也可以是个股,产品期限以12个月-24个月为主,中间会设定期初价、敲入价和敲出价以及观察期,而最终搏的就是年化的票息。

在观察日中,标的价格>期初价格,那么就是敲出;

而标的价格<期初价格*75%,那么就是敲入。

敲出,产品则提前终止,就可以算钱了;

敲入,则产品继续,如果到期了仍敲入,可能就产生亏损。

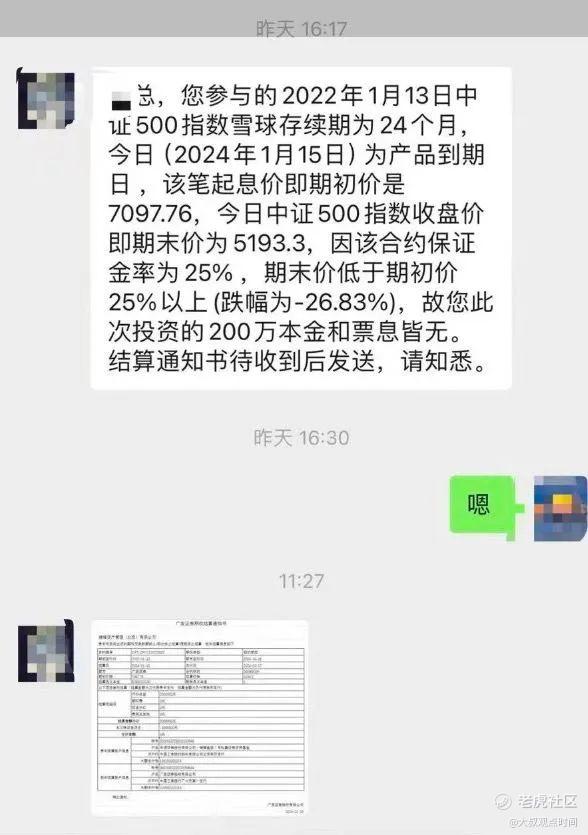

网上广为流传的聊天记录,一位“汤总”被告知,因为中证500指数下跌,其参与的到期雪球产品期末价低于期初价75%,导致“汤总”200万的本金直接打水漂。

从聊天记录我们可知:

2022年1月13日,汤总购买了雪球产品,挂钩中证500,期初价格设定的是中证500当日收盘价7097.76,而敲出价是期初价*100%,而敲入价为期初价*75%。

也就是说,如果汤总想要获得收益,中证500指数至少不低于5323.32。

但是,两年的时间里面,中证500虽然波动不止,但是处于下跌区间,24个月,就是1月15日到期,当天中证500指数收盘5193.3,下跌幅度达到26.8%,到期敲入。

大家看到这里,是不是觉得和卖Put比较相似。

是的,是有相似之处,我们来看下,什么是卖put?

02

关于卖put (看跌期权)

其实put也是一种金融衍生品,也有挂钩的标的。

这个标的可以是指数,当然也可以是个股。

看跌期权(Put)是一种金融合约,卖方向买方收取一定的费用,赋予买方在预定日期或之前以设定价格出售特定股票的权利,但没有义务必须出售。

当股价跌到一定程度,卖方则在预定日期或之前,必须有义务以设定价格买入特定股票。

这个时候,卖方非常有可能就会产生亏损。

我们用卖特斯拉(TSLA)的PUT举个例子:

2023年10月10日,当TSLA为264时,我们卖出10/13 252.5 put。期权到期日10/13 ,当 TSLA 为 251时,低于strike,我们以 252.5 的价格买入 TSLA。持有TSLA到现在209的股价,有账面亏损17%,没有卖出股票。

03

比较雪球产品和卖put

是不是看到这里觉得卖Put和雪球产品这两个东西又像,又不像了?

像也很正常,因为他俩的本质一个东西,简单点说就是:

卖保险

只要挂钩的指数或个股不跌破strike,卖保险方就稳稳地把保费装到口袋里。

一旦指数或个股跌破strike,那么卖方就有义务买入指数或者个股,大多数情况下,会有亏损。

你可以这样想下:

假如你是个保险公司,天天卖保险,赚的保金,赌的就是大多数投保人平平安安,啥事没有。

正常年份,的确是这样,这也是现在这么多保险公司活得特别好的原因。

那么,一旦出现比较倒霉的年份,比如大洪水,大火灾或者等等极端事件,如果只有一两起,也还好,但是要1年365天,其中200天都这样,保险公司也受不了,但是根据合同,它又必须要赔付,等到它无力赔付的时候,保险公司就要破产了,这种情况放在金融产品里,就是暴雷了。

所以,无论是雪球这个产品还是卖put ,或者卖保险,都是:

收益是有限的,但赢的概率很大;

亏损是无限的,但输的概率很小,但一旦输了,可能倾家荡产的那种,就像雪球这种直接变雪崩了。

不像的地方是什么呢?

或者说我们卖特斯拉的PUT和雪球产品的区别是什么呢?

我觉得有两点:

第一点,也是我觉得区别最大的一点是在于杠杆。

汤总买的产品除了到期敲入,还加了杠杆,25%的保证金,也就是4倍杠杆,也就是说,汤总撬动的是800万的产品,亏损额已经超过了本金,所以汤总的200万也就直接归零了。

当然,如果汤总没有加杠杆,本金还能回来拿回140多万。

我们卖TSLA put,没有杠杆。

期权到期日,我们有足够的现金在账户上,等着买入股票。

第二点:期限大不同。

汤总买的产品期限长达两年,这个风险是超级大的,有个词我觉得特别适配这种金融产品:夜长梦多。

别说两年,就算2个月变数都很大。

我们卖TSLA的例子,只有三个交易日,风险敞口就小多了。当然一般我们卖put的期限会长一些,两周到三个月不等,可是比汤总的两年要短多了。

04

总结

雪球产品,不能说不好,只是和现在的市场不太适配,它更适合市场波动不大的情形。

这种产品本来就是赚长期的收益,一旦牛市,产品提前敲出,能赚到的有限的收益。即使市场下跌,只要波动不大,没有触及敲入价,也还能赚取更长时间的收益。

卖put或者雪球产品,会不会造成雪崩,主要有2点:

第一:熊市出现,产品长期敲入,到期后会产生与挂钩标的的相应损失。

第二:杠杆有多大。杠杆太高,如果股价跌幅超过券商的保证金,就可能在最差的时候被迫平仓,本金尽损。

如果没有杠杆,虽然熊市被迫买入股票,只要标的足够好、长期的基本面足够强,这次输的钱会从长期股价增长上赚回来。

可是对于一般的个人投资者,我们还是建议还是远离这种金融衍生品吧。大波动的市场里,被放大的风险不是自己可以应对的。

当然,你说我就想试试,那么就去买个call吧,俗话说得好:

没事买个call,就当摸彩票;

有空搏一搏,单车变摩托。

买call相对简单点,你可以理解为:买保险/买彩票,

收益是无限的,但赢的概率很小;

亏损是有限的,但输的概率很大,

买call大概率亏小钱,小概率赢大钱,要是真的,非常,特别想感受下这种金融衍生品的小伙伴,可以试一试。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。