沪深300触发极值,把握定投好时机

近期A股市场持续震荡回调,截至1月12日,沪深300指数市盈率(PE-TTM)仅有10.5倍,处于该指数2005年发布以来12.1%的较低分位,和当前回升向好的经济基本面形成一个小反差。

根据国家统计局数据统计,11月份全国规模以上工业增加值同比增长6.6%,全国服务业生产指数同比增长9.3%,社会消费品零售总额同比增长10.1%,货物进出口总额同比增长1.2%,最近发布的12月CPI和PPI同比降幅均收窄。

各项数据均表明,随着各项宏观政策发力显效,我国经济向好趋势不断巩固。

更令人振奋的是,利润已连续4个月实现正增长,11月份规上工业企业利润同比增长29.5%,增速较10月份明显加快。

股市是经济的晴雨表,而长期来看,股票投资收益的主要来源是企业盈利增长和股息收益,随着企业盈利改善,投资者对A股悲观情绪与股价下跌之间的负循环有望被打破,A股市场有望迎来拐点。

对于绝大多数普通老百姓而言,简单的工具可能往往最有效,可以买入并持有一个低成本、追踪整体股票市场表现的指数基金,比如易方达沪深300ETF联接基金(A类110020,C类007339)等宽基指数基金。

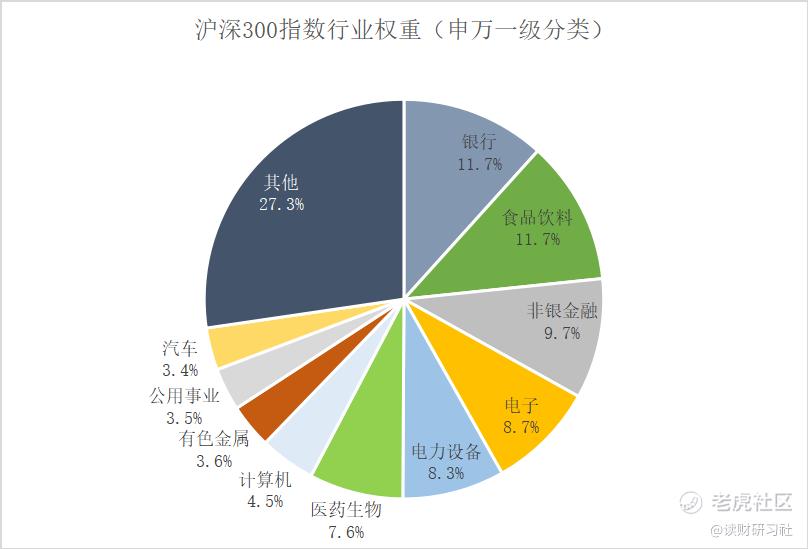

让我们先来认识一下沪深300指数,这是国内第一条集中反映沪深两市的全市场指数,由沪深市场中规模大、流动性好的最具代表性的300只证券组成,行业分布相对均衡,几乎覆盖了全部申万一级行业,包括食品饮料、银行、电力设备等各行业领域的大市值龙头,可以说是打包了A股核心资产。

沪深300指数包括的公司,从市值规模上来说,占到A股全部规模的60%以上,因此被视为A股市场最有代表性的宽基指数之一。

从历史变化来看,沪深300指数行业权重分布随着我国资本市场上市公司行业结构调整而“更新迭代”,近年来金融、食品饮料等行业占比有所下降,而可选消费、信息技术及医药卫生等新经济行业占比显著提升。

注:数据来源Wind,截至2024/1/12

当前,沪深300指数调整时间和空间都已较为充裕,较高性价比在吸引资金持续流入跟踪该指数的基金产品。

除了开头提到的估值,我们还可以从大类资产比较的角度,来看看沪深300的性价比。

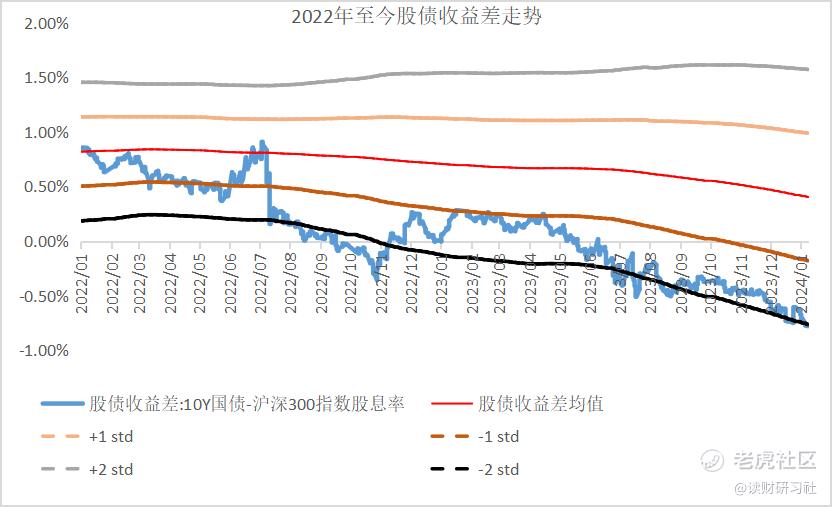

以沪深300指数股息率和10年期国债收益率对比,近期股债收益差数据已经跌到了-0.77%,再度突破2倍标准差,落在下图黑色虚线下方。

注:数据来自Wind,统计区间为2022/1/1-2024/1/11

从统计学的角度来分析,股债收益差只有在很少的情况下,会突破2倍标准差、落在黑色虚线下方,这种极端情况说明A股定价可能已经充分反映了投资者过于悲观的预期。

随着经济持续复苏,盈利驱动回归,核心资产或将率先修复。

另外,“物极必反”在沪深300指数的历史上规律明显。

目前,沪深300月线已经走出了“五连阴”走势,这也意味着以沪深300为代表的蓝筹股可能已经进入了最后赶底的过程。

根据招商证券的报告,经过这一轮的调整,目前沪深300出现了好几个极值:

(1)极值一:沪深300指数市净率回到1.17倍,为历史最低水平附近

(2)极值二:沪深300指数与标普500的市盈率比值降至42.7%,接近历史最低;

(3)极值三:沪深300指数与南华工业品指数比值跌至0.82%,为2006年以来的最低水平;

(4)极值四:沪深300指数股息率攀升至3.33%,接近历史高点,而沪深300指数股息率相对十年期国债收益率差值创下历史新高;

(5)极值五:沪深300指数与美元指数出现了较长时间同向波动。

何况,沪深300指数是A股核心资产的聚集地,站在当下,如果我们相信均值回归,相信我国经济长期增长趋势,可以考虑借助跟踪沪深300指数的基金产品,低位布局把握长期投资机遇。易方达沪深300ETF联接基金(A类110020,C类007339)等指数产品,均可通过互联网平台或银行等不同渠道方便购买。

我个人早已开启周定投沪深300指数超过一年多时间,站在2024年,我会继续看好沪深300指数。

【风险提示】以上观点仅代表个人看法,不构成投资建议。基金有风险,投资需谨慎,请独立决策。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。