智者、狂徒、骗子,印度股市这30年

一升一降,印度与香港股市的排位争夺赛持续许久。

恒生指数持续下跌,香港上市公司整体市值严重缩水。而12月初,印度证券交易所上市公司市值首次达到4万亿美元。过去十年里,印度主要指数有九年创下历史新高。

如果拉长时间线,你会发现印度股市发生过超级多故事,那里狂热与危险并存、期望与绝望交织,追求财富的极端态度和方式,不止发生于此刻。

散户与寡头

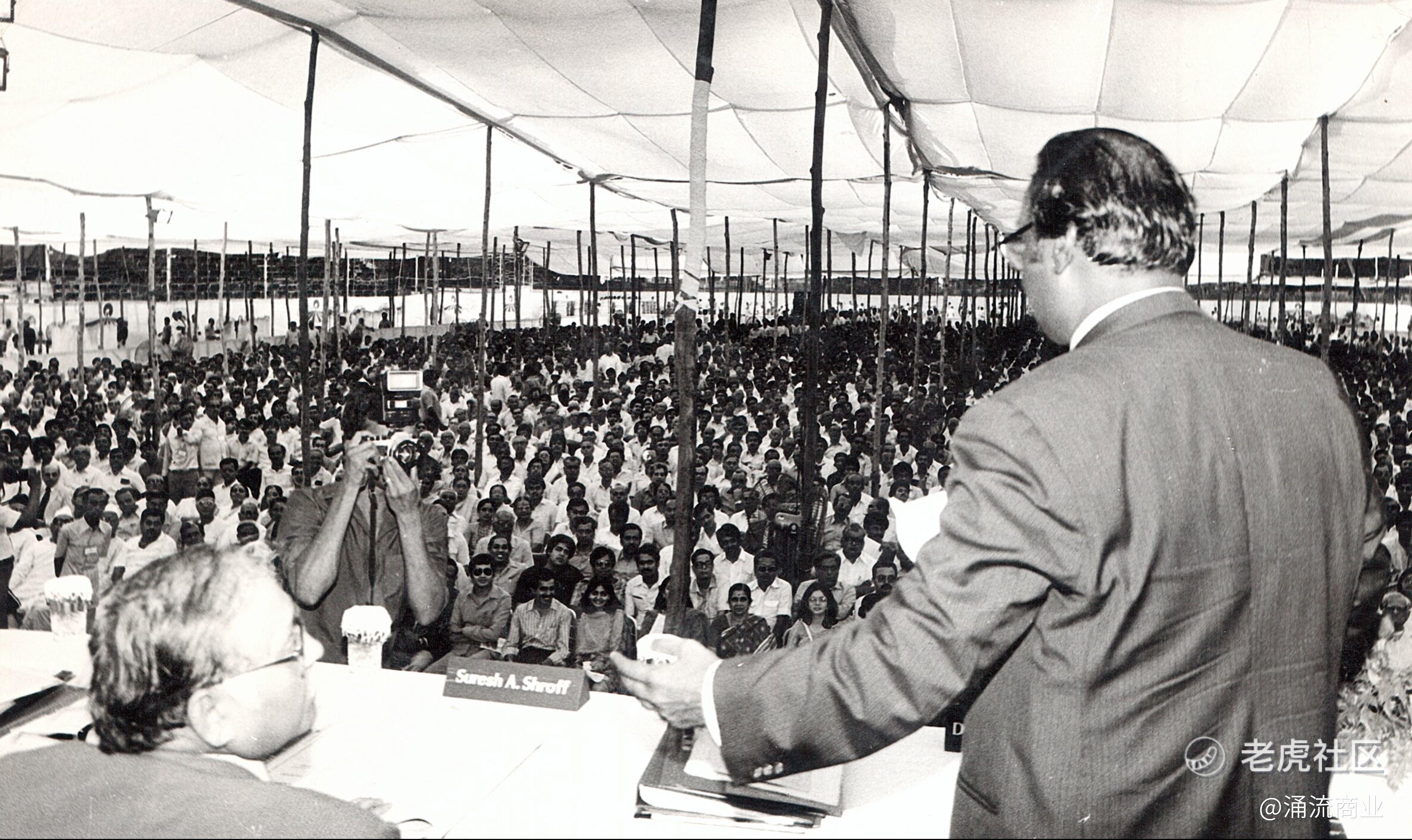

1985年5月20日,孟买Cooperage球场里人头攒动。

人们从四面八方赶来,出席信实集团(Reliance)的年度股东大会。简单的遮阳篷下,1.2万人坐在草地上,远远地听着迪鲁巴伊·安巴尼(Dhirubhai Ambani)布道。他是20世纪印度最著名的白手起家企业家,从也门的一家壳牌加油站做起,建成了一家几乎无所不在的制造业王国。

“这是世界上最大的公司年度股东大会”,“我的投资者是我最大的银行家”,老安巴尼说。

老安巴尼的第一桶金来的邪性:在也门亚丁港,年轻的加油站打工人发现当地硬币的面值低于其材质银的价值;他倾囊买下所有能买到的硬币、熔化、把差价装进口袋。

“我不相信不抓住机会。”

老安巴尼带着钱回到印度,于1959年创办了一家纱线贸易公司。到90年代末,他建立了一个从纺织到石化石油的综合帝国,然后多元化发展到电信、电力、金融和生物技术领域。

1985年股东大会异常热闹的氛围,源于信实的历史。老安巴尼把自己描绘成一个股东民粹主义者,在公司1977年上市时,他用廉价股票吸引贫穷的散户投资者。信实聚集如此多的小股东在孟买召开年度股东大会,也是印度资本市场历史上散户超级力量的第一次展示。

1985年的球场里,老安巴尼身穿西装、报告了公司上年净利润增长58.6%的情况,并列出了接下来各种新项目开支。老安巴尼的成功其实伴随着各种争议,比如在80年代被指控利用虚假公司以低于市场价购买公司股票;90年代被指控发行和交易虚假、重复的股票;三名高管被指控持有关于私有化的敏感政府文件。

但这些都没有阻止印度散户把老安巴尼视为英雄。

1991年,印度经济自由化之后,信实的产业网络变得越来越强大,建立了具有全球竞争力的生产基地,并几乎凭借一己之力在印度普及了股份制:两家控股公司Reliance Industries 和 Reliance Petroleum合计拥有350万股东。

到老安巴尼离世那年(2002年),信实集团的收入达到122亿美元,净利润9.5亿美元。他把市值超过550亿美元,相当于印度股市价值的1/10的集团留给了两个儿子,穆克什(Mukesh)和阿尼尔(Anil)。前者后来在印度首富位置上稳坐多年,就是那位在孟买拥有27层豪宅、斥资1亿美元为女儿举办婚礼的富豪父亲。

超级热闹的股东大会传统也被安巴尼家族继承下来,每年2000多名股东来到孟买,在穆克什宣读成就时鼓掌欢呼。花环中老安巴尼的画像注视着一切喧嚣。

印度散户在老安巴尼这里初尝甜头,但可惜印度股市的崛起并没有以线性方式继续,激动的散户在不久之后就感受到股市的残酷。

巨骗与腐败

罪魁祸首之一是股票经纪人哈沙德·梅塔(Harshad Mehta)。

1991年印度开放后,掀起了一波改革浪潮。相应的,印度股市大繁荣,孟买交易所的投资者数量从1989年的900万猛增到1992年年初的1600万,股指在1992年3月触及4500点。兴奋的投资者热衷于赚快钱,而不知道的是,大繁荣的部分原因是梅塔们通过操纵股价实现的。

当时,印度银行面临着要保持盈利的压力,政策上,银行被禁止参与股票市场,无法享受股市腾飞的好处。梅塔和一些同行通过伪造文件、行贿,从银行以无担保贷款的形式获得数亿美元贷款,挪用资金用于在孟买证券交易所的交易。梅塔和兄弟挪用了90家公司的数百万股股票,操盘了12.8亿美元的证券欺诈案。

吹哨人是女记者苏切塔·达拉尔(Sucheta Dalal),她对梅塔极尽奢华的生活方式感到吃惊,当时梅塔拥有车队,包括雷克萨斯等,那是90年代初的印度,豪华车队太稀有了。调查后,达拉尔在1992年4月发表文章揭露了弥天骗局。后来的官方报告称,若干家银行账上少了约12亿美元。一家印度银行被迫清算,一家银行董事长自杀,一些银行和投资公司的高管被捕或被解雇。

骗局涉及股票的净值甚至高于当时印度卫生和教育的预算总和。丑闻让孟买证券交易所上市公司总市值蒸发了1/4,休市了一个月;崩盘中大量散户投资者血本无归;一名内阁部长辞职。总理的一名助手被捕,被指控收受了梅塔的10万美元贿赂。梅塔还声称贿赂了时任印度总理。

梅塔背负了数百项刑事诉讼,被判处五年监禁,又被有些法官裁定为无罪。1999年12月31日,梅塔在刑拘期间因心脏骤停猝死狱中,享年仅有48岁。

若干年后,也有另一种说法:梅塔之所以必须为弥天骗局担责,是有更强大的玩家要抽身;梅塔只是利用了系统漏洞,另有一派力量在通过股价崩盘获利,女记者的揭露被怀疑是其中一环。

那个年代股市的荒唐事不止这一桩。90年代,由于监管松懈,印度股市让无数投资者损失惨重。开放金融市场后,数千家公司在股市募集资金,其中有的公司募资后干脆消失不见。

直到2009年,印度政府对许多凭空消失的公司提起诉讼,它们都是90年代上市,之后因无法满足监管披露规则而销声匿迹的公司,有121家之多。印度证券交易委员会(Securities and Exchange Board of India)禁止了100家公司和378名董事5年内涉足资本市场。

腾飞又坠落

2000年之后,一个逐渐规范且有野心的印度资本市场出现。

孟买的地理位置、所处时区,与美国、欧洲、香港有互补性,有金融地位升级的可能。孟买也是表现最好的新兴市场之一,既得益于全球的流动资本,也得益于市场对印度经济增长前景的乐观看法。

2005年是新兴市场崛起的一年,俄罗斯股市上涨了80%,巴西和墨西哥股市上涨了46.6%和44.2%,韩国和土耳其涨幅均接近52%,印度股市上涨36%。孟买的资本市场日趋成熟,具备了一套监管和运营框架,有了争取成为区域金融中心的势头。

全球顶级金融机构、银行、资本如潮水般涌入孟买。2005年,海外投资者在印度证券市场投入创纪录的108.9亿美元,推动印度主要股指孟买30指数(SENSEX 30)上升了42%。2006年2月,这一指数首次突破10000点大关,投资者相信印度复兴就在眼前。辛格在2006年3月的讲话中暗示要实现卢比的完全可自由兑换,让金融业倍感兴奋。

2006年,印度股市的市值约在6600亿美元、日均成交额120亿美元;人们盼望在三五年后,市值突破1万亿美元大关,日均成交额500亿美元。

外国投资者大肆买进印度股票,富有改革精神的财政部长齐丹巴南(Chidambaram)鼓励人们“明智投资”。印度散户再度杀进股市,进一步推动股市大涨。2007年12月,孟买30指数收于20000点以上。同年,信实工业股价翻番,老安巴尼的长子穆克什•安巴尼(Mukesh Ambani)成为印度首富,并跻身全球10大富豪之列。

2006年2月,孟买30指数10000点达成;2007年12月,20000点实现。美国降息以及外国投资者的买入,让市场一片喜悦。

也有经济学家警告投资者不要大意,因为印度对热钱的依赖太明显了。印度股市自1995年以来一直暴露在全球资本市场的周期中,它依赖全球风险资金而不是国内资金;相对于公司盈利水平的波动性,印度股市的波动性大太多了。

危机终究来了。当美联储在2008年金融危机后开始退出低利率政策,曾一窝蜂涌入印度股市、见证了过去数年双位数增长的投资者,由于担心通胀抬头、汇率疲软,纷纷离场避险。卢比兑美元汇率暴跌至新低,将印度推向金融危机的边缘。

2008年2月,孟买交易所的主要指数在5天内下跌了12%,印度当局被认为在全球金融危机中反应迟钝。到2008年8月的半年多时间,外国投资者从印度股票基金中净撤出了10亿美元。

从2002年到2007年的5年牛市中,曾有许多分析认为新兴市场已经成熟,从80年代的拉美债务危机以及1997年的亚洲金融危机中吸取了教训,但牛市的突然终结削弱了这一观点。2007年7-8月成熟市场首次遭遇困难时,新兴市场仍在大踏步向前;但到了10月,香港股市触顶,2008年1月印度股市触顶,2008年5月巴西和俄罗斯股市触顶。

从印度央行2004年降息以提振经济,到2008年1月印度股市自最高点大幅下挫,印度牛市的光环褪去。对于普通投资者,大笔的纸面财富在暴风雨般的股市中被吹走了。

骑虎难下

印度版的安然事件也在股市的暴风骤雨中现形。

2009年1月,印度第四大软件公司Satyam的创始人拉马林加•拉贾(B.Ramalinga Raju)给董事会写了一封信,承认操纵公司账户,欺诈金额超过10亿美元。该公司是2010年和2014年FIFA世界杯的第一家印度赞助商和IT服务提供商。

拉贾在信中写道:“这就像骑在老虎身上,不知道什么时候下来而不被吃掉。”

他说,造假行为一开始是为了夸大利润来掩盖糟糕的季度业绩。当股票价值随着印度股市崩溃而下跌时,贷款机构开始清算家族股份,将抵押品变现,迫使拉贾承认了欺诈行为。之后,他失去了公司的控制权,“把自己交给国家法律处理”。

这是90年代以来,在印度发生的最严重的财务欺诈案。丑闻导致印度股市暴跌,孟买证交所主要股指随即下挫7%,Satyam股价暴跌近80%。丑闻暴露两周后,印度股市累计下跌了15%。

投资者的恐惧在于,印度主要股指的30家成分股公司中,有17家是家族所有,它们的好业绩本来就容易受到质疑,Satyam的欺诈案加剧了担忧。

印度证券交易委员会展开调查,一份长达108页的报告显示,从2003年开始的约五年时间里,Satyam开具了7561张假发票虚增收入;甚至员工人数也是假的,足足夸大了1.3万人;会计师事务所普华永道未能发现高达17亿美元的欺诈行为,被罚禁止对印度上市公司进行审计两年。

千疮百孔的Satyam被出售给同行,后来公司品牌被放弃。始作俑者拉贾在2015年被判处七年监禁,是因欺诈而被定罪的四名高管之一,但仅仅一个月后,拉贾就被特别法庭保释。

2020年,奈飞Netflix发布了系列纪录片《Bad Boy Billionaires》,主角是印度四位臭名昭著的富豪,讲述他们的贪婪、欺诈和腐败,拉贾是其中一位。主角们一再提起诉讼阻止纪录片上映,但其中三集已经顺利播出,唯独属于拉贾的一集还没有上映。

狂热年轻人

2009-2012年,印度的经济、货币和股市经历一些挣扎,IPO不多,趋于保守的国际资金聚集在少数蓝筹股上。涌入印度的投资者保持一种奇怪的状态——每个人都押注这里的经济会复苏、腾飞,但没有人提供大量资金来帮助实现这一目标。

直到莫迪的当选燃起了资本的期待。2014年,莫迪开始第一个总理任期时,印度是世界第十大经济体,之后的七年里增长了40%,增速在大型经济体里仅次于中国;拥有约100家独角兽企业,仅次于美国和中国。

2020年春季疫情中,印度股市开启历史性反弹,一场新的散户投资革命到来。

网络和智能手机普及功不可没。2017年,印度有3亿人拥有智能手机,2022年翻番至7亿多人,预计2025年活跃的互联网用户将达到9亿。

Zerodha是印度最大的在线券商,新手投资者在这里押注科技、金融、工业企业的股票。2021年底,Zerodha创始人Kamath提供的数据显示,其客户群在短短20个月内增加了两倍多,从200万增加到近800万,每天的交易量约占印度股市的10%-15%,最显着的变化是3/4的新客户年龄在30岁以下。

年轻的散户没有亲历过90年代和2008年的伤痛。2021年,印度Nifty 50和孟买30指数上涨都超过了20%。同年,数字支付平台Paytm母公司的IPO中可以明显感受到年轻人的热情,该公司筹集了25亿美元,成为印度历史上规模最大的一次发行,公司估值超过200亿美元。

印度科技公司有两种类型,一种是为国际公司提供各种支持服务的,比如Infosys、塔塔咨询等;一种是海外科技公司的本地版本,比如印度版支付宝Paytm、印度版亚马逊Flipkart、印度版Uber叫Ola。散户投资者相信,如果一种商业模式在其他国家能赚钱,在印度也能。

非科技企业同样受惠。2023年11月,一家有61年历史的中等规模公司Cello World上市,它的主业是生产餐盒、厨具、家居用品,很难说这些产品有什么想象力。即便如此,它还是获得约40倍的超额认购,股价在上市首日飙升了29%,市值超过20亿美元,几乎是上一财年净利润的60倍。

Cello World没有将筹集的2.3亿美元再进行大规模投资的规划,资金将回到家族手中,他们拥有81%的股权。可能唯一解释得通的逻辑是,投资者看重印度中产阶级崛起,对厨房和家居产品的需求大爆发。Cello World生产的塑料、玻璃和瓷器产品在过去两年里增长了70%,收入达到约2.2亿美元。

除了造就更多都新富阶层,2023年印度股市最大的事件发生在阿达尼集团(Adani Group)。

这是印度最大的企业集团之一,市值合计在五年内飙升了2500%。富豪高塔姆·阿达尼(Gautam Adani)是莫迪密友,两人都出生在古吉拉特邦,莫迪的政治生涯在那里起飞,阿达尼在那里建立了商业王国,产业涵盖电力、港口、食品等。在巅峰时期,阿达尼旗下公司合计占印度两家主要交易所市值的6%。

2023年初,纽约的小型机构兴登堡研究公司(Hindenburg Research)的报告指责阿达尼集团在数十年里“肆无忌惮的股票操纵和会计欺诈”。该集团九家上市公司的市值蒸发了超过1500亿美元。阿达尼将自己包裹在民族主义中做出辩护,称该报告是“对印度的蓄意攻击”。

时隔近一年,阿达尼旗下旗舰公司阿达尼企业的股价仍下跌,但电力和港口公司股价回升了不少。阿达尼集团在偿还了一些债务后收复了部分市值损失。监管机构对此的调查目前来看一无所获。

在更长的时间线里,这次做空事件在印度股市发展轨迹上的角色,未知。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。