谷歌:Gemini 解不了 “小鬼” 缠身,明年日子不容易

AI 能否拯救 Google 云?

图片来源@钛媒体App编辑拍摄

文 | 海豚投研

在《Meta 与中概出海的爱恨情仇:TikTok 踢馆,Temu 送宝》中,海豚君主要讨论了 Meta 的逻辑和估值,认为在走过 IDFA 的影响之后,社交媒体、短视频的行业趋势还会带领 Meta 在明年的数字广告市场继续保持优势。

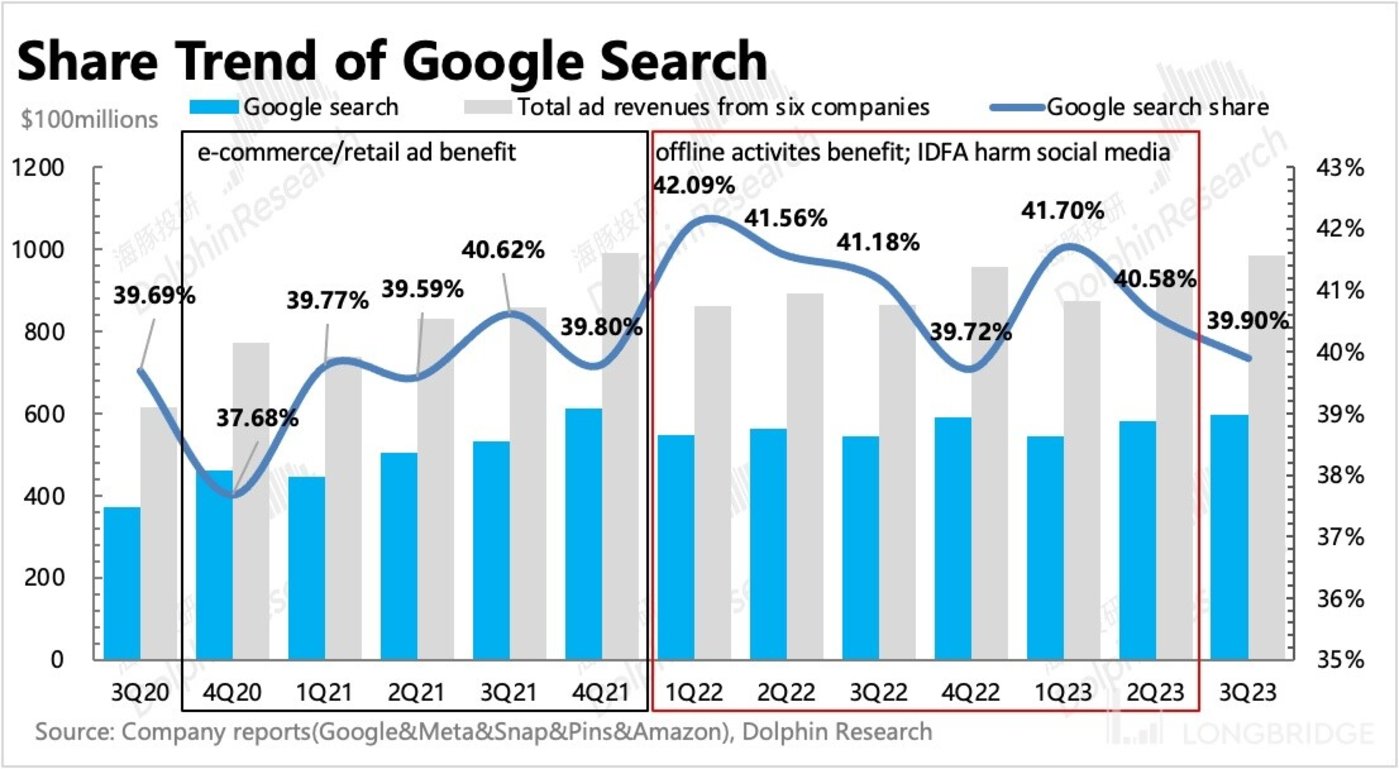

反之,作为 IDFA 影响下的获利方之一,$谷歌-A.US 可能在明后年的数字广告市场份额会有一些回吐。但因为同样带有一点短视频和 Temu 电商竞争红利的逻辑,以及新的 AI 广告工具 Performance Max 对搜索转化的提升、YouTube CTV 的用户习惯趋势,因此 Google 整体广告增长也不用太过担心。而云业务,海豚君则期待能和微软一样看到一些 AI 带来的增量,从而带动云业务盈利水平继续改善。

但近期围绕 Google 的监管风险较多,其中 Google Play 税和苹果 Safari 搜索绑定的问题需要持续关注。如果申诉失败,监管实质性落锤,那么海豚君预计最早可能会对 2024 年下半年的收入产生一些影响。

具体分析如下:

ChatGPT 进击满一年,搜索格局变了吗?

距离去年底更具有普适意义的 AI 机器人 ChatGPT 3.5 面世以来,已经满一年。这一年 AI 大模型百花齐放,Google 的 Bard、Meta 的 LLaMA 等等。但 GPT4.0 推出依然是 “熟悉的震撼感”,GPT-4.5 也已经在路上,可以说 Openai 仍然是行业的领导者。哪怕是年尾 Gemini 的出现,虽然原生多模态的优势确实很突出,但仍然是以追赶者的姿态与 ChatGPT 竞争。

这是技术层面的高低之分,但落到商业上,用户与商家也有不同的评判标准。

1、C 端:ChatGPT 是 “真爱”

从 C 端的流量来看,ChatGPT 的领先者优势还是比较明显的。但显然这个优势更局限在 Openai 下面,New Bing 虽然融合 GPT 的技术,但并没有带来追赶 Google search 的能力。

下面三个指标都能说明问题:

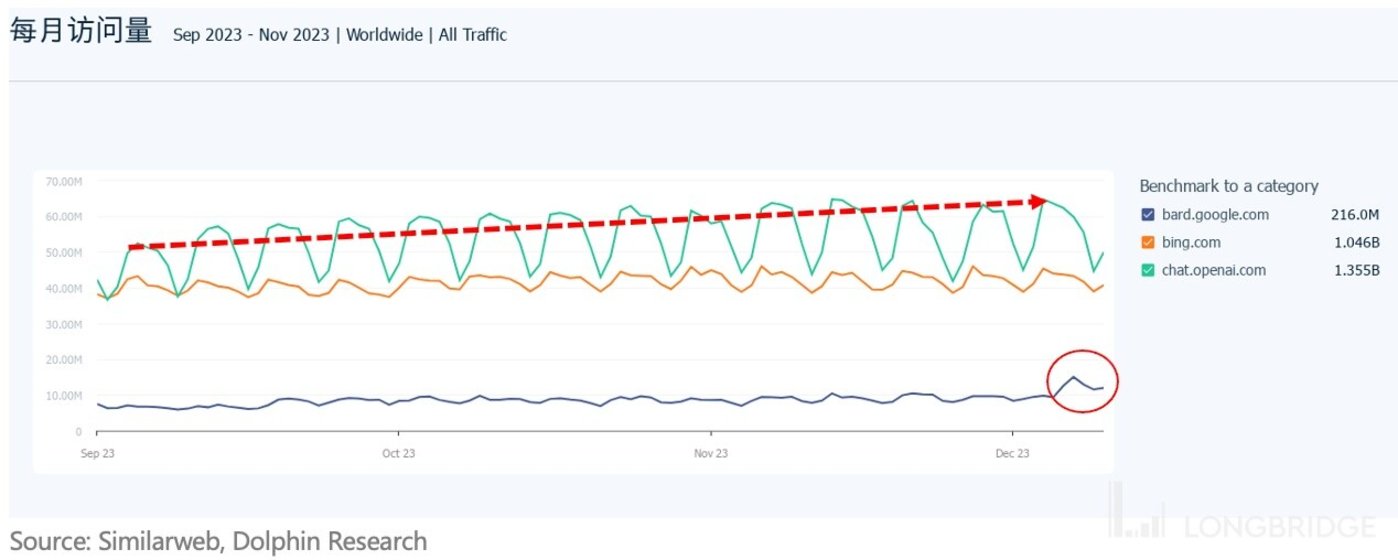

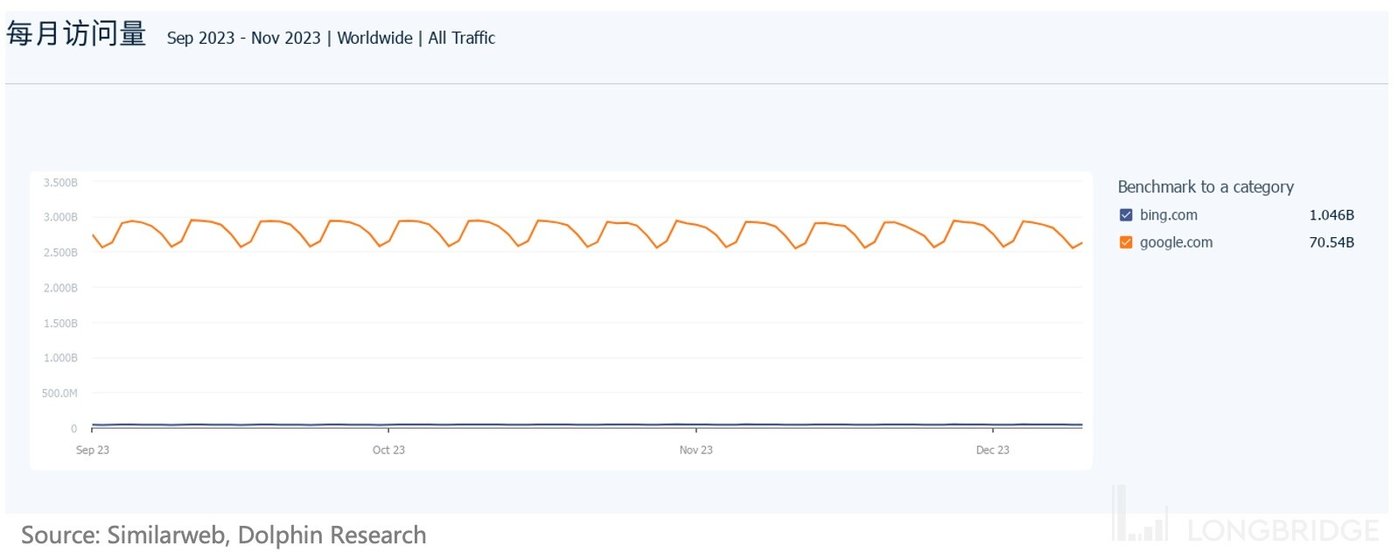

(1)根据 Similarweb 监测的数据,9 月起 ChatGPT 的每月访问量甚至超过了 Bing 的搜索页面,并且趋势上还在走高。Bard 则因为上周 Google 的 Gemini Pro 融合进来,因此近期也略有起势。

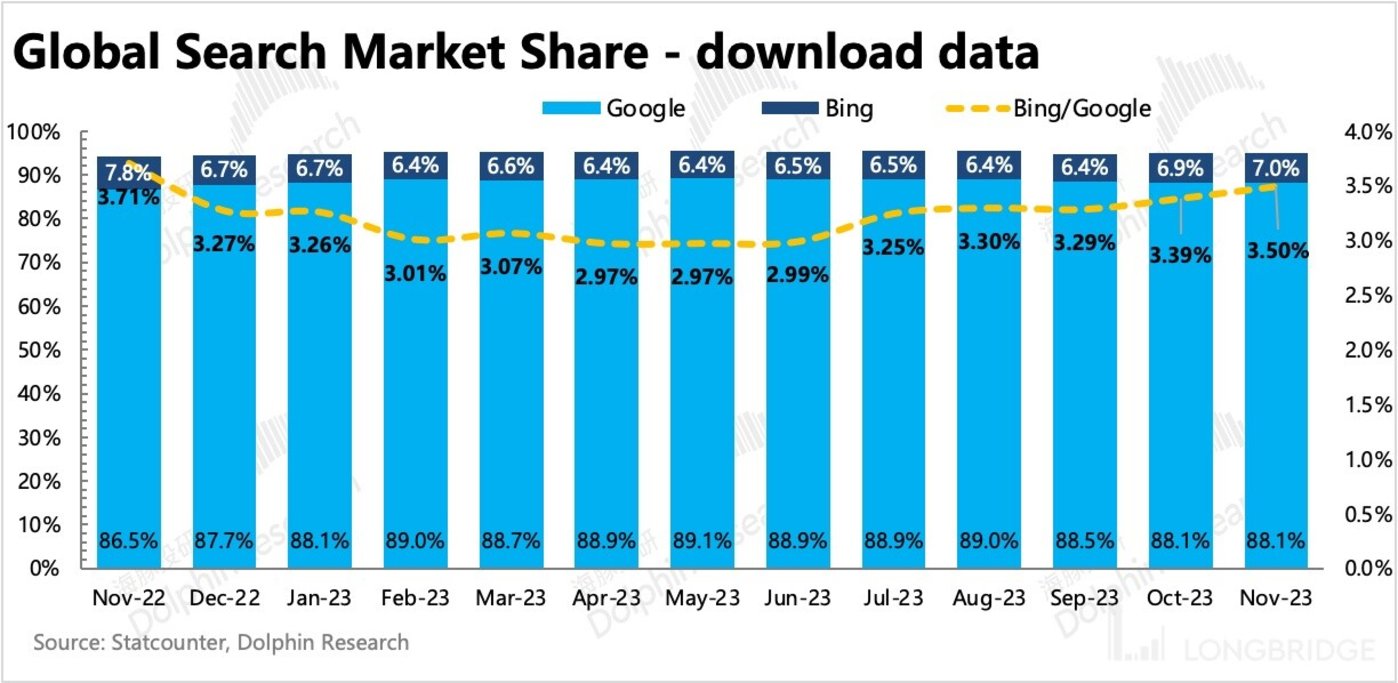

(2)再看用户在搜索的使用场景下,Google 的下载量份额意料之中的高居榜首,超预期的是市占率同比还在提升,访问量也没有出现趋势性下滑。但与此同时,Bing 的市占率也略有提升。两巨头双双拉升的情形,符合海豚君在 年初的判断——谷歌和微软借助 AI 优势,挤压更多中小搜索引擎的空间。

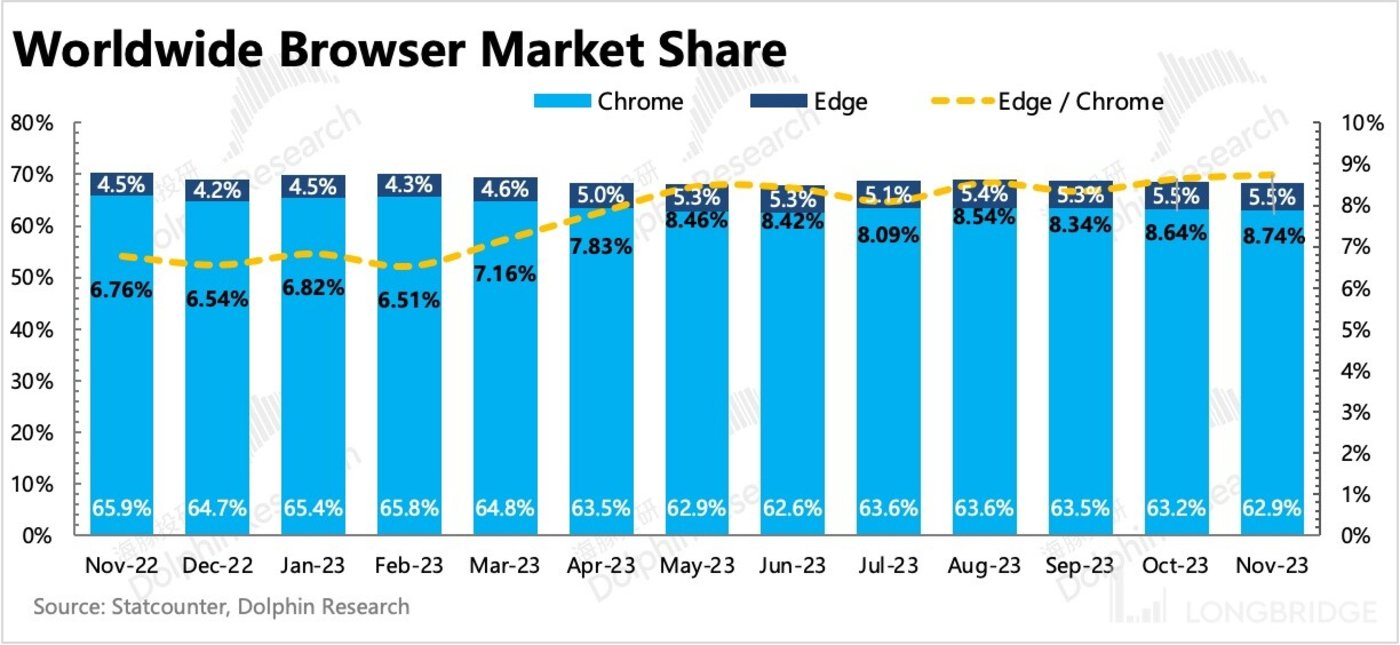

(3)不过,虽然含有 GPT-4 的 New Bing,在流量上并没有太明显的提升效果,但基于微软 edge 才能使用 New Bing 这个绑定,却对 Edge 有一些带动效果。我们拿 Statcounter 监测的浏览器下载量数据来看,Chrome/Edge 的比例,已经从去年 11 月的 14.8 下降至今年 11 月的 11.4,背后体现的是 Chrome 相对 Edge 的竞争力出现了小幅度的下滑,海豚君将之归功为 New Bing(GPT-4)。

2、B 端:再看看,变化还早

但从实际流量变现情况,也就是 B 端客户的视角中,恐怕还没有发生太大的变化。海豚君认为,背后的逻辑仍然是我们年初说的:

技术变革可以带来新的产品体验,既而带来新的用户流量。但在流量积累到一定规模之前,商家选择不同的广告投放平台,还会去衡量平台本身的业态情况,比如平台本身的业务模式、合作方式是否可执行、合作效果(转化率高低)等。

(1)根据 Cowen 在 12 月初的调研,广告代理机构目前还没有针对 New Bing 上的广告或者是 Bard 上的 SGE(Search Generative Experience)有比较明显的预算分配,但关于广告巨头推出的优化广告 ROI 的 AI 工具,接受度则不低。

比如 上篇综述 中提及到的,Advantage+ 给苹果隐私政策阴影下的 Meta 带来了很大回补。Google 与 Advantage+ 对应的生成式 AI 工具,则是 Performance Max(简称 PMax)。PMax 也是今年正式推出,商家可以利用 PMax 自动编辑生成广告创意,然后直接发布到 Google 的搜索、视频、图片、地图以及社交平台 YouTube 上。

AI 生成不仅给商家提供了更多的广告创意、简化投放流程,从而降低成本,更重要的则是,这两个工具提高了广告精准推荐和实际点击转化的效果。

落到 Google 上,管理层在电话会中也有过明确的对比:广告主通过使用 Performance Max,在成本相同下,转化率提高了 13%。因此海豚君预计,PMax 还将继续发挥效果,成为 2024 年 Google 广告业务增长的主要驱动力之一。

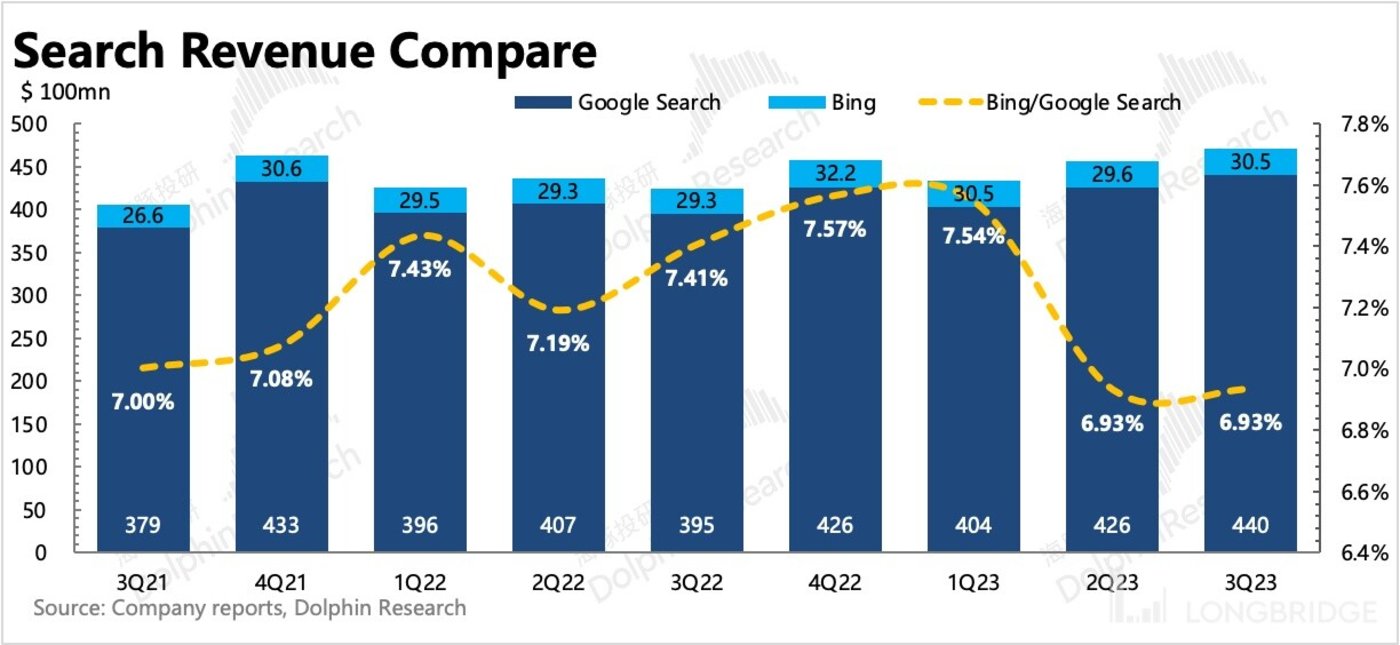

(2)另一方面,从 Google 与微软的搜索广告收入对比来看,两者的差距也并没有缩小的迹象。反而可能因为 Google 今年的 PMax 效果不错,二季度开始 Google 的搜索收入增长更快。

因此现在再回过头来看年初市场上高调的 “搜索入口颠覆论”,不能完全说是无稽之谈,但至少从近一年的大趋势来看,ChatGPT 目前 toC 也在转向收费服务,而 toC 免费 toB 变现的广告收入模式上,Google 的搜索业务并未遇到真正的危机。

而年末 Gemini 终于上线,虽然存在一些争议,但对于 Google 来说,总归是掏出了一把像样的守城宝剑。至于能否抵挡住 GPT 4.5 的新一轮攻击,我们暂且拭目以待。

但无论最终的战况如何,可以确定的是巨头在 AI 上的投入还会一直持续下去,在看到变现之前会先看到这部分增量投入在报表中体现。一部分以技术团队薪酬成本的方式,阻碍集团提效的空间。另一部分以资本开支的形式,长年折旧垫高业务成本绝对值,只有靠未来更高的变现力来释放利润。

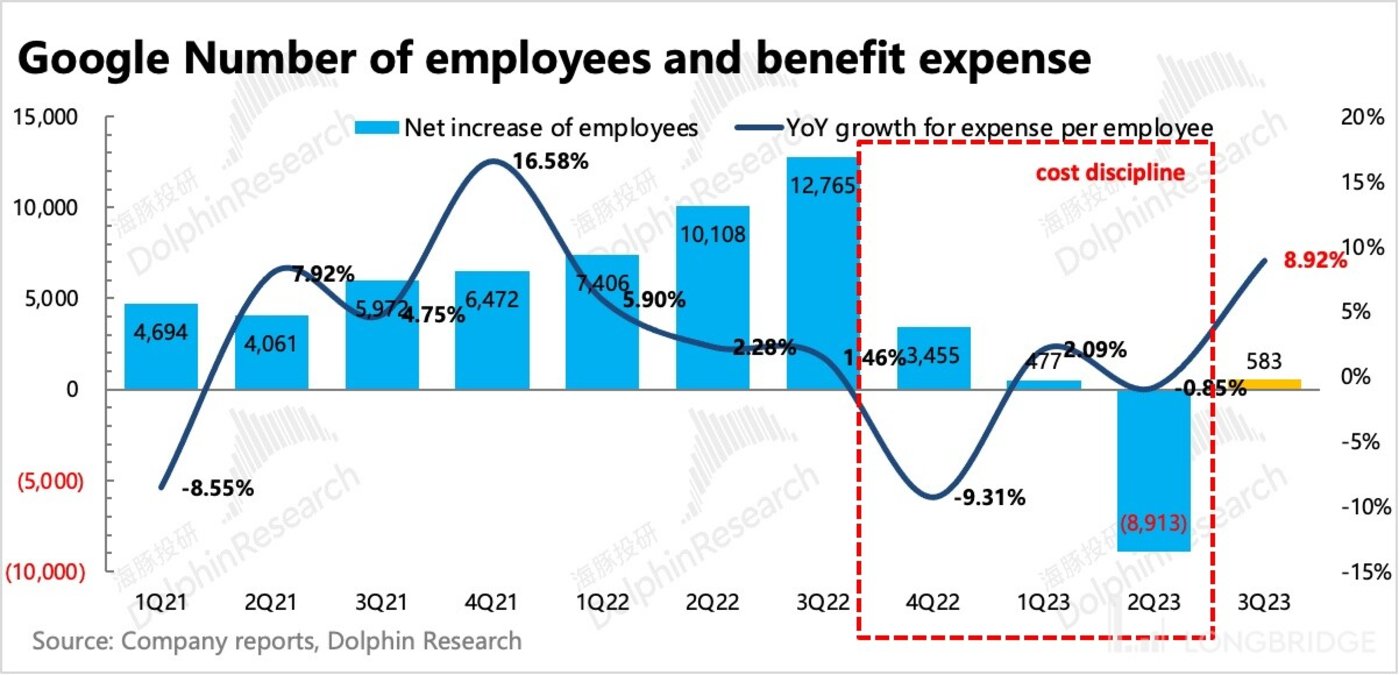

Google 三季报已经初见端倪。在去年四季度至今年二季度期间,连续三个季度努力做 “提效” 后,今年三季度不仅雇员人数环比净增长,人均薪酬也在增加。依照研发人员薪资一般高于其他行政人员的情况,尤其是 AI 专用型人才显然工资会更高,因此三季度人均支出同比显著增长的 8.9%,很可能代表着 Google 加大了在 AI 领域的团队投入。按照这种趋势,由于去年基数低,预计四季度的经营费用还会以更高的增速增长。

AI 能否拯救 Google 云?

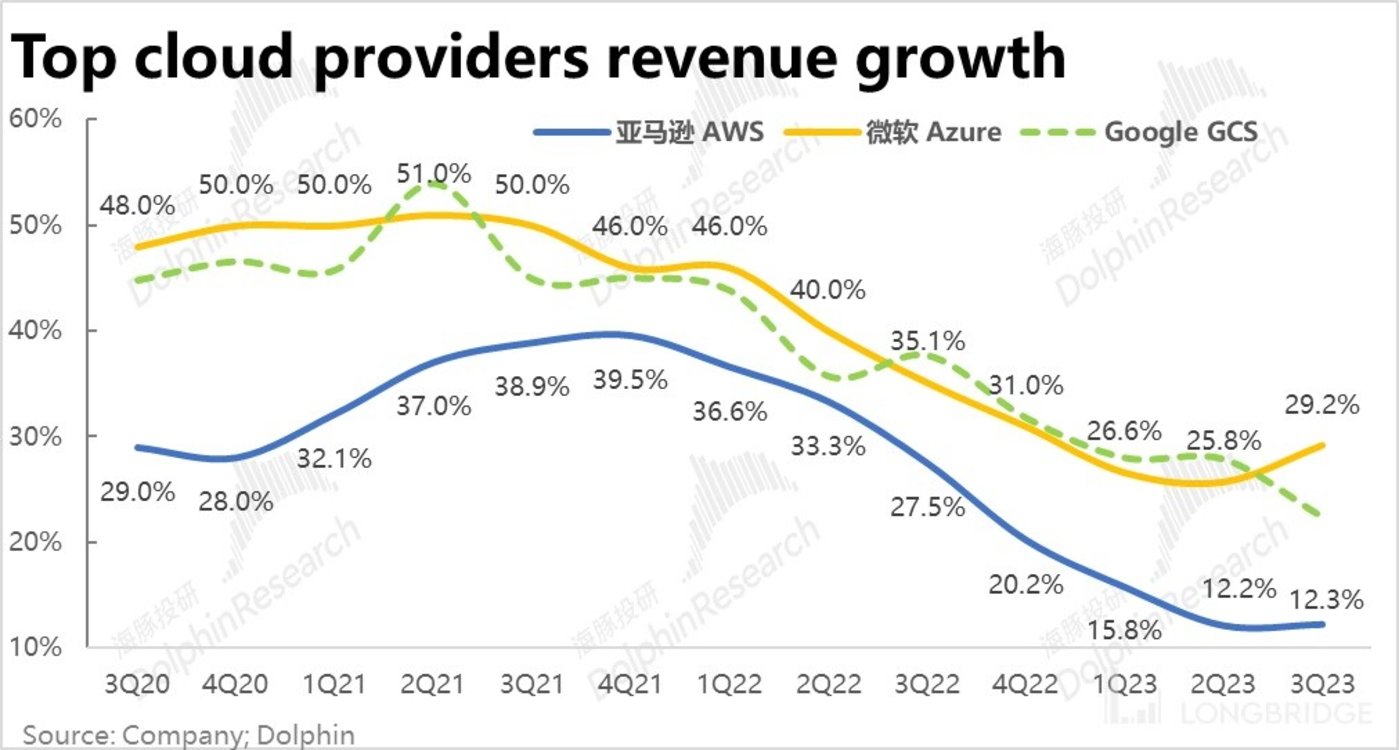

AI 相关确实投入多,不止是 Google 有费用增加、资本开支增长的迹象,微软、Meta 都提到了要提高 Capex 的相关表述。不过在微软的三季报中,AI 的投入并没有拖累微软的利润水平,反而已经开始给到微软比较客观的增量价值。

但这里的增量不是由 New Bing 带来,前文的数据也可以体现出,广告主对 AI 智能问答入口并没有倾斜太多的预算,而是体现在企业在对云计算服务的需求增加。

三季度(1Q24FY)微软云业务增速 19% 相比上季度 14% 出现明显提速,这在企业砍 IT 支出的周期环境,尤其对比另外两个同行,Azure 和 Google Cloud,一个增速刚刚停止放缓,一个增速还在下降的情况下,显然是 AI 带来的增量红利。

但通过 C 端直接变现的商业模型还不是很好。

1、订阅付费需要限制使用量。以 GPT-4 为例,对 C 端用户来说绝对是一个非常震撼且影响力巨大的产品,但在高昂的成本面前,Openai 也无法做到游刃有余的定价。从目前的盈利水平来看,单看 C 端业务仍然需要 1)相对严格的使用限制;2)提高单次问答的定价,才能避免巨幅亏损。

其中,算力有限是头等问题。年初至今,从 ChatGPT plus 不限次数,到 GPT-4 上线初期的每 4 小时 100 次,到每 3 小时 25 次到 11 月大更新后的 3 小时 40 次,能够看出算力捉襟见肘的变化。11 月补充算力期间,GPT-4 也暂停了新用户订阅,直至上周才重新恢复。

2、另一个面向 C 端的产品就是办公软件的 AI 化。但对于 Google 来说,由于没有微软绝对垄断型的办公刚需产品 Office 套件,因此要模仿在微软的 Copilot 有点困难。Google 的 Workspace 虽然同样也可以作为办公软件,但用户数和 Office 相差甚远——根据 Similarweb 数据显示,截至 2023 年 11 月,“Workspace.google.com” 全球月度访问量只有 5250 万(包含 PC+Mobile),与 Office 全球超 15 亿的用户数就不是一个数量级。

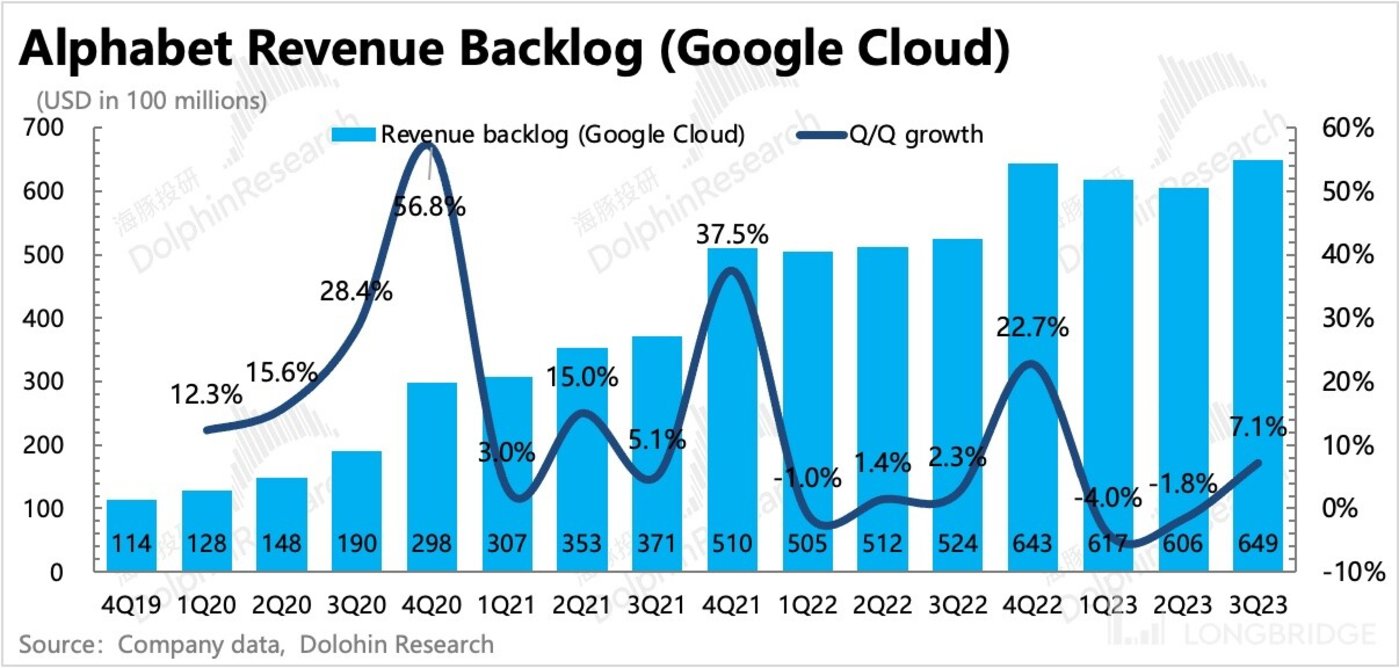

所以从这一轮 AI 对 Google 能够带来的最大增量价值来看,仍然还是面向企业端的云计算服务。市场可能失望的是,三季度 Google Cloud 并未展现出这样的红利,增速显著放缓,管理层解释为客户处于优化成本周期内。但由于云业务商业模式的特殊性,但短期的变化更容易受到当前或者上期新签合同规模的变动。

就拿谷歌自己来说,2020 年四季度,疫情期间线上零售火热,谷歌云那个季度新签了好几个大单子,主要客户比如福特,积压的合同金额环比就增加了 50%。然后下个季度也就是 2021 年一季度,体现到确认的收入上, Q1 的云收入增速在高基数下并没有下降,并且 2021 年全年都稳定在 45% 以上的高增长状态。

因此,除了当期的收入增速,我们更要关注的是云业务剩余合同价值的变化(Revenue Backlog)。下图可以看出,截至三季度末,谷歌云的积压合同实际上还环比增加了 7.1%,至少说明短期上不用太担心了。而今年前两个季度环比下滑,也正好对应着二、三季度的收入增速放缓。

实际上,将三季度的 “存量合同中当期确认量增速下降”与“新增合同额增速回升”两个数据变化结合起来意味着:部分存量客户确实存在优化成本(处于削减 IT 等资本开支的周期内),但 AI 同样带来了新客户的需求。

但可能因为 Bard 的发布会出错 bug,使得 Google Cloud 吃到 AI 红利的时机要晚于 Azure,而随着 Gemini Pro 正式向云客户开放,我们预计下季度云业务收入将会体现 AI 带来的增量。

短视频内部侵蚀,YouTube 的春天是 CTV?

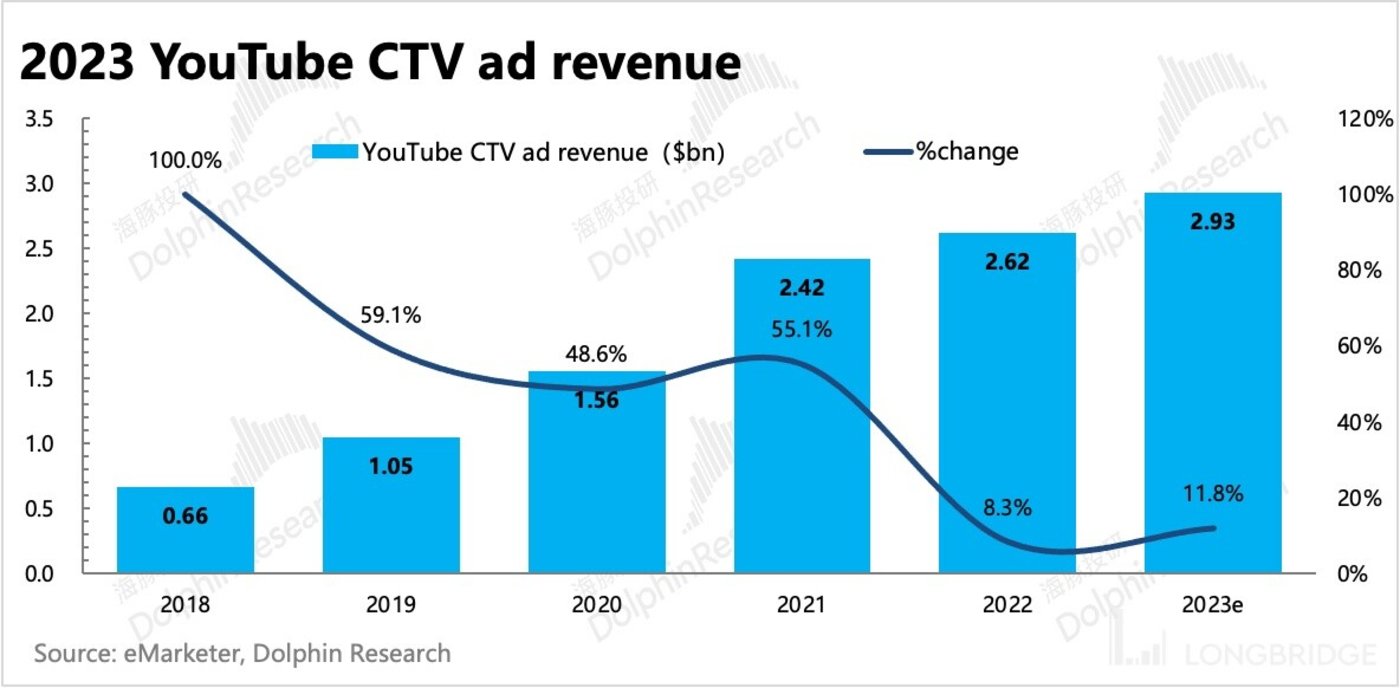

由于隐私政策的影响,YouTube 广告收入在去年下半年到今年上半年的表现很拖后腿。但从二季度有了好转迹象之后,三季度增速直接提高了 8pct。究其原因,“Short 短视频变现”+“CTV 红利” 是撬动趋势变化的核心变量。

但放到明年来看,这两个驱动力也有一些边际变化,下面海豚君将分别进行讨论。

1、Shorts 可能仍然存在内部侵蚀

毫无疑问,2024 年是广告主会正式将短视频纳入重点营销渠道的一年,但平台之间的竞争也会更加激烈。在 上篇广告综述 中,我们提及明年 Meta Reels 收入将呈现出一定规模(全球 100-200 亿美元),并且是对公司带来明确增量的一年(2023 年三季度之前还存在内部之间相互侵蚀的问题)。

同样的,Google 下的 YouTube 在今年也正式开启了 Shorts 的商业化。在平台的流量倾斜和创作博主激励基金下,eMarketer 预测到 2023 年底将会有 64% 的美国 YouTube 观众也是 Shorts 用户,也就是 1.5 亿人。但海豚君认为,YouTube Shorts 与中长视频之间的相互 “内耗” 问题可能比 Meta 反而要更严重。

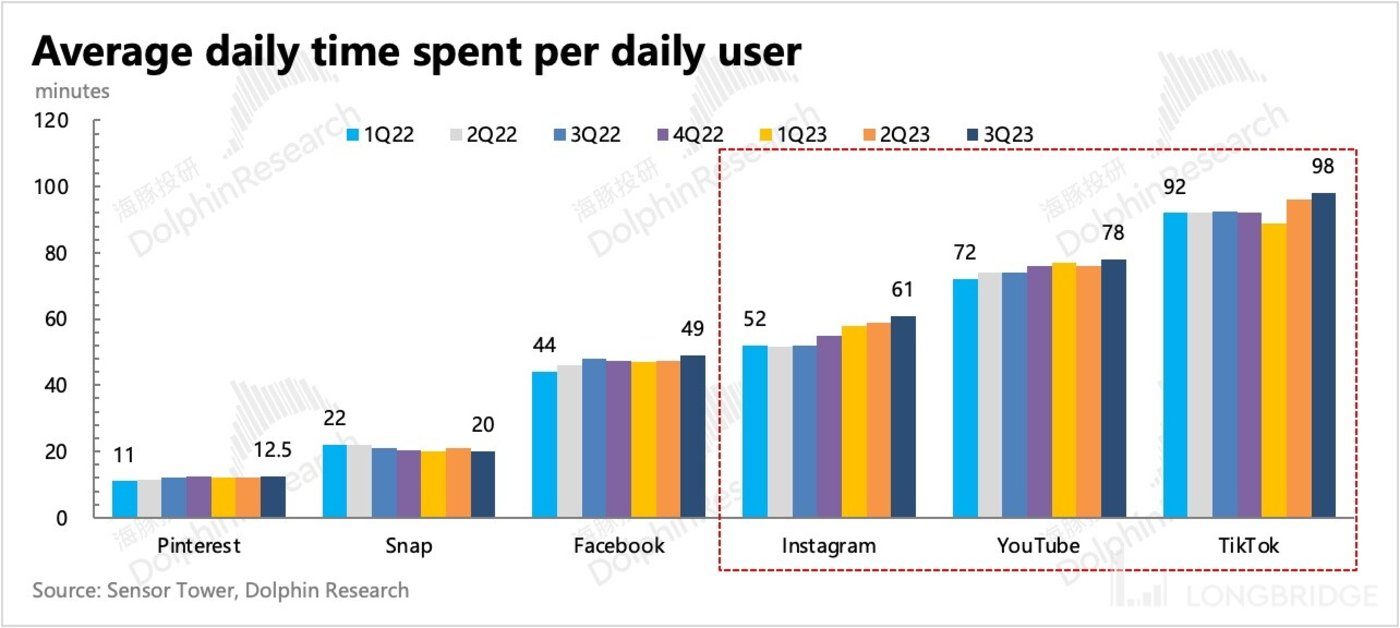

根据 Sensor Tower 的单用户日均时长数据,YouTube 从 1Q22 到 3Q23 一共增长了 6 分钟,同期 Instagram 和 TikTok 也分别增长了 9 分钟、6 分钟:

(1)首先,毫不意外 TikTok 的用户粘性仍然是最优秀的,在 92 分钟/天的基础上还能增加 6 分钟。

(2)而 Instagram、YouTube 这一年多都存在增加短视频功能的变化,并且在本身时长也低于 TikTok 的情况下,这样的增幅自然就偏弱了。但海豚君认为,尽管 Instagram 的日均时长三者最低,但从短视频上线后对整体时长的拉动来看,Instagram 吃到的红利(+9 分钟)优于 YouTube(+6 分钟)。

更关键的原因是,在媒体平台过去的两年发展变化中,除了社交媒体信息视频化趋势,还有流媒体网络电视 CTV(类似国内智能电视)加速挤压传统有线电视的趋势,而 YouTube 在这其中也属于受益群体。

也就是说,YouTube 在“短视频”+“CTV”双重利好下,整体才提升了 6 分钟,很大程度上能够说明,目前短视频对 YouTube 原来的中长视频内容仍然存在时长的互相侵蚀。

那么什么时候 Shorts 能够发挥出它的 “时间杀手” 特色,带动 YouTube 整体时长向前跨一大步?

——海豚君认为,可能还需要边走边看,毕竟这涉及到平台方如何在 “短视频内容” 和 “中长视频内容” 之间流量分配的问题。从行业趋势走在前面的中国来看,短视频糅杂在中长视频里面的内容呈现方式,可能效果一般。

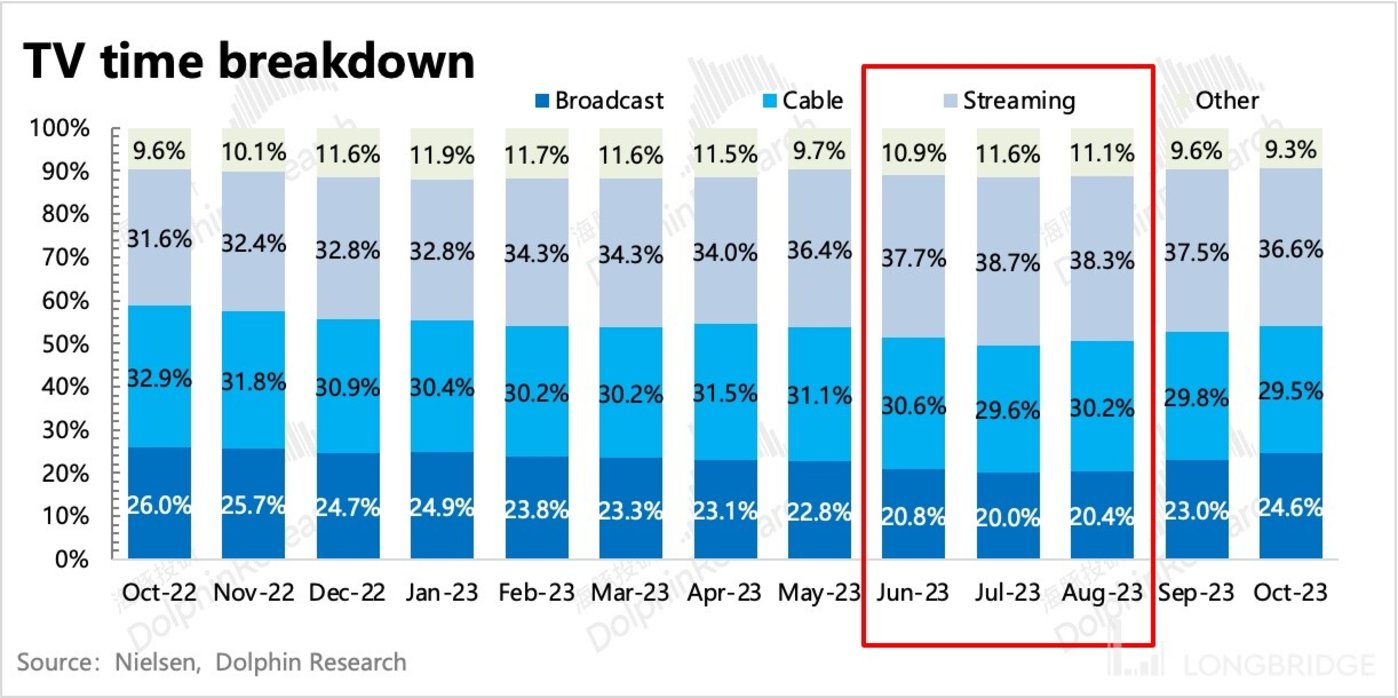

2、CTV 短期竞争加剧

反过来说,与其去博弈明年竞争更加激烈的短视频,不如看看 YouTube 在 “剪线趋势(居民减少向有线和广播电视频道付费)” 下继续吃红利的机会。根据 Nielsen 数据显示,由于疫情给流媒体带来的流量红利,近几年来传统有线电视的时长份额一直在萎缩,只有在体育节目扎堆期间(目前大部分体育节目的转播版权还在有线电商运营商手上),比如今年的 8、9 月(有 NFL、MLB 两大赛事),时长才有略微提升。

而在今年年中开始的好莱坞罢工事件,更是给传统媒体的影视内容更新的节奏按下了暂停键,而流媒体还可以靠着库存内容以及 YouTube 上的 UGC 内容给用户提供服务。因此在 6-8 月,体育赛事还没开始之前,广播以及有线电视的时长份额出现加速下滑。

不过截至 10 月,美国用户仍然有超过一半的时长花在传统电视(广播 + 有线)上,这是流媒体(包含联网电视 Connected TV)未来成长的想象空间。但相比于中国地区电视大屏时长很快衰落,美国用户因为使用习惯的原因(家庭成员多、客厅宽敞),虽然移动互联网发展已经相当成熟,但并不会因此舍弃电视大屏。因此这种情况下,“流媒体”+“电视” 催生出来的 CTV 用户需求,反而得到了加速发展。

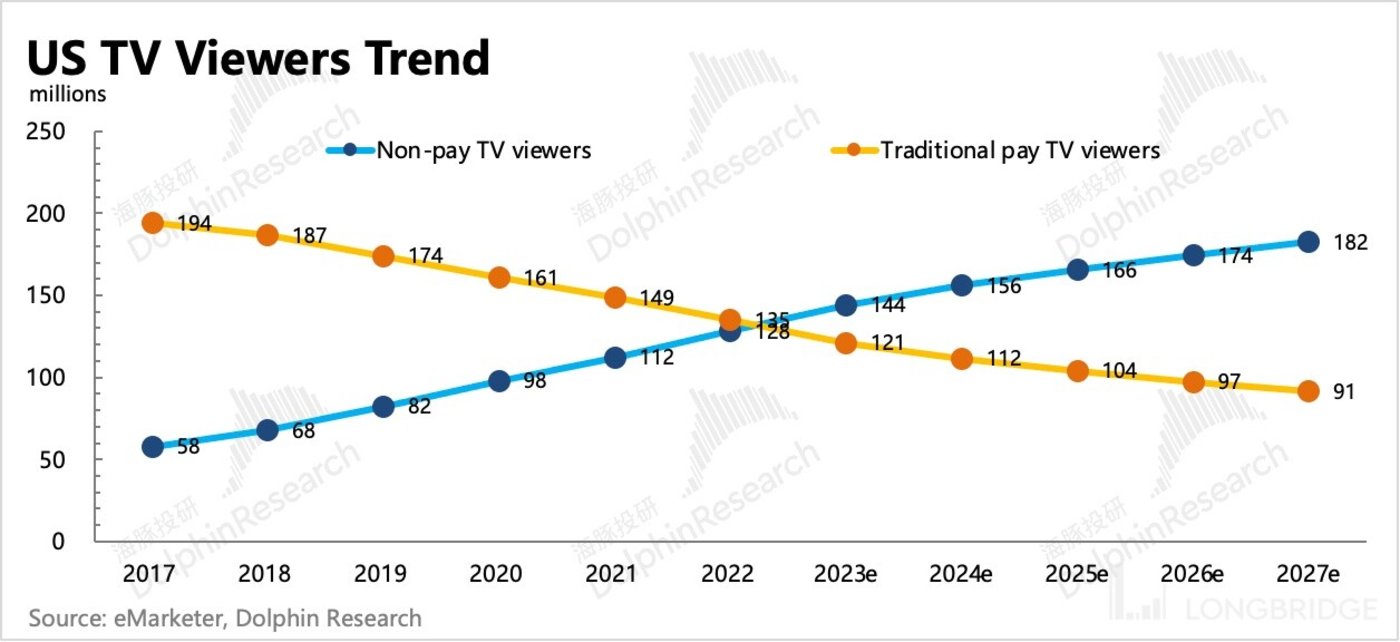

根据 eMarketer 的预测,2023 年美国 CTV 用户约 2.3 亿人,在整体互联网用户的渗透率已经达到 75%。其中 “剪线族”(未支付传统有线电视费)用户有 1.4 亿人,未来几年还将进一步提升。反之,传统有线电视用户则将进一步萎缩。

常用流量的增加,意味着中长期下,用户会花更多的时间在流媒体内容上。由于 CTV 需求的变现主要依赖广告,因此用户时长的迁移势必也会影响到广告主的预算分配。

市场蛋糕变大,YouTube 作为 CTV 内容供给方的重要一员,中长期自然会继续受益。8 月好莱坞罢工潮兴起,传统电视频道缺少内容,而依赖用户 UGC 内容的 YouTube TV 未受影响,并因此而获利,三季度 YouTube 的 CTV 广告收入同比增长 31%(数据来源 The information)。

而随着 YouTube CTV 时长占比越来越高,YouTube 也在积极寻求更好的变现。12 月 Nielsen 透露,YouTube 正在调整 CTV 广告插播策略,期望通过更少的打断但每次更长的广告时间,来同时满足用户观影体验和广告主的投放需求。

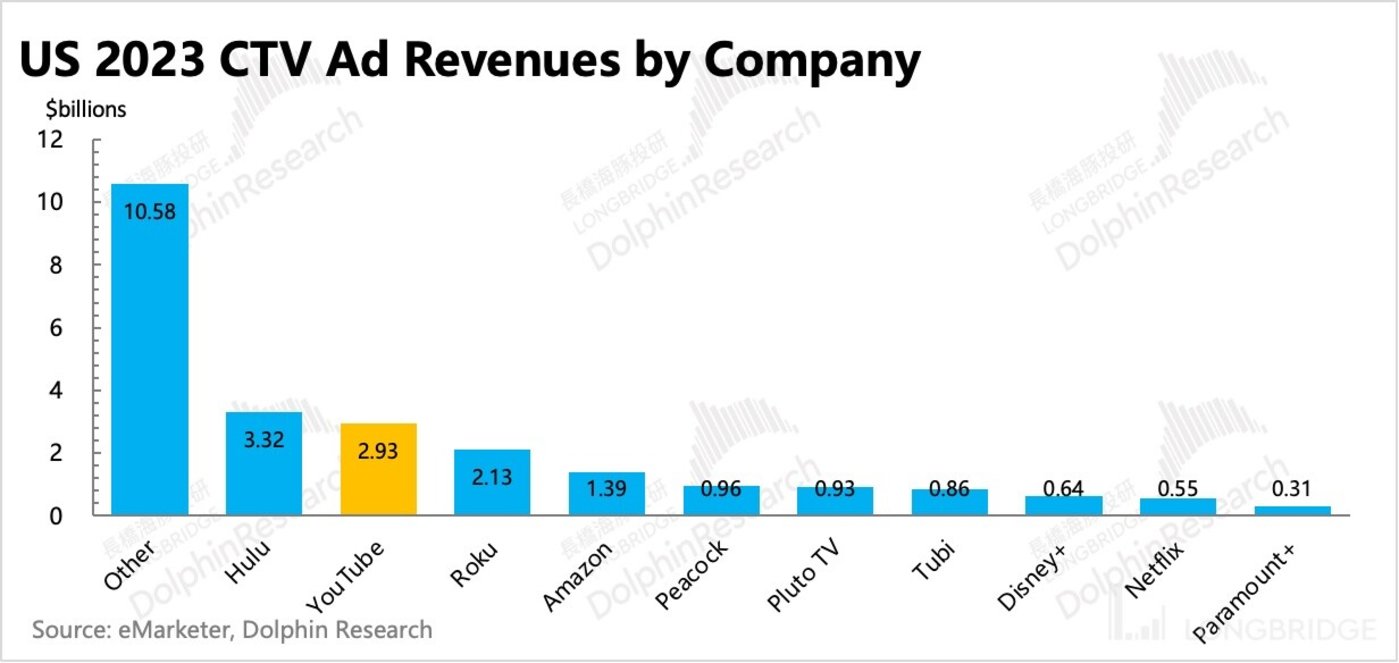

但另一面,竞争格局明年也有边际变化。随着 Netflix、Amazon Prime 以及 Disney+ 从今年开始正式增加广告支持模式,并引导用户接受观看视频时有广告插入,明年预计规模将有不小的增长,届时 YouTube 广告收入的市场份额可能会受影响,个体增速不及行业增速(eMarketer 预计美国 CTV 广告市场 2023-2027 年五年平均复合增速为 15.6%)。

监管风险频出,影响可控但仍需关注

上文我们主要围绕了几个支撑估值的核心业务,搜索、云、YouTube,三季度以来的一些变化进行了归纳和前景分析。但近期市场围绕 Google 热议的话题,除了 Gemini,还有反垄断相关的监管风险,包括:

(1)Google Play 税纠纷。最新消息是 Google 败诉 Epic,并同意向联邦法院支付 7 亿美金的罚金,以及简化应用软件从其他渠道下载流程,同时继续提供第三方支付系统(Google 在部分地区已经实行 1 年多)。

说到应用商店税,就不得不提 Apple 也面临的同样问题,但 Epic 和 Apple 之间解决起来就没那么顺畅了。个中差异,核心在于一个是开放生态,一个是封闭生态。在封闭生态里面,Apple Store 是否存在垄断性不太好判定。但是在一个本身就是开放的生态里面,不同的应用商店也就类比于不同的应用软件,理论上就需要站在同一起跑线竞争。

如果扯开一个口子,那么对于能够有用户、流水都较高的大型应用软件来说,就有动力去通过自建官网渠道来绕过 Google Play 了。不过海豚君认为,潜在的损失可能很有限:

首先,并不是所有软件都有自建渠道绕开 Google Play 的能力,而其他第三方分发平台的流量确实和 Google Play 不能比。

其次,从用户使用习惯的角度来看,开发商想要完全绕道 Google Play 仍然很困难,除非是已经被验证成功的全球顶级产品。

通过海豚君测算,假设 30% 的流水绕过了 Google Play,那么对于庞大的 Alphabet 母公司报表来看,对收入和利润的影响控制在低个位数:

根据 Sensor Tower 和美银的数据,2023 年 Google Play 上的 App 流水达到 385 亿美元,按照 26.8% 的综合费率(2023 年 Google Play 调整了费率,对所有 App 前 100 万美元流水费率降至 15%,剩余仍然按照 30% 来收取),那么 2023 年的净收入为 103 亿美元,30% 流失就意味着 31 亿的亿元收入减少,约占 Google 23 年总营收的 1%。再按照 10% 的成本率 +20% 的经营费用率,剩下 27.8 亿美元的经营利润,约占 Google23 年经营利润的 3.4%。

(2)Apple 与 Google 默认搜索引擎的绑定问题。海豚君认为这个影响可能会更需要关注。9 月美国联邦法院针对 Google 在 iPhone 的 Safari 上 “付费” 成为默认搜索引擎的问题,对 Google 和 Apple 同时提起诉讼,认为两家的这个行为涉嫌垄断。根据不同的说法,Google 每年给 Apple 上缴的分成费达到 80-190 亿美元,分别占 Apple 2022 年总收入的 2%-5%。

再根据 Google 申诉的一份声明中披露,Google 通过 Safari 浏览器获得的搜索广告收入,向苹果分成的比例为 36%。这意味着 Google 从 Safari 浏览器获得的全部搜索收入为 222~527 亿美元,这相当于 2022 年 Google 整体搜索收入的 13.7%~32.4%。由于搜索业务本身利润率较高,因此对利润的影响也会高于收入。

海豚君认为,该案的影响最终可能在可控范围内,但也有小概率的变数:

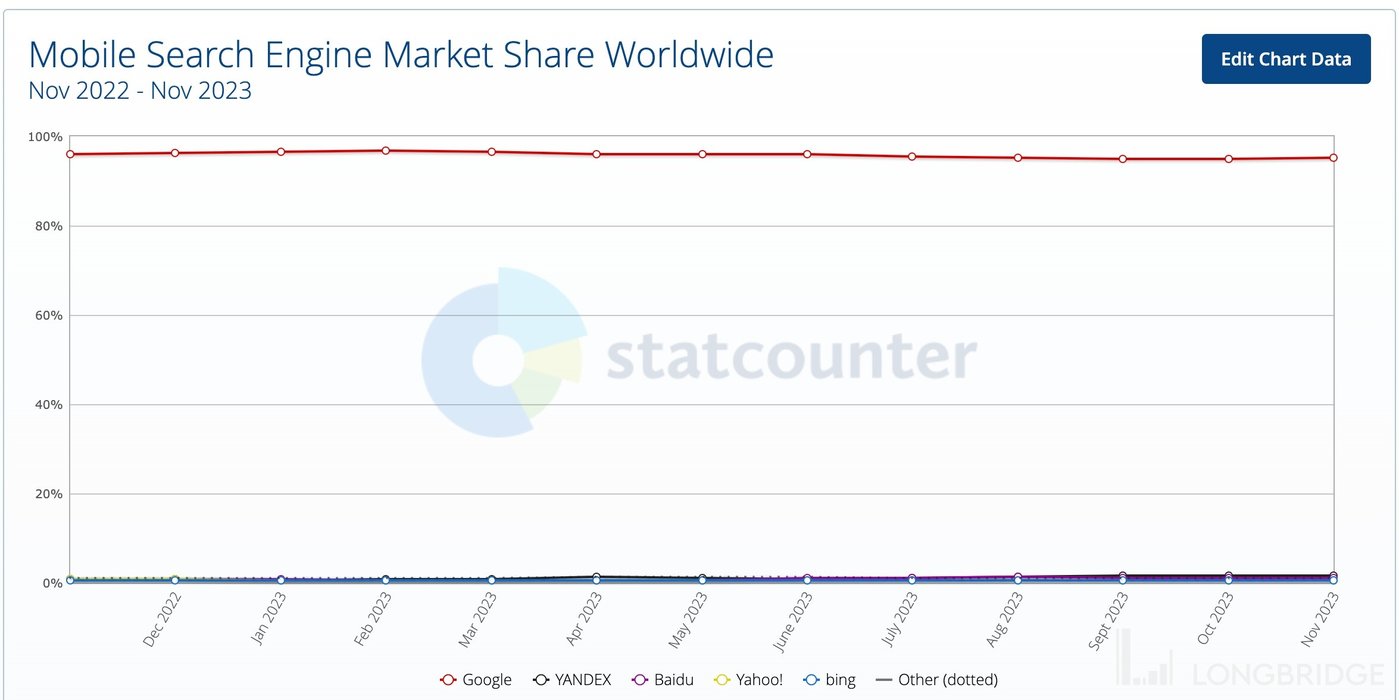

假如联邦法院对此案诉讼成功,那么对 Google 的影响变化就是用户在 Apple 设备上的需要先自主选择搜索引擎而非原来的系统自动默认。但从目前的搜索引擎使用体验来看,Google 仍然在用户心中是当之无愧的首选(根据 Statcounter 数据,Google 搜索引擎在移动端的份额仍然维持在 95%)。

唯一潜在的风险就是 New Bing 借助 GPT 弯道超车,只是现在两者的用户差距还比较大,这需要 OpenAi 以及微软在 AI 技术和产品功能体验上长期持续性的领先 Google,显然并非易事。

与此同时,这项诉讼比较复杂,因为相关方不仅仅涉及 Google,Apple 也需要对此给出态度。从 Apple 的角度,取消默认搜索的话,自己就直接少了一大块躺赚的收入,自然意愿度不高。因此两个巨头与联邦法院的拉扯估计还得一段时间。目前这项诉讼仍然在进行中,市场预计至少会到明年下半年才有一些阶段性的进展,海豚君会持续关注事态发展。

总结:从中性估值的弹性与风险收益的角度,Google 并非广告股最优选

结合上文的分析,对于 Google 未来的展望其实就相对比较清晰了,但细分业务也存在不同的短长期变化。整体来看未来的增长趋于稳定,相比于 Meta 以及几个小票的广告股,短期弹性可能并不多。

1、收入端

(1)搜索:以稳为主,GPT 洗涤一年,对 Google 的搜索收入基本没影响。而年底 Gemini 及时推出,给了部分产生犹豫想转移预算的商家重新考虑的机会,另外 AI 可以继续通过提高搜索广告的转化率来增加变现,简单来说,Performance Max 2024 年还是主要驱动力。

但随着 2023 年下半年大部分社交媒体逐步走出苹果 IDFA 的影响,以及 TikTok 的竞争,Google 搜索在此期间多吃到的数字广告份额,可能也要吐出一部分出来。与此同时,随着线上零售的渗透率提高,亚马逊等电商平台的变现优势也会进一步放大。

谷歌和苹果的解绑风险可能会影响 2024 年之后的搜索收入,但如果解绑也省去了上缴苹果的分成,所以利润影响会小一些。

(2)YouTube 的广告业务简单而言,无论是短视频还是 CTV,更多的是受益行业 Beta 红利,但自身的 Alpha 纯效益可能并不明显。

Shorts 的增量来源于量价提升,加载率提高、CPM 增加,但由于难以回避内部时长相互侵蚀的问题,因此从集团角度,整体收入增量可能需要打个折。

另一面,明年短视频将进入竞争加剧的阶段,但相比于 TikTok、Meta,YouTube 还需要解决如何平衡短视频与中长视频之间的流量问题,毕竟 YouTube 本质上是内容平台,平台的天然流量来源于 YouTube 博主的中长视频内容。如果刻意倾斜流量给 Shorts,那么自然就会减少中长视频内容的展示量,继而影响博主创作内容的动力。

CTV 是一个用户习惯变化导致的行业大趋势,目前还处于一致对 “外”(传统广播/有线电视频道)的行业高速增长期,因此 YouTube CTV 增速也不会低。但由于明年也是 Netflix、Disney+ 以及 Amazon Prime 加速广告变现的时期,因此 YouTube CTV 广告份额可能会有削弱。

(3)云业务虽然三季度增速吓坏了市场,但海豚君对后续的增长并不悲观,预计下季度会很快看到 AI 带动下的增速回暖。

2、利润端

海豚君预计整体仍然可控,但预算分配上,AI 投入的占比会进一步提升。从集团角度,降本增效节奏会变慢或者停滞,也就是利润绝对额的增长更多的是靠收入扩张。

结合<1-2>的讨论分析,海豚君对 Google 的收入和盈利预期相比彭博一致预期略微保守一些(主要在搜索和 Google Play 收入上),但未考虑解绑 Safari 的可能损失。预计 Google 2024 年收入增速 11%(BBG Consensus yoy+12%),经营利润 949 亿,同比增速 14.6%,经营利润率 28%,较 2023 年缓慢提升 1pct。

Google 历史上 Forward EV/EBIT 一般在 12x~25x 区间,中枢为 18x,即对应 1.7 万亿,与目前市值相差不大,意味着在海豚君的假设预期下,目前 Google 合理中性的上升空间已经不大了。

因此这个时候投资者需要更关注 Google 所面临的风险,除了上文提及的几个事件进展外,尤其需要关注美国宏观经济的变化,虽然海豚君认为硬着陆的可能性不大,但仍然建议紧密跟踪宏观数据,警惕超预期的消费疲软迹象出现。 $谷歌(GOOG)$

文章来源:钛媒体-海豚投研

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 年年有于姨·2023-12-21已阅点赞举报