狂抛美债,14年来首次!

作者:暴哥

来源:暴财经pro(ID:icaijing123)

美债风险有风险吗?可以确定的是,早在9月投资者就开始“跑步离场”!

1

美国三大海外债主,都在疯狂抛售美债。

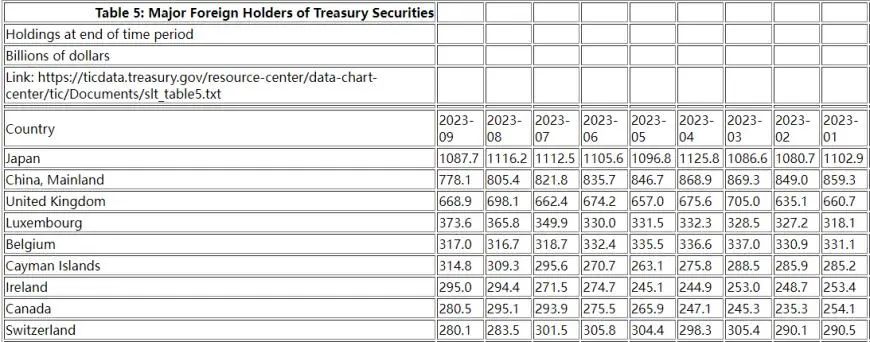

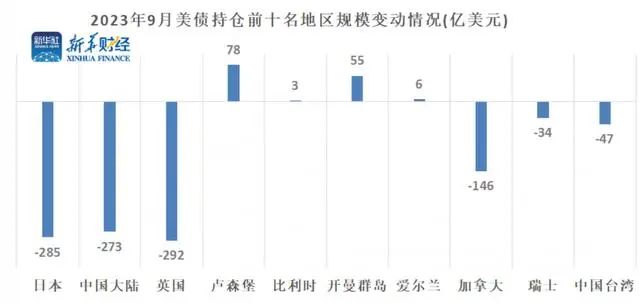

当地时间11月16日,美国财政部公布了最新的国际资本报告(按照惯例延迟两个月公布),9月美债前三大海外债主日本、中国、英国均减持,减持规模合计高达850亿美元。

日本持仓减少285亿美元,总量约1.09万亿美元,为四个月里首度减少。

中国持仓减少273亿美元,连续第六个月减少,总量跌破8000亿美元至7781亿美元,创2009年5月以来的十四年新低。

英国为美债第三大持有国,9月持仓减少292亿美元,总量6689亿美元。

在前十大美债持仓国家和地区中,仅有四个国家和地区对美债持仓增加,排名第四位的卢森堡增持78亿美元为增幅最多,整体海外国家地区美债持仓比上月减少了1016亿美元。

2

为什么全球的重要投资者,都在抛售美债?

要回答这个问题,谁先要明确一个时间概念,这份数据是9月份的!

全球央行抛售美债只有两个核心原因:

第一,美联储加息,资本外流。为了应对本国外汇市场的暴跌,各国不得不抛售美债,打响“金融保卫战”。

第二,避险。加息导致了全球美元回流美国,市场上的美元流动性缺少,对于美债市场是一个巨大的利空,就好像没有成交量的股市,跌跌不休。不断下跌的价格,又会加剧恐慌,为了规避美债信用风险和短期价格下跌风险,只能选择卖出,等待时机再买进。

回到9月!

7、8月份,美国公布的通胀数据显示有抬头迹象,尽管美联储在9月没有加息,但在季度经济展望中上调了今年的经济、整体通胀和利率预测,就业市场将持续强劲,因此市场对于美联储加息的预期高涨,美元指数持续走强。

外资回流导致本币贬值压力巨大,因此各国央行对于美债的抛售动力也就最大。整个9月份美债收益率出现了大幅攀升,作为“全球资产定价之锚”的10年期美债收益率,从月初从4.09%快速上行至4.3%附近,月中则突破4.4%关口,随后再次上行至4.6%关口附近,当月涨幅约50BPs,由此拉开了美债的抛售序幕。

而中美英三国巨量抛售美债,也是出于维护本国外汇稳定的需要。

从7月中旬开始,日元就在加速贬值,一度在9月创下历史新低,为了避免更大恐慌性抛售,日本政府可能在9月出手进行了干预。我们看到,在9月大幅抛售美债后,日元算是止住了颓势。

人民币的境遇和日元也相似,在9月还一度创下了1美元兑7.35的历史新低。

这一点,在英镑上体现得更为明显,9月的英镑加速贬值,幅度超过人民币和日元,因此,整个9月英国是美债海外债主中减持最多的。

3

海外投资者加速抛售美债,同时财政部不断发行新的美债,那美债会崩吗?

首先,随着11月美国通胀的继续降温,市场对美联储的暂停加息的预期越来越高,这一点从美元指数的下跌可以看出。尽管维持高息依然是一件让市场难受的事,但一旦美联储暂停加息,意味着离降息就不远了,因此国际市场的美元荒会得到一定的缓解,各国的汇率压力会下降。我们也看到10期美债的收益率已经开始下行了,说明的美债的抛压在减少。

其次,美债会不会崩只有两个因素:美国国家会不会崩,美国政府会不会赖账?

如果美国国家不会崩,大概率美债也不会崩;另外,美元债是国家信用债,美国主要是靠国家信用扩张和发展,直接赖账不符合其国家长远利益,毕竟这把收割全世界的镰刀仅此美国一家有,太好用了,你们觉得美国政府会轻易放弃吗?

除非美国自己要和全世界脱钩。

最近两年中美关系紧张,网上总是有一种声音:美国在科技上卡我们脖子,在经济上打贸易战,为什么我们不一口气将手上的美债全部抛掉,进行反制,让美国人吃不了兜着走?

确实,我们大量抛售美债会对美国经济,尤其是美元,带来很大的冲。要不然每次美国人来访,就没必要总是讨论美债问题。尽管如此,我们也不能短时间内清空美债。

首先,从去年8月开始,我们就已经在大量的抛售美债,减持的规模已经接近四分之一,按照很多人的想法,美国应该已经摇摇欲坠了才对。事实上了,纳斯达克100指数年内涨了近30%,领涨全球,反倒是我们A股成交量居然萎缩到历史新低。

其次,虽然目前美国还在疯狂的增加债务,10年期的美债价格也从最高141一路跌到如今的109附近,甚至有暴雷的风险。但是,只要美元依旧还是世界货币霸主,只要我们还在参与全球贸易,还在吸引外商投资,我们手上就不能没有美元,我们就必须保留一定的外汇,而从保值、增值的角度看,我们就必须要购买美债。

最后,从经济角度看,作为美债的第2大海外债主,如果我们短时间内大量的抛售美债,甚至清空美债,市场未必能接得住,带来的后果就是美债价格暴跌。虽然对美元信誉也会带来冲击,但最后我们也亏了个底朝天,吃亏的还是我们自己。

既然不能全部清空,同时还要防范美债暴雷,最好的操作就是长期减持,通过到期不续的方式,最大程度的规避美债风险,获得收益。最后用减持的美债购买黄金,多元化的进行资产配置。

所以,这就是为什么我们的央行已经连续11个月增持黄金的原因。

历史文章推荐(点击蓝色字体查看):

金融战结束了?

第几年还清房贷,最划算

让富人去买房子吧!

买恒大房子的人,有救了?

朋友们,看完点个【赞】+【在看】

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。