东南亚电商打败了Sea?

11月14日盘前, $Sea Ltd(SE)$ 公布了23年Q3财报,游戏、电商、金融三大块业务,游戏依旧吃老本,电商利润大崩盘中,只有金融表现令人省心但也高度依赖电商。

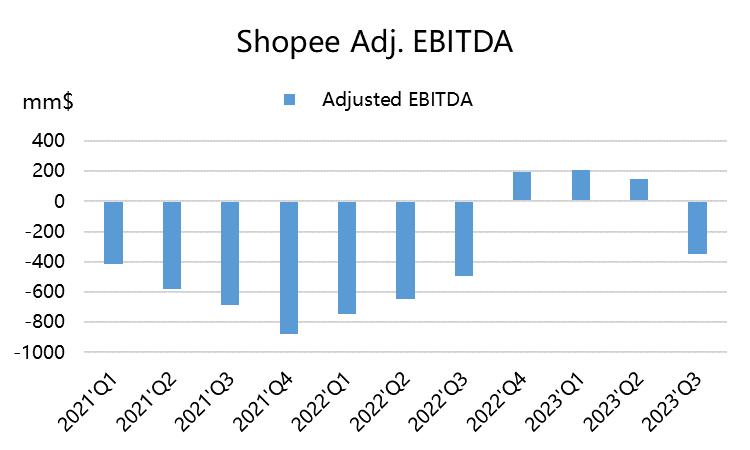

此前市场虽然已经预料到Shopee会“以价换量”重回亏损,并抹去今年的盈利。但是事实上在抹去盈利的同时还倒亏很多,让市场大跌眼镜。而这样换来的增速投资者也是存疑的。

因此Sea在美股一片大涨的交易环境中,以-12%开盘并一路大跌,最终以-22%收盘。

Q3财报概览

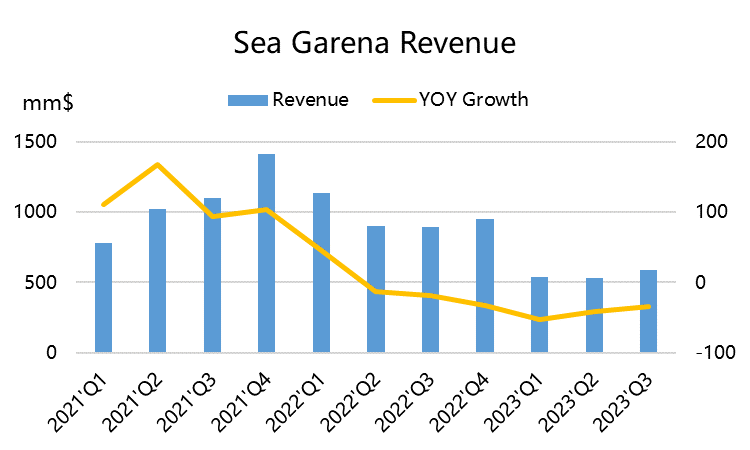

游戏板块Garena的流水为4.48亿,环比基本持平,GAAP营收5.92亿美元,同比下降34%,环比有所上升,并高于预期的5.56亿美元,;调整后EBITDA为2.3亿美元,略高于市场预期的2.22亿美元,因为游戏业务整体比较成熟,所以利润率控制得当。

这也是此前当家游戏FreeFire进入衰退期,且退出《英雄联盟》在中国台湾地区运营后的结果;

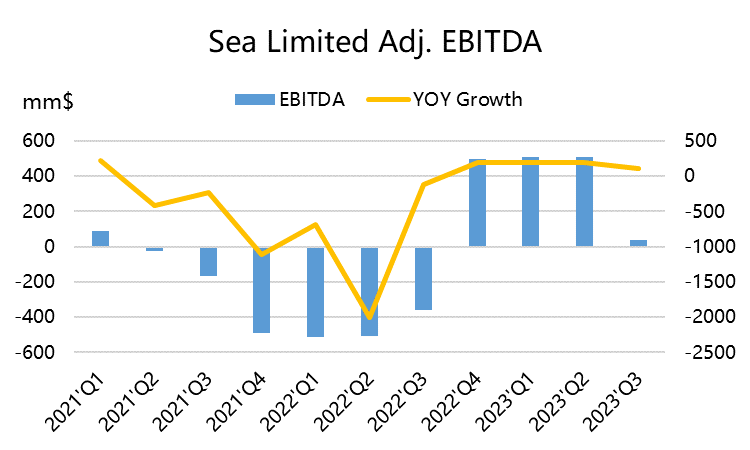

电商业务Shopee的整体GMV再次同比增长5%,达到了201亿美元,略高于市场预期的173亿美元,订单量增长13%。收入为22.3亿美元,高于市场预期的21.8亿美元。但是经营亏损高达4.3亿美元,去年Q3为5.9亿美元;调整后的EBITDA为-3.46亿美元,远远差于市场预期的-0.49亿美元。

金融业务Sea Money收入4.46亿美元继续保持37%的高速增长,但略低于市场预期的4.48亿美元。调整后EBITDA为1.65亿美元,高于市场预期的1.48亿美元。待收回贷款余额为24亿美元,同比上升20亿没有,逾期90天以上的坏账率降到1.6%。

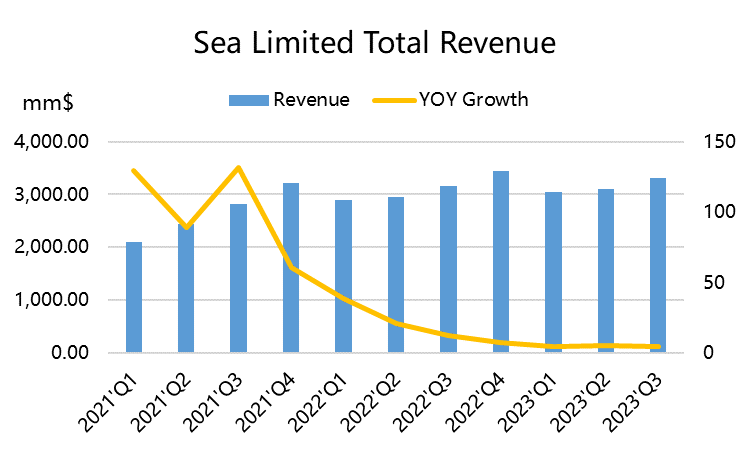

至此,公司整体营收33.1亿美元,同比增长5%,高于市场预期的31.9亿美元,调整后的每股收益0.06美元,低于预期的0.29美元。

投资亮点

一、电商业务还能否成功?

从本机最大的“意外”来看,电商业务的巨额亏损4.3亿美元是近乎“自杀式”增长的结果。Sea此前在巴西市场退出竞争,主要也是因为受不了这种亏损模式下的竞争,从而采用利润率更高的轻运营模式。

而这个季度亏损,因为客单价同比大幅下降了7%,意味着这种主要靠降价实现的增长并不健康。同时营销费用从上个季度的4.9亿美元跳涨到了9.2亿美元,比22Q3还要高,说明市场竞争环境也是非常激烈。

现在无论是重新起航的BABA的Lazada,还是Tik Tok带上,抑或蠢蠢欲动的Temu,都非常适应东南亚市场环境,并可能带来巨大竞争威胁。

二、游戏业务仍然在吃老本。

Q3虽然营收和经营利润都明显好于预期,但市场预期已经被调降了很多,所以看同比-34%,也不是什么很好的结果。

但更关键的经营数据更是表现不佳,季度活跃用户数环比继续减少一百万人,付费用户减少200万。两个季度前我们就说过,《Free Fire》进入衰退期,而此前发布的新游戏还没能达到这样的高度,未来要发行的新游戏还要再等一段时间,也可能无法重复《Free Fire》的奇迹。而目前仅靠代理的游戏无法实现回暖的目标,因此公司游戏业务的活跃用户和收入都有所下降,公司转而保持游戏业务的利润率。

三、金融业务增长迅速,但开始重质。

金融业务增长,Q1的收入增速仍然有34%,一方面是与电商相关的支付业务增长迅速,另一方面是借贷。随着紧货币周期后的紧信用周期到来,贷款质量也是影响公司利润率的关键,但公司表现良好。

本季度末待收回贷款余额为24亿美元,比上季度增长,90天以上的坏账率下降到了1.6%。

但是作为与电商业务更相关的支付业务,也可能会随着电商业务的起付而变化。且目前已经出现了收入增速“略微不及预期”,高增长可能也会进入瓶颈期,接下来市场更关注利润率。

展望

财报后市场反馈代表什么?

主要还是预期不足,并对市场竞争环境表示担心,机构投资者“宁可错过”也不愿同担风险。

正好最近不少基金公布了13F,我们可以看到SE的主要投资人在Q2财报之后(也就是在Q3)的交易中大多一定程度上增持,包括FMR、老虎环球基金、PRICE T ROWE。大机构投资者中,比较明显的减持有 $贝莱德(BLK)$ 、CAPITAL RESEARCH GLOBAL。

这些在Q3增持SE的机构,在看到这样一份Q3财报,显然更有可能擦踩踏式减持,也是盘中大跌22%的重要原因了。

东南亚的电商生意到底好不好做?Sea还是要用财报来证明,不过现在局中人都会“百亿补贴”,Sea显然不能靠这个了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$贝莱德(BLK)$ 的操作还是值得研究的

东南亚的电商生意好,不要怀疑

这个股票筹码带血了,可以买

创新低了,给人的感觉不是很好