不要错过了今年最重要的机会!

今年最重要的买入窗口机会正在出现。

回顾今年的A股,走势和去年——2022年几乎完全一致。

以沪深300指数为例:

开年,出道即巅峰,经历连续4个月的大幅下行(2022年1-4月,2023年2-5月);

年中,迎来小幅反弹(2022年5-6月,2023年6-7月);

下半年,继续大幅下行(2022年7-10月,2023年8-10月)。

最终在10月份形成了“双底格局”。

进入11月份以来,A股反转的趋势明显,有望像2022年底一样,复制一轮至少3个月的上涨机会。

老股民都清楚,当下影响市场走向的核心变量,主要是海外流动性。

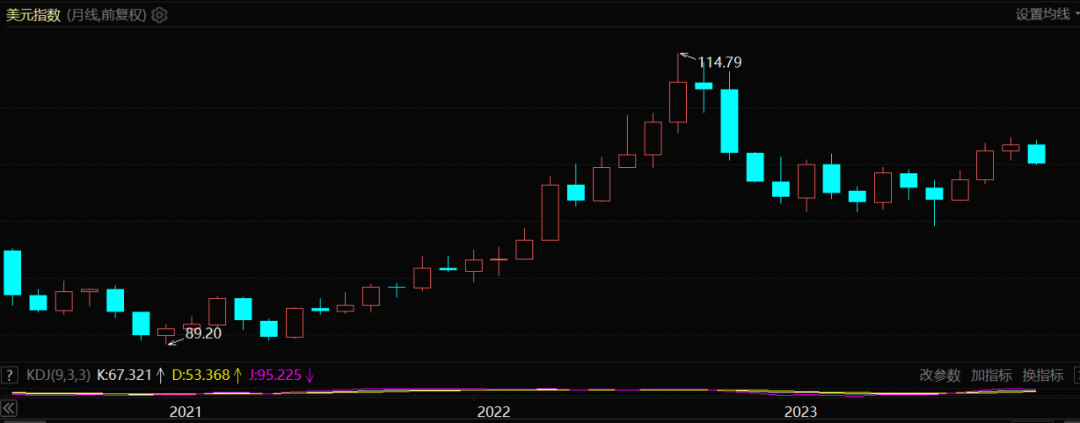

观察这几年的美元指数,可以很清晰的看到:

2021年之后,美元指数走牛,资本大幅流出,A股开始节节败退,这一切几乎都是同步在发生的。

今年下半年8-10月A股的大跌,也跟美元指数的强势上升,有着密切关系。

随着11月1日,美联储宣布第二次暂停加息,十年期美债利率跌幅扩大,美元指数调头向下,外资再一次从大洋彼岸回流到了中国。

而且这一次,很有可能比2022年底的回流势头要更持久。

我们对比一下2022年底和今年底的宏观局势,就能明白其中的差异。

2022年底,市场交易的主要是中国疫情结束,全面放开的逻辑,因此一度外资抄底的势头猛烈,A股短期内形成了一波小高潮。

但实际上,美国那边,通胀仍然在高位,美股在短暂停止加息后,很快又再次恢复了(2023年上半年5次加息)。

这就导致外资的流入,猛烈但短暂。

2023年底,A股虽然没有很强烈的预期在,但底部却是相当踏实的。

第一,经历了漫长的下跌后,A股的估值再一次来到了历史底部,无论怎么看都具有很强的吸引力。

第二,从三季度财报可以看出,A股公司的整体盈利能力已经恢复。

根据券商的统计,全部A股23Q3,归母净利润环比增速+1.90%,这是近三年来的第一次环比转正。

估值便宜,基本面见底,识货的外资不会看不见。

反观美国那边,由于通胀的回落,10月份失业率小幅上涨至3.9%,开始令人担心经济的持续性。

所有人都清楚,美国不可能持续维持在目前的高利率环境下。

最迟至明年年中,美联储就将转向降息之路。

因此,现在继续押注美股,性价比已大幅下降,那么转向押注新兴市场,会变得越来越有吸引力。

天平已经在向中国这边倾斜。

这便是这轮A股向上的趋势,虽然和缓,但持续性要更强的逻辑所在。

————

再回到A股这边,除了估值见底,基本面见底,近期还有一个潜在的政策预期在。

根据历史统计,A股在2月的上涨概率是最高的(即“春季躁动”),其次高的就是11月。

从2000年至2022年,万得全A指数在11月上涨的概率有70%。

从年底到第二年年初,往往是A股的一个季节性高潮,主要的原因就是这期间有很多高层会议,会释放一些重要的政策预期。

比如12月有中央经济工作会议,1-3月有地方到全国性的两会。

而现在最值得关注的,则是10月30-31日刚刚召开的中央金融工作会议。

这个会议大约每5年召开一次,每一次都在我国的金融史上留下了浓墨重彩的一笔。

简单回顾一下:

1997年,第一次会议,聚焦“整顿金融乱象”。

会后,成立了人民银行大区行,证监会和保监会,完善金融监管体系。

此外,重点关注国有银行坏账,设立了四大资产管理公司,接收剥离商业银行的不良贷款。

2002年,第二次会议,聚焦“金融业对外开放”。

会后,成立了银监会,随后推进国有银行的股份制改革和重组上市;并加快农村信用社、国有独资保险公司的改革步伐。

2007年,第三次会议,针对前两次会议的“查漏补缺”。

会后,进一步推进国有银行改革,推进国开行的商业化运作,并成立中投公司,设立创业板。

2012年,第四次会议,聚焦“深化金融改革”。

首次明确提出,金融服务实体经济的本质要求,要“确保资金投向实体经济”领域,此后推进民营银行的试点。

2017年,第五次会议,强调“服务实体经济、防控金融风险、深化金融改革”三项任务。

会后,设立国务院金融稳定发展委员会,出台“资管新规”,强化监管,并设立科创板,推行注册制试点。

可以看到,这20多年的五次会议里,前十年主要是聚焦“改革开放”;

最近十年,聚焦的则是“稳定和转型”,防控风险、服务实体经济,是出现频率最高的关键词。

“防控风险、服务实体”,虽然是当下和未来一段时期并列的重要任务,但不同时期,根据具体环境的变化,也是有重点的差异的。

我们看看这次会议,和过往两届的差异在哪里。

2012年,经济处于一轮周期的谷底,会议提出要服务实体经济,试点民营银行,随后迎来了一轮对民营银行的爆炒,股市在政策支持下也逐渐向上。

2017年,经济形势不错,虽然会议提出三项任务,但实际上“防控金融风险”被放在了最重要的位置上,推动了2018年轰轰烈烈的去杠杆,A股迎来大熊市。

2022年由于疫情原因,金融会议被推迟到了2023年的这个时候。

在当下的环境里,虽然防控风险依然很重要,但更值得关注的,无疑是新目标——“建设金融强国”。

以及相应的任务:“活跃资本市场”、“金融高质量发展”。

认真阅读会议通稿会发现,上次会议中,备受市场关注的“风险”、“监管”、“改革”的着墨变少了,而通篇甚至没有出现“杠杆”一词。

毕竟,要建设金融强国,防风险固然很重要,但光靠防风险是远远不够的。

甚至,防风险也要和发展相结合。

比如两大头号风险,地方债务与房地产风险,这次会议提出——

地方债方面,在通过“特殊再融资债券化解短期风险”的基础上,未来将建立防范化解风险的长效机制。

房地产方面,本次会议提出“一视同仁满足不同所有制房地产企业合理融资需求”,未来政策将从地产融资端上给予放松,推动地产行业修复。

另外,更值得关注的,是本次会议首次提出的一个细节——

“支持国有大型金融机构做优做强”,“培育一流投资银行和投资机构”。

什么是金融强国?什么是金融高质量发展?

打造几个类似于高盛、摩根斯坦利这样的有影响力的投资银行,无疑是题中之义。

可以预计,证券板块未来将迎来重组整合的一系列政策推动,话题会不断,并在一段时间内成为市场炒作的一个重要热点。

拉长周期视角来看,当下的局势,跟十年前2012-2013年的情况同样很相似。

传统行业低迷,股市在底部震荡消化,随着海外流动性的变化,国内政策不断的宽松,牛市回归的概率正越来越大。

市场机会纷繁杂乱,如何才能在众多的不确定性中找到更有确定性的主线?

如何在热点板块中抓住最值得投资的标的?

普通的投资者,受限于专业技能和精力,面对这些问题,往往无所适从。

即使是专业投资者,筛选研报也是一件繁重、耗时的事情,更不用说跨行业筛选了。

基金经理筛选公司,背后也是靠专业研究团队支持的。

鉴于此,君临团队集结资深行业研究员,推出《私享版》服务:

只为给中小投资者从茫茫研报中,筛选最具价值的信息,轻松享受投资经理般的待遇。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。