财报季|Nike 去库存初见成效 | 昂跑中国开店提速 | 安踏剧透行业赛道新机会

号外:本期内容音频版已上架小宇宙。音频版比文字版多了更多背景信息,欢迎扫码或点击文末阅读原文跳转传送门收听。

随着 Q3 的结束,新的财报季也即将到来。从下周开始,将进入财报发布的高峰期。本周先来搞一次预热,看看运动健身消费品赛道已经发布财报的公司都有哪些亮点。

TL;DR Nike 去库存初见成效股价大涨 滔搏运动转型进行中 安踏投资者日剧透行业赛道新机会 昂跑中国开店提速 威富大股东 Engaged Capital 考虑出售 Supreme

风险提示:文中提及的公司并不是投资建议,投资有风险,入市需谨慎。

Nike 去库存初见成效

9 月底 Nike 发布了最新季度财报,其中库存水平好于预期,同比下降10%。此外,包括 Nike 在内的整个供应链和批发商的库存也出现两位数的降低。说明 Nike 去库存的效果已经初步显现。另一个利好消息是中国市场恢复增长,连续两个季度营收同比增速达两位数。管理层分析这主要是受益于中国运动市场的复苏,消费者重新开始参加马拉松等集体户外运动项目。Nike 表示中国市场的库存已经基本消化完毕,有望保持中长期向好态势。

这些积极信号带动了 Nike 股价的大涨,不仅如此,还拉动运动鞋服整个板块上涨,包括阿迪达斯、彪马等公司的股价短期都有一定程度的上涨。资本市场的反应也表明,投资者对于头部运动品牌业绩回暖的预期有所提升。

摘几段财报电话会议里,管理层讨论的投资者比较关心的问题。

库存方面:与去年相比,Nike 的库存金额下降了10%。在整个市场范围内,包括 Nike 和批发合作伙伴,总的库存数量与去年相比下降了两位数。

Looking at inventory. We continue to feel very good about our position. NIKE inventory dollars are down 10% versus the prior year. Our total inventory units across the marketplace, including NIKE and our wholesale partners, are down double digits versus the prior year. Partner-owned inventory units are in line with the previous year, with levels planned to remain lean through our second quarter, a meaningful accomplishment after higher levels of wholesale sell-in during fiscal '23. On the whole, we are very comfortable with the level of inventory in the marketplace in relation to the retail sales that we're seeing as we begin increasing levels of wholesale sell-in in our second half.

经销商方面:Nike 表示关键合作伙伴在销售增长方面表现出高个位数到低两位数的强劲增长,并在库存管理方面表现出良好的情况。

Meanwhile, within wholesale, we see largely positive results from our most important strategic partners. Specifically, we were pleased to see high single-digit to low double-digit retail sales growth and strong inventory management with many of our key partners, including DICK's Sporting Goods and city specialty partners in North America, JD, Zalando and Sports Direct in EMEA and Topsports and Pou Sheng in Greater China.

中国市场方面:收入连续两个季度两位数增长,库存水平恢复正常。

And you saw we had double-digit -- strong double-digit growth in Q1 and Q2, and we're helping to really drive momentum in sport there. I talked about Sportchella. I think Matt mentioned the back-to-school kids race. Giannis did his tour there this summer that got huge response, outdoor basketball. So we're doing what we do best, which is driving energy and excitement around sport, which then translates into our brand connection and our consumer connection being as strong as it's been in a long time. And as I said, it's perhaps the best example currently where we bring this great innovation with distinctive storytelling, with distinctive marketplace reaction. And so even in a promotional period, our full price sell-through and our innovations are connecting well and doing well. And so we got our inventory in shape much sooner than the market in China, and so we're playing on the offense. We're playing on our front foot. And we feel good about the opportunities in China in the coming quarters and into the medium to long term.

滔搏运动转型进行中

经销商这块,滔搏运动本周发布了最新财报。管理层表达了和 Nike 相似的关于国内需求复苏的观点。他们引用马拉松官网数据,表示 2023 年 1 月至 8 月期间,全国举办了 244 场田径协会认证的马拉松比赛,赛事参加规模近 180 万人。随着各类专业体育赛事和营销活动的重新启动,带动了包括主流运动品类以及越野跑、冰雪运动和骑行等新兴细分品类的蓬勃发展。

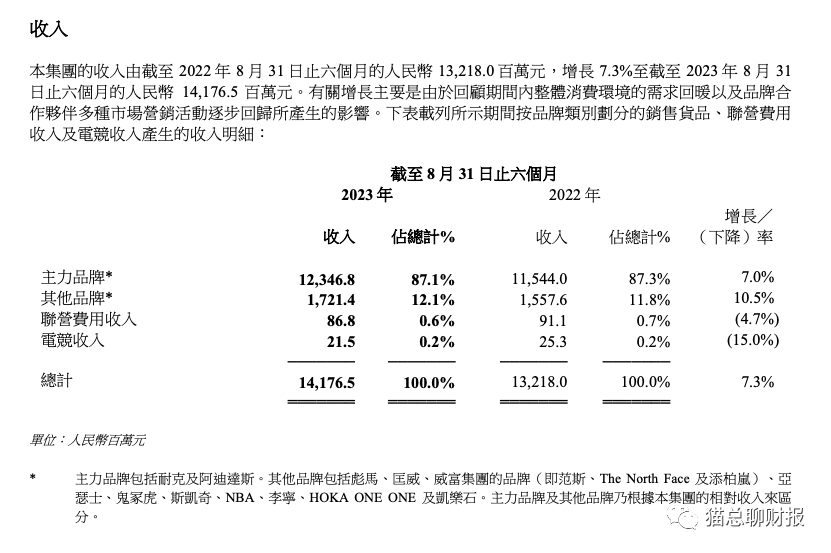

财务数据方面,滔搏运动上半年营收同比增长 7.3%。按品牌拆分,包括 Nike 和阿迪达斯在内的主力品牌贡献了整体收入的 87.1%。其他品牌增速好于主力品牌,同比增速 10.5%,但是因为整体占比相对较小,未对整体营收产生明显贡献。

滔搏运动表示他们启用多样化的模式布局细分运动赛道,开启与“HOKA ONE ONE”和“KAILAS”的品牌合作,同时还完成了对专业滑雪设备零售商“冷山”和专业户外内容机构“Mounster 山系文化”的投资,积极拓展品牌合作矩阵。

安踏剧透行业赛道新机会

安踏本周举办了最新的投资者日活动,会上透露了他们 2024 年到 2026 年的发展规划:力争实现 2025 年中国市场份额第一,2030 年全球领先的目标。摘几段管理层对行业格局和趋势的预判内容。

消费趋势判断

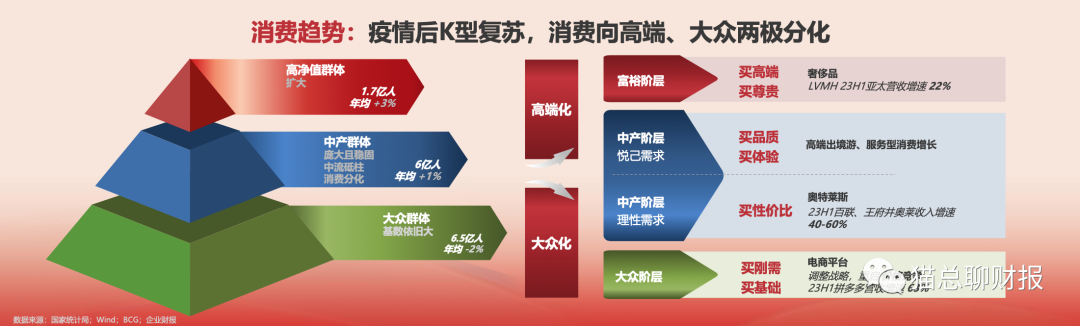

管理层认为,疫情后国内消费呈现 K 型复苏趋势,意味着消费在两个极端之间呈现出不同的增长态势。

首先,高净值人群的消费增速保持在两位数的高增长水平。例如,奢侈品牌 LVMH 的财报透露,今年上半年亚太地区的营收增长达到 22%。因此,高端消费群体的消费仍然呈现出强劲增长的趋势。

其次,大众消费群体更注重购买刚需产品,并追求性价比。例如,拼多多上半年的营收增长达到 63%,主要通过有竞争力的价格和提供基础产品吸引消费者。该消费群体更倾向于购买实用、经济实惠的产品。

中产阶级消费群体内部也出现两种趋势。收入水平相对稍微较高的中产阶级更倾向于购买具有品质和体验的产品。另一类收入水平相对低一些的中产阶级受影响较大,更倾向于理性消费,偏好“平替”类产品。例如,在 2023 年上半年,百联和王府井的财报显示,“奥特莱斯”渠道的相关收入增长率达到 40%~60%。

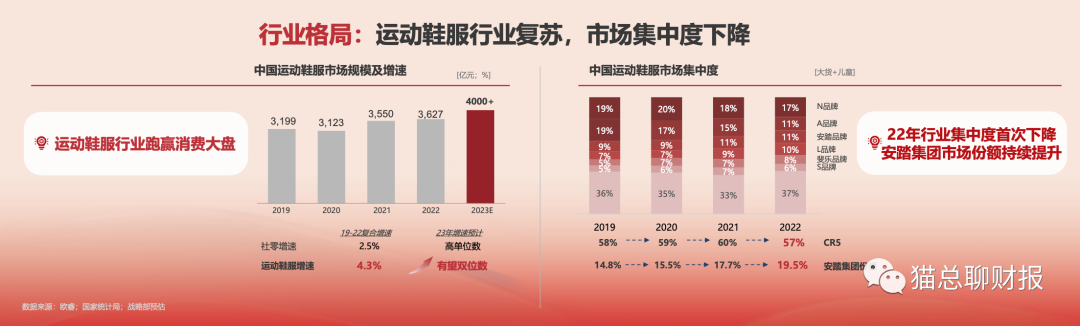

行业格局变化

管理层表示,国内运动鞋服行业的整体格局,从 2022 年开始呈现出集中度下降的趋势。占据市场份额第一的 N 品牌(Nike?),从 2021 年的 18% 降至 2022 年的 17%。而第二名 A 品牌(Adidas?)从 2021年的 15% 降至 2022 年的 11% 。同时,安踏品牌和 FILA 品牌的市场份额在 2022 年则有所提升。这意味着一方面国内品牌的市场份额增加,另一方面一些新的品牌也加入了竞争,导致整个运动鞋服行业的集中度降低。

此外,管理层还透露了运动鞋服领域细分赛道中的一些机会。他们提到了三个被认为具有较大潜力和新机会的垂类市场,分别是户外、儿童和女性市场。相应的,安踏本周还宣布了收购国内女性瑜伽品牌 MAIA ACTIVE,以完善在女性运动服赛道上的战略布局。

昂跑中国开店提速

无独有偶,昂跑最近也举办了他们上市后首次投资者日活动。在这次活动中,管理层全员亮相,介绍了他们上市以来的工作成果以及未来三年的规划。

昂跑在运动鞋服市场中算是一个“异类”,与安踏、Nike 等品牌相比,他们的增速更为迅猛。从 2021 年上市至今,昂跑的年复合增长超过 60%,增速非常快。目前,他们的市盈率(PE)也超过 100 倍,市场对他们的预期非常高。管理层在投资者日活动中表示,公司现在的状态就像是“用冲刺的速度跑马拉松”。

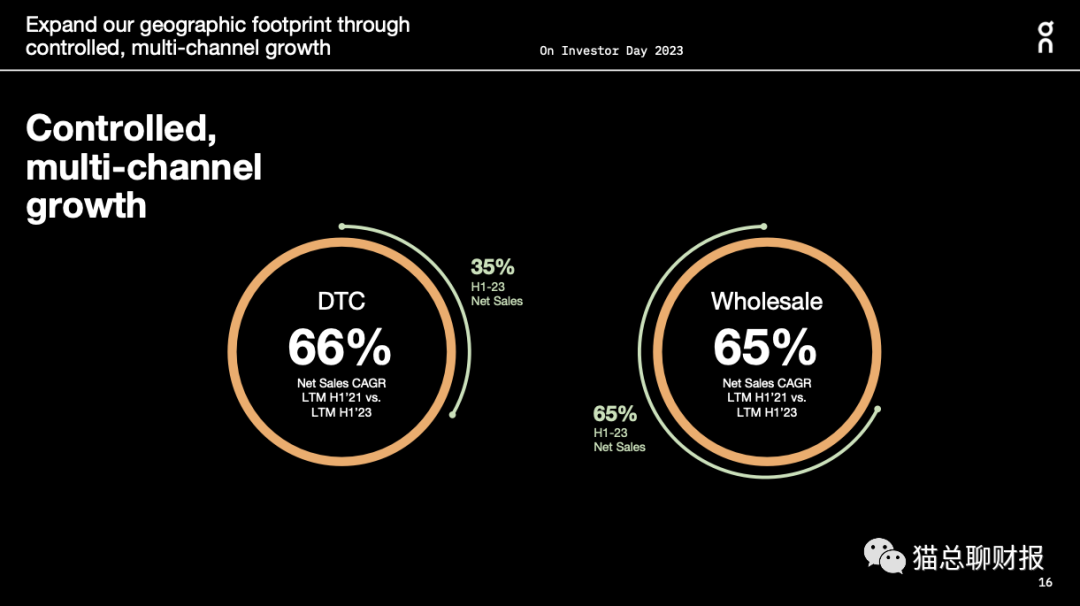

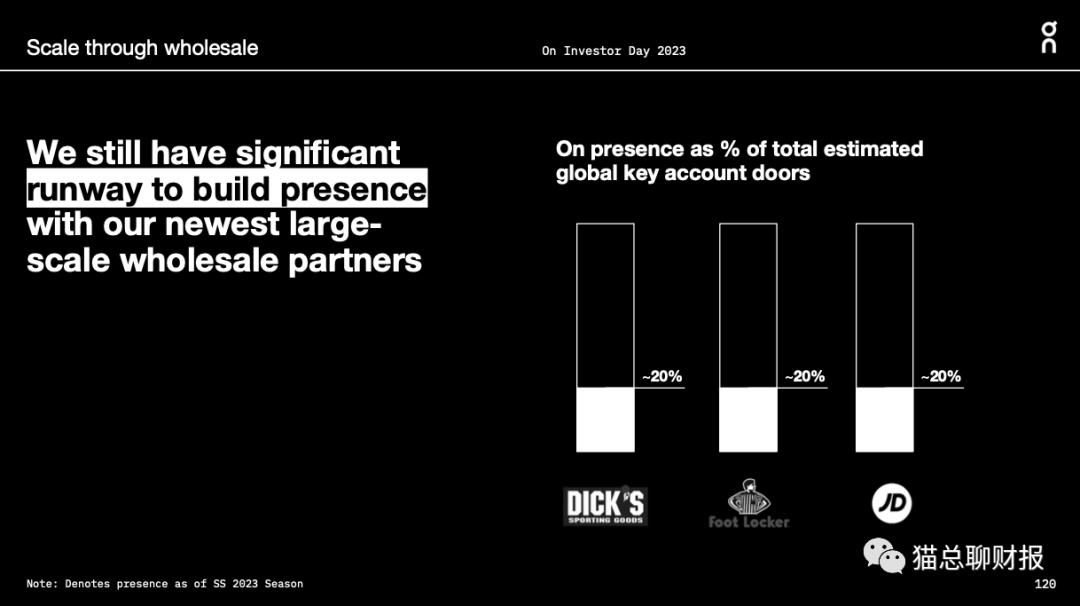

昂跑的快速增长有一个重要因素,即他们的销售主要依赖经销商渠道。他们在投资者日活动上介绍了最新的相关数据,经销商渠道营收占比 65%,而 DTC(直营渠道)包括线上和线下店铺营收占比 35%。这种主要依赖经销商的销售模式可以帮助他们快速增加销量。他们还提到在一些关键合作伙伴(比如 Dick’s Sporting Goods、Foot Locker 和 JD Sports)的产品渗透率已达到 20%。

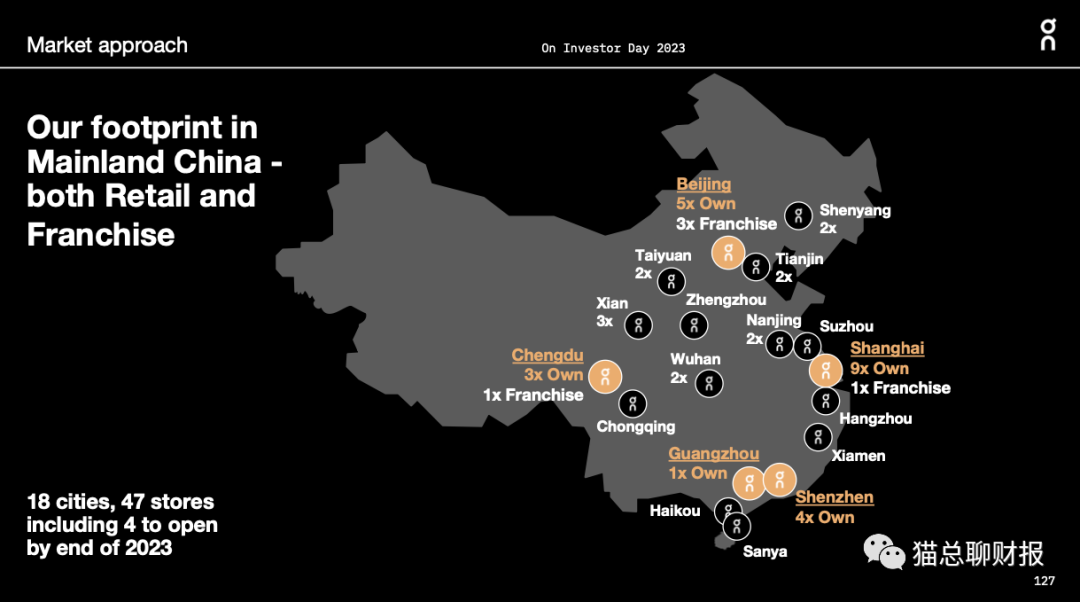

中国市场方面,管理层表示他们在未来几年重心放在 DTC 渠道的规模扩张上。他们计划在 18 个城市开设 47 家店铺,包括自营店和加盟店。

威富大股东 Engaged Capital 考虑出售 Supreme

威富集团(VF Corporation)是 Vans 和 The North Face 等品牌的母公司。上个季度曾经聊到,因为 Vans 在北美营收增长处于停滞状态,导致股价持续下跌。在最近一个季度,威富集团的股价继续下探到最低 15 美元左右。

本周发生了一件 drama 事件,威富集团的大股东 Engaged Capital 召开投资者会议,阐述了他们认为威富集团目前仍具有投资价值,并预测通过一些人事变动和策略调整,公司股价未来可能有较大增长。

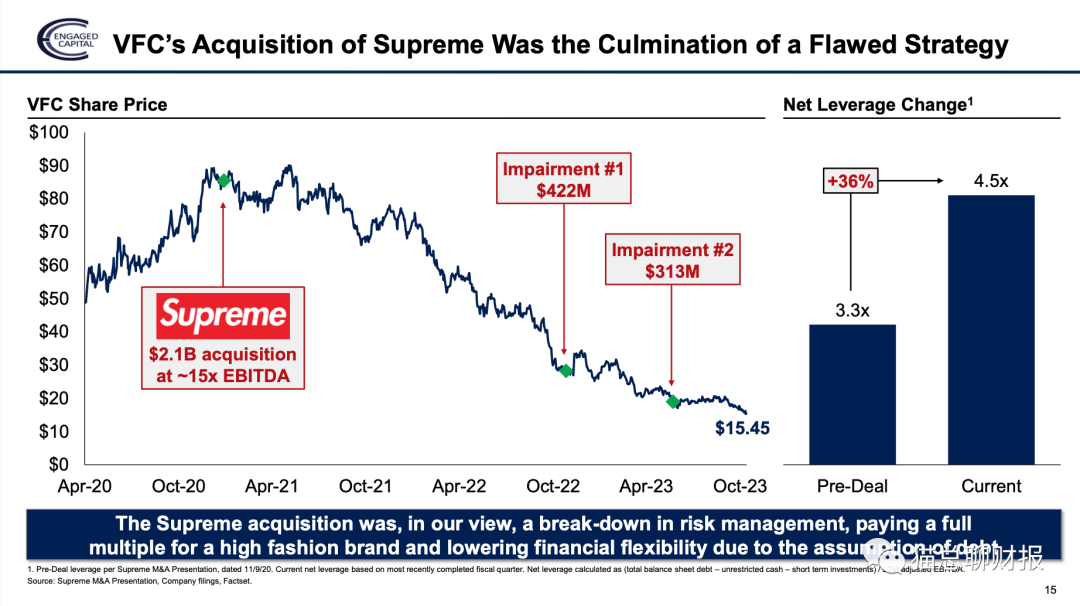

Engaged Capital 在会议中详细讲述了公司过往由于 CEO 的战略失误,导致一系列问题的发生。包括在高估值的情况下收购 Supreme 的重大失误。当时的收购价格约为 21 亿美元,相当于公司 15 倍的 EBITDA 估值。然而,收购之后的几年中,Supreme 的估值不断下降,威富集团已经进行了两次减计,总计减记约 7 亿美元。

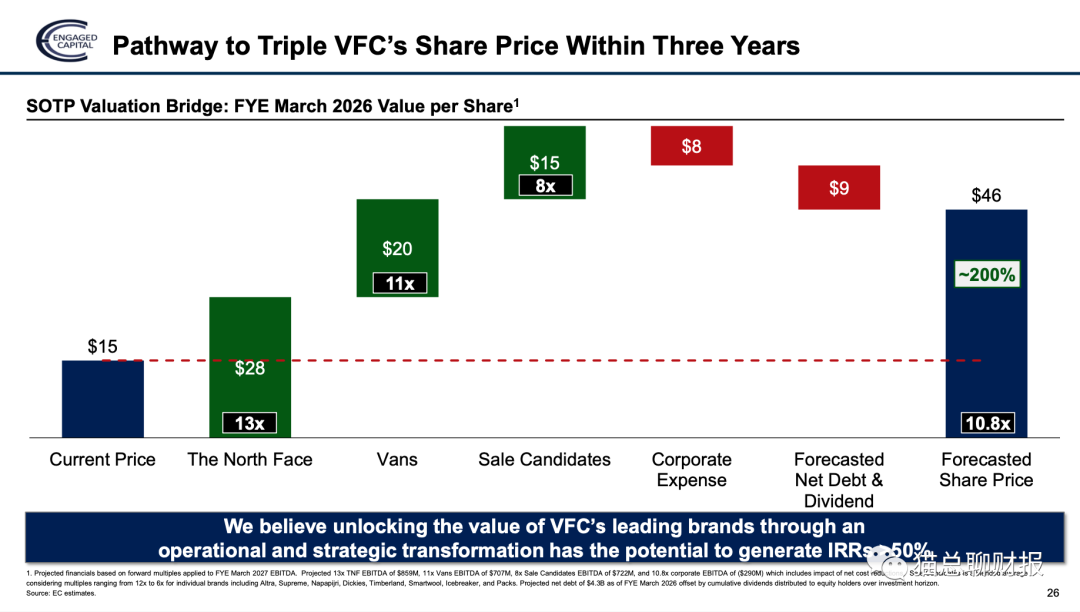

Engaged Capital 表示,如果执行到位,威富集团的股价有望在三年后达到 46 美元,和现在的价格相比有翻倍的机会。他们通过图表展示了旗下品牌在股价上的价值占比,其中 The North Face 被认为是最有价值的品牌,对应到股价上相当于 28 美元;Vans 品牌相当于 20 美元;而其他一些可能被出售的品牌(称为Sale Candidates)相当于 15 美元。根据他们的估值,这三个品牌加总对应到股价上为 63 美元,再减去一些其他支出项,最终得出 46 美元的股价。

在会议举行当天,威富集团的股价应声起飞,随后的周涨幅超过 10%,表明市场短期可能在一定程度上认可 Engaged Capital 的“推票”逻辑。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。