阿里财务分析--企业文化最喜欢的一家

一家追求活102年的公司已经走过了24个年头,离目标又近了一步,之所以会有这样的目标跟马老师深受《基业长青》这本书影响有很大关系。102年背后代表着对成为一家伟大而卓越公司的追求,庞大而复杂的业务推动着阿里继续向前。

阿里财报是我阅读过所有财报中最喜欢的一家,好的企业文化特质表现地淋漓尽致,财报开篇从公司使命、愿景、价值观到中长期目标,从认真生活快乐工作的企业文化展示到董事会主席每年致股东的信,再到阿里合伙人制度。这些元素充分展示着阿里要成为一家卓越而长久公司所构建的企业文化。虽然好的企业文化不是成为长久好公司的充分条件,却也是必不可少的。接着说回公司的财务,内容如下:

核心结论

1.【买买买效果一般】2018-2020年这几年阿里不断收购或投资,投资类资产+商誉超过7000亿,花费巨大但效果一般,特别是多项收购业务并未能给核心财务数据增添光彩。

2.【近几年增收不增利】随着不断扩展业务边界,营收从5000亿到8600亿,但真实经营利润900多亿几乎没变。核心电商每年真实利润超1300亿,但本地生活、云计算、国际商业等几大业务持续亏损无法支撑利润增长。

3.【1+6+N改革出现成效】淘天集团在连续几个季度负增长后迎来10%增长,除阿里云外,其他各主要分部业务增速均超过30%。

资产负债结构

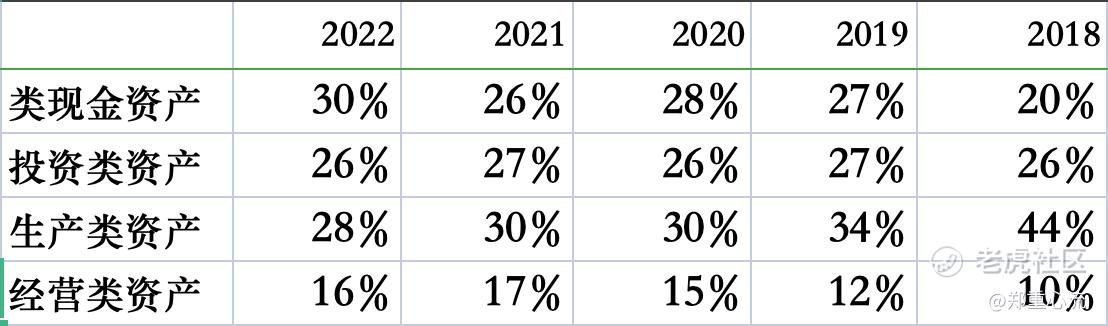

阿里财报中按资产类别划分类现金资产、投资类资产、生产类资产、经营类资产四种。从各类资产占比看2018年到2022年(以实际年份展示而非财年),类现金资产逐年增加,投资类资产占比保持稳定,生产类资产占比随着折旧逐年下降。随着阿里收购高鑫零售、阿里健康、开展天猫超市、盒马等新零售业务,经营类资产占比逐渐增加。

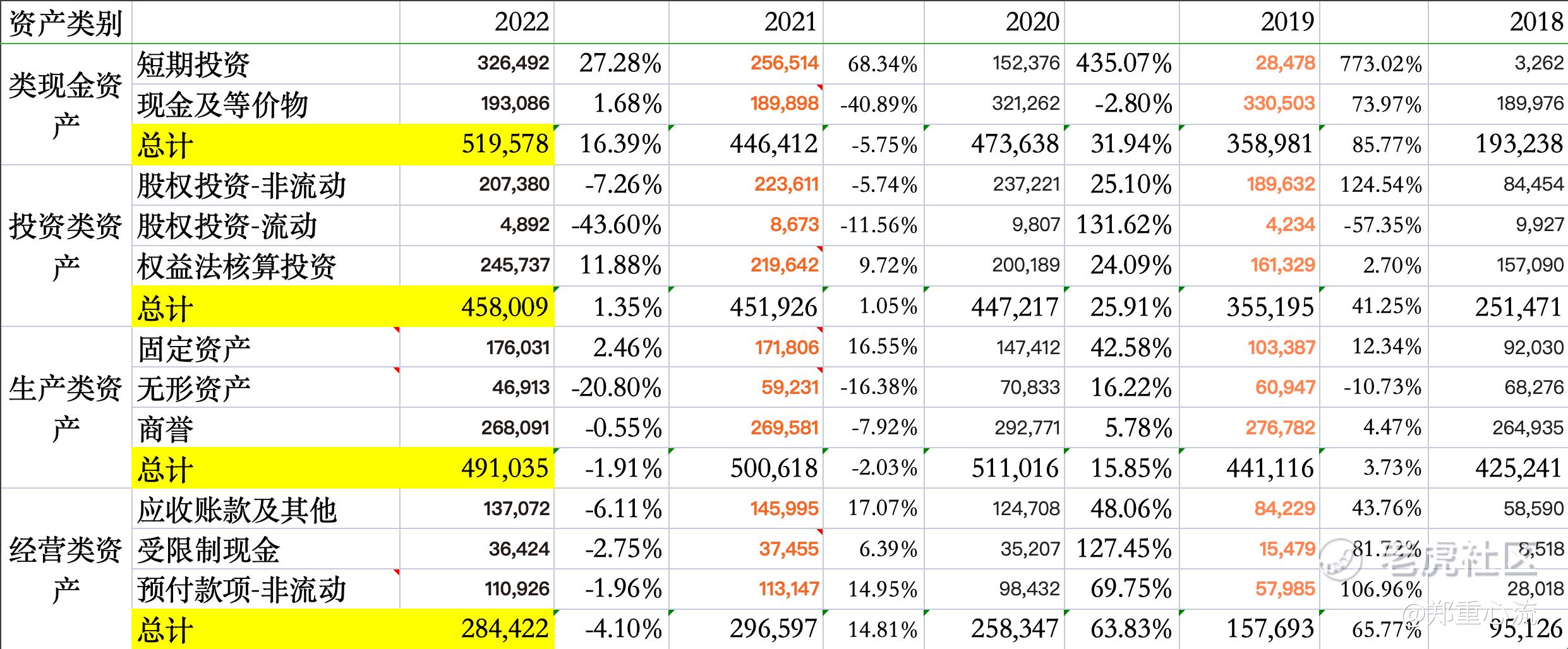

分科目来看短期投资和现金及等价物一方面来自经营中带来的净现金流,另一方面来自银行借款和优先票据。投资类资产主要包含流动和非流的股权投资、按权益法投资计量的投资,这部分主要是阿里这些年来对各家公司的入股,净资产部分记为股权投资,超出部分记为商誉。按计入方式算分为按公允价值计量的股权类资产和权益法核算的投资类资产,两者的区别是阿里对被投公司是否存在重大影响但无控制性财务权益,其中最大的权益法投资来自占股33%的蚂蚁集团。

生产类资产中固定资产包括以办公地、办公设备、厂房为主,无形资产以商标、用户群、专利等为主,商誉则来自收购或投资企业中超出净资产部分的资金记账。影响阿里2021年净利润的就是来自250多亿的商誉减值。经营类资产包含各类应收款、预付款和商家保证金等受限制现金,主要是跟企业经营活动相关的资产计入。

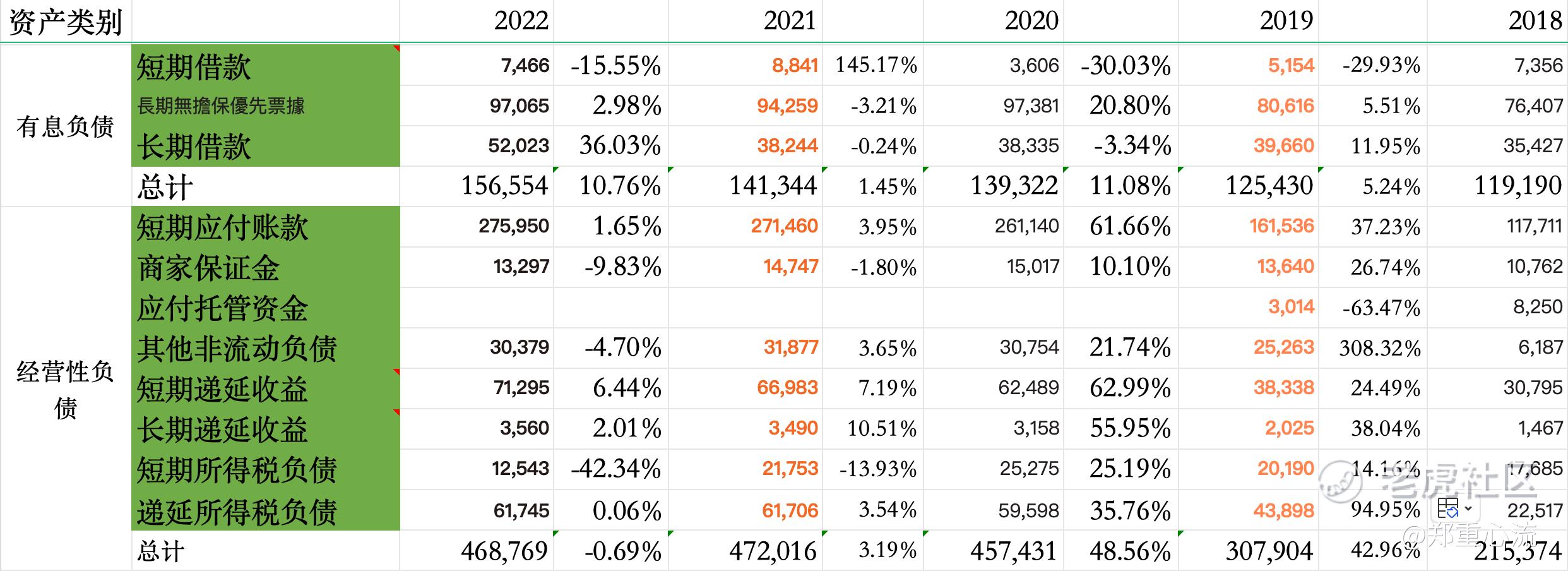

负债方面有息负债主要来自两方面借款,一是来自银行的信用借款,二是发行的优先票据,均为先息后本,每半年支付利息。每年产生的利息费用在50亿左右,平均有息负债利率3.5%左右。经营性负债随着业务整体发展,在2019和2020年增幅较大,2021和2022年变化较小。

投资类资产

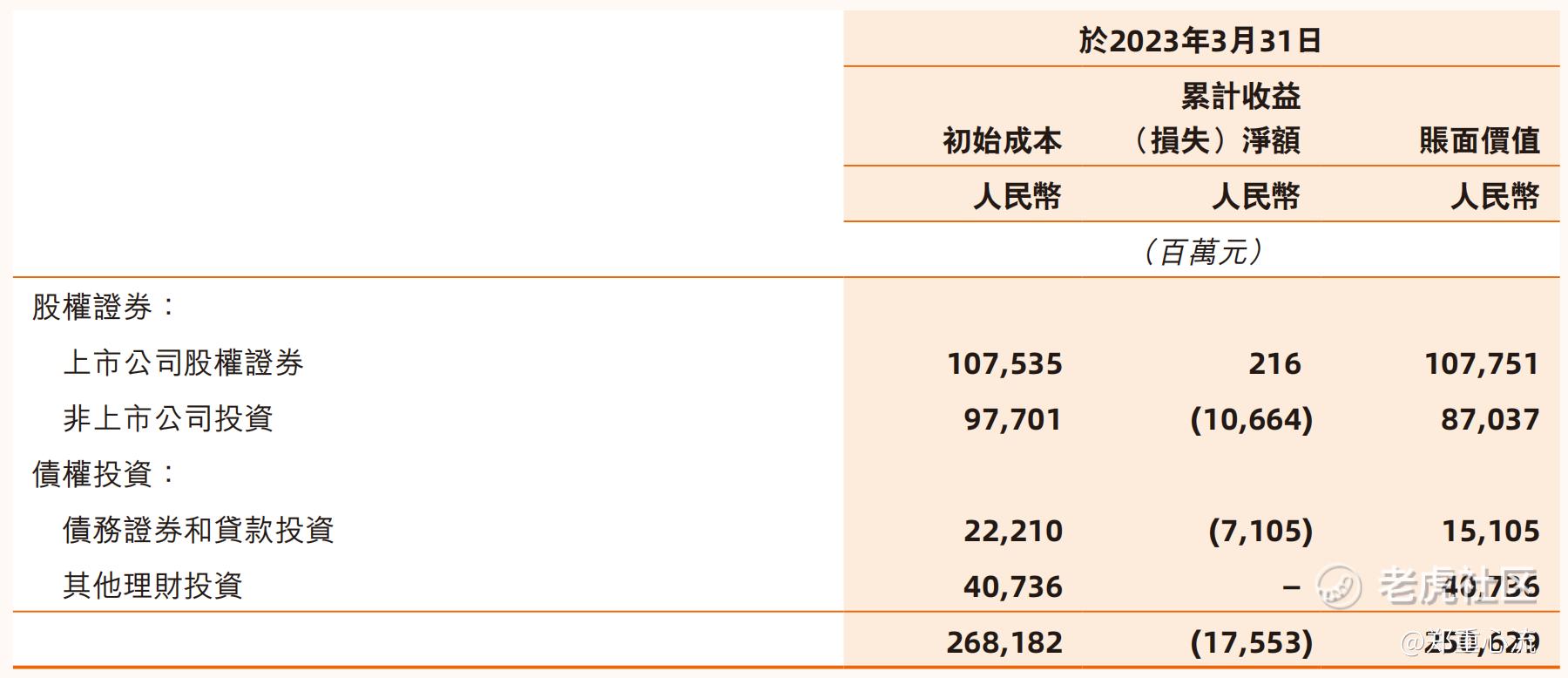

阿里扩大自己经营范围的方式之一是通过投资或并购,其中投资类资产占到总资产的26%且金额较大。以下统计部分从2018年-2022年的投资项目及金额:

2018-2020几乎全部收购Lazada,金额:320亿人民币;2019.9全部收购网易考拉,金额:133亿人民币;2019年及之前投资阿里影业获得51%股权,金额:173亿人民币;2017-2018全部收购饿了么,金额:478亿人民币;2018-2020投资本地生活获得73%股权,金额:287亿人民币;2018-2020投资土耳其电商Trendyol获得86%股权,金额:56亿人民币;2018.4全部收购开元商业,金额:33亿人民币;2017-2020增资菜鸟股权增加至66%,金额:336亿人民币;2017-2018私有化银泰商业,金额:234亿人民币。

阿里的对外投资与合并集中在2018-2020年,以下是截止2023年3月投资的成本与收益情况(不包含投资占比超过50%的公司),合计投资2681亿,截止目前亏损175亿。此外阿里全资收购或占股较大的多数业务回头看也并不成功,如网易考拉、银泰、优酷等。

营收利润结构

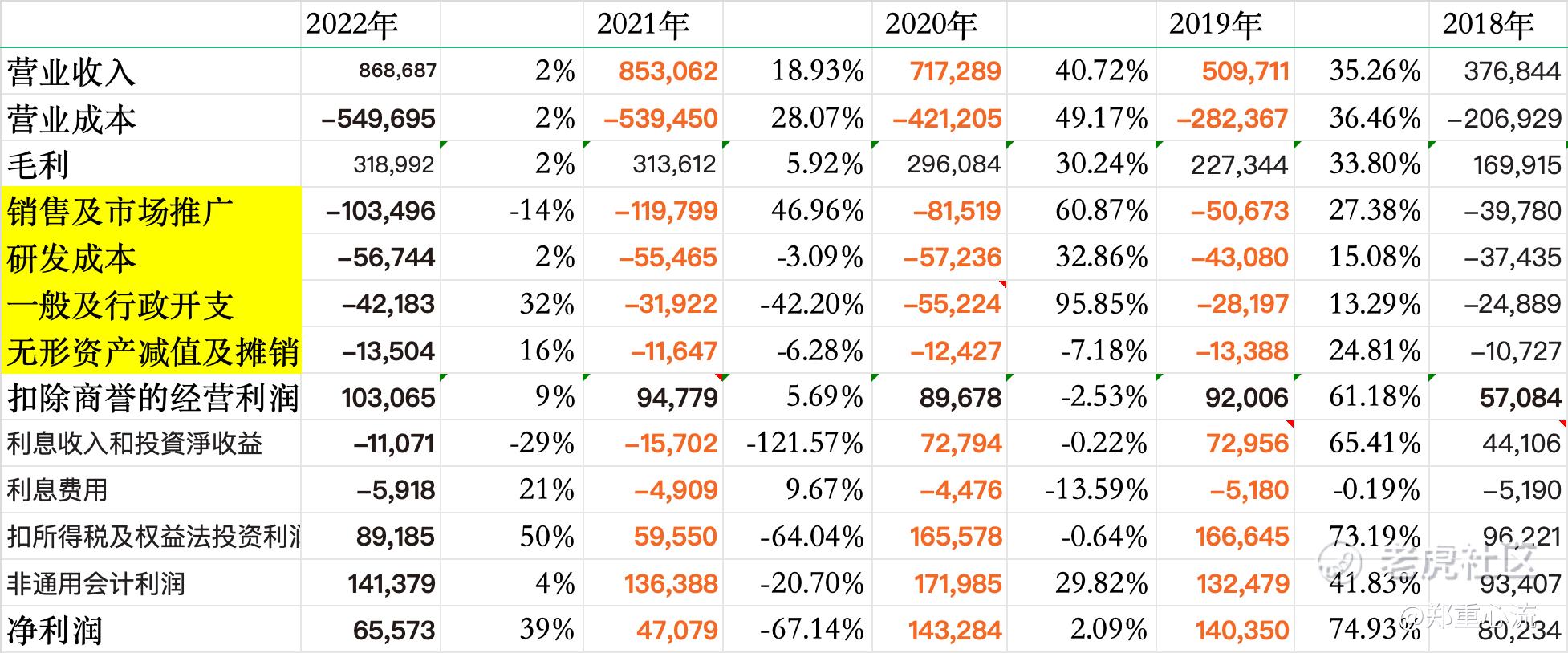

看完资产负债表,再来看阿里是如何盈利的。整体营收从2018年3768亿增长至2022年的8686亿,营收的增长一方面来自电商、国际、云等业务的发展,另一方面来自过去几年买买买的财务数据合并。

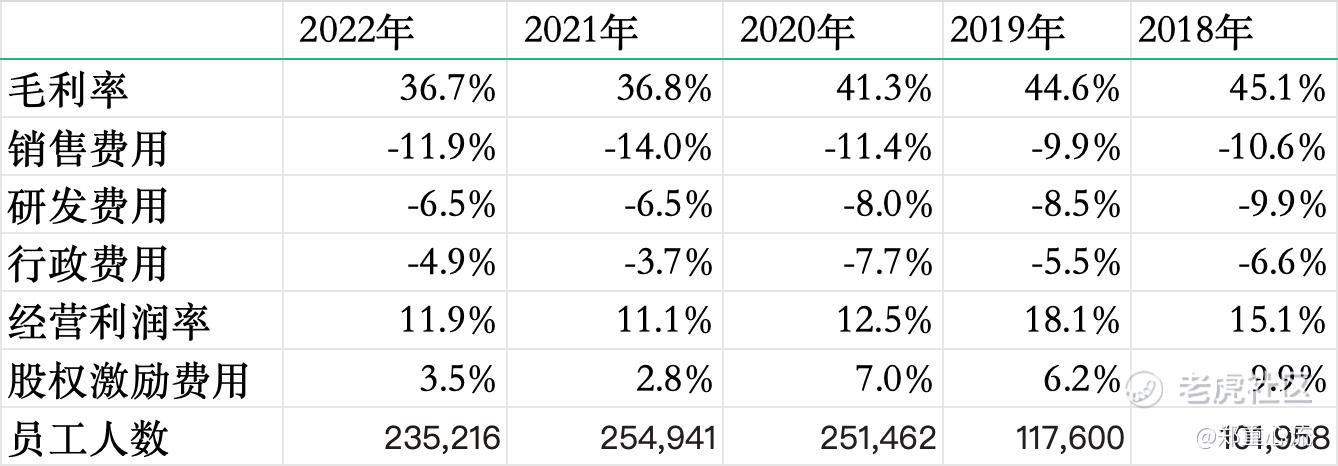

从比率看阿里毛利率随着过去几年不断收购新业务合并财务数据,毛利率逐年下降,从45%来到36%,经营利润率则从2019年峰值的18%下降至11%(该指标剔除商誉减值和投资收益,更为真实反映每年经营的利润情况),这一数据变化反映阿里新增的业务多属于低毛利低净利润的业务,比如盒马、天猫超市、饿了么这种只带来营收不带来利润增长。另外核心利润来源的国内电商业务失速也无法进一步拉动利润率。

三费中研发费用和行政费用逐年下降,销售费用则整体略微增长。对比美团、拼多多三费的占比阿里的销售费用明显低于另外两家,研发费用方面则是3家企业中占比最低,行政费用则占比最高。此外股权激励方面支出占营收整体下降,对比另外两家仍在加速成长的公司,股权激励支出占比也是最低。

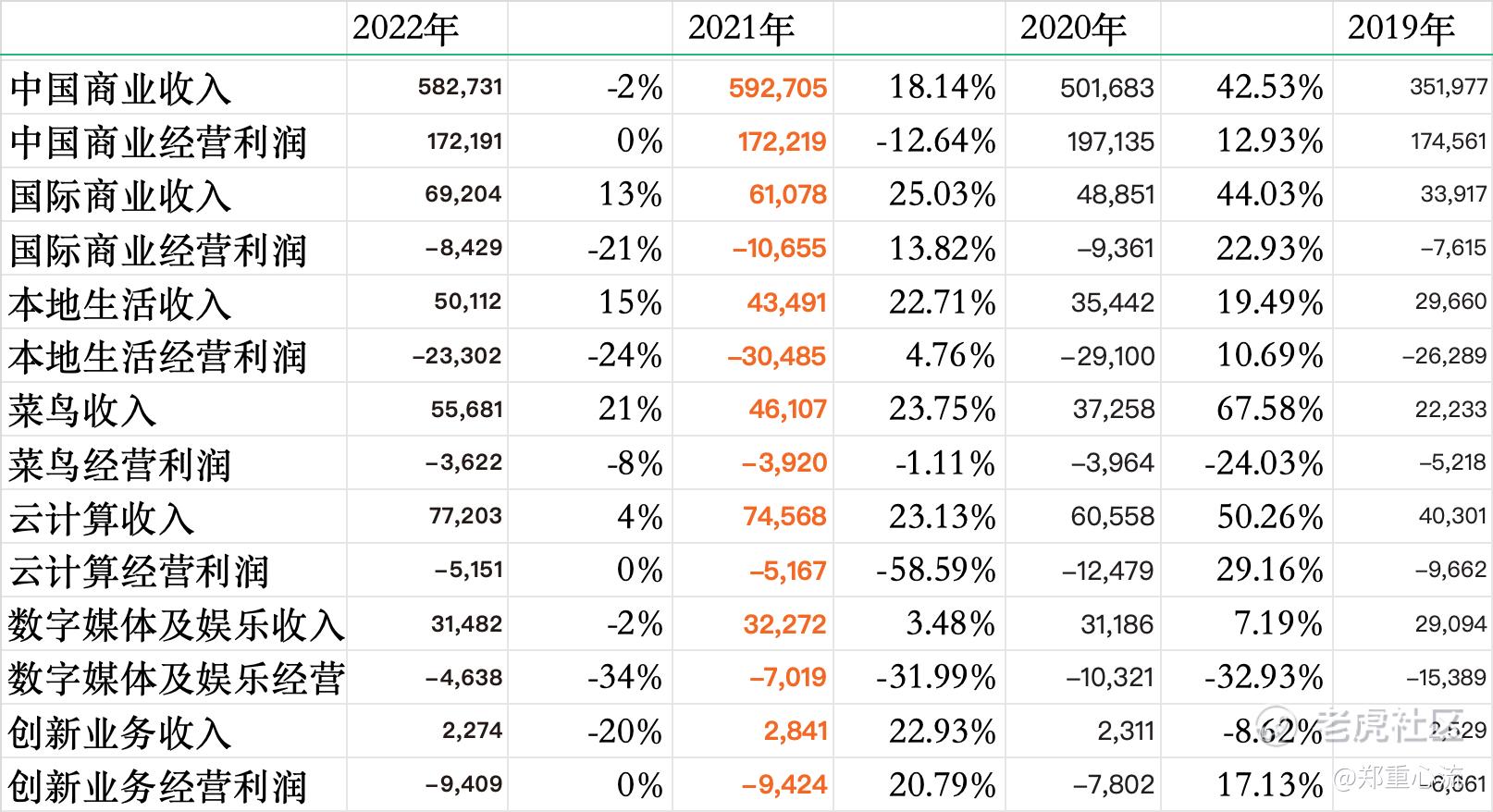

收入和经营利润分业务类型看,除中国商业保持正的经营利润,国际商业、本地生活、菜鸟、云计算、数字媒体及创新业务均处于亏损状态。其中中国商业收入可拆分核心电商收入(淘宝天猫)和直营收入(高鑫零售、天猫超市、盒马、阿里健康),以2022年为例,分别为2900亿和2750亿。其中核心电商收入2022年负增长8%,前一年仅增长2%,核心电商利润则是集团整体利润的主要来源,且常年输出利润支撑其他业务发展。以同为平台电商业务的拼多多为例毛利率毛利率在78%左右,扣除33%左右的相关费用,真实的净利率能达45%左右,即核心电商每年贡献着1300亿净利润。

国际商业和菜鸟收入增速是近几年集团增速最高的业务,其中菜鸟近期将IPO在港股上市。云计算业前几年收入增速较快,但近两年受海内外大客户流失和自身发展影响增速明显放缓。本地生活业务虽仍保持正增长,但增速低于体量远大于自己的美团。数字媒体及娱乐业务营收从2019年290亿到2022年314亿,近几年几乎没有增速发展。

疫情过后阿里2023年一季度财报(4-6月经营数据)显示,集团的合并总收入为 2342 亿元人民币,增长 14%,淘天集团的收入为1150亿元人民币,增长 12%。客户管理收入增长10%至797亿元人民币,直营业务及其他的收入增长 21%至 302 亿元人民币。国际数字商业集团收入同比增长 41%,本地生活集团收入同比增长 30%,菜鸟集团收入增长同比达到 34%,云智能集团的收入同比增长 4%,大文娱集团的收入同比增长了 36%,其他分部的收入略微增长 1%至 455 亿元人民币(阿里健康、高鑫零售、飞猪、盒马等)。

从一季度数据看,淘天业务已经从负增长恢复小幅增长,国际、菜鸟、本地生活、大文娱业务均保持较高速增长,期待未来几个季度的增速变化,云业务收入仍未能恢复较高速增长。此外菜鸟、大文娱和云业务经调整EBITA已为正,其他业务亏损进一步收窄,这将持续修复集团整体的利润率。一季度公布的收入结构中将阿里健康、高鑫零售等业务拆至其他业务中将能更好反映核心电商的变化。 $阿里巴巴(BABA)$ $腾讯控股(00700)$ $拼多多(PDD)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Leo2021·2023-10-15我希望阿里能实现自己价值观中那个口号“让天下没有难做的生意”,这个天下恐怕不应单单是脚下960万平方公里土地,还有这以外的其他地方点赞举报

- 黄学惠·2023-10-08|点赞举报

- 黄学惠·2023-10-08|点赞举报