发可转债,造手机:蔚来如何“寒”了市场的心?

作为首家完成赴美IPO的“造车新势力”,蔚来一路走的其实非常坎坷。2020年若无安徽省政府的70亿元的战略投资,蔚来很有可能面临早早“出局”的窘境,后面的剧情我们也知道,受新能源汽车市场红利(购车补贴)以及美联储大放水等利好因素影响,蔚来市值得到数十倍膨胀,其投资者也非常乐于在社交媒体上表达自己如何慧眼识珠。

其后,受诸多不利因素影响,蔚来股价又一路狂跌(如今不及巅峰1/8),“股神们”也从慧眼识珠到吐槽失望。在2021年,我本人对蔚来曾抱以乐观态度,原因也非常简单,当一个企业经历一次大劫难时,其后经营大概率会非常审慎,会避开一个个“大坑”。最终当然也是被打脸,蔚来的今日恰恰说明管理层并没有把昔日教训当财富。

本文结合蔚来的市场与经营表现,以求修正对企业看法:

其一,蔚来此次发可转债可谓是“丧权辱企”,是市场情绪低沉的导火索;

其二,2020年后的换电路线极大影响了蔚来的经营效率,迄今为止通过换电提高车辆竞争力的目的仍未达到;

其三,蔚来的“未来”在于学会过日子,审慎财务支出。

可转债发行:蔚来丢掉议价权

9月19日,蔚来公布了新一轮融资计划:分别发行5亿美元、2029年到期的可转债转换优先债及5亿美元、2030年到期的可转债,合计发行10亿美元的可转债融资,其中前者债券利率为3.875%,后者为4.625%。

募资消息发出,蔚来便在二级市场遭遇重挫,市场显然对此是投了反对票,我们不妨先来了解可转换债券的发行机制。

若一言以蔽之概括可转换优先债:兼具债券的安全性(破产优先偿还以及固定利率回报)和股票的高收益特点(转股之后便可获得二级市场溢价能力)。基于此市场常常将此视为对企业的“看涨期权”,言外之意如果投资者对企业抱以信心,在有效对冲风险这一前提下,便可通过持有可转债这一形式来实现高收益和低风险的目的。

从投资者角度,其对可转债的关注点往往在“转股价”,若转股价较低,投资者便可获得足够的股票筹码,从另一方面转股价如果过低,则原股东的份额也将被大幅稀释(EPS等指标将面临挑战),“转股价”就成了投资者和企业的博弈重点。

蔚来两期可转债的转股价均为11.12美元,较9月19如消息发布时的8.55元有30%的溢价。乍一看这确实是一个比较正常的数字,蔚来在2019年初发布了6.5亿美元可转换债券,转换溢价在27.5%-32.5%,同期爱奇艺则在今年3月发布了10.5亿美元6年期可转债,转换溢价在27.5%-32.5%之间,这么看此次蔚来30%的转换溢价也确实不低,投资者似乎是没得到太大便宜。

但我们需要的注意的,9月18日之前(含9月18日)蔚来股价一直在10美元以上,只是在9月19日发布之后市场才暴跌到9美元以下,也就是说蔚来发可转债逼得市场利空,若参考其20天内移动平均价,蔚来此次发债溢价也就在10%上下。

简单来说,企业在发债中并未拿到太多筹码,其对投资者的“卑躬屈膝”在发行机制中可谓一览无余。

接下来再看票息利率,3.875%和 4.625%票息利率又属于什么水平呢?

2019年蔚来发可转债,票息为3.5%-4%,同期爱奇艺票息率为2%,当年9月拼多多发了8.75亿美元可转债,利率为0,2019年美国十年国债收益率在2%-2.5%之间。

一般来说,可转债票息定价机制取决于:转股价,股票未来溢价空间以及债券本身的风险评估。当企业具有高预期,自身风险较低时,投资者往往会忽略债券票息(如当时的拼多多),踏踏实实将可转债视为“看涨期权”。

但如若投资者对企业未来不甚乐观,债券的风险系数较高,投资者必然会要求高票息以补偿风险。

对比上述数据,虽然蔚来自2019年以来经历了一轮大牛市,但2023年当下的未来与2019年的蔚来风险系数并没有本质改善,2039年到期债权票息率领先于十年国债(此时可转债的“债”属性更高),而2019年爱奇艺则与十年国债持平,比较中性,2019年的拼多多则属于低风险(“股”的属性更高)。

蔚来公布筹资计划后,二级市场旋即大跌,有观点认为这是对可转债未来扩大财务支出以及转股后稀释EPS的焦虑,其实回看整个发行机制后,我们就可以得出新的看法:当企业“丧权辱企”筹资时,市场天然会产生不信任感。

换电模式:资产负债表换损益表能否成立

那么为何蔚来还要在此不合时宜之时发债呢(美联储加息提高了发债成本)?

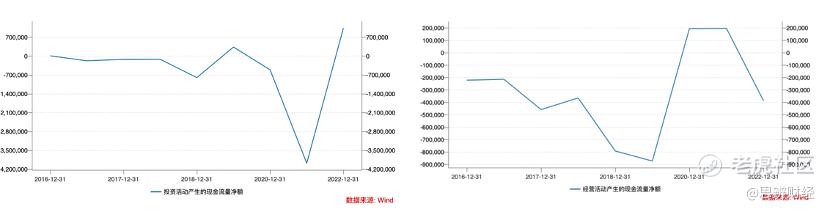

上图为蔚来的经营和投资行为产生现金流的情况,可以非常确定看到蔚来自成立以来现金流的利好窗口期非常之短,经营活动现金流仅在2020-2021两年为正(主要受购车补贴政策等因素影响,蔚来毛利率回正),但同期投资行为的大额支出又“吃掉”了经营活动现金流回正的利好。

对比同类企业,理想的经营和投资活动现金基本可以保持盈余,如2022年理想经营活动产生74亿元现金流,同期投资活动“吃掉”44亿元(2022年蔚来的投资活动吃掉了104亿元),对比之下是非常可怕的。

蔚来和理想选择了不同的技术路线(纯电和增程式),在“里程数”这一问题仍然在困扰纯电用户时,理想的增程式在短期内也就被市场所倚重,押注技术赛道成了行业分化的第一决定条件。

为解决此问题,蔚来乃是选择了“换电模式”,即通过高密度的换电站,拉平纯电车与燃油车,增程式汽车在里程焦虑方面的差距,以提高产品竞争力,反哺销量。

其模式的主要元素为:

1)换电站的密度要足够大,这才能对的车主有足够的价值感;

2)如果站在财务角度,换电站的本质乃是“以资产负债表换损益表”,企业自建换电站必然引发资产负债表的膨胀,其目的自然是希望以此刺激销量;

3)这就需要蔚来有足够的资金可“烧”,截至撰稿蔚来有换电站1853座,根据一些机构给出的成本模型,这些换电站将烧掉60亿元左右,自2020-2022年,蔚来资本性开支为122亿元,也就是说企业一半的资本开支给了换电站。

结果目前也是比较清楚,高密度换电站对提高蔚来汽车竞争力的贡献尚未看出,企业毛利自2023年以来又跌破5%,在烧掉重金,完善换电站布局之后,蔚来仍然要像其他车企那边,被动去降价以保市场份额,对比之下增程式的理想汽车毛利率在2023年中仍然超过了20%,仅从车辆的溢价能力就可看到换电模式尚未与增程式站在同一水平线。

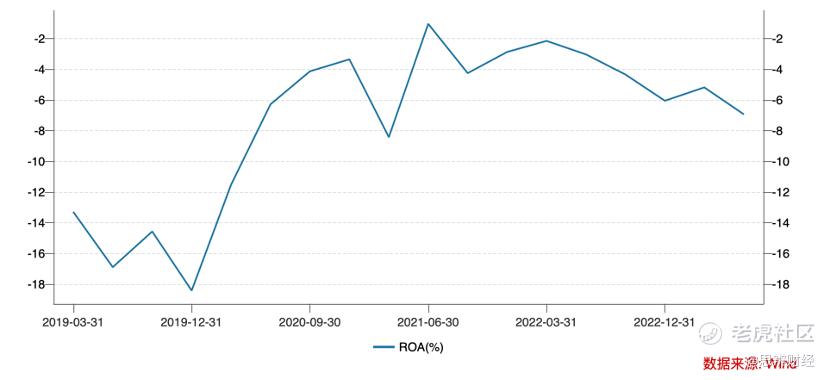

当保持资本性大笔支出,资产负债表同步扩张之时,产品竞争力表现的滞后就会引发一系列财务指标的恶化,如上图ROA在2021年后便开始下行(比出货量下行周期提前)。

如此也就不难理解此次蔚来匆忙发债的原因:

当管理层执拗于原有模式,且有过之而不及时(最近更是发布了蔚来手机,背后都是巨额的“投入”,研发费用高额支出极为耀眼),且企业自身又难以正常造血(经营活动现金流表现不佳),就只能求助于融资,又由于事态紧急(借新还旧),就顾不得讨价还价,这对投资者自然是不够友好。

梳理信息时,我们也发现蔚来管理层的一个明显的运营理念:为提振车辆销售,会将外部条件做的无比周到,如车主又里程焦虑,蔚来就造换电站,又如车主需要汽车和手机结合,那就造蔚来手机,只是忽略了资产负债表,也不知道CFO是否会给管理层合理建议,也不知道管理层如何看待财务数据,这些都不得而知。

其实蔚来也不是不会过日子,2019-2020年资本性支出就很是保守,直到新的市场红利开启后才又开始大手大脚,市场对管理层的一些情绪也不是空穴来风毫无缘由,2020年之前的磨难,蔚来并未内化为前行力量。

那么蔚来是否会一直倔强下去呢?我们重点看:

其一,换电模式是否可以降低亏损,2023年后蔚来取消了终身免费换电模式(改以每月限定免费次数),管路层也基本意识到了此问题;

其二,更深一步考虑,企业能否引入联营,承包制等模式,将换电站逐渐剥离至表外(销售给联营商,一次性换得利润),抑或是说接下来换电建设模式能否引入新的模式,降低自身成本;

其三,在产品立项以及选择技术路线时,能否提高财务表现的优先级,而不是从产品经理立场上不计成本烧钱。

做到上述几条,蔚来也还是有未来的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

发布手机其实没什么影响,毕竟是代工。换电真是要了命,牺牲太多,又不能砍了。

管理层反思一下吧,有点消息面的风吹草动股东就抛,信心跟另外两家比太脆弱了

这种烧钱的速度,卖车的速度,迟早会花光的

又可以空蔚来赚钱了咯

一直看不太懂蔚来到底是想干嘛