为什么我的眼里常含泪水,因为我对中国经济(指沪深300)爱得深沉

前几天读了一个高盛的研报,说OPEC的减产具有趋势性,就是他们经常过去增产就后面会增产。过去减产后面就会减产,用数学语言来说就是Hurst指数大于0.5。

我当时还笑中东人这么有偶像包袱,然后笑着笑着我就想起了自己,我想从2021年10月开始,我就不停看好中国经济,做多上证50,做多沪深300,空十年期国债,今年出了30年国债我就空30年。看黄金,看铜的时候,我老老实实看波动率,看动量,回测策略。研究实际利率。但在做多中国的时候,我就和一个傻子一样,在均值波动率两倍标准差之外做多,不管相关性。

研究海外矿业公司的时候,我仔仔细细翻技术报告,努力去social公司高层,研究中特估的时候,我看到代码第一个字是“中”就敢干。而更讽刺的是,到现在,我还是看好中国经济的,昨天我都感觉我是不是被PUA了。

所以我忍不住问自己,这是为什么?

我总结了两点:

第一,我对中国的经济政策抱有很大的认可感,我发自内心觉得一些政策是对的

第二,过去成功的经验,让我产生了路径依赖

我回忆了一下从2021年10月开始,我几次看好中国经济的点,最后被证伪,这些过程中,我犯下的错误,这些错误拼凑在一起,其实就说明了中国经济已经经历了很多转变。

即便到今天,我觉得政策有可能出现转向,过去一段时间的效果并不好,但我觉得有一些长期改革,是没做错的,也是应该做的。也许在节奏,速率上可待商榷,但这些转型的方向我自己依然觉得没有错。

2021年10月:通胀和M1

2021年10月,我记得当时我在川藏线上,当时出去旅游的人很少,路上除了大卡车其实没什么游客。当时我看好中国经济最大的逻辑是我对于通胀很有信心。

当时如果没记错,联储还在说通胀不会是一个大问题,然后我当时对通胀非常看好,我觉得全球的通胀周期会起来,当时我记得我还在用那个金,铜,油的顺序,说油价也才刚刚回到疫情前,而OPEC的生产已经连续很多个月不达预期。后面应该是多油的节奏。

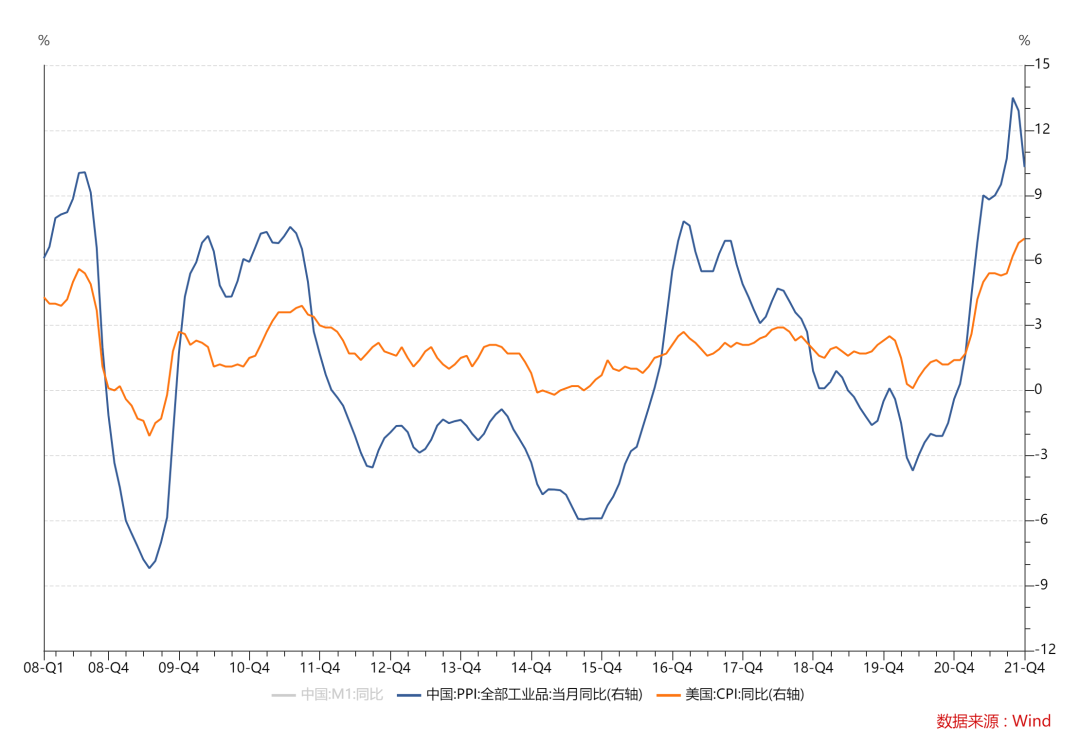

然后我当时觉得,中国作为一个生产国,在全球的通胀周期里面肯定是有利的

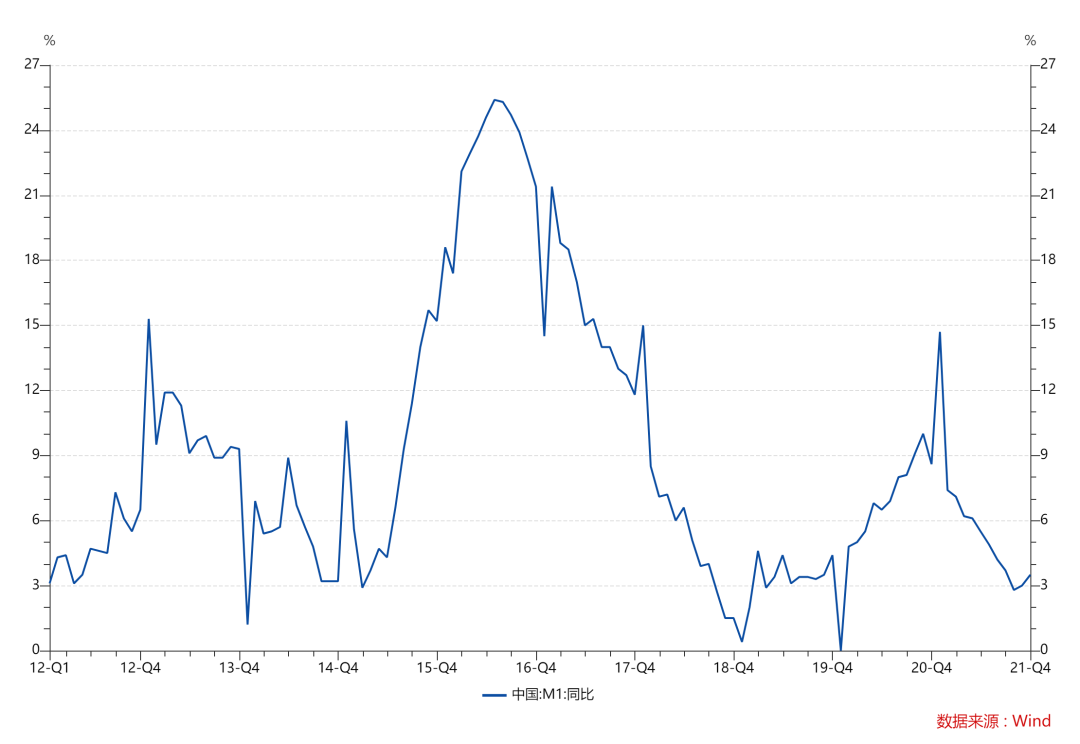

而且那个时候,M1看起来也有了见底的迹象

而由于我很看好美国的通胀,那么按照过去的经验,中国的PPI也不会太差

现在去看,当时真的很幼稚,典型的以辩说为必然。

2021年,股指反弹到2022年,然后2022年春天,亚洲其他国家纷纷开始解除疫情控制,中国在4月份开始了对上海的封城。

2022年4月:风险溢价到了极值,对美债上行收益率估计不足

2022年4月我是被关在家里看多中国股指,想得都令人心酸。当时的逻辑很简单,4月底的时候,沪深300的风险溢价已经来到了两倍标准差,除了2020年疫情时候之外,没有更差的时候了。

当时我记得对美国加息的终点判断很乐观,我记得去年年初,大家看联储加息的终点是1.25%,我当时用了一个德银的图,说联储加息的时候往往比市场更激进。然后我也就敢看3%。当时我不敢相信说联储会把一年期的利率加到一年期通胀预期+实际利率。所以我想的是2%的长期通胀预期+1%的实际利率。我也不相信发钱可以带来更好的经济。

但这里和2021年10月不一样的地方在于,2021年我是知道房住不炒会持续,但对于房地产的重要性认知不足。这个是不该犯的错误,但你就是把我现在再丢回到2022年4月,我觉得美国就是再发一次钱,如果没有俄乌战争,可能也不一定会有这么好的效果。

2022年美国凑齐了所有的利好,中国经济很糟糕,俄罗斯没有战胜乌克兰,让他们有机会通过一场战争持续让欧洲的预期失血。逼迫ECB进行了一个非常激进的加息计划。

2022年6月,上海大部分人是1号解封的,我们楼又拖了几天,我被放出来的时候,我当时觉得,这应该结束了吧,当时上海各个居民楼里,无数居民说的都是,如果阳了,就在房子里自己待着,别下去测,这个病根本不吓人,过几天就自己好了。

我当时想,既然有了这么多数据,那么等到夏天,这事情就算过去了。

2022年10月,看美债收益率下行,看中国通胀回暖

2022年国庆节,在三年疫情之后,我第一次出国,坦率说,我当时被美国经济完全震惊了,加州的经济不是一般地好,纽约稍微萧条一点点因为2022年股市不太好,但和在美国的朋友们聊,完全是两个世界。

我记得当时我从广州出发,出发的时候,我在白云机场想买一个转换插头,那个商店的小哥和我说,这个打1折,我用7块钱买了一个转换插口。整个机场那天下午就一个飞美国的飞机,事后才知道,那也是南航的380的绝唱。

我当时去加州后,第一个去的是圣芭芭拉,2019年的时候我上一次去美国也去了那个小镇,当时那个十一,天知道有多少中国人在圣芭芭拉,我估计那时候拉一个微信群都有百十个人。然后我当时感觉,这个世界可能真的变了。

2022年10月,因为英国养老金的问题,美债或多或少被超卖了,加上当时的一些悲观情绪,我A在2022年10月的下旬,来到了情绪的极低点。但那段时间我其实还好,我在宾馆被隔离,7+3的隔离,但街道根本不肯开接人的条子,所以本质上就是10天隔离。

但那个时候虽然悲观,虽然还是被关着,但我觉得美债收益率应该会下行了,我看2023年美国萧条,觉得中国的核心CPI在放开后应该会开始回暖。所以我当时对2023年的消费有指望,我知道中国一般都是基建和投资领先消费,但我觉得疫情改变了这些。

到今天为止,美债收益率差不多回到了前高,中国的核心CPI,PPI还没有好转。

总结一下,过去3次看错,第一次是对于疫情,对于中国经济转型的理解不够深,第二次和第三次其实都是对全球流动性和中国的通胀认知有错误。

回到今天,我的确不知道美债收益率有没有见顶,我觉得财政只要继续发,外国人继续买美债,美国经济继续好,美债收益率就很难跌。但看起来2024年美国的财政还是要退坡。

中国的通胀我觉得核心就是思路问题。增加收入和降低成本都可以提高利润,但将心比心,一个企业,如果成本降低了5块钱,导致利润增加了五块钱,你肯定不愿意长期持有,因为降本增效有极限。如果一个企业,收入增加了五块钱,导致利润增加了五块钱,你肯定愿意长期持有,因为这个故事更好说。

其实达里奥那个看法真的是对的,通过缩减成本来解决债务问题,是没有前途的,因为你的成本,就是你的供货商的收入,你的债务问题是解决了,你的供货商的债务问题就来了。

如果我们活在中世纪,这个世界是奖励纪律,鼓励复古的。但我们活在现代,我们这个世界就是鼓励变化,拥抱更新的。

所以目前两个问题里面,我觉得距离美债收益率见顶,虽然不好说还有没有最后一次冲高,但不会太远,中国的思路改变是看得见的。

而对于中国的长期信心,我之前想的其实非常简单,简单的道理往往有效。

当这个世界的生产者和消费者有矛盾的时候,生产者只要自己创造需求就可以自给自足,而消费者必须重建整个供应链。

我觉得在过去经历了40年的债务狂飙之后,中国这个生产国,对于创造需求应该不难才对。而美国其实已经20年没有重建过供应链了。他们应该更青涩才对。

到目前为止我完全想错了,这是过去2021年10月到今天,我不停用战术去弥补一个战略的大错误的原因。但我依然相信,由俭入奢易,由奢入俭难。

我不相信世界上最大的制造业国家,同时自给自足程度越来越高,会自己把自己憋死。

这是我对共和国依然报有信心的最后的原因。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 彝家阿黑哥·2023-09-11这个错误不只你放了点赞举报