挽弓当挽强 - 美股一周复盘 - 2023-08-27

闲话:

这周公司团队活动, 射箭烤肉. 酒足饭饱,志得意满, 聊发少年狂.

诉衷情 - 易姚

中岁何处觅封侯

挽弓当挽强

踏遍青山不老

回首射天狼

西风渐

炙肉香

问苍茫

年年岁岁

青衫猎猎

白发张狂

综述:

本周走势和大周预期基本一致,大盘在连续3周下跌后整体小幅反弹。 前三天涨幅较多, 周三nvda财报落地后,周四高开低走。市场为了因对鲍威尔在周五 Jackson Hole的发言疯狂加空仓对冲。 大盘大幅回调。周五早盘老鲍的讲话中规中矩,没有太多新意。一方面强调2%的通胀标准,和今年进一步加息的可能性,以强化联储打压可能的二次通胀反弹决心,同时也提到利率已经在限制性区域。 因为周四空仓较多,周五在补空的作用下下大盘小幅反弹, 全周周线小涨但

SPY 周线图: 图上显示了疫情以来spy连跌三周后一周企稳的情况, 和大盘关键的支撑位。其中2022年的三次在下一周反弹或是横盘后延续下跌趋势。而2020年的1次和2023年的两次第二周继续反弹收涨,重新开启了上升趋势。 所以整体而言下周大盘总体应该有一定支撑,下跌的幅度不会太大。大盘SPY短期支撑在428作用,对应spx4300. 下面更强的支撑在410-415, 对应spx 4200左右。 有耐心的话,可以等到9月份是否会回调的那个位置。

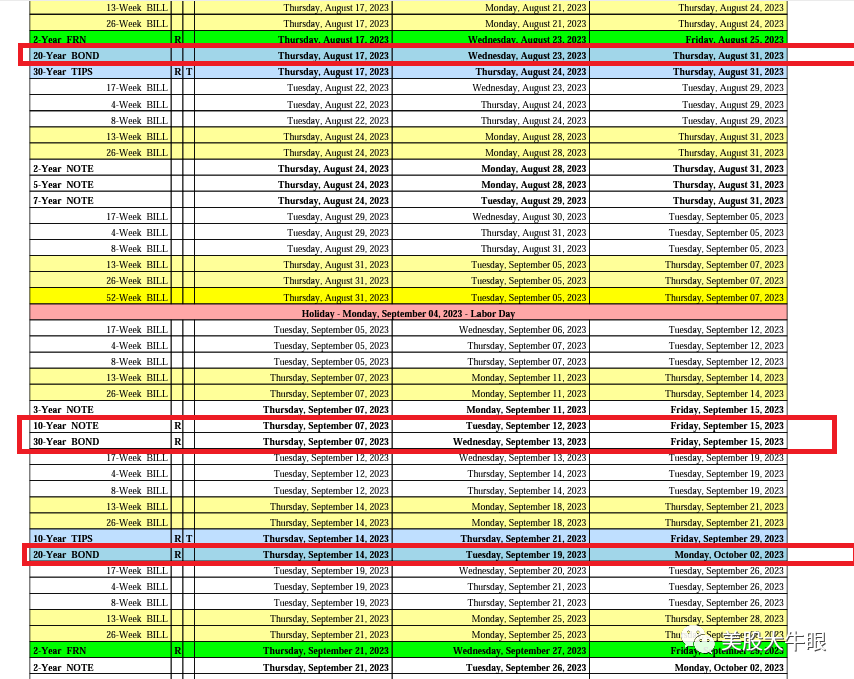

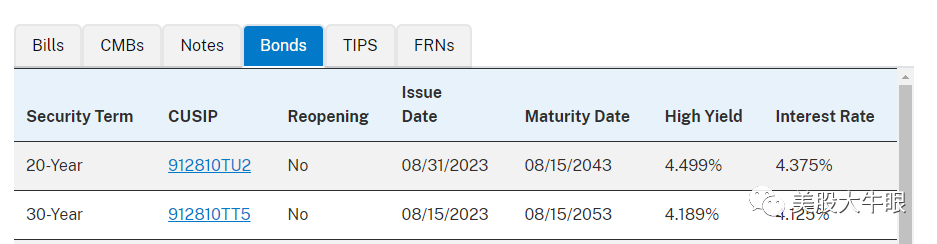

上周分析过8月以来,影响大盘的主导力量在于政府下半年超发1T国债对市场流动性的影响。 下图是财政部8月9月的发债计划。 这里要关注一下几个长债的发行日期。

US20Y: 可以看到上周8/23好, 20年长债的yield 有一个大幅下跌。 从4.61%跌倒4.49左右。 这正好对应了财政部8/23 20 year bond的auction. 而下图显示aution的结果 20年长债的收益率也是4.49左右。 这说明经过市场预期财政部发债会大幅提高长债收益率, 但可能会提前超预期的过度price in这个幅度。 而财政部的每一个发行日,就会进行修正。从而也会间接的影响市场的上下波动。

从上面的发债计划可以看到,9/12是下一批10年期国债的发行日。而9月的CPI发布日是9/13. 加之再前面一天是比较敏感的9/11. 9/15号是月度期权结算日, 而9/19就号又是下一次的20年长债发行日。所以9月中10天预期市场波动会比较大, 大盘有可能会出现一个局部低点 (4250左右)

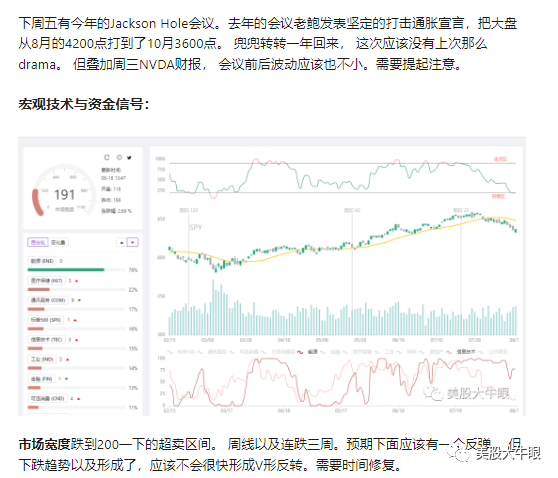

宏观技术与资金信号:

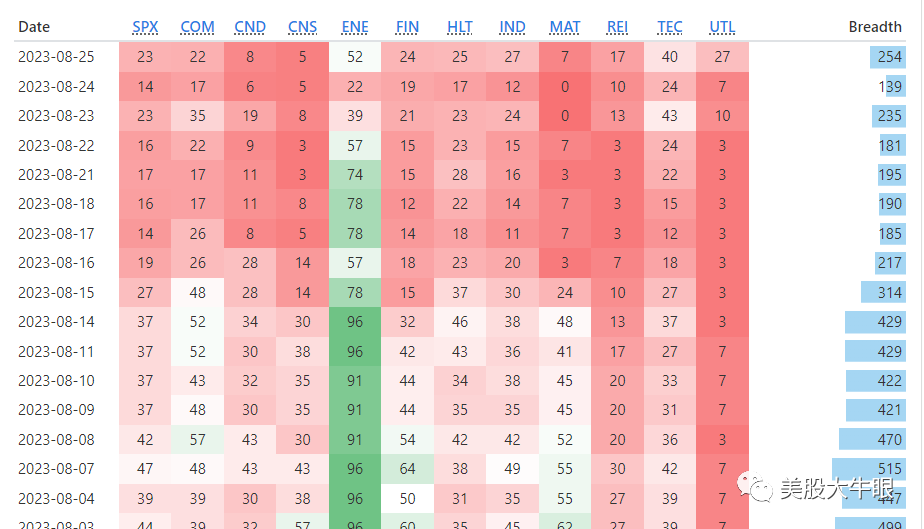

市场宽度:上周有一个小反弹到254. 还处于低位,预期下周会继续反弹。 然后再9月前两周再跌一次。

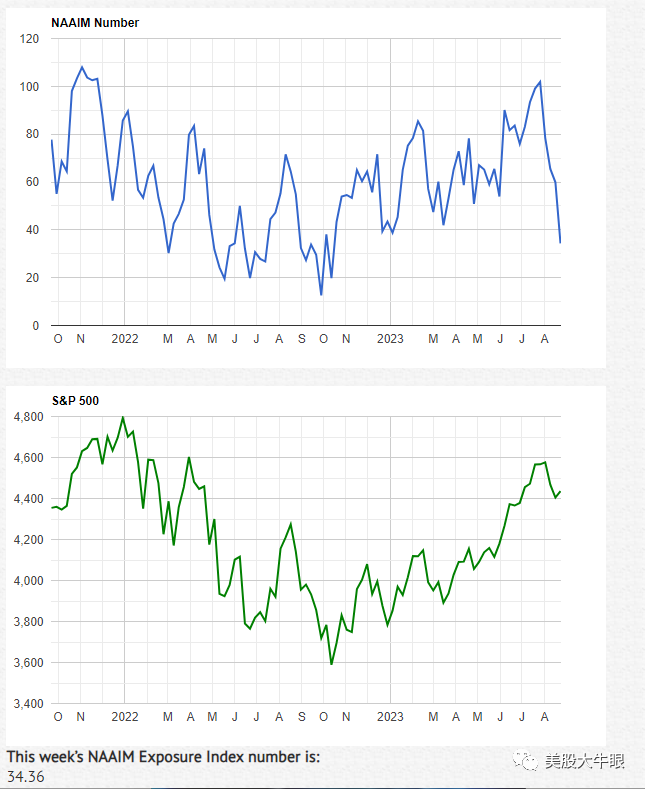

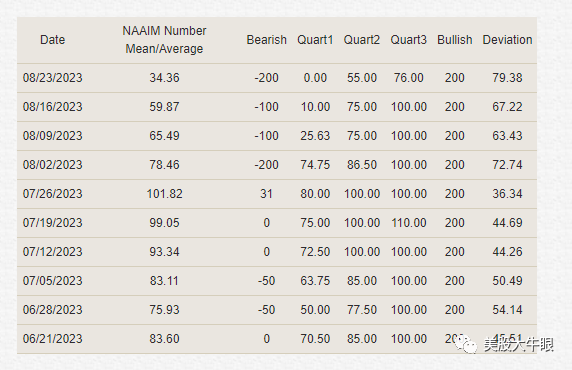

主动基金仓位指数已经下降到34了。符合上周复盘的预期。 如果下周继续下跌到20, 个人认为就算后面大盘还有低点,也是可以加一些长期做多仓位了。 个人预期下周会反弹一下。

US10Y: 10年期国债利率本周有一定回调,对大盘有支撑,逻辑上面分析过了。

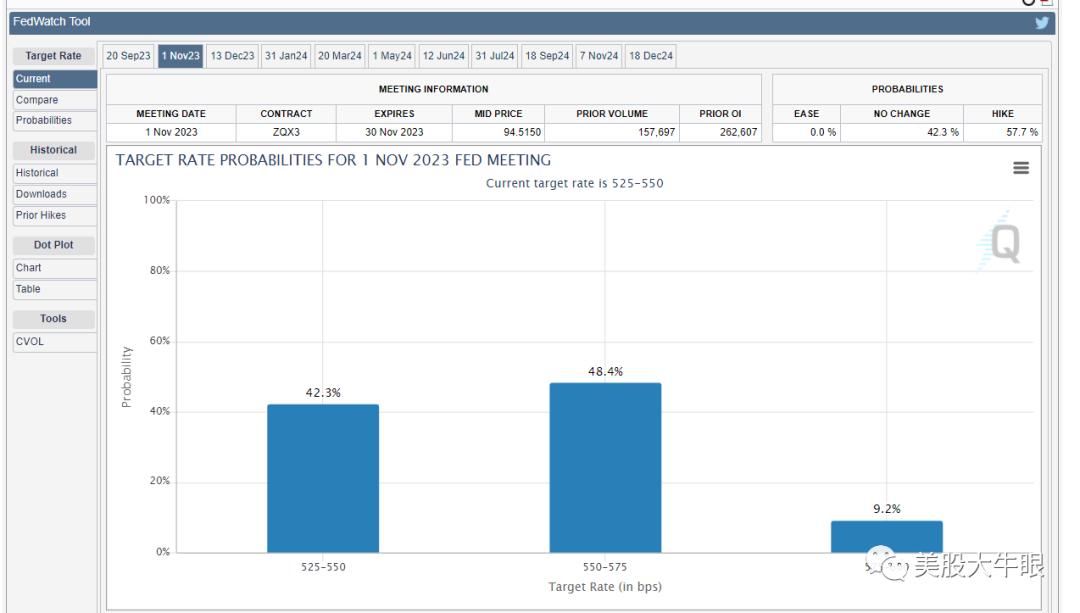

加息预期:要注意的是,这周鲍威尔讲话后, 市场开始price in11月会再加息一次。 终端利率5.5-5.75%概率上升到接近50%。

隔夜逆回购继续下跌,周五到了1.68T. 是2022年以来的低点。这符合上周分析的联储和财政部的阳谋。 把流动性从短期的ORR池子,赶到长债的池子里去。 长期来说,这对降低市场的波动有好处, 短期来说,会对市场的估值有压力。

VIX: 本周震荡,没有突破关键阻力区。

原油: 本周继续横盘震荡。

黄金:因为国债收益率下跌,黄金再关键支撑位175反弹后横盘。

美元:继续保持反弹趋势。触及103.8的关键阻力位。

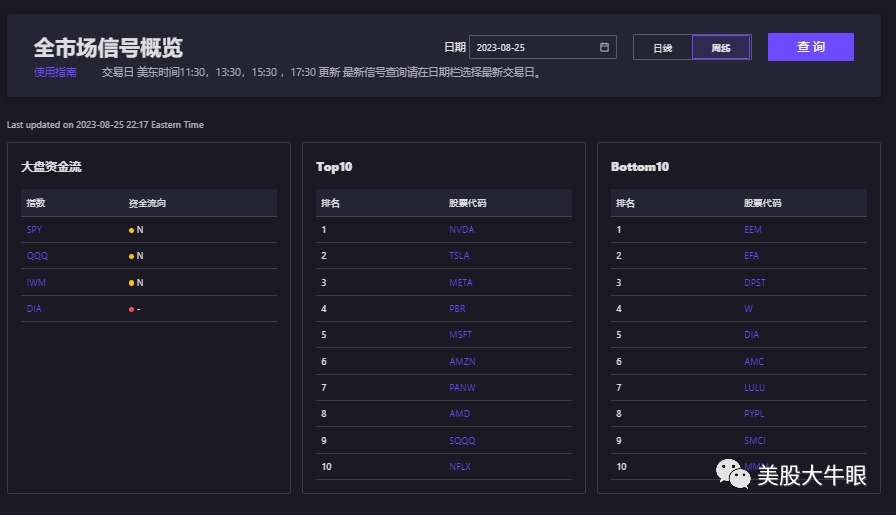

QU: 资金流全周保持中性偏弱的状态。

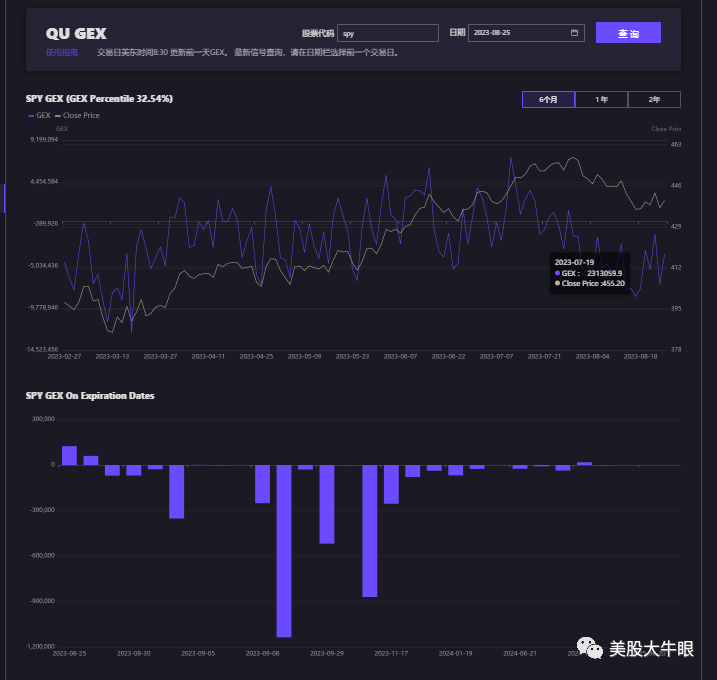

SPY: GEX 可以看到周四收盘时本周有极大量的负gex. 所以周四当日复盘时预期周五jackson hole老鲍讲完话后会反弹,不会继续下跌。 从周五的数据可以看出,当前的空仓hedge主要再9月中。和前面分析的逻辑基本一致。

指数:

SPX:周一预期反弹触及MA60均线 4430附近。全周反弹阻力位4455. 下面关键支撑4340, 4300. 下周应该可以守住4340的前低。

QQQ: 比较简单, 上方方关键阻力369-370, 下方关键关键支撑355.

个股:

TSLA: 这里技术形态出现了底部金叉的样子。 上周有继续降级的消息,但是股价不跌企稳。说明有买盘支撑。 随着nvda的财报落地, TSLA回调相对重复,市场资金有可能开始布局下面一个全市场瞩目的事件, TSLA可能的9月 Cybertruck delivery event. 具体的时间还没有公布。很可能在9月。当前可以适当去掉一些长线的hedge. 提前布局一些中期仓位

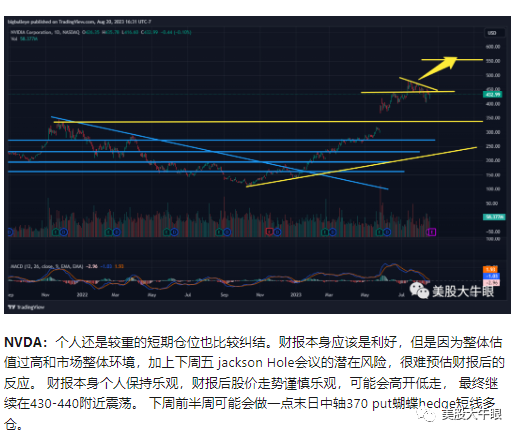

NVDA: 本周财报大幅超预期, 指引也大幅超预期。但是高开低走,短暂站上500后回撤。周5继续回调收460. 整体走势与上周复盘的预期相符。周4早盘除了全部的 末日短仓, 换了下周 480/500/530蝴蝶, 和周五470 sell put. 周五收盘接了部分正股仓位。

下面对NVDA的财报和公司以及行业仔细分析。

收入13.51B. 同比增长101%, 其中数据中心10.32B.同比增长141% . 而本季度AMD数据中心收入1.32B, Intel 数据中心收入4.0B. 可以看到本季度市场整体的数据中心计算收入15-16B. 其中有2/3给了 NVDA. 这个和之前 amd, anet, intel 各个公司的CEO再财报会议中给出的预期是一致的.

盈利6.19B,. 每股收益$2.7, 大幅超过预期的$2.08. 毛利率70-71%, 净利润率47%. 超过了msft, google, meta 等软件和互联网公司. 因为cuda生态的加持, NVDA的数据中心业务可以获取差额利润, 从这个角度来说, 几乎可以看作一个软件公司了.

公司3季度指引收入16B, 环比增长18%. 同比应该也是超过100%的. 毛利率还会小幅增长到71-72.5% 所以每股eps应该可以提高20%左右,到达3.25左右. 同时公司预期会在2024年内继续提高供应 (supply), 也就是说需求会延续到2024年. 如果简单以3.25, 单季增长10%向前看, forward PE 应该在15-16左右, 对应当前股价460, forward PE30 左右.

整体而言,这是一个非常强的财报, 也印证的个人之前的预期. 当前generative AI促发的投资cycle中, nvda几乎是唯一的收益厂商. 其它AI的服务上, MSFT, google, 还处于投资周期, 还来不及获得相应的预期利润.

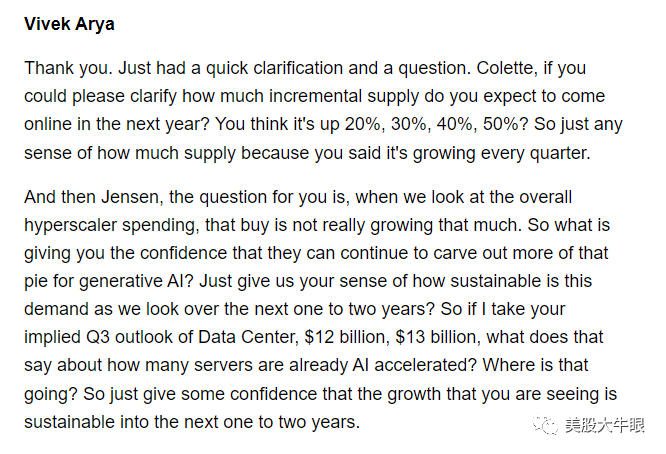

财报后市场关注的目光, 已经从nvda这个季度,乃至于下面两个季度的增长, 转移到增长和需求的可持续性, 以及 nvda 的total addressable market 上面来了. 下面就是财报会议上分析师直接的提问.

老黄并没有直接回答这个问题, 而是从total adressable market (TAM) 的角度,说明GPU市场的潜力. 他的逻辑师当前全世界已有的数据中心总投资在1T左右, 按照传统每4年升级算力的运营投资周期, 每年在数据中心的投资应该在250B. 这250B的权重会越来月倾向于GPU为代表的加速计算市场.

需要注意的是,在当前整体经济环境不确定性比较大的情况下, 很多公司都在延迟server的使用年限以控制成本. 比如google在财报中就明确把server的折旧从4年提高到6年. 另外前面提到过 这个季度 AMD+NVDA+INTC 三家数据中心的总收入是15-16B左右. 要达到每年250B, 每个季度60B左右, 需要AI应用层面可以为服务商带来确实的利润, 才能推动行业持续性的投资. 当前我们还只是处于AI投资的早期, 整个趋势的持续性关键要看下面 MSFT, google是否可以赚到更多的收益.

因为最近在一个群里参加了一些nvda的讨论, 有些看法不吐不快.

首先是关于上面这个一个明年看多nvda $1600的文章. 我个人认为这个分析师只是为了用一个抓眼球的数字来表达自己看多的立场, 本身并不严肃.

nvda的总股数是2.5B, 要达到2024年35.69的 eps, 全年总净利润要达到90B. 按照50%的净利润率,收入需要到180B. 每个季度45B. 而前面提到这个季度整个数据中心的收入就只有15-16B, 我很难想象云巨头在明年衰退预期还笼罩,利率相对高位的宏观环境下, 会把投入提高3倍.

就算假设nvda明年可以做到180B的营收,90B的净利润, 35的eps, 要给出一个40倍的市盈率,需要公司在下一年(2025)保持20-30%的增长. 否则如果收入只是短期昙花一现的话, 40倍的市盈率是无法维持的. 所以nvda需要在2025年达到 220-230左右的收入. 我个人是很难理解的.

其实关于 PE. 有人说谈PE的人都不会炒股. 这句话有一半是对的. 但也只有一半. 炒股分为长线投资和短线交易. PE是无法指导交易, 最多只是一个参考指标. 而只谈PE也是无法指导投资. 基本面分析本身是一个系统性的东西, 需要从PE, growth, 市场容量,宏观环境等多个角度来判断. 当然在某个一段时间点, 可能存在单点决胜的的情况, 比如growth 或者利率暴涨. 但长线来说, 最终还是要回归多个角度综合决定.

而基本面分析最有效率的时候,是在恐慌的时候提高信心,激发勇气, 在冲动的时候提供离职,保持冷静. 但在实际操作中, 我们大多数人往往把它用反.包括我自己.

因为中长线还是看回调, 所以个股机会看的不多, 下面找几个中短期相对安全, 或者有一定机会的, 考虑小仓参与.

GLW: 康宁玻璃. 在关键支撑位震荡一周了. MACD见底. 可以考虑在31左右 sell put.

ADSK: 之前提到过一直在这个收敛区间震荡. 上周财报也没有上下突破. 财报前做了这周5和上周5 strike 220 的calendar call. 上周五的 sell call已经过期. 这里会继续持有几天,看是否可以到225左右的阻力位.

CRM: 下周财报,准备在220附近做看多calendar call或者蝴蝶

ON: 继续保持长线仓位. 这个回调是预期内的. 下面从87左右开始sell put. 77-87直接回继续分配加仓

XLF: 做空了金融ETF. 长债利率上升对金融板块的资产负债表压力会更大. 现有的长债资产纸面损失会更高. 长债利率上升同时会对银行存款有虹吸效应, ORR降低也会影响银行短期的盈利能力. 虽然长端利率上升对借短放长的金融系统表面是个利好, 但因为长短端利率还是处于倒挂状态, 这里面有个时间差. 在利率倒挂解决之前, 总体感觉银行系统各方面都会承压.

小结:

上周分析过的中期市场主线逻辑没有变化. 中期继续看震荡回调. 潜在阶段点在9/12-9/19 1-2周时间. 短期保持长多短空相对平衡仓位. 小仓参与个别财报(CRM) 和事件(tsla) 的潜在机会. 本周复盘题目, 挽弓当挽强, 在市场整体处于流动性降低的情况下, 更需要专注于高质量的强势标的.

复盘单循环,一只榴莲的不容. 春秋几度, 寒来暑往 , 又到了抓螃蟹的时候, 下周要出行. 复盘暂停一次. 祝交易顺利.

不容 - 一只榴莲

https://www.youtube.com/watch?v=f1FZTG6pA0A

坟头覆青草 云海卷浪

往来者寥寥

长安渐凉 谁画地为牢

又为谁伤

伴你春秋几度寒来暑往

敌不过你一句兄弟一场

我为你穿过恶言相向

只因你是我的向往

暖阳爬柳梢 孑然垂钓

朝露溅长袍

对江苦笑 墓碑上轻靠

黯然神伤

一心纵横天下志在四方

不经意被谁牵动了心肠

众生不容 痴心妄想

此生难得你原谅

你说江山重于儿女情长

我便化作山河你来扛

来生再为你做姑娘

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- yesh13·2023-08-29特斯拉自从换盘后狗庄天天表演自嗨,看分价明细就知道了点赞举报