诺辉健康 2023 年 Q2 财报解读:亮眼财报能否击破 “造假” 嫌疑?

一、前文回顾:自发布以来,累计下跌37%,短期看空判断准确,中长期判断有待观察。

关于诺辉健康,本作者一共发布了3篇文章,第一篇是6月28日的《诺辉健康走势分析:中国癌症早筛第一股,营收爆发式增长,长期看好》,第二篇是7月14日的《诺辉健康23年上半年业绩预告解析:业绩暴增,毛利直逼茅台,股价却暴跌!》,第三篇是8月17日的《盘中暴跌20%!诺辉健康“财务造假事件”分析》,自第一篇文章发布以来,一直是趋势性下跌的态势,累计下跌37%。

但是考虑到以上三篇文章的关键结论为“技术面上短期偏空,中长期看多为主。”,所以,短期的判断是准确的,但是中长期目前还有待时间的验证。至于下跌的原因,在后面2篇文章中已经进行充分的阐述,这里不知赘述。

今天盘后(2023年8月21日),诺辉健康公布了2023年上半年的业绩表现,结合上周五的做空报告,这份财报能否击破“业绩造假”的嫌疑?这份财报又预示着诺辉健康怎样的未来?

二、23年上半年财报解读:营收暴增264%,净利润扭亏为盈,现金储备增4亿到20.47亿,业绩好质量高。

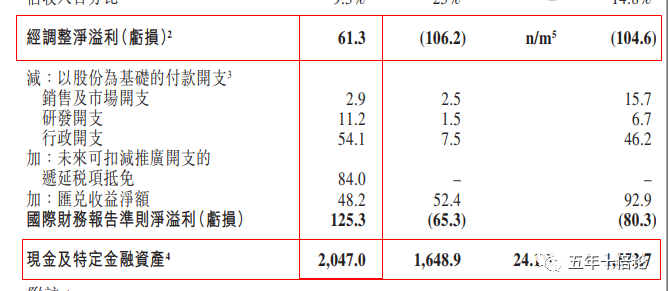

8月21日晚,诺辉健康发布2023年截至6月30日中期业绩报告。今年上半年,诺辉健康实现营收8.2亿元,同比增长264.6%;诺辉健康实现毛利润约7.5亿元,毛利率升至90.9%,2022年同期的毛利润约1.9亿元,毛利率为82%;经调整净利润为6130万元,而2022年同期经调整净亏损为1.06亿元,实现扭亏为盈;而归属母公司净利润为1.26亿元,而2022年上半年为亏损0.65亿元,在归母公司净利润方面也是实现了扭亏为盈。另外在现金储备上2023年上半年为20.47亿元,2022年同期为16.48亿元,现金的大幅度增加24%。

从财务的概要可以看出,公司营收爆发式增长,公司首次实现盈利,且归母净利润和经调整利润均实现了盈利,更为关键的是现金储备增加了4亿,达到了20.47亿元,所以,总体来说公司的业绩不仅仅是快速增长,且具有强大的现金流支持,所以,初步看业绩90%都造假的嫌疑非常小。

具体,我们通过对营收、净利润和现金流进行拆解,进行进一步的分析。

(一)营收分析:三大产品齐头并进,均实现高速增长,常卫清因定价高,是营收助力。

公司共有三款产品,包括常卫清(用于肠道癌症体外检测,京东价:1996元),噗噗管(用于检测大便隐血,京东价:99元),幽幽管(用于体外自测检测幽门螺杆菌,京东价:149元),这三款产品的销售渠道包括:医院、体检机构、电商平台等。

下面,我们正对每一款产品进行分析。

(1)常卫清营收分析。作为诺辉健康的核心产品,截至6月30日,常卫清中国内地实现收入4.9亿元,同比增长566.2%;常卫清于2023年上半年确认收入量约为42.9万份,同比增长354.1%,持续创新高,毛利率上升到91.5%。常卫清为诺辉健康贡献60%的销售收入,医院渠道成为常卫清占比最大的收入来源,确认收入量为17.2万份,而民营医院和诊所渠道贡献常卫清收入量为13.3万份。

(2)噗噗管营收分析。23年上半年噗噗管实现销售收入1.2亿元,同比增长80.9%;发货量超409.7万盒,同比增长39.8%;销售毛利润为1.1亿元,毛利率为87.2%。

(3)幽幽管营收分析。23年上半年幽幽管实现销售收入2.1亿元,同比增长147.4%;发货量超291.2万盒,同比增长110.9%;销售毛利润为1.9亿元,毛利率为94.2%。需要强调的是,幽幽管是国家药监局唯一获批的幽门螺杆菌消费者自测器。

总体来说,因为公司对收入的确认并不是发货量,二是检测量,所以公司的营收难以造假,整体是维持一个高速增长的态势。另外,值得注意的是,公司的宫颈癌的体外检测产品“宫证清”也在2023年5月在香港上市,预计不久将贡献营收。

(二)净利润分析:税前利润只有0.12亿元,加上增值税抵免之后才有1.25亿的净利润。

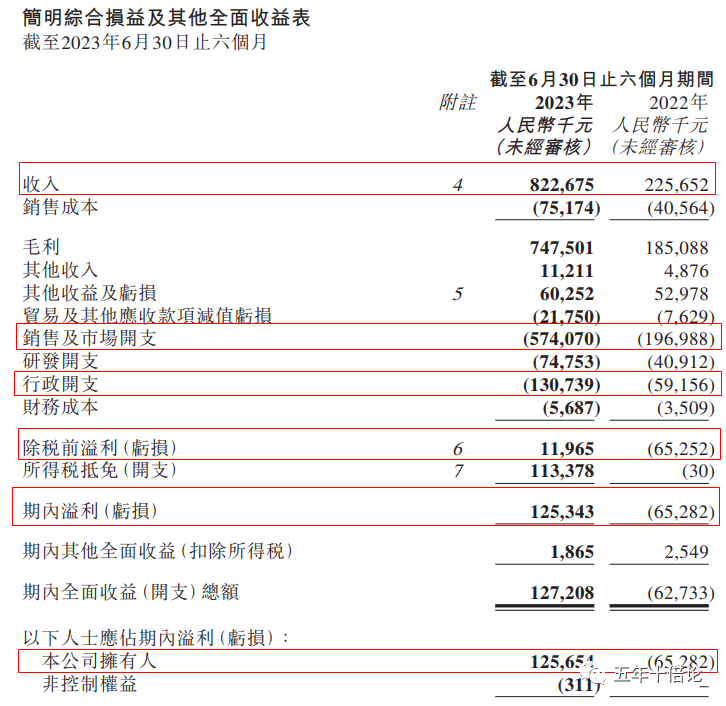

通过利润表可以非常清楚的看到,公司的“销售及市场开支”占比和增长都非常大,2022年销售及市场开支只有1.97亿,2023年直接飙升到5.74亿元,同比增速为191%,不过没有超过营收的增速。其它增速均比较正常,但是最终的税前利润其实只有1196万,远比归母净利润和经调整净利润低,但是无论如何讲,公司实现了由亏转赢,成绩还不错。

(三)现金流分析:财报未公布现金流表,但现金增加诡异,可能预示着风险!

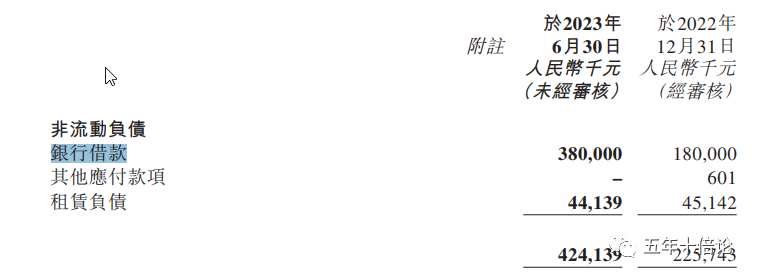

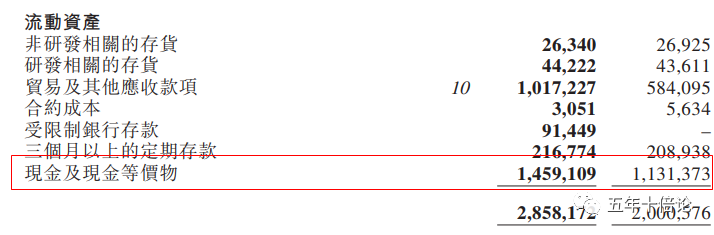

现金流是所有财务造假公司的照妖镜!根据财报描述,截至2023年6月30日,诺辉的三个月以上定期存款、受限制银行存款、已质押银行存款以及现金及现金等价物为人民币20.47.0亿元,较于2022年12月31日的人民币15.73亿元增加30.2%。如果是营收所得,那是最好,但是,根据财报描述,该增幅乃主要由于于2023年1月自先旧后新配售获得所得款项净额及于2023年6月银行借款增加所致,当前公司的流动资金的主要来源为股权融资和银行借款。

其中,银行借款是比年初增加了2个亿。

但是现金储备,是增加了3个多亿,所以,即使减去借款,也还有1个多亿的现金增加。

而总体是有20多亿的现金,相比于2022年同期是增加4亿现金。但是,2023年年初的时候,诺辉健康是融资了近1亿美金(约7.75亿港币)的(如下图所示),所以,如果这样的话,诺辉健康的现金消耗非常大!不经要问,融资的钱哪里去了?

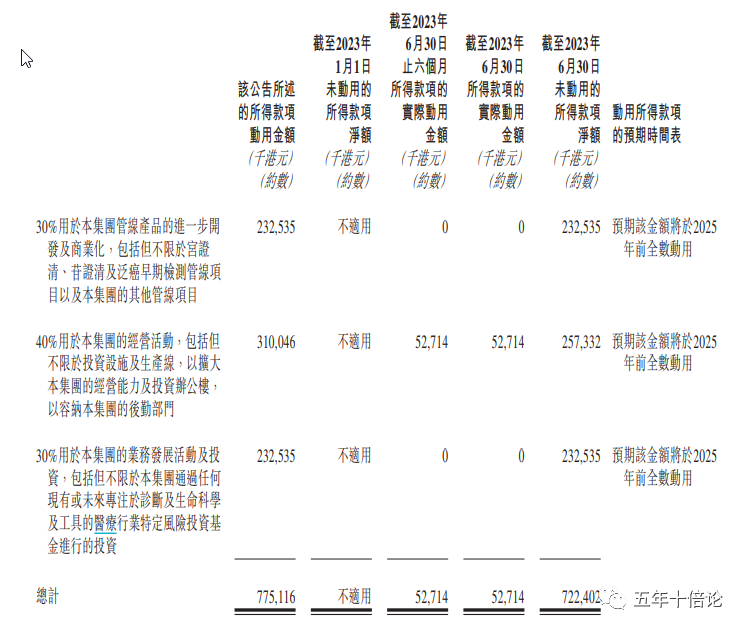

从财报披露的关于这7.75亿资金的使用情况看,目前只用了5千多万,那么剩下的7个亿融资的钱去哪里了?

下面我们通过应收来做一个分析。

(四)应收款分析:应收还算健康,但是回收应收款是关键。

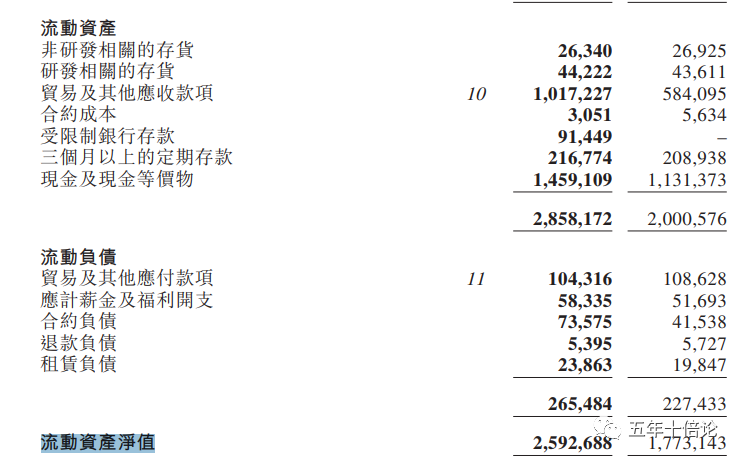

从应收款来分析,公司应收款只增加了4个亿,所以,理论上还有4个多亿是收的纯现金,当然这4个亿连销售费用都覆盖不了,所以,为了维持日常运营,需要从银行借款补充运营资金。

但是从流动净资产分析,公司确实增加了8个左右的流动净资产,其中应收款增加了4个多亿,前后能对应上类现金(排除应收)增加4亿左右。但是,今年的的借款+股权融资是9个亿的现金的增量,所以,还有大约5个亿用于成本支出+固定资产支出了。

综上所述,公司财报表面看起来是很好,但是一旦结合现金流来进行分析,就发现诺辉健康的现金流或许有很大问题。主要是银行借款和股权融资的款项被用于日常运营开支,导致公司账上现金少于应该增加的额度,缺口在2个亿左右。

虽然以上现金流的分析属于比较粗糙的大致计算,但是确实有点对不上!这里要注意风险,理论上如果收入确认了,就应该获得该产品的现金流,但是并没有,其商业模式,还是有一个周期的问题,这就给这一份财报蒙上了一层阴影。

三、走势研判:趋势线下跌中,切勿盲目抄底。

从技术面分析看,当前公司属于趋势性下跌过程中,短期看空为主,等待技术面反转。

四、关键结论

(1)公司营收暴增,净利润由亏转盈,从常理上来说,业绩很好。

(2)考虑到2023年从银行借款增加了2亿,且1月份股权融资了7亿多,但是公司现金储备只增加4亿多,表明公司的经营性现金流并不乐观。

(3)短期看空为主,考虑到公司财报未公布现金流量表,且经推导,现金流并不好,中期等待现金流回暖。

(4)5亿的回购对于公司20亿的现金储备来说,还是过多,回购或有一定困难,毕竟那些现金都是银行借款+股权融资。

本文是交流感悟,不做投资建议,请谨慎决策。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。