A Guided Tour Around Genetown:纳斯达克生物科技指数投资介绍

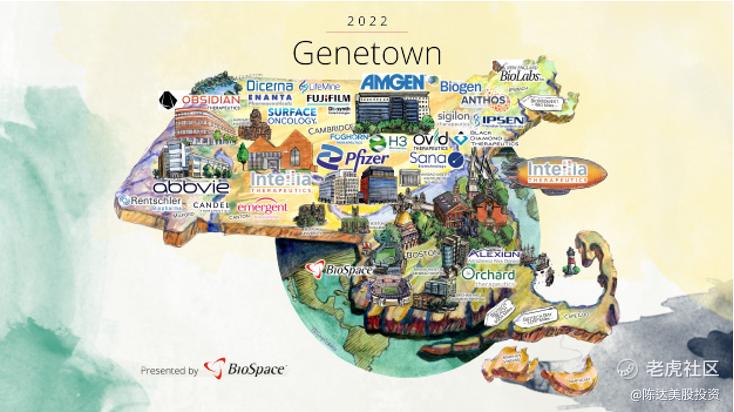

波士顿除了斑璨如花的龙虾以外,另一道高光,就是生物科技公司(biotech)也如蟹螯一般扎堆。波士顿陆地面积大概只有1/4个朝阳区那么大,却集中了1000多家全球头部biotech公司。耳熟能详的Vertex、Biogen 、Amgen,总部都安家于此。麻省的大波士顿/剑桥地区绰号基因镇(Genetown),biotech产业聚集效应明显,类似于IT之于硅谷或者鸡架之于沈阳。

(波士顿/剑桥地区扎堆的生物科技以及医药公司,来源:BioSpace)

虽然有哈佛坐镇的剑桥在侧,大学与研究所横亘绵延,但我还是难以想象波士顿的生物医药氛围能有那么浓烈;因为波士顿曾给我的映象,是初秋的海边小镇,波平如镜,镜面里星桥火树,与天空中的赤云如炬,低垂的斜阳将饱和度拉满;而彼时马萨诸塞的海岸线,却朦胧得宛似迷雾里圣布丽姬的腰线。

诗意发完有些人可能要问,Biotech (生物科技公司)和 Pharmecuticals (医药公司)有什么区别,有人认为小药厂就是biotech,而大药厂就是big pharma;但我认为还是要从biotech最本初的定义入手,生物科技一言以蔽之——biotech plays with genes,主要玩的是基因,以魔法打败魔法,以生物技术打败生物孽畜。当然如果从广义上,你理解生物科技为医药行业的一部分,那也算是恰如其分。

一、整体投资方法论

投资生物科技,如果你抱以求知为目的,纠结细节,就很容易被难炸,因为该行业研究对专业度要求颇高。2万+蛋白质编码基因,50万+蛋白质(预测)结构,1000多个疾病,2400多个靶点,哪怕你只想厘清一个小问题,研究文献已然弥山遍野,层峦叠嶂。况且知识一般都是金字塔结构,脆弱的塔底基础结不出殷实的塔尖果实。所以生物科技也被认为是认知门槛很高的一门投资。

然而认知门槛高不等于投资门槛高。

因为我们投资是为了赚钱不是为了学无涯;学习知识能抚慰你的知识焦虑,但并不能让你在投资上获得超额的信息与收益——不然所有的药学家就都该是亿万富翁,这显然又与常识不符。事实上我们投资一个行业,大方向的逻辑是否正确要远远重要与锱铢的细节。选对行业,选对市场就够了,你并不需要自己去选公司,因为有跟踪行业指数的ETF在。

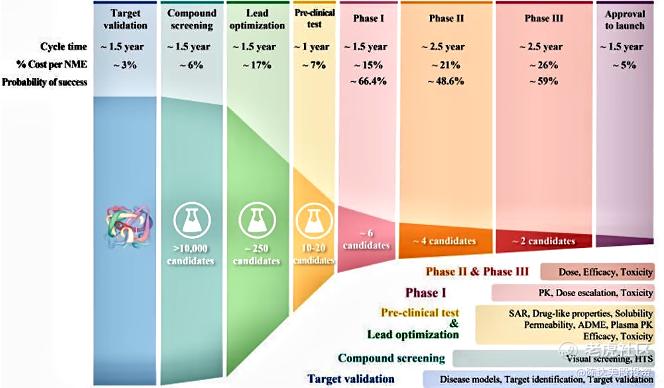

何况根据行业数据反馈,一个药的研发成功率不足10%,而小的biotech往往是重押某个研发管线,如果成功了就可能被big pharma收购——你可以毛估估这些公司的存活率应该也就10%的水平。所以我反而认为分散式地投资生物科技指数——如果你要投资生物与医药——几乎是最好的方法。

(大浪淘沙,各阶段的成功率,从pre-clinical阶段(临床前)到最后通过临床试验获批,10%成功率,数据来源:MedicalExpress)

我们要做的,是检查投资行业的大逻辑,找到对该行业最估值友善的成熟市场(比如白酒之于A股,科技之于美股),并在行业估值较低的时候杀入。

二、投资生物科技的大逻辑

生物科技的投资逻辑其实很简单,从需求侧来讲就是好药新药神药需求大,这个需求有三个基本推动力——最主要的当然是全球老龄化的推动,第二是有人类疾病谱结构的变迁,第三是有城镇化与工业化的推动。需求大的行业不代表一定是投资的好行业,你还要分析行业内的stakeholders(利益攸关者)的博弈格局;而最重要的是需求放有没有对应支付意愿和支付能力,不然这生意就做不大。

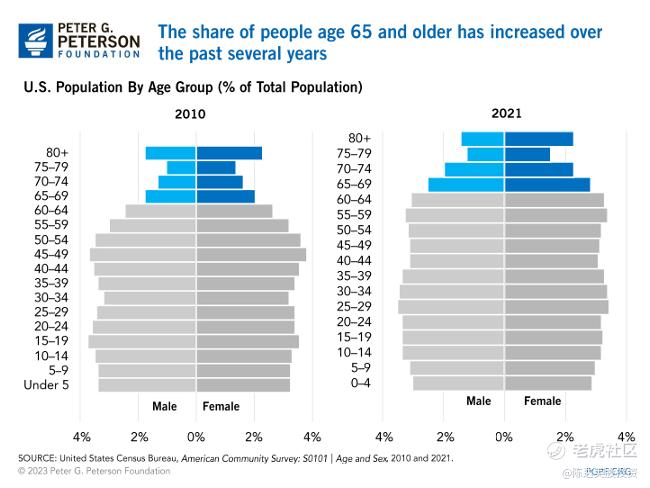

对于医药与生物科技行业而言,全球老龄化(Global Aging)肯定是第一个需求逻辑,是人口特征的最大趋势(top global demographic trend)。

(美国年龄结构明显在“上端变粗”)

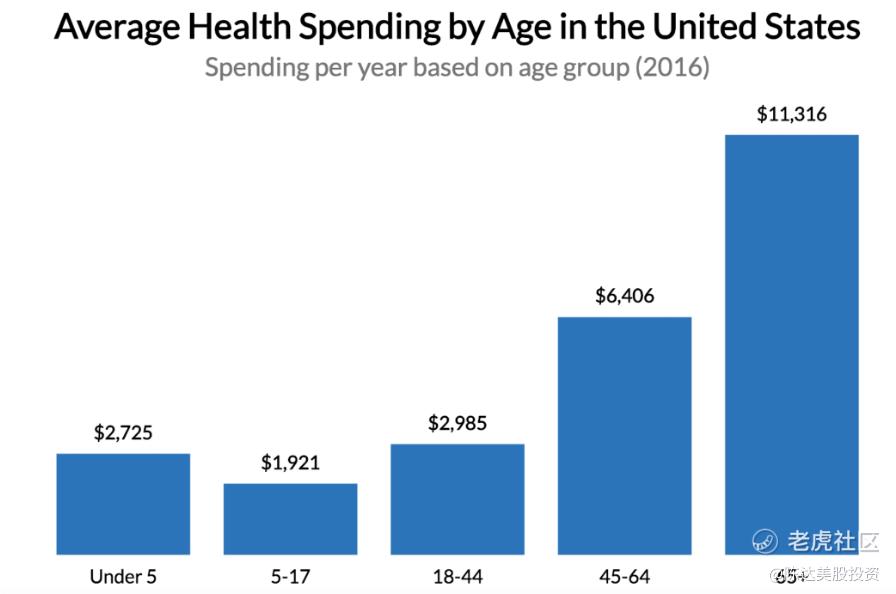

我们看到总趋势是出生率与死亡率都越来越低,人越活越久,前半生拼命赚钱,后半生花钱续命。所谓睡眠是小型的死亡,而活着是漫长的失眠,我们失眠的时间越来越长。甚至晚至1913年,全球而言一个人的预期寿命只有34年(主要可以归咎于较低的幼儿成活率),但到了2020年一个人敞开活,预期至少可以活到72岁。比如我在美国每周去教会,坐二楼一眼望去,一大半脑袋要么秃顶光光要么白发苍苍,老年人已然是主旋律。而老龄化自然就需要吃药看病颐养天年,美国人的医疗开支与年龄呈现明显的线性关系,如下图所示:

(5岁后随年龄增长美国人的医疗支出不断增加,注:此为2016年较古老的数据,目前人均已经上升到1.2万美元)

除老龄化外,第二个需求逻辑是老龄化带来人类疾病谱的变迁,而这和老龄化又相互关联。长寿带来了一些过去不太得、或者不认为很严重的疾病,在老年人群体里的泛滥。比如癌症的发病率越来越高,肯定不是因为我们的环境越来越差、受到致癌物侵蚀越来越多;而是因为我们越活越长,你活得越久自然最后癌掉的概率越高,自然是最终极的清道夫。

有些病到了一定年龄,发病率才会高,随老龄人口越来越多,我们直观上感受就是这些疾病的发病率在变高。再比如结构性心脏病,何谓结构性?——就是结构性折旧得差不多了,主动脉瓣膜这扇门用久了就容易坏。四十岁的人还门面如新,但如果活到七八十岁,“门”坏率会迅速提升。还有比如神经退行性疾病,帕金森啊阿兹海默症啊——早发性阿兹海默很罕见,所谓老年痴呆,年老了才会痴呆。

第三个需求提升的大逻辑是城镇化。这个不展开讲,主要是医疗保险覆盖率与支付能力的提升——想想我们的农村有多少老人罹患重症后选择“不治了”回家落叶归根…医药与医疗服务的消费升级,天然亲城市远乡村,只有一定规模的城市才能够提供密集,高水平医疗服务。

这几个大趋势是投资生物科技/医药的核心逻辑,长坡厚雪也好,永恒的朝阳行业也罢,续命是刚需中的刚需也行,这建立在人口趋势上的产业,往往适合我们长期持有,适合投一点用不到的养老钱。十几年几十年抚平周期的耐心,最为中流砥柱。

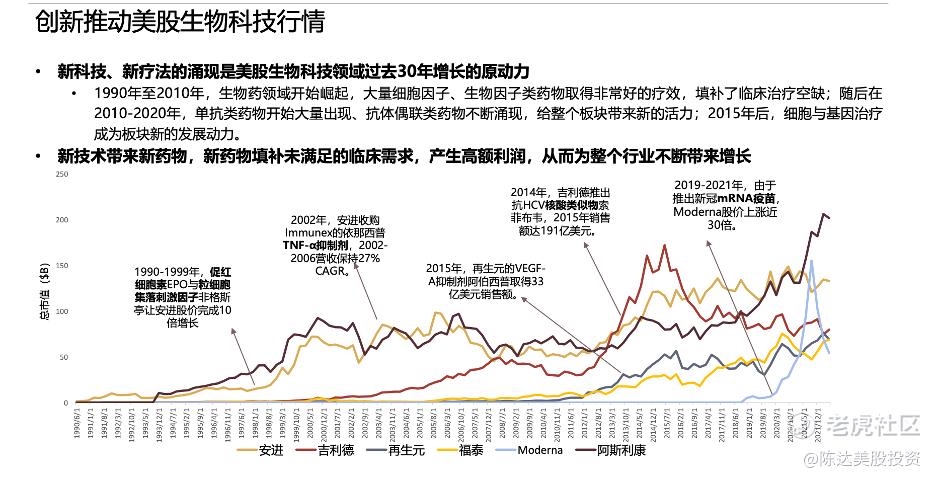

三、美股市场是生物科技股的垫堂

然后讲一讲为什么投生物科技要选美股。因为美国市场之于这个行业,几乎有独一无二的稀缺性。

在一个供给与需求都比较充沛的市场,从投资的角度看,需求端不仅要有强烈的支付意愿,还要有足够的支付能力。

美国市场的一个显著特点是,需求端的支付能力非常强。一来是整个支付金额高;二来更重要的美国独特的支付结构。比如我们的医药定价博弈,医保作为唯一支付方,对药价定价权基本就一言九鼎,药企唯唯诺诺。而对比在美国,主导医药定价的是私人保险公司——谁越接近交易,谁就越对价格敏感——美国这个全球最大医疗健康开支,主要通过私人保险部门以市场自由定价的方式支付。商业保险机构、药企、药品分发渠道商,共同形成了美国药品的定价机制。

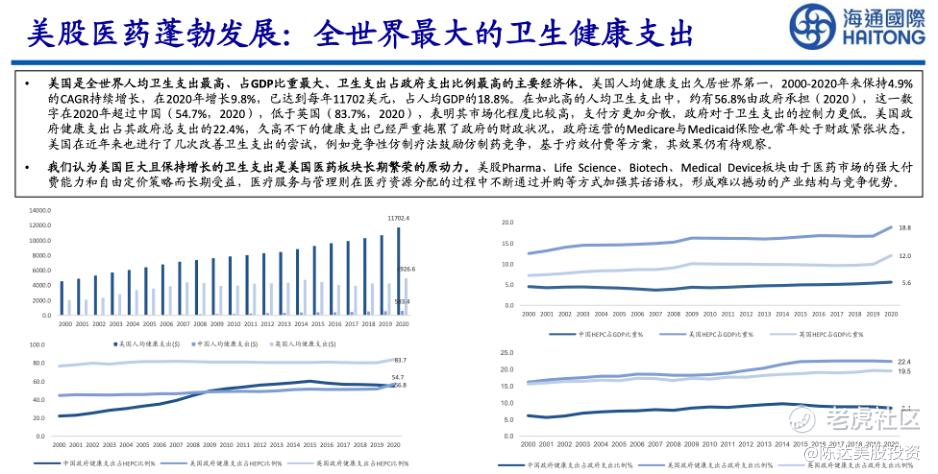

由于张三消费李四买单,所以美国人在医药医疗服务商就特别舍得花钱,人均健康支出一直以来都是世界第一,2014至2019年支出,保持4.4%的年复合增速,在2020年增长接近10%。每年的人均健康支出高达1.2万美元,占人均GDP大概接近20%,而中国的这个数据大概是7%。

第二,上面也介绍了美国医药定价体系比较独特。在美国30%的医疗支出出资来自于商业保险,其他一部分来自政府(联邦+州)出资,一部分来自于个人。所以美国药品定价机制里的议价天团很分散,也正因如此,给了药企比较大的定价权,药价下行压力就不大。像我们投资者最孩怕,类似于集采这种事,在美国市场最不可能发生。行业动不动救团灭的风险非常低。

第三,对于创新政策的支持。美国的FDA是全球公认的,在药品审批领域非常权威的机构。FDA在过去很长时间积累了非常多的审评经验,对于新技术、新疗法有一定支持性政策,包括快速通道、突破性疗法、优先审评等,积累大量经验去鼓励创新。美国市场是可以为创新支付高溢价,鼓励创新,同时整个社会共同承担创新成本。

美国被认为是生物医药行业最具良好发展环境的国家,有深度的药品开发和商业化和较小的市场阻力。市场化的定价机制、较长的历史沉淀、代表性的市场规模、严格的药品科学监管体系、强大资本市场,是独一无二的行业与投资机会。

(数据来源:海通国际)

四、如何捕捉美股市场生物科技产业发展的投资机会?

答:找个美股的生物科技指数做分散投资。

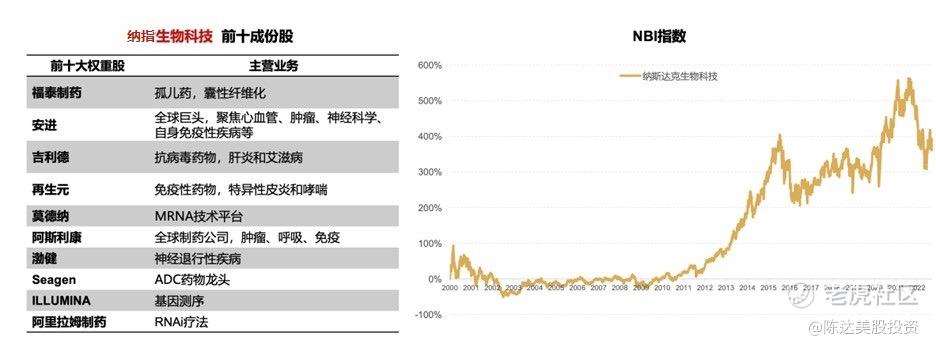

比如投资纳斯达克生物科技指数(NASDAQ Biotechnology),简称NB指数,NBI在1993年推出,见证美股生物科技发展的心路历程。指数编制方法,从选股上来看,要求第一美国上市地必须只在纳斯达克全球精选市场或纳斯达克全球市场,行业分类基准(ICB)为生物科技或制药,最低市值须达2亿美元,各证券的最低日均成交量(ADTV)达10万股。

目前纳斯达克生物科技指数有268个成分股,前十大权重50%左右,而NBI的前十大成分股里,药物研发领域不局限于肿瘤类疾病公司,许多致力于提高人们健康水平和生存质量的企业,比如做免疫性药物、神经退行性药物、罕见病药物的公司,也屡见不鲜:

(纳斯达克生物科技指数,指数概览)

权重前十的公司里排第一的,Vertex Pharmaceuticals 福泰制药,囊性纤维化市场的扛把子,目前在售4款囊性纤维化药物,最大也是最新的是2019年获批的Trikafta,Trikafta能够治疗90%的患者。

Amgen安进,是全球生物科技巨头,聚焦心血管、肿瘤、神经科学、肾病、炎症等疾病,最近宣布收购一家自身免疫性疾病和炎症疾病的公司,巩固领导地位。

Gilead Sciences吉利德科学,这个大家比较熟悉,把丙肝给干死了的绝对王者。专注抗病毒药物,主要用于治疗肝炎和艾滋病。新冠疫情之后吉利德的瑞德西韦在美国获批用于新冠治疗。

Regeneron再生元,做免疫性药物。早期通过治疗黄斑变性的眼科药物走向市场,目前Dupixent度普利尤单抗主要治疗特异性皮炎和哮喘,它和赛诺菲合作进行商业化开发。

Horizon从事罕见病和自身免疫性疾病研究,针对类风湿关节炎、强制脊柱炎等,其中一款治疗甲状腺眼病的孤儿药的销售额占其药品总销售额的89%。

Biogen渤健,研发神经退行性疾病药物。神经退行性疾病和老龄化人口的增加有很大关系,像是阿尔茨海默症、帕金森,中老年人口发病率高的疾病。还有抑郁症、肌肉萎缩症等,也是神经退行性疾病。

Moderna莫德纳,研发管道是非常丰富,它做了很多疫苗领域的尝试,包括肿瘤疫苗等。但全球目前推进最快的还是在传染性疾病领域的疫苗。MODERNA 3-5年前在投资者心中可能还不是一个优质的投资标的,通过新冠疫情使得mRNA这个新技术被大家认可。

Seagen从事ADC药物(抗体偶联药物)研发,第一个ADC产品就是Seagen这家公司推出的,它已在全球5个区域实现商业化,辉瑞已启动对Seggen的收购计划。

最后我们看看指数整体估值。从估值上来看,因为没有盈利要求,许多成分股没有盈利,因此无法用市盈率估值。而目前其他的估值指标,比如指数的市净率为3.7左右,在过去5年低位;市销率P/S大概不到5倍的水平,是2014年以来较低的位置。

国内用人民币,可以通过 QDII 的路径,去投资全球范围内的尖端医药生物产业。比如可以选择纳指生物科技 ETF(基金代码:513290 ,跟踪纳斯达克生物科技指数,是一键投资全球生物科技产业最便捷的工具。纳指生物科技 ETF刚宣布一级市场最小申赎单位从 100 万份降低到了 50 万份,主要是方便资金体量大、在一级市场有申赎需求的投资者交易,毕竟 QDII ETF 是全现金替代,资金量大的话完全可以直接在一级市场申购;当然,二级市场的普通场内交易不影响,还是以一手为单位买卖。这个 ETF 的场外联接基金是,汇添富纳斯达克生物科技 ETF 联接 (A 类: 017894;C类: 017895)

一般的投资者,投资一个逻辑上能充分说服你的“厚雪长坡”的好行业,最好的方法就是长期持有该行业的指数基金,用时间换收益,赚beta赚到手软;而生物科技行业的beta,或许已经比你在其他行业里殚精竭虑、选股择时扑腾出的alpha,会更加丰厚。毕竟美股生科长牛不衰。我和老熊要决斗,我们两个必须有一个要走。

—————

本文仅供知识分享,不作为任何投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

要是能给出几个可以操作的公司就更好了

总感觉国内生物制药公司还有很长的路要走

生物科技产业现在还不是出手的时间

看过很多人写这个赛道,你的最有洞悉

生物科技 ETF 现在可以买

没有盈利的公司我还是不敢买