美国国债收益率超过3%之后会见鬼吗?

又到周五了,随便叨叨几句。

有人希望我系统地解释一下,美债收益率超过3%之后会发生什么事,为什么大家看见3%像见了鬼似的。我从几个方面简单说说。

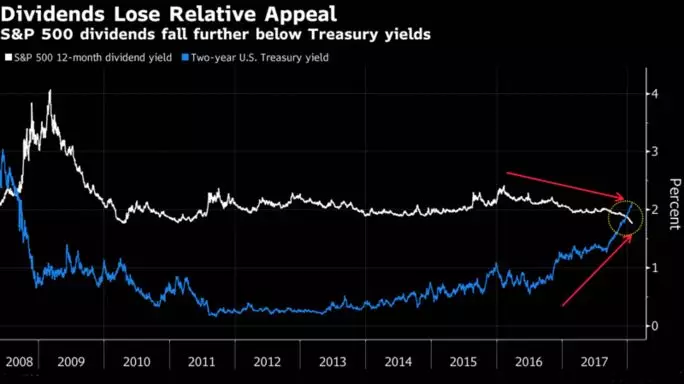

① 首先,3%为什么重要,因为已经超过了很多股票的分红率。

别说3%了,现在标普500的分红率已经跌破2%了(白线)。而2年期国债收益率则高于2%了(蓝线):

资本在同等风险下,肯定追逐更高的收益率,在同等收益下,肯定追逐更小的风险。那国债这种零风险资产收益率都3%了,我为什么要去买有风险的股票呢?

② 10年国债收益率是一个标杆,几乎所有资产的收益率和定价都向它看齐。比如企业债。10年期的企业债,怎么定收益率?就用10年期国债的收益率加一个风险溢价。

比如10年国债收益率是3%,那企业债可能会加个2%的风险溢价,收益率是5%。如果信用级别特别高,可能就只加1%风险溢价,信用级别低一些,可能就加2.5%或3%……

所以,只要国债收益率涨了,那所有企业债收益率就跟着涨。这一涨,意味着所有企业要交的利息就高了,融资成本徒增。这当然是利空股价的。

③ 除了企业,个人贷款也会受到影响。只要基准收益率上涨了,个人的房贷、车贷、学生贷、消费贷等等全要跟着涨。这会减少个人消费行为,对经济也是不利的。

当然了,企业融资成本上涨,就会减少投资(因为投资需要融资),减少就业。就业少了个人消费也会减少,进一步利空经济。

-----------------------------------------

这些就是国债收益率对整个经济的影响,当然只是理论上的。现在的实际情况是,川普的减税政策一定程度上对冲掉了企业融资成本上升,虽然要交的利息多了,但是要交的税少了,所以影响小一些。

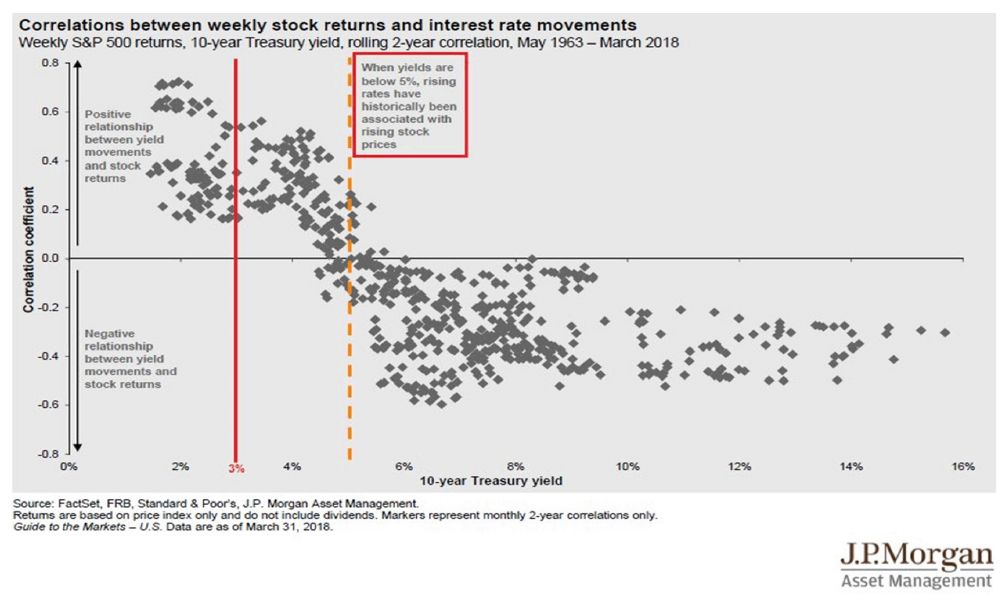

最后,其实3%并不是致命的关卡,5%才是。JP摩根曾经做过一项研究,把美国过去55年的10年国债收益率和标普500回报率做了相关性分析。发现一个事实,国债收益率超过5%的时候,标普500回报率和国债收益率就开始出现负相关(图中黄色虚线处)。

也就是说,只要国债收益率超过5%,并且继续涨,股市就要下跌了:

10年美债收益率在5月17日那天窜上了3.11%的高位,然后就一路下滑到现在的2.83%。所以鬼故事还没有讲完。

-----------------------------------------

下回泡妞时吹牛的素材有了,不用谢我。

我最近在读一本书,新加坡开国之父李光耀去世之前写的《李光耀观世界》。里面记载了他对整个世界局势的看法(包括中国、美国、欧洲等),也给新加坡留了几个锦囊妙计。我觉得他的眼光很犀利,很多问题看得很清楚。

这本书在大陆没有出版,我把电子版分享在亲友团里了。亲友团成员点“精华”就能看到。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

2018年的破3%日常与2021年的1.6%吓破胆