百度:Q1财报不惊不喜,估值有机会!

从年初股价创新高,到3月Archegos爆仓大跌,百度投资者今年的瓜相对多。$百度(BIDU)$

与此同时,美股明星基金Ark也完成了对百度从第8大持仓到第25大持仓的操作转变,索罗斯也不忘顺便抄底Bill Hwang。

Q1财报来袭,公司盘前涨幅3%,不小不大,百度终究回归了平淡。股价靠业绩说话,Q1业绩怎样呢?

非广告业务驱动营收增速近来新高

首先我们看最直接触达情绪的财报vs预期,当季百度营收281.4亿元,EPS12.38元,均超出共识预期数字。

再看指引数据,百度预计第二季度营收为297亿元至325亿元,而市场普遍预期为人民币303亿元。也没毛病。

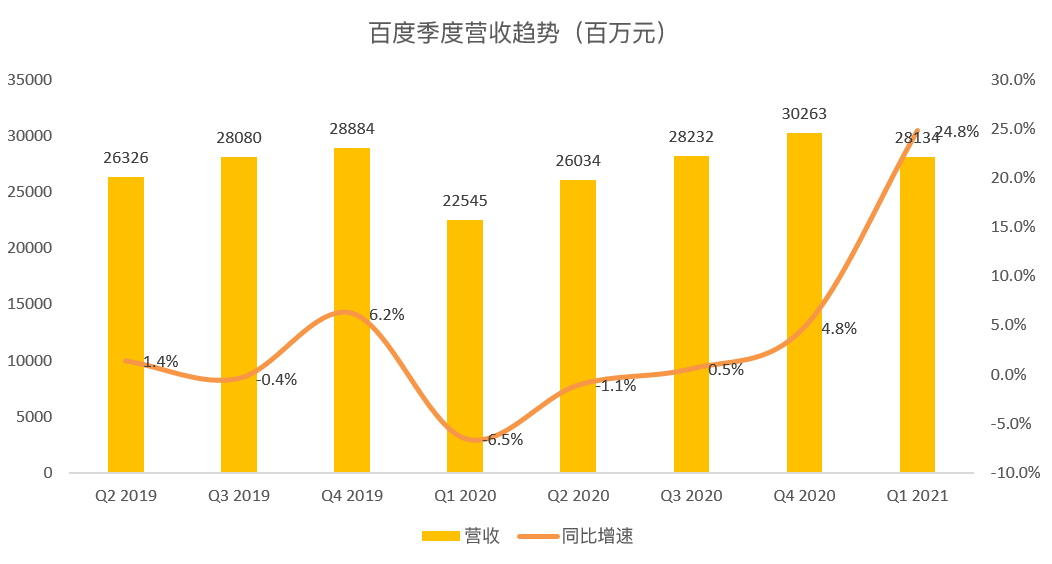

继续看本次财报是否有引爆情绪的业绩点,整体营收同比增速25%,至少为近2年新高,且近2个季度呈现递增趋势,值得点赞。遗憾在于,Q1增速高,因为去年基数低。去年一季度正是国内新冠最严重时期,所以无法加分。

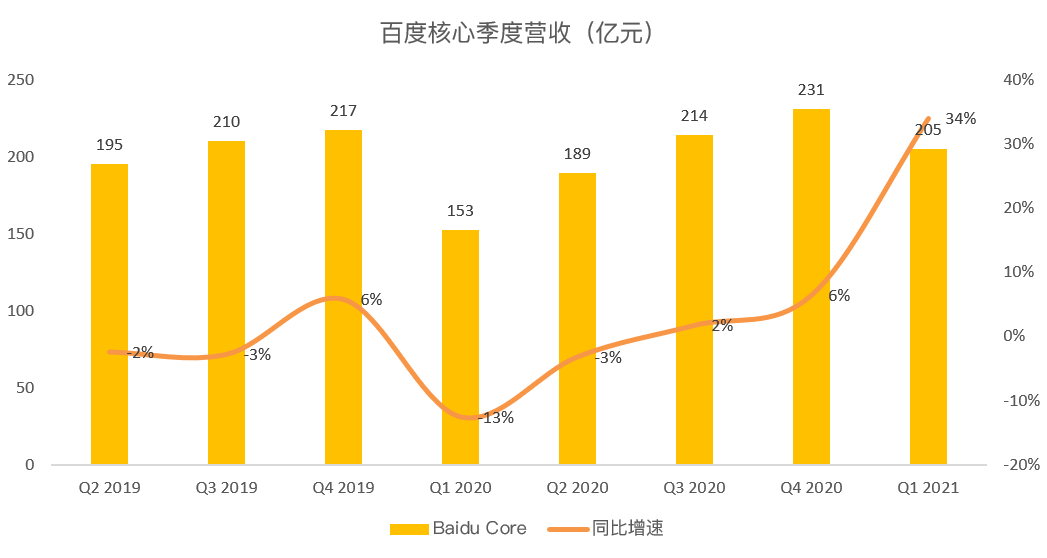

同样逻辑,被写进新闻稿亮点CFO亲赞的百度核心 34%增速,也无法致嗨。

如我们所知,近年来百度股价不仅未创新高,甚至一度腰斩,核心点正是百度核心业务的表现无法让投资者给予赞许。我们去看近两年来百度核心的营收表现,绝对数字在195-231之间波动(20Q1新冠极端未计入),对应增速在-2%-6%之间波动,可为一观。目前而言,百度核心正是公司基本面,这一点没有起色,股价大涨根基则不够稳固。

作为一个证明,我们去看业务细分的在线营销营收为181亿,同比增速27%,弱于百度核心整体增速。且作为对比2019、2018年同期数字分别为177亿和172亿,平平而已。

正如CFO后半句所言,非广告业务驱动百度核心营收增速。我们看到,自公布这一细分的三个季度以来,广告业务增速分别为0,0,27%,非广告业务的增速分别为14%,52%,70%。绝对数字而言,本季度非广告业务营收达42亿元,于百度投资者而言,非广告业务值得重视起来了。这就要提到百度智能云,我们可以看到在这份新闻稿的更前,CEO李彦宏大谈特谈的正是,云、AI、自动驾驶。

云服务是目前百度增长最快的业务部门。但是,百度智能云并非行业领导者。中国四大科技公司(阿里巴巴,腾讯,华为,百度)中,百度的市场份额最小,约为8%。

尽管百度没有披露云业务收入,但可能像其他所有竞争对手一样无利可图。例如,具有主导市场份额的阿里云仅在最近才设法实现20年第4季度的Non-GAAP净利为正。如果百度无法获得足够的市场份额或规模,可能很难在云业务实现盈利。

投资百度的两个论点

1直接引擎:广告

尽管百度在线营销领域面临诸多挑战,近来表现不佳。我们看到中国整体在线广告市场的前景看好,未来几年,中国的数字广告支出预计将继续以每年约10%的速度稳定增长。对于百度而言,这是一个利好消息。

广告业务作为百度现金奶牛,本季度百度核心运营利润率为25%,持续累积现金不止可以为其他业务输血,也将为我们即将说到的估值提供机会。

2投资契机:估值

百度目前的预期市盈率为20.4倍,EV / EBITDA为15.1倍。在百度的近13年股价表现来看,EV / EBITDA中位数为23.2,当前交易价格为15.1,意味着潜在的合理价值折让35%。

当前百度账上现金及现金等价物达264亿美元,相当于市值的40%。本次财报中百度同时表示,

今年根据2020年股份回购计划向股东返还了3亿美元,使2020年以来累计回购金额达到22亿美元。

回购也将为估值提供机会,百度正日益成为科技股中的大蓝筹。

最后

当前百度在搜索业务拥有护城河,但由于AI和自动驾驶业务仍处于起步阶段,无法帮助公司产生可观收入。$百度(BIDU)$ $百度集团-SW(09888)$

也因此,百度在估值方面或许存在机遇,且不说核心业务的增长前景,当前对百度的估值,不夸张的说并未计入公司在人工智能自动驾驶方面的投入。作为一家将收入的21%用于研发的科技公司,相比之下阿里为8.5%腾讯为8.1%,值得期待百度将有一些不凡表现。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[强] [强]

[强]

[微笑]

[思考] [思考]