美股周策略:超长期低利率政策有没有可能实现?

美股市场上周整体继续向上攀升,标普500指数周收盘涨至4247点,将年初至今的涨幅扩大到13%+,侧面验证了市场目前相对宽松的流动性。这样的逻辑也初步符合我们早前在《市场寻找更多共识,权益攀升窗口期料将延长》20210607中对于6月FOMC会议美联储有望按兵不动,等待就业市场在中长期窗口内(半年)的修复,并有机会延长本轮权益资产向上攀升窗口期的判断。

本周即将开启的FOMC将传递出更多与此有关的信息,相信也会奠定未来一个月(7月中旬美股二季报前)的市场基调,对此我们的观点依然乐观。

美国货币政策的巨大分歧

货币政策作为弹性工具虽然灵活,但也可能出现操作风险。例如如果过于乐观,后期一旦突然紧缩,也会给市场带来预期外的冲击。如果把时间拉长来看,目前市场形成的共识是QE已进入下半场,但具体何时释放紧缩预期、何时开始收紧确是近期逐渐出现分歧的事情。

目前比较典型的有以大摩为代表的谨慎派,其预测美联储将更快的收紧货币政策,加上通胀、税收的不确定性,和过于乐观的盈利预期上修,这些最终将对美股带来冲击。

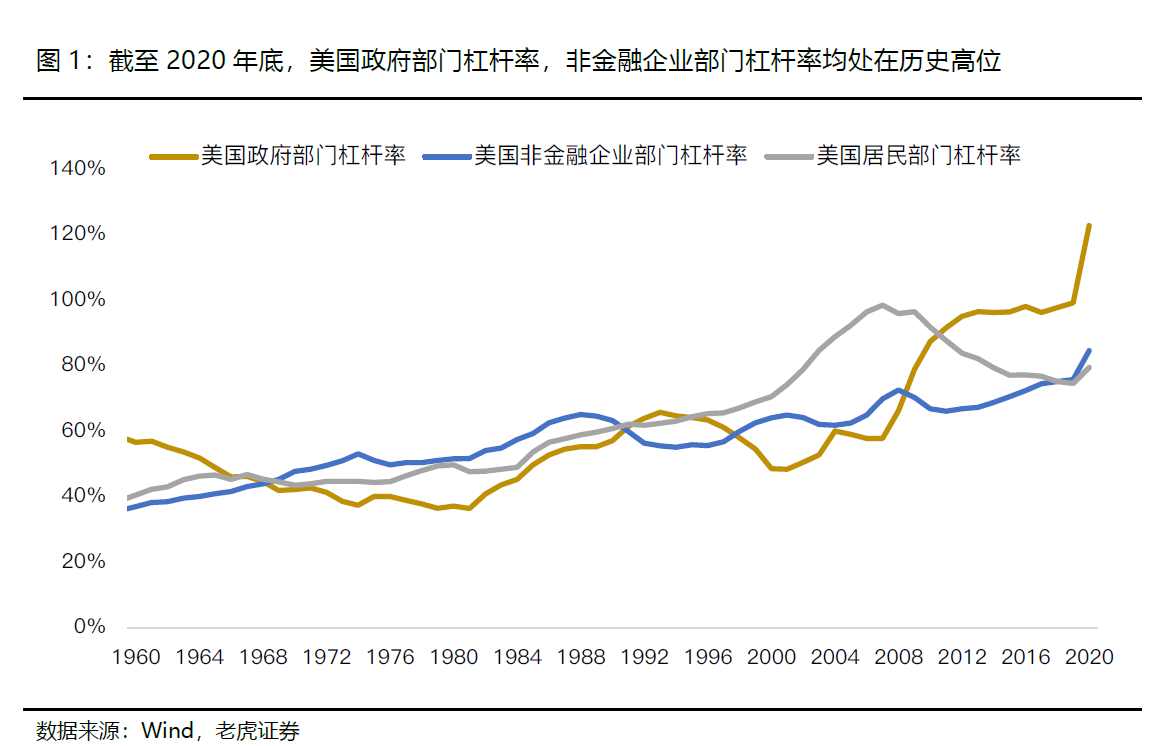

此外,近期华尔街也流传着另一种相对乐观的猜想,美联储第一次加息至少要在2024年之后。主要基于当前美国庞大的债务规模,历史高位的债务杠杆已很难承担过多的债务利息,这种情形下,鲍威尔班底可能借鉴格林斯潘时期的政策举措,维持超长期的低利率政策。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[微笑]

这篇文章不错,转发给大家看看

[强] [强]

[思考] [思考]

[强]

[思考]

[微笑]

[微笑]

[微笑]