2018年是IPO大年,由5大重量级IPO案看投资逻辑

作者:Shirley_阿雪

金鸡辞旧,旺狗迎春。2018年对资本市场来说是具有历史标记的一年,A股的入摩大戏要在2018年正式展开。

虽然说,经过沪股通和深股通的暖身通道,部分资金已经提前持续进场,在持续不断买盘的背景下,加上监管单位的鼓励,公司派也搭配中国本土资金一齐参与作多。

权值股、蓝筹股、绩优股,这些预期会进入国际QFII资金投资名单的公司,在这波从2016年5月开始启动的一年多波段涨势中,几乎都轮涨到了。

即使不是打着要QFII资金在入摩后当接盘侠的主意,至少也是不想让入摩后进来的QFII资金可以在长线低档区捡到便宜筹码。

但是,政策常常都是高瞻远瞩、深谋远虑的,毕竟就如同国家大力推动的人民币国际化。

A股入摩谈判了好多年,为的也是推动人民币金融资产国际化这个大战略,就算目前还不能打破美元金融资产独霸的局面,至少也要先赶上日圆金融资产和欧元金融资产的国际地位。

就像是一家新开的店铺,客人上门时,货架上的权值股、蓝筹股、绩优股,都涨在高高位置,QFII资金又不傻。

到时候转了一圈, 挑不到中意的,万一没买什么就出门,老板可就尴尬了。

1

当年,「新兴市场教父」富兰克林坦伯顿墨比尔斯(Mark Mobius)的剧情可不能再历史重演。

所以,剧本不能只有一本,套路也不能只有一套。除了白酒、银行、家电,货架上还要摆上一些新鲜的好货。

于是,可以看到,光是在我们的雷达里,就有 5件IPO大案 要在2018年被端出来。分别是:

锂电池巨头:宁德时代

芯片巨头:紫光展锐

供应链巨头:FII富士康工业互联网

手机生态巨头:小米

支付平台巨头:蚂蚁金服

IPO时程都巧合是落在2018年,除了小米是2017年重返荣耀业绩大翻身,加上生态系中的华米$(HMI)$和万魔声学率先启动资本市场动作,雷军要把握亮眼时机进行IPO,其他的IPO案或多或少都看得到政策的态度。

有的是之前暗示暂缓,现在灯号改亮绿色。有的是打开绿色通道加急通关。

在这样的政策环境下,搭配各家公司也各有自身利益的算盘或是募资的需求,共襄盛举之下,就形成了2018的IPO大年。

很多人都读过美国透过降息升息收割新兴市场的历史。

在降息周期,资金潮由美国满溢到新兴市场, 推高股市、债市、汇市。

到了升息周期,随著资金潮回流美国,新兴市场的股市、债市、汇市, 也由潮起转为潮落。

透过这样的操作,导引了多次的金融危机或金融风暴。

美国联储作庄,各路资本大鳄跟著起舞担任打手,在潮起潮落间多空都能暴赚,韩国、泰国,甚至香港都是著名的案例。

经历几次教训之后,眼看美国又在启动升息的套路,各国自然都是严阵以待,要抵挡资金的抽水,自己放水是应对方案之一。

但是,自己水放多了会有一些副作用和后遗症。让水流进来是另一个应对方案,可以抵消一部分的抽水,A股入摩正是架构一个国际资金流入的管道。

这时候货架上再多摆几个卖相好的公司吸引客人,更有机会让更多的国际资金转成人民币金融资产。

2

这5件IPO案都可算是具有指标性的重量级上市案,要说业绩数字,都能拿出一定水准的「 业绩数字 」 。

- 1、宁德时代:2016年获利30.9亿RMB, 2017年上半年获利20.2亿RMB;

- 2、紫光展锐:2016年营收125亿RMB, 2017年光展讯部分营收就有97.5亿RMB;

- 3、FII富士康工业互联网:2017年获利158.7亿RMB;

- 4、小米:2017年前10月营收突破1000亿RMB,各种版本的获利数字传出,包括 : 2017年3季度获利超过4亿美元, 2017年获利达10亿美元;

- 5、蚂蚁金服:以每年向阿里巴巴支付税前利润的37.5%作为知识产权及技术服务费。由阿里巴巴2017财年收取20.8亿RMB反推,蚂蚁金服2017财年获利约55.5亿RMB。

要说题材, 都能端出诱人的「 题材 」 。

1、【 宁德时代 】

公司官网隐含以中国锂电池龙头自居。

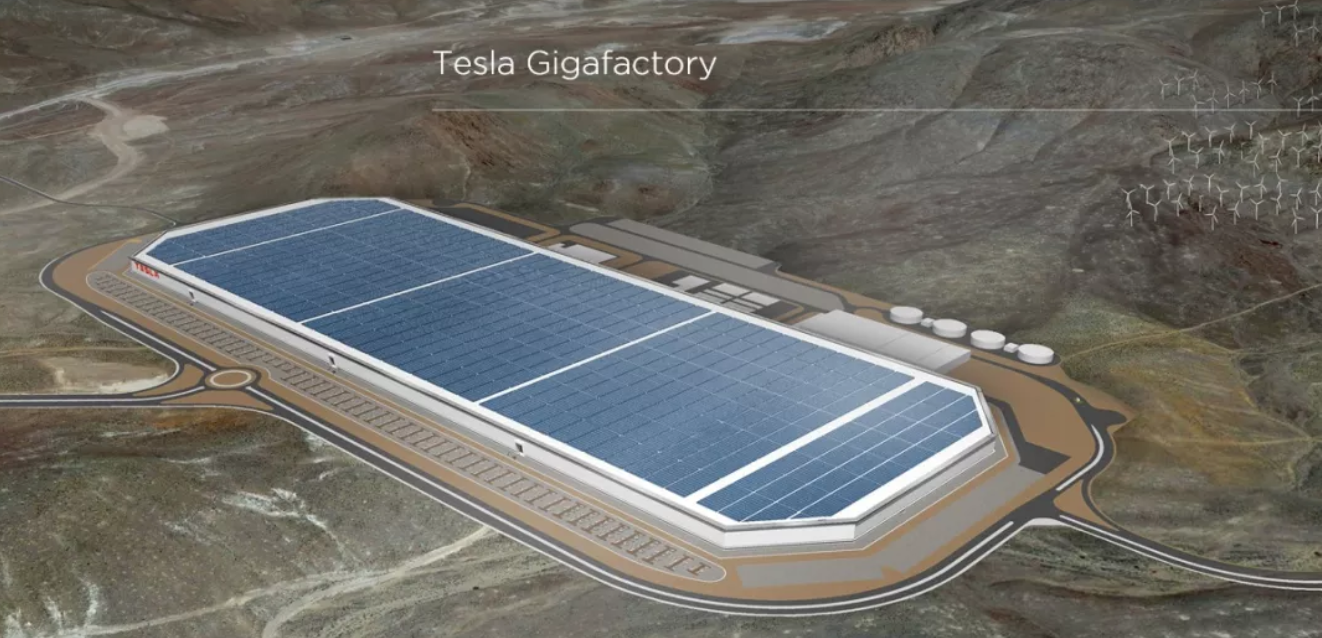

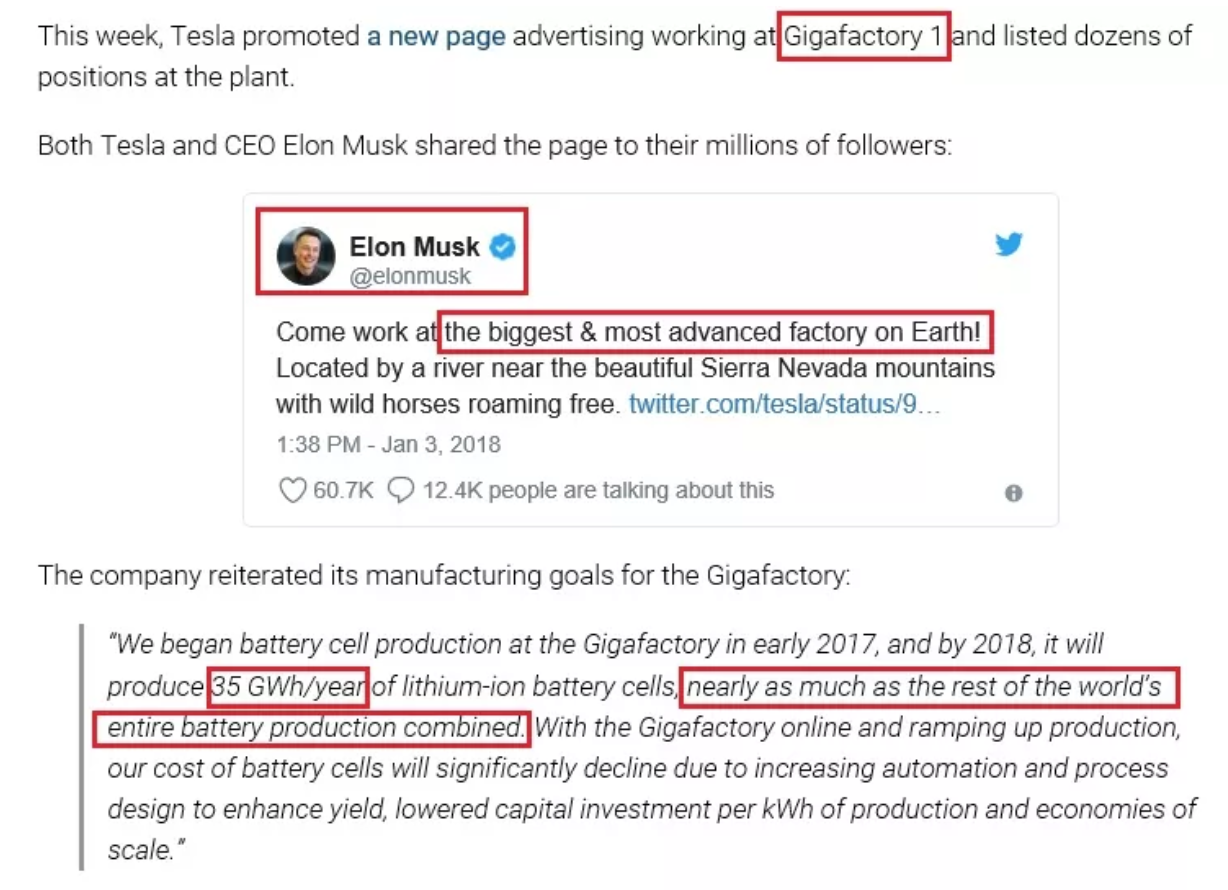

如果要比照Tesla$(TSLA)$,建造中国的超级工厂「Gigafactory」,宁德时代无疑是最佳对标。

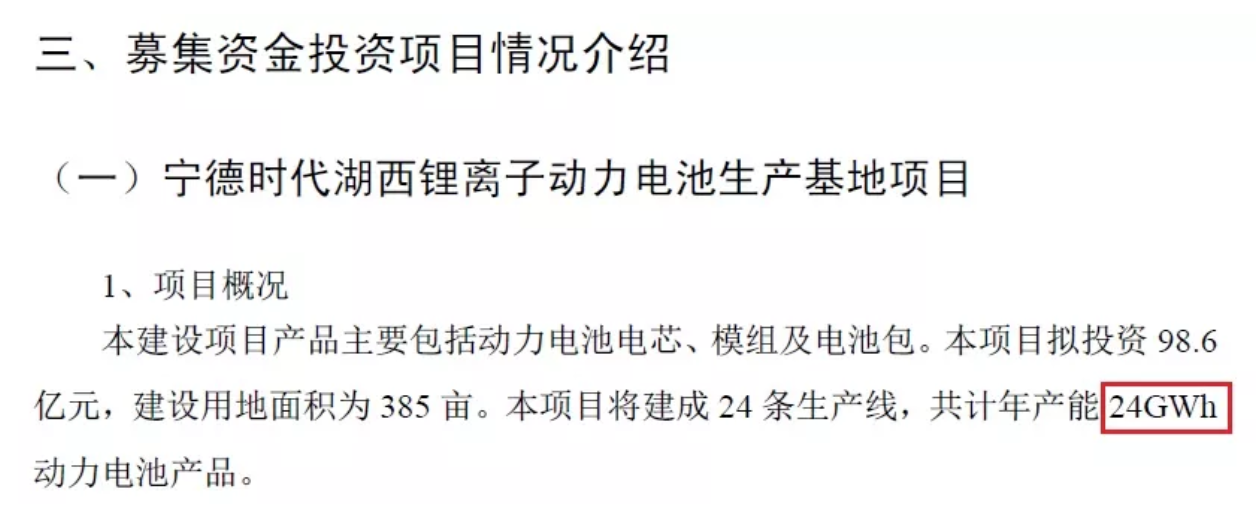

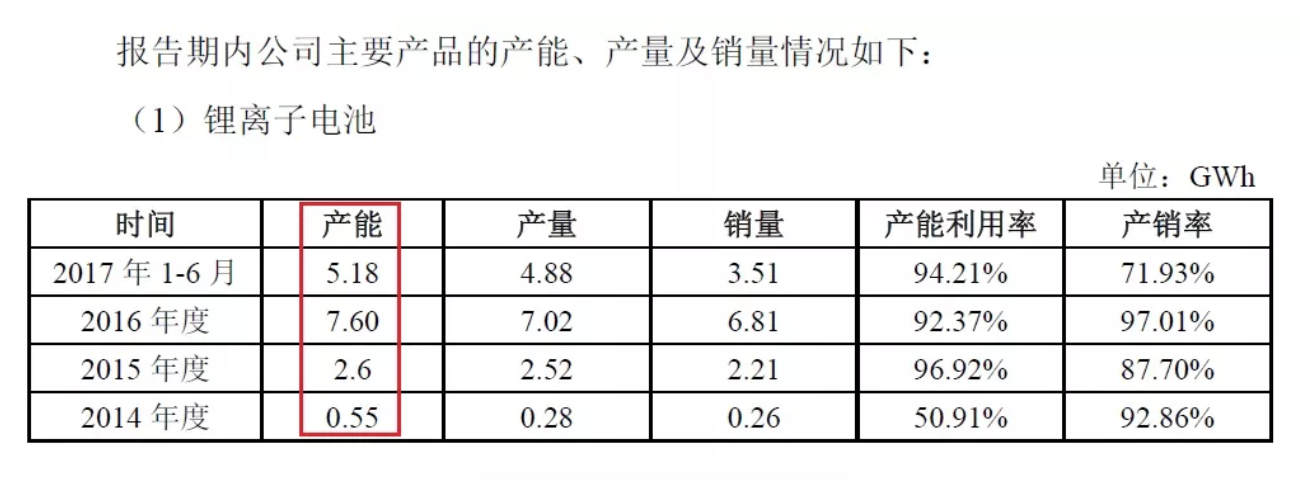

募投项目的24GWh新产能 + 溧阳新厂的10GWh + 原有的7.6GWh = 41.6GWh。

而Tesla的Gigafactory 1, 全球最大的锂电池厂,年产能目标也不过35GWh。

从这就可以看到,宁德时代的目标, 早已经不是BYD比亚迪,也不只是中国锂电池龙头,而是剑指全球最大动力电池厂宝座。

除了竞逐全球龙头的题材,未来新能源车远大的成长展望,能为动力电池市场打开广大的成长空间,更是宁德时代的长线成长题材。

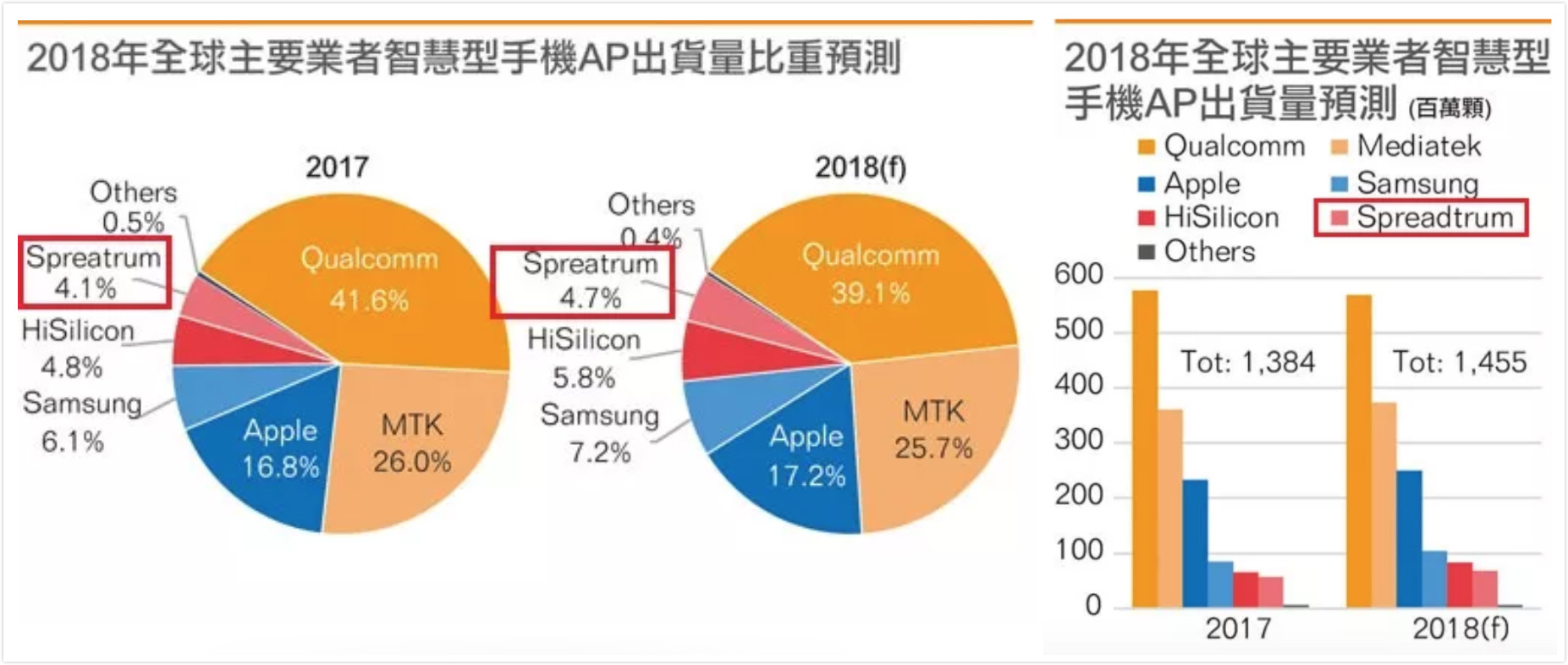

2、【 紫光展锐 】

稳居中国前三的芯片设计公司。

也是,全球手机芯片销售量第3, 出货量第6的公司,有芯片公司的估值比价以及中国市场的溢价空间。

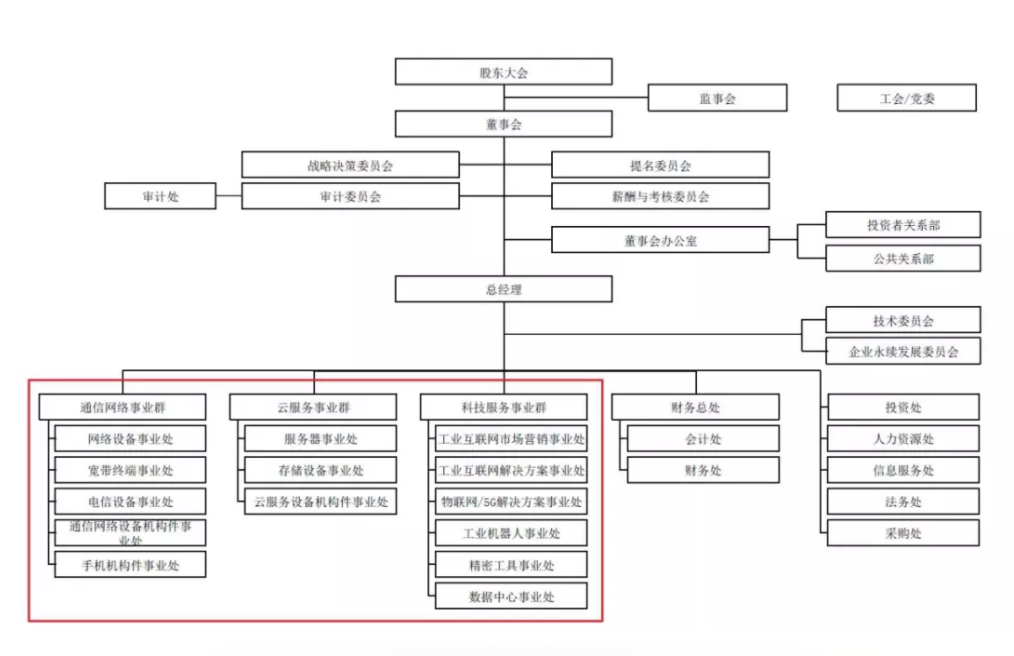

3、【 FII富士康工业互联网 】

郭老板把最有卖点的苹果供应链、机器人和云端都注入这次IPO的FII中,算是对卖相和题材都尽了很大的诚意。

如果要在全球股市选出体量最大,最具代表性的苹果供应链概念股,非FII莫属。

4、【 小米 】

2017年手机销售成绩的大逆袭, 全年9240万支逼近1亿支大关。

在全球市场同比-0.1%的大环境下,全年同比成长高达74.5%。

不仅2017年整年度排名进入全球前5,还在4季度成为全球前5名手机业者中唯一同比正成长的公司,同比成长更高达96.9%。

也因为4季度这样一支独秀的数字成绩,让雷军有底气在年会上喊出“10季度之内达到中国市场第1”的目标。

前面的数字是全球市场数字,如果单看中国市场的数字,小米与当今龙头华为的差距从年度来看是3580万支,从季度来看是840万支。

雷军这样的宣示,一方面是对龙头华为的叫板,回应任正非日前有关攻打低价手机市场的说法。意思就是你华为要来印度市场开战,我小米就回攻中国国内市场。

另一方面,就是擘划一个愿景题材来推高IPO的估值。

而小米的题材,除了手机排名地位的重返荣耀,能撑起高估值的就是所架构的小米生态链。

由于早先的商城建构与米粉经营的策略正确,为小米生态链打下了良好基础,经过多年的孵育投资与成长发展,小米生态链已经发展出庞大的体系。

如同我们在过去的文章中提到的,小米生态链中已经有好几家公司达到启动资本市场动作的规模。

透过小米生态链的运作,小米已经不仅仅是一家单纯的手机公司,自然在题材发挥和估值展望上就有了更有利的施力点。

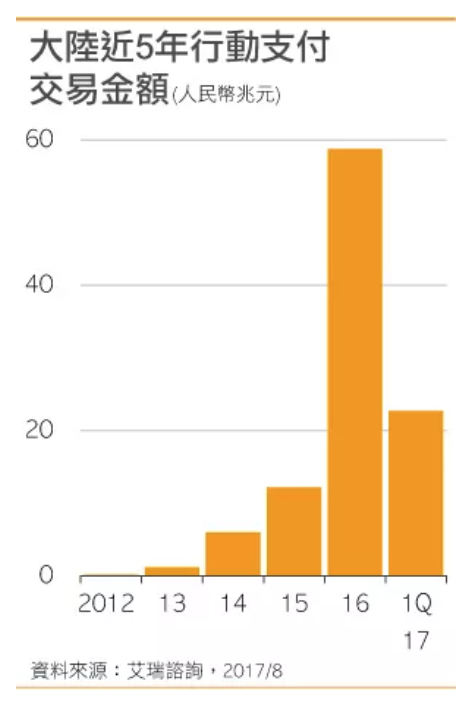

5、【 蚂蚁金服 】

在阿里巴巴体系下,主要题材可以三箭齐发。

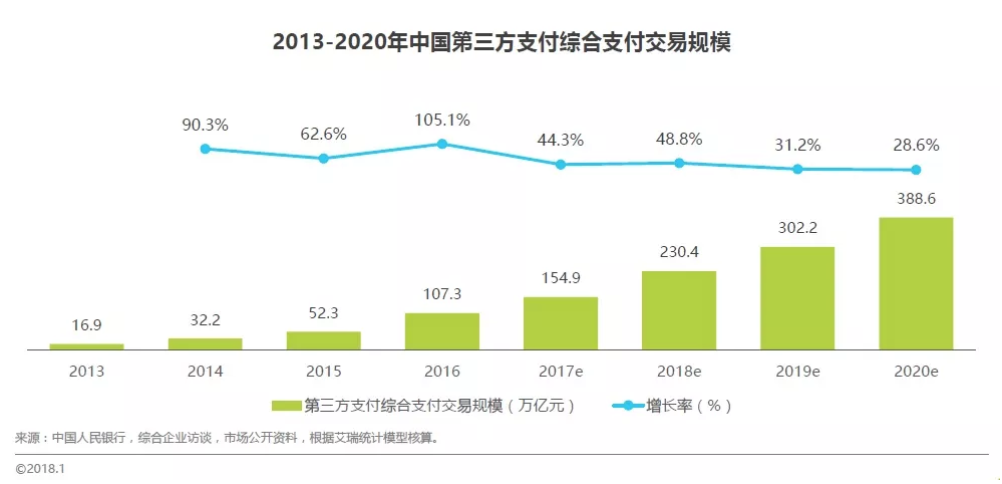

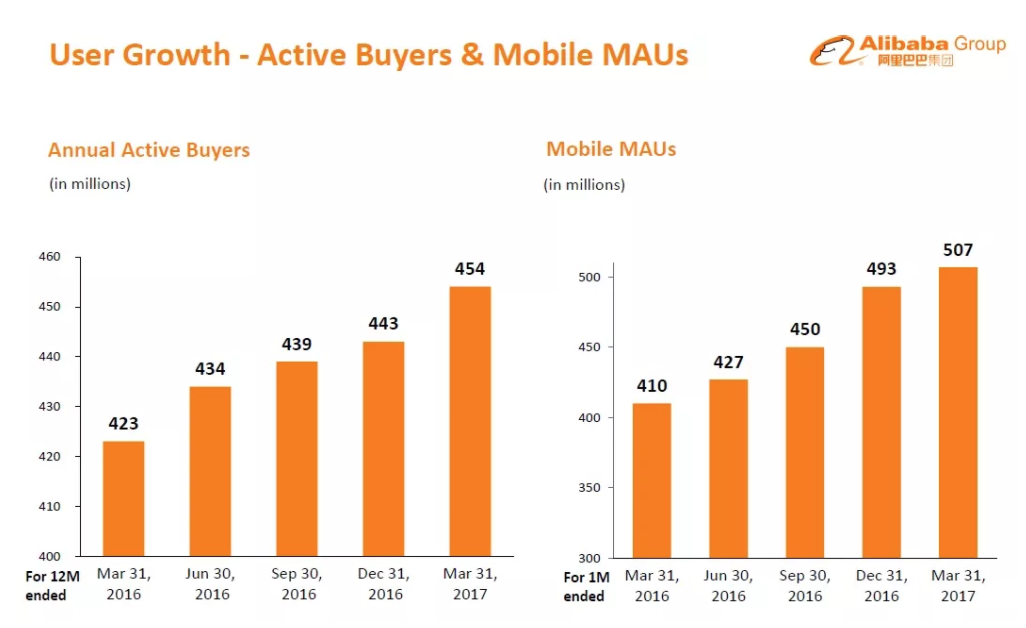

首先,虽然因为渗透率的基期已高,人口红利带来的用户数增长动能趋缓,但是凭着互联网技术的推进,支付平台在中国依然可保有成长动能。

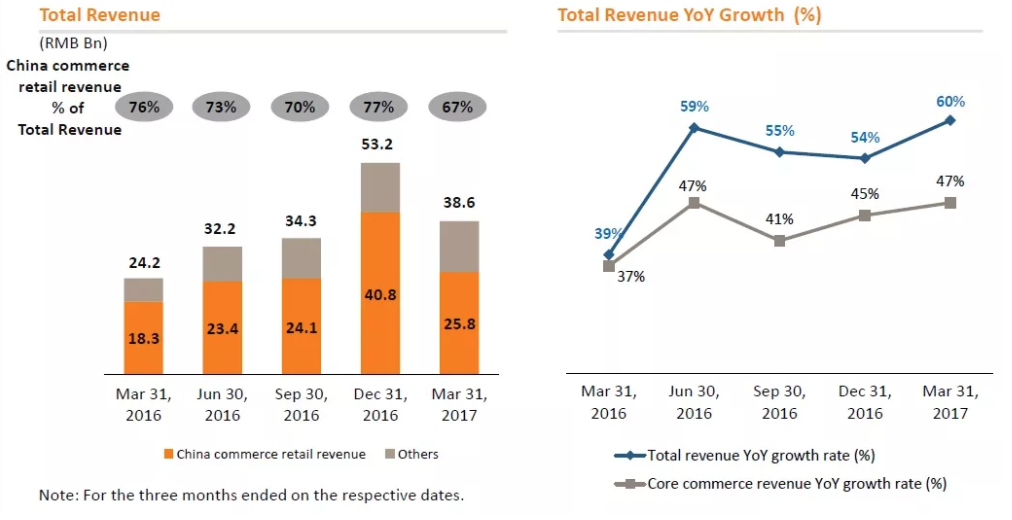

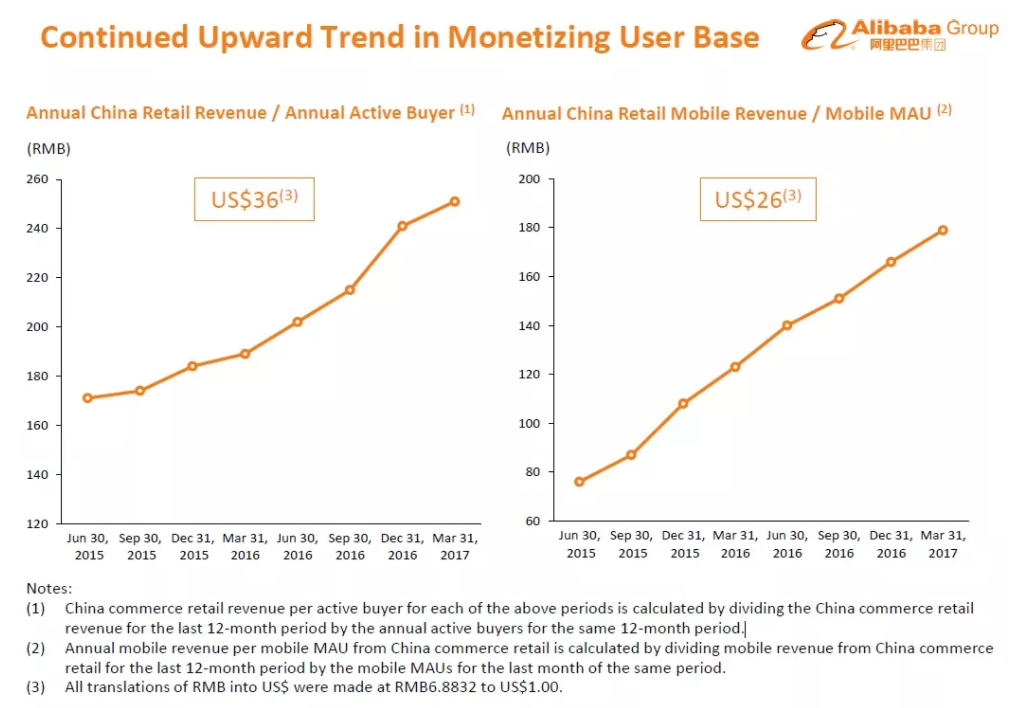

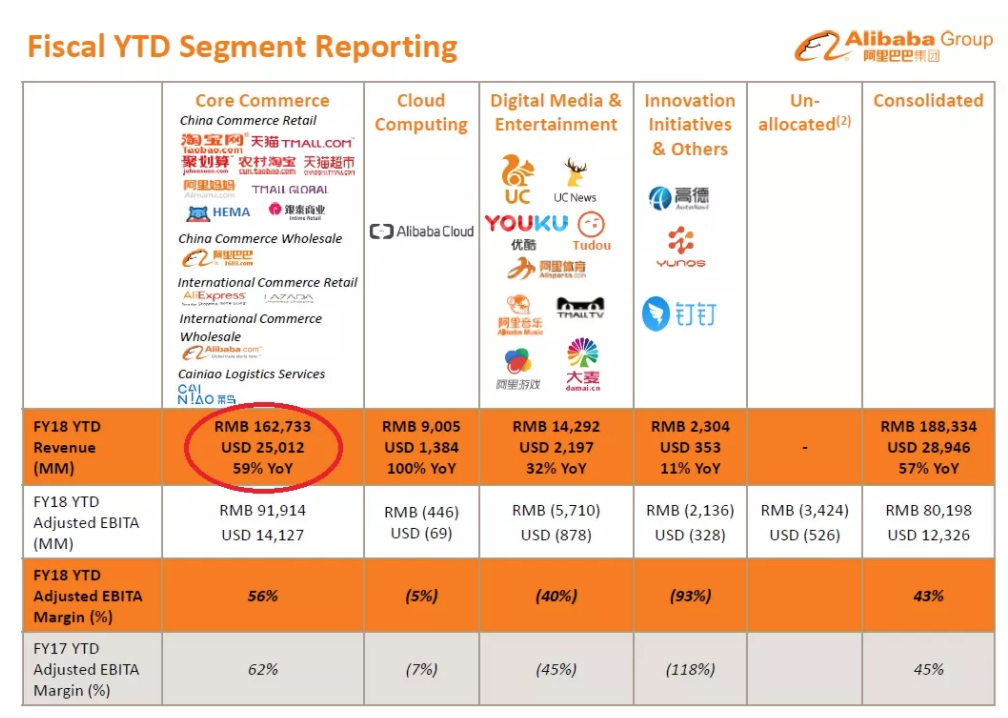

再来,就是在中国消费持续增长以及行动消费持续增长的大环境趋势下,消费人数与人均消费数字持续走高,阿里集团体系的各项业务也持续成长。

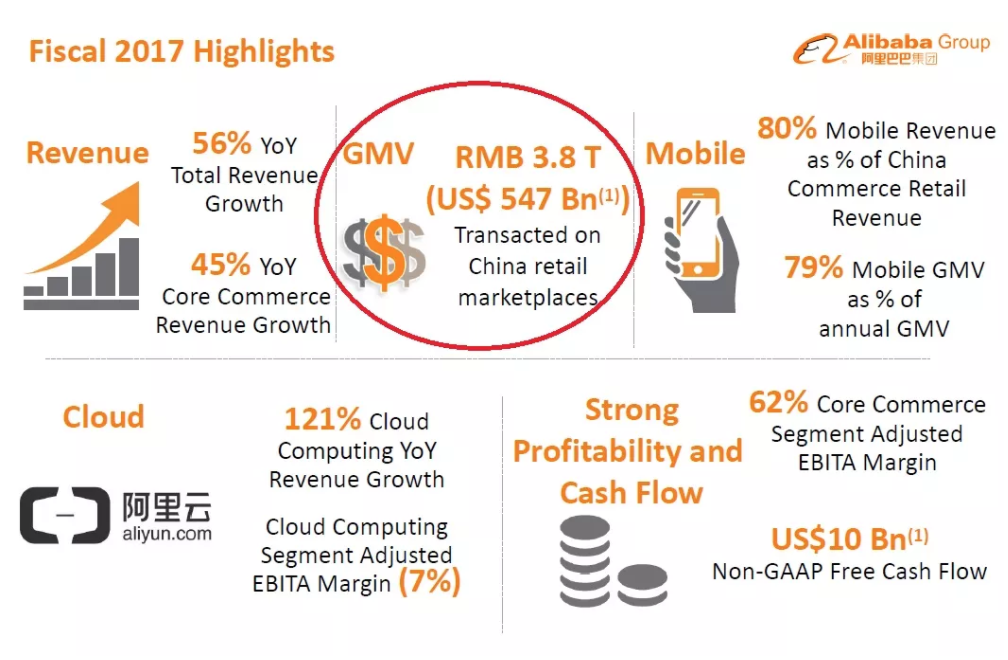

跟随阿里集团业绩的成长,GMV数据(以支付宝结算的交易数字)也跟着持续增长。

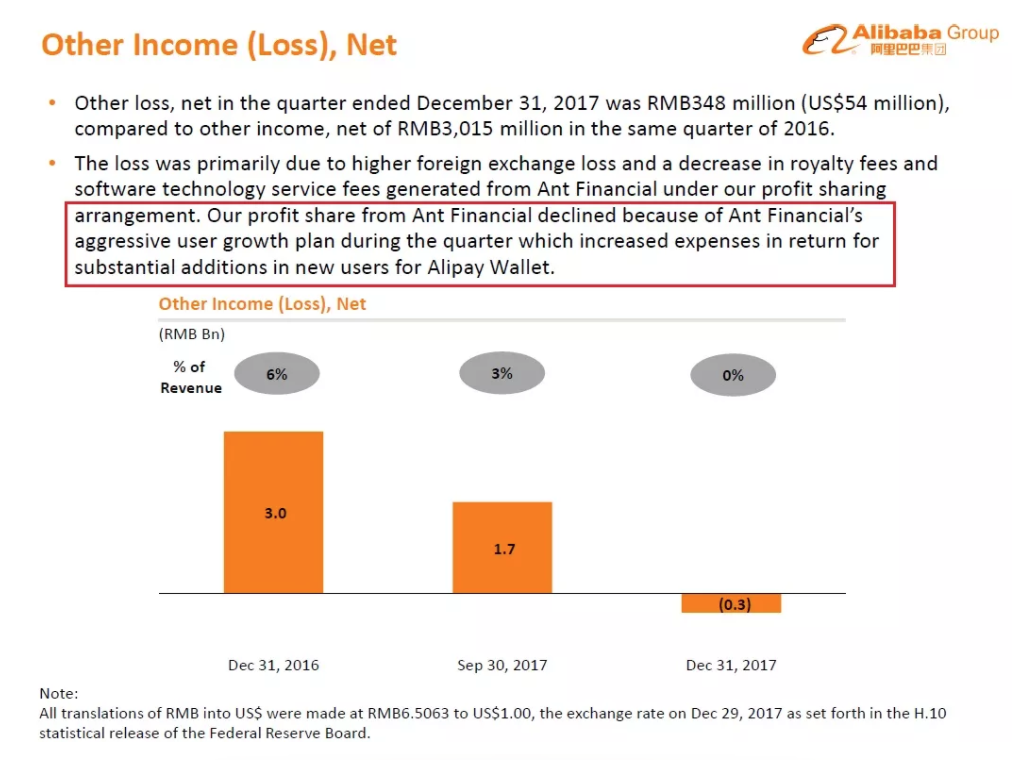

而且,由阿里巴巴财报资料可以看到,在蚂蚁金服利润分成减少的说明中,蚂蚁金服正在进行积极的支付宝新用户增长计划。

我们研判这可能是Alipay支付宝下一阶段规模跃进的信号。

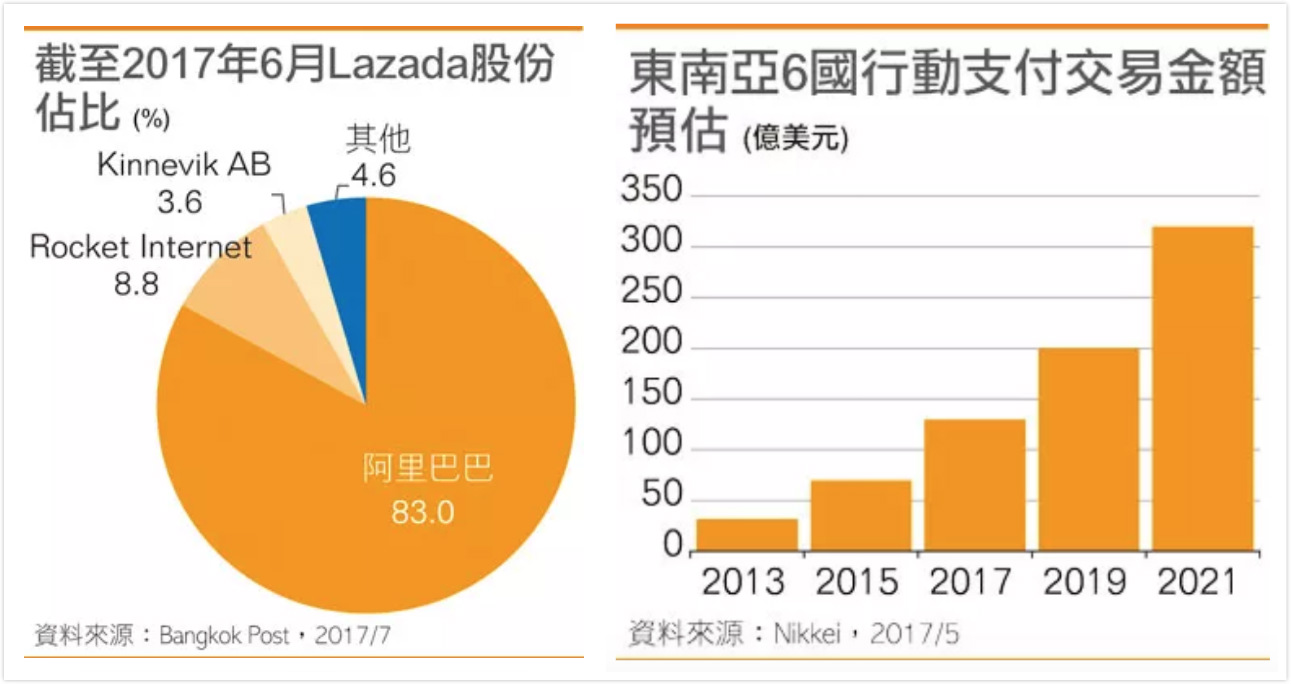

最后,如同我们之前提到的,阿里巴巴透过投资印度和东南亚的互联网独角兽公司(如: 东南亚的Lazada,印度的Paytm),已经把Alipay系统投放布建在当地的平台,为蚂蚁金服打开下一阶段深具成长潜力的市场。

以上是题材的部份,至于在 「 估值方面 」:

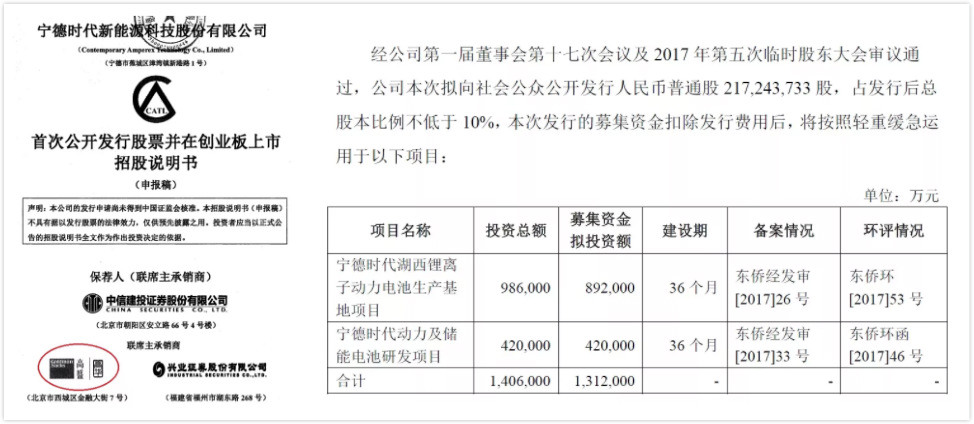

1、【 宁德时代 】

找来了国际投行巨鳄高盛(Goldman Sachs),预计募资131亿RMB(约20亿美元),换算估值是 1310亿RMB 起跳。

2、【 FII富士康工业互联网 】

预计募资272.5亿RMB,换算估值是2725亿RMB起跳。

3、【 小米 】

之前估值已经有来到400亿~500亿美元,公司派持续释放估值的风向球,以试探外界的底线。

从1000亿美元~2000亿美元都有版本,因为小米的生态链体系还是以小米手机为主体,估值天花板可以用手机芯片龙头高通$(QCOM)$做参考。

以博通最新修正的现金报价79美元/股,1170亿美元现金 + 250亿美元债务 = 1420亿美元,小米估值要超过高通的概率很小。

4、【 蚂蚁金服 】

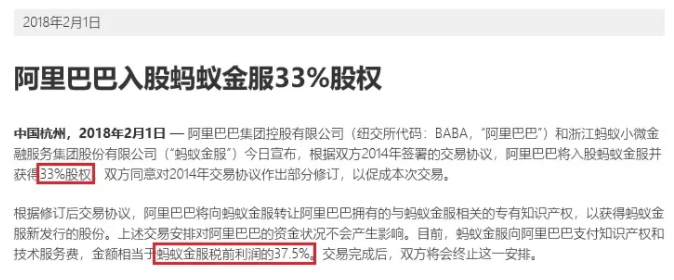

根据2014年8月阿里巴巴$(BABA)$在招股书当中披露的协议,蚂蚁金服每年需向阿里巴巴支付知识产权及技术服务费,金额相当于蚂蚁金服税前利润的37.5%。

而在条件允许的情况下,阿里巴巴有权入股并持有蚂蚁金服33%的股权,并将相应的知识产权转让给蚂蚁金服,上述分润安排同步终止。

就在2018年2月1日,阿里巴巴与蚂蚁金服联合宣布:

根据双方2014年签署的交易协议,阿里巴巴将入股蚂蚁金服并获得33%股权,双方同意对2014年交易协议作出部分修订,以促成本次交易。

根据修订后交易协议,阿里巴巴将向蚂蚁金服转让阿里巴巴拥有的与蚂蚁金服相关的专有知识产权,蚂蚁金服终止向阿里巴巴支付知识产权和技术服务费。

根据此前阿里巴巴提供给SEC(美国证券交易委员会)的文件显示,阿里巴巴在蚂蚁金服IPO时拥有优先购买权。

并且在某些情况下,阿里巴巴还可以通过另一种安排来行使优先购买权。

同时, 阿里巴巴也在文件中进行了分润安排的提示,由于在上述SEC文件中,阿里巴巴多次提到了在蚂蚁金服IPO时阿里巴巴所享有的权益。

所以,2月1日的公告一出,投研圈多认为蚂蚁金服IPO的启动进入了倒数计时。

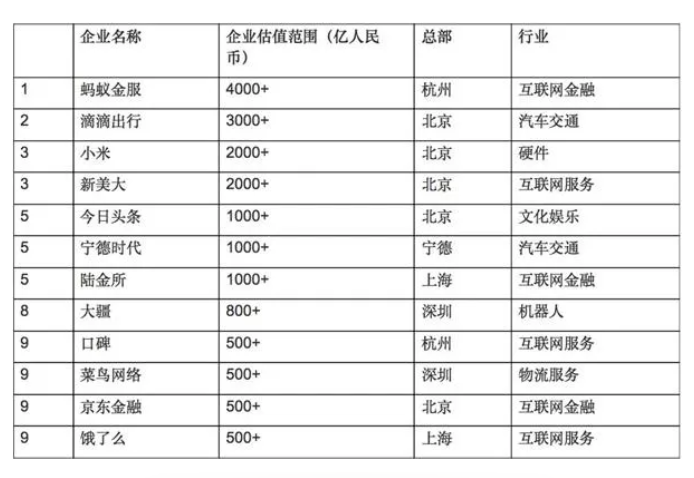

2016年4月,蚂蚁金服完成资额45亿美元的B轮融资,之后蚂蚁金服估值估计就超过600亿美金。

这次阿里巴巴的入股,蚂蚁金服也将计划进行新一轮的融资。

此轮融资过后,预计将使其估值超过1000亿美元,也为日后蚂蚁金服IPO的估值定价画下底线。

以上可以看出,从业绩数字、题材到估值,这5大IPO案件都可算是具有指标性的重量级大案,都具有未演先轰动的条件,都对QFII资金具有吸引力。

并且QFII资金可以与其他国内本土资金站在相同的起跑点,不必有接盘的疑虑。

3

拉回到这5大IPO案件引发效应的投资逻辑来看。

1、带动相关行业板块公司估值的效应

例如:最早送件的宁德时代估计IPO的进度最快,已经有资金趁年初以来这波A股的回档走势,进场新能源产业链相关公司。

而我们之前在相关主题发文中多次提到,国家政策在产业链抢占制高点的锂和钴,依然是整个新能源产业链中确定性最高的行业,也是资金共识度最大的集中点。

2、拉动供应链公司业绩的效应

我们还是拿宁德时代来举例说明,再看1次Tesla CEO 马斯克的说法,Tesla的Gigafactory 1所订的35GWh年产能," nearly as much as the rest of the world’s entire battery production combined. "( " 相当于全球其他电池产能的总和 ")。

现在,Tesla的Gigafactory 1的35GWh产能开出,宁德时代募投项目的24GWh + 溧阳新厂的10GWh, 产能也将陆续开出。

可以试算看看,这些新产能的投产,为全球电池产能带来大约200%的增长。

也就是说,对电池原料的需求增加2倍,会是原来的3倍,尤其是宁德时代的新开产能是在中国国内,对国内的电池供应链将有明显的影响。

3、带动同集团公司业绩或估值的效应

例如:FII富士康工业互联网、小米。

以上是对5大IPO案整体的初步梳理与说明,希望对大家有帮助。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 我的她是路痴·2018-02-25雅媛,好久不见,甚是想念。可以处个朋友?我扣32356366841举报

- 海中霸王·2018-02-25这些公司是会借壳上市,还是插队ipo上来?上来的时候,估计就体量庞大了!点赞举报

- firefirefireli·2018-02-26都是好公司,持币待购点赞举报

- Super_dawen·2018-02-24都是tm的好公司点赞举报

- 复兴计划·2018-02-24超深度好文点赞举报

- 夏夏夏·2018-02-24雅媛好久不见~点赞举报

- 股神木易·2018-03-08不错点赞举报