财报再度大超预期,亚马逊凭实力跻身“巴菲特股票池”

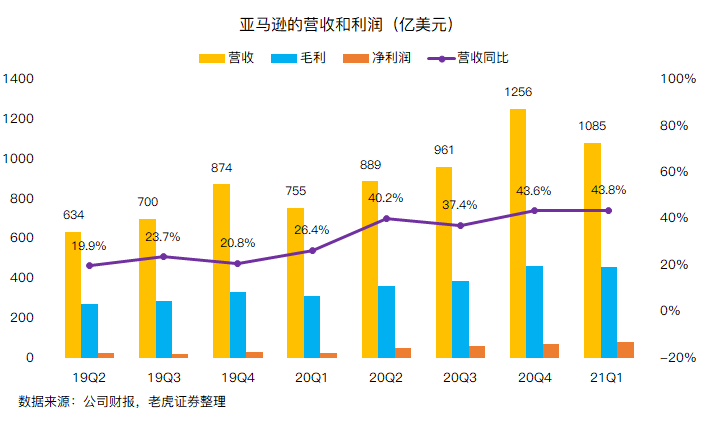

2021年4月29日盘后,$亚马逊(AMZN)$ 公布了2021年Q1的财报,其营收和利润都大超预期,另投资人颇为震惊。其中Q1单季收入1085.2亿美元,同比增长44%,超过了华尔街一致预期的1046.3亿美元;净利润达到了81.07亿美元,同比增长220%,也原高于华尔街一致预期73.8亿美元。

明明是受益疫情之股,后疫情时代表现居然更好

疫情催生的网购需求,使得亚马逊成为居家隔离措施的主要受益者之一。以美国疫情最严重的20年Q2为例,亚马逊的收入同比增长40.2%,其后两个季度的增速也保持在37.4%和43.6%,而没想到21Q1的收入更是创下了43.8%的记录。

目前,亚马逊有6块业务:自营零售、三方零售、AWS云业务、流媒体订阅服务、线下实体商店以及以广告为主的其他业务。除了线下业务外,每一块业务线都获得高速增长。

- 线上自营零售业务实现529亿美元,同比增长44%,与四季度购物旺季保持一致;

- 三方卖家服务实现237亿美元也,同比增长64%,高于预期的217亿美元;

- 流媒体订阅服务同比增长36%至75.8亿美元;

- AWS云服务同比增长32%至135亿美元,增速又重回30%以上;

- 广告为主的其他业务同比增长77%至69亿美元。

- 线下实体店因为疫情的影响,同比下滑16%,收入39亿美元

其中,很重要的一点就是,消费者习性的变化——网购是会上瘾的(用户很难改变在疫情期间形成的网购习惯)。

此外,美国宽松的货币和财政政策,也在不断地在消费层面给公司带来实打实的收益,只要经济环境宽松一天,亚马逊的消费型业务就蓬勃一天。

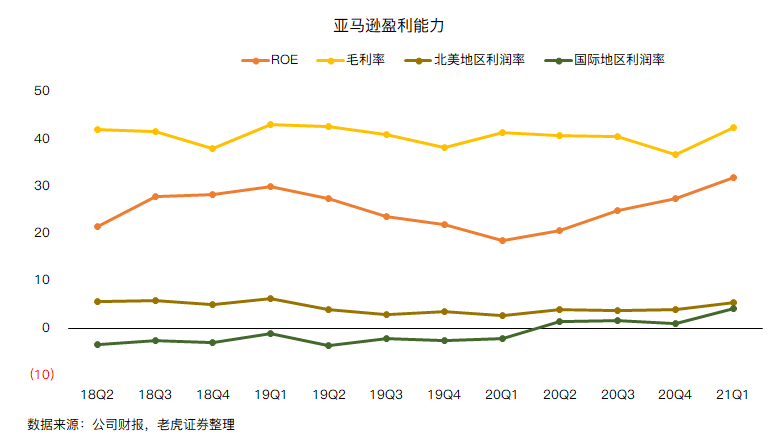

而亚马逊高管提到的在物流和配置上的优化,也提高了在美国本让人诟病的配售效率。从2020年开始,亚马逊就开始了“最后一英里”的物流优化项目,主要是配送站点与仓储中心之间的所有运输活动,这使得公司的运力提高了50%。随着物流需求、成本摊销和路线密度等的改善,亚马逊在物流上的成本也再不断下降。这也是为什么公司利润率提升显著。

AWS居然能这么赚钱?阿里腾讯看傻眼

作为全球最大的云服务业务,AWS一直在投资者质疑在政府订单上的竞争力。毕竟,这些2G的订单原本就有量大、置换成本高的特点。来自微软的竞争让AWS感到压力。

但是AWS在商业上也变得更灵活,除了增加了像$迪士尼(DIS)$ Disney+这样本身需求就在高速增长的商业大客户之外,全球经济从疫情中走出也是帮了亚马逊大忙。

有些投资者认为,疫情期间因为远程工作而带来的需求将不复存在。事实上,经济从疫情中恢复之后,占比更高的大客户将重新加大对AWS云的订阅和使用,同时,由于部分行业发生了实质性的“洗牌”,造成了更大的市场营销的需求,反而加大了对云服务的需求。

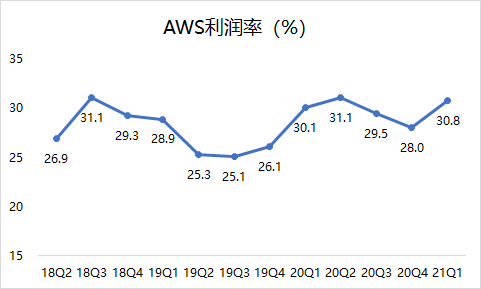

同时,在利润率方面,本季度AWS营业利润率31%,比上季度28%提高,重回30%上方。至于是不是个拐点,还是要看未来在基础服务上的投入成本,以及市场竞争中的地位。

考虑到现在想$Snowflake(SNOW)$ 、$UiPath(PATH)$ 这样的高速增长独角兽企业也纷纷上市,且在基础云设施上的优势不明显,亚马逊的利润率未必能回到19年之前的高位。但是,大企业在边际效应上的优势会更明显一些。

亚马逊凭实力跻身“巴菲特选股池”

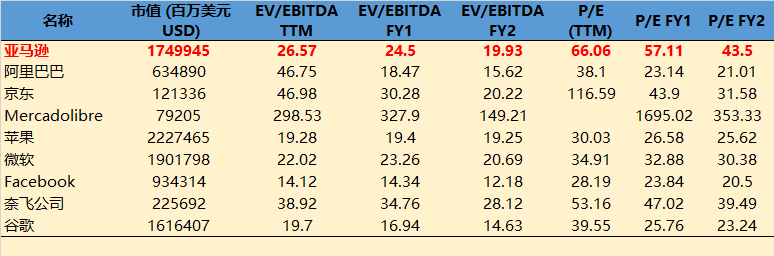

个人投资者最喜好的指标——市盈率,也是巴菲特最看重的指标,在亚马逊身上已经发生了质变。从几年前刚刚扭亏为盈时超过1000倍的市盈率,到21Q1的58倍(TTM),也就短短4年。

根据公司的指引,以及华尔街的预期,公司在两个财年内的市盈率有望降至40倍一下。

此外,由于亚马逊有大量的折旧,其过去12个月的息税折摊前利润(EBITDA)达到了591亿元,是净利润的2倍多。所以,如果以企业价值倍数(EV/EBITDA)来计算,亚马逊当前只有26.5倍(TTM),这一水平远低于$京东(JD)$ 、$阿里巴巴(BABA)$ 等中国的电商公司,并预期在两个财年内降到20倍以内。

$苹果(AAPL)$ 目前也有20倍的企业价值倍数,而预期在两个财年内保持相同水平。

这么看,亚马逊已经是一家凭实力入选“巴菲特投资组合”的公司了。$伯克希尔(BRK.A)$ $伯克希尔B(BRK.B)$

你觉得亚马逊称得上巴菲特理念股吗?(单选)

你觉得亚马逊称得上巴菲特理念股吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

阅

[微笑]

[思考] [思考]

[思考]

[强]

[微笑]

[强]

[思考]